年収2,000万円を目指しているけれど、実際の手取りや生活レベル、税金のことで不安を感じていませんか?適切な節税対策や資産管理を学ぶことで、これらの問題は大きく軽減できます。

そこでこの記事では、年収2,000万円の実情や節税のノウハウについて詳しく解説しています。この記事を読むことで、より賢い資産の管理と節税の方法を学び、安心して高収入を目指す一歩を踏み出すことができるでしょう。

- 年収2,000万円以上を稼ぐ方は、日本全体の0.6%程度しかいない

- 年収2,000万円以上の世帯は、児童手当の支給対象から外れ、配偶者控除がなくなる

- 年収2,000万円以上のような高収入であれば融資の審査が有利に進むため、不動産投資がしやすい環境が整っている

年収2,000万を稼ぐ人はどれくらいいる?

国税庁の「令和4年分 民間給与実態統計調査」によると、年収2,000万円以上を稼ぐ方は非常に少なく、日本全体で見ても0.6%しかいません。

また、給与所得者全体の5,078万人の中で、300万円超〜400万円以下の給与を受け取る方が最も多く840万人(全体の16.5%)。次に400万円超〜500万円以下の給与を受け取る方が779万人(全体の15.3%)となっており、この2つの階層が特に多いことがわかります。

手取りの平均額は約1300万円

年収2,000万円の手取りは、おおよそ1,300万円となり、ボーナスを除く月収は約108万円が目安です。通常、手取りは年収の75~80%ですが、2,000万円を超えると税金の影響で約60%に減少します。

手取りは、所得税、住民税、社会保険料を引いた後の金額です。計算式は以下のとおりです。

手取り額 = 年収 – 所得税 – 住民税 – 社会保険料

年収2,000万円の場合、所得税520万円、住民税200万円、社会保険料160万円を引くと、1,120万円となります。給与所得控除や扶養控除を適用すると、手取りはさらに増加することが考えられます。正確な額を知るには、確定申告での計算が必要です。

世帯年収2,000万の場合は約1,400万円

年収2,000万円の夫婦(各1,000万円)の手取りは、1,430万円です。所得税約160万円、住民税約120万円、社会保険料約290万円の、合計570万円が引かれることがこの計算の理由です。

夫婦で収入を分けると、1人が2,000万円稼ぐ場合に比べ、税金の負担が少なくなり、手取りが増加する利点が生まれます。

年収2,000万円を稼ぐ人の生活レベルは?

「年収2,000万円」と聞くと、多くの方は裕福な生活をイメージするかもしれません。しかし、実際には年収2,000万円のサラリーマンとして働く方々も、「予想外に生活が苦しい」という現実に直面することがあります。

収入が高いと感じられるこの金額でも、生活レベルや家族構成、住む地域によっては思ったよりも厳しい生活を送っていることも。この章では、年収2,000万円を稼ぐ方の実際の生活レベルに迫ります。

独身世帯の場合

年収2,000万円の独身世帯の場合、家賃や食費、趣味にもそれなりの予算を使っても、毎月の収入の大部分を貯蓄に回すことが可能です。高級な住居を選ぶ余裕もあり、趣味やレジャーにも充分に投資できるでしょう。実家暮らしの場合は、さらに経済的な余裕が増します。

しかし、高収入だからといって浪費するのではなく、将来のための賢いお金の使い方や投資を考えることが重要です。

2人以上の世帯の場合

年収2,000万円の2人以上の世帯では、生活費や娯楽費に困ることは少ないものの、子育てがあると出費は増えます。特に子どもの教育費や将来のための資金計画は欠かせません。家計の収支をしっかり管理し、必要な資金を計画的に確保することが大切です。

平均貯蓄額や家賃の相場は?

年収2,000万円の方は、家賃の上限として23~28万円が目安とされています。一般的には、手取りの1/3を家賃に充てることが推奨されており、この収入の場合、家賃は30万以内が適切です。

また、金融広報中央委員会の調査によれば、年収1,200万円以上の独身世帯の平均貯蓄額は約6,197万円、中央値は5,500万円。二人以上の世帯の平均は4,127万円、中央値は2,100万円です。

参照元:金融広報中央委員会|家計の金融行動に関する世論調査[単身世帯調査](平成19年以降)

参照元:金融広報中央委員会|家計の金融行動に関する世論調査[二人以上世帯調査](令和3年以降)

年収2,000万円を稼げる職業

年収2,000万円を目指す場合、どのような職業や業界でその収入を実現できるのか、興味を持つ会社員も多いのではないでしょうか。この章では、年収2,000万円を稼げる職業について詳しく探っていきます。

大手企業の役員

大手企業での勤務だけでは年収2,000万円を達成するのは容易ではありません。しかし、役員クラスに昇進することで、この収入水準は十分に現実的となります。

特に社員数が多い大手企業の役員の平均年収は、しばしば2,000万円を超えることがあります。役員になるためには、実績やスキル、リーダーシップ能力などが求められるほか、社内のコミュニケーションや調整力も重要です。

開業医

医師は高収入を得ることができる職業として知られていますが、勤務医の場合、年収2,000万円を超えるのは難しいようです。特に非常勤を多くこなすなど、体力的に厳しい働き方をしなければならない場合があります。

しかし、開業医として独立することで、安定した高収入を得ることが期待できます。開業医は、勤務医に比べて収入が高く、年収2,000万円以上も十分に現実的です。

会社経営者

会社経営者となり事業が成功すれば、収入に限界がなく、自らのビジョンに基づいて事業を拡大することができます。多くの高収入職業は学歴が重要とされる中、起業家としての道は学歴を問わず、独自のアイディアや情熱があれば誰でもチャレンジできるフィールドです。

成功した起業家の中には、様々な背景を持つ方々がおり、それぞれが独自の方法で高収入を実現しています。

コンサルタント

外資系コンサルタントは高収入の職業として知られ、総合系と戦略系の2つに分かれます。総合系は企業全体の課題を、戦略系は経営戦略に特化してサポートします。外資系の大手企業で実力を発揮すれば、年収2,000万円を超える可能性もありますが、業界は実力主義が強いため、専門知識と経験が不可欠です。

金融専門職

金融専門職、特にファンドマネージャーや金融ディーラーは、高収入が期待できる職種です。ファンドマネージャーは投資信託の運用を担当し、金融ディーラーは資産の売買を行います。多くは「固定給+成果報酬」の形で報酬が支払われ、成果に応じて高収入を得ることが可能です。

この職種で成功するためには、専門知識、経験、そして顧客とのコミュニケーション能力が求められます。

副業や投資で稼ぐ方法も

副業や投資を活用することで、年収2,000万円を稼ぐことも夢ではありません。副業の仕事、不動産や株式投資、さらには仮想通貨など、多岐にわたる方法が存在します。成功のためには知識や経験が必要であり、継続的な学びと努力は欠かせません。

年収2,000万円を超えたら気を付けたいこと

年収2,000万円以上を稼ぐと、多くのメリットが得られる一方で、注意すべき点も増えてきます。控除の適用範囲や計算方法、保険の選び方、住民税の増加、さらには社会保険料の変動など、年収が増えることで変わる制度や、必要となる手続きについて詳しく解説します。

税金や保険料が上がる

年収が2,000万円を超えると、税金や保険料の増加が避けられません。所得が増えることで、所得税、住民税、そして社会保険料が高くなり、経済的な負担が増します。このような状況に備え、適切な資金管理と計画が必要となります。

所得税

所得税は、年収から各種控除を差し引いた「課税所得」に基づき計算される税金です。年収2,000万円の場合の控除と税額の計算を以下に示します。

【控除の内訳】

| 項目 | 金額 |

| 基礎控除 | 48万円 |

| 給与所得控除 | 195万円 |

| 社会保険料控除 | 約160万円 |

これらの控除を合計すると、403万円の控除が適用されます。年収2,000万円からこの控除額を差し引くと、課税所得は約1,597万円となります。

【所得税の計算】

| 課税所得金額の範囲 | 税率 | 控除額 |

| 195万円未満 | 5% | 0円 |

| 195万円~330万円未満 | 10% | 97,500円 |

| 330万円~695万円未満 | 20% | 427,500円 |

| 695万円~900万円未満 | 23% | 636,000円 |

| 900万円~1800万円未満 | 33% | 1,536,000円 |

| 1800万円~4000万円未満 | 40% | 2,796,000円 |

| 4000万円以上 | 45% | 4,796,000円 |

課税所得1,597万円の場合、税率は33%となります。

所得税の額 = 1,597万円 × 33% – 1,536,000円 = 373.01万円

したがって、年収2,000万円の場合の所得税は約373万円となります。ただし、具体的な税額は個人の状況によって変動するため、これは一例としての参考値です。

住民税

住民税は、毎年1月1日の居住地に基づく地方税で、前年の所得に基づいて翌年納められます。課税所得に対して一律10%が税率として適用されます。例として、年収2,000万円で、課税所得が上記で算出した1,597万円だとすると、1,597万円×10%で、住民税は約160万円となります。ただし、自治体によっては特定の制度や控除があるため、具体的な税額は住んでいる地域によって異なることも。

社会保険料

社会保険料は、労働者の生活を守るための制度で、主に「健康保険」「厚生年金保険」「雇用保険」「介護保険」の4つから成り立っています。これらの保険料は、給与から一定の割合で天引きされ、一部は会社が負担します。

具体的な保険料の額は、所属する組合や業種によって異なるため、詳細は職場での確認が必要です。

確定申告が必要

年収2,000万円超の会社員は確定申告が必要です。通常、会社が年末調整を行いますが、この収入額を超えると対象外となります。確定申告は毎年2月16日から3月15日までです。期限を逃すとペナルティが発生するので注意が必要です。

児童手当が受けられない

年収2,000万円以上の世帯は、児童手当の支給対象から外れます。児童手当は子育て世帯への支援として、3歳未満の子に月額1.5万円、3歳から中学生までの子に月額1万円が支給される制度です。しかし、所得が一定額を超えると支給が受けられなくなるため、高所得者は子育てや教育費用を自己負担する必要があります。

配偶者控除が対象外になる

配偶者控除は、納税者の所得が1,000万円を超えると適用されなくなります。重要なのは、この基準は「年収」ではなく「所得額」に基づいているため、正確な所得を計算して控除の適用を確認する必要があります。

住宅ローン控除が受けられない場合がある

高所得者は、2022年度の税制改正により、住宅ローン控除の適用を受けられない場合があり、注意が必要です。

これまで、所得が3,000万円以下の方はこの控除の対象でしたが、改正により所得が2,000万円を超えると控除の対象外となります。所得には副業やその他の収入も含まれるので、正確に所得額を確認し、適用条件を把握することが重要です。

給与所得控除が固定される

年収が850万円を超えると、給与所得控除の額が上限の195万円に固定されます。給与所得控除は、給与収入者が自己負担した仕事関連の経費を考慮して、所得から一定額を控除する制度です。

この控除は年収に応じて変動しますが、850万円を超えると控除額が固定されるため、収入が増えていくだけ控除の割合は減少していきます。

年収2,000万円の人がやっておきたい節税対策

所得が増えるとそれに伴う税金の負担も増大します。特に年収2,000万円を超えると、税金の負担が重くなるため、適切な節税対策を知っておくことは非常に重要です。この章では、年収2,000万円以上の方々に向けて、効果的な節税対策を詳しく解説していきます。適切な対策を取ることで、税金の負担を軽減し、より豊かな生活を実現する手助けとなるでしょう。

ふるさと納税

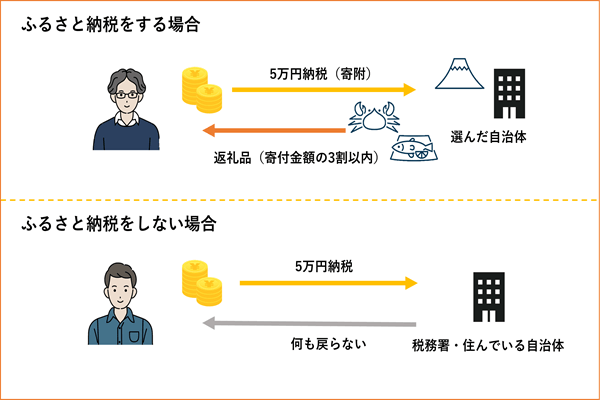

年収が増えると税負担も増えるため、節税対策としてふるさと納税は非常に有効です。ふるさと納税は、選んだ自治体に寄付を行い、その寄付額から2,000円を除いた部分が所得税や住民税から控除される制度です。この制度の大きな魅力は、寄付を行った自治体からの返礼品を受け取ることができる点です。

近年、ふるさと納税の利用者が増加し、多くの自治体が魅力的な返礼品を提供しています。しかし、控除できる額には上限があり、年収や家族構成によって異なるため、事前に確認が必要です。

資産運用

年収が増えると税負担も増えるため、節税対策として資産運用は非常に有効です。特に、iDeCoやつみたてNISAは、所得控除や非課税のメリットを活用して資産を増やすことができる制度です。

新NISAは、個人が手軽に長期・積立投資を行えるように設計された制度です。年間の非課税投資枠は最大120万円で、その中で得られた投資利益は非課税となります。新NISAの非課税期間は最長で5年間ですが、毎年の枠を使い切れば、その都度更新が可能です。

さらに、新NISAにはジュニアNISAという20歳未満の子供を対象とした制度もあり、こちらは年間80万円までの投資が可能です。これら新NISAの仕組みを利用することで、資産形成と税制優遇の両方を享受することができるため、賢い節税と同時に将来への資産増加を図ることが期待されます。

不動産投資

不動産投資は、マンションやアパートなどの物件を購入し、賃貸経営を通じて継続的な家賃収入を得る方法のこと。この方法は継続的な収入源としての魅力だけでなく、税金対策としても非常に効果的です。

特に、年収2,000万円以上の方には、減価償却を利用した経費計上や、高収入であれば融資の審査が有利に進む利点が存在します。これらのメリットを最大限に活用することで、不動産投資は資産の増加だけでなく、節税の大きな手段としても機能するのです。

不動産投資のことはプロに相談

不動産投資は、資産の増加や節税対策として非常に魅力的な選択肢のひとつです。特に、課税所得額を少なくすることができるため、高収入の方には大きな節税効果が期待できます。しかし、不動産投資には多くの知識や経験が必要です。

一方、不動産小口化商品であれば、物件の管理や運営に関する手間を大幅に削減することができるのが大きなメリットとなります。

そこで、不動産小口化商品に関する疑問や不安、具体的な計画についての相談を考えている方は、プロのアドバイスを受けることを強くおすすめします。

おわりに

年収2,000万円は多くの方々にとって憧れの収入とされています。生活レベルや家族構成によって異なりますが、一般的には快適な生活が期待できます。しかし、年収が上がることで税金や保険料の負担も増えるため、確定申告や各種控除の対象外となる点に注意が必要です。

節税対策としては、ふるさと納税や資産運用、不動産投資、不動産小口化商品がおすすめです。特に不動産投資、不動産小口化商品は、プロに相談することでより効果的な節税が期待できます。