「貯蓄から投資へ」といわれる昨今、資産形成に関する情報は世の中に溢れています。しかし、実は見落とされがちなのが「貯めたお金をどのように使うか」だと、FP Office株式会社取締役兼CFPの根本寛朗氏はいいます。早期の資産形成の重要性とともに、“上手なお金の取り崩し方”について、詳しくみていきましょう。

“年金あるし大丈夫でしょ”…現役時代の油断で12年後に迎える「悲劇」

日頃、ファイナンシャルプランナーである筆者は、老後生活に向けた「退職金活用」の相談にも数多く携わっています。お話を伺っていると、「老後生活は退職金と公的年金頼み」という人も少なくありません。

こうした人の多くは、現役時代に「老後のことは考えず生活してきてしまった」「親の介護にお金がかかってしまった」「子どもの留学で教育費が予想より多くなってしまった」等、さまざまな事情で貯蓄ができなかったといいます。

金融広報中央委員会がまとめたデータ[図表1]を見ても、貯蓄がまったくない世帯が年収750~1,000万円未満で13.0%、1,000~1,200万円未満で12.5%、1,200万円以上の世帯でも14.0%ほどいることがわかっています。

![[図表1]世帯年収別の貯蓄割合](https://life.saisoncard.co.jp/wp-content/uploads/2024/02/4f93db3afd0f25bc4841e20a9ab3d7fb-1024x421.jpg)

出所:金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和4年)」

ここからは、現役時代の年収が900万円で、退職金を含めた預貯金額が4,000万円のAさん(63歳)を例にみていきます。

Aさんの手取りは、社会保険・厚生年金といった社会保障費や所得税・住民税などの税金を引かれても(家族構成などの諸条件にもよりますが)、約659万円(ひと月あたり約55万円)となります。

現役時代は転勤も多く、自宅は所有せずに賃貸で暮らしていたAさんは、老後も家賃12万円のマンションに住み続ける予定です。

またAさんには子どもが2人おり、下の子は40歳過ぎてから生まれたため、60歳を過ぎても教育費がかかりました。さらに一浪したこともあって、ようやく大学を卒業したばかりです。こうしたなか、貯蓄もあまりできず、老後生活も退職金と公的年金をあてにしていました。

仮に、家賃12万円のマンションに住み続け、月間の平均生活費33万円を下げられなかったとすると、公的年金が月27万円であっても、不足分の18万円を退職金などの老後資金から取り崩して生活しなければなりません。

毎月18万円も取り崩せば、18万円×12ヵ月=年間で216万円。10年で2,160万円、20年で4,320万円と、長生きすればするほど大きな金額が必要になってきます。

退職時、貯蓄が4,000万円あっても、現代時代と同じ生活を続けるとわずか18年半ほどで「老後破産」してしまう計算です。

このような例は決して少なくありません。実際、日弁連消費者問題対策委員会の調査※によると、60歳以上の自己破産者は全体の25%超を占めます。また現在の日本では200万人以上、約16人に1人の高齢者が老後破産状態にあり、独居高齢者に限ると、なんと3人に1人が老後破産に陥っているそうです。

参照元:日本弁護士連合会消費者問題対策委員会|2020年破産事件及び個人再生事件記録調査

「老後は退職金と年金があれば大丈夫」と油断して、現役のうちから対策をとっておかなかった場合、老後に生活水準を落とせず、大変な事態に陥ってしまう可能性が高いといえます。

1度上げた生活水準はなかなか下げられない

国民年金(老齢基礎年金)の満額は、令和5年度の場合79万5,000円(月額で6万6,250円)です。40年間保険料をすべて納めると満額受給となります。

一方、厚生年金は国民年金と異なり、年収が高く加入期間が長いほど受給金額が増えるため“満額”という概念は存在しません※。しかし、“理論上の最高額”は月額およそ30万3,000円です。

※ただし、給与や賞与を保険料に反映する際の上限は決まっているほか、加入期間も70歳までとなります。

国民年金と厚生年金を合わせても、最高約37万円。現役時代に年収が高ければ高いほど、老後そのギャップに苦しむことになります。

「老後は生活費を抑えれば大丈夫だ」と思っている人もいるかもしれません。しかし、生活水準を下げるというのはなかなか至難の業です。

支出を抑えるとなると、まず保険や、スマホプラン、賃貸の方は家賃など「固定費」の見直しから行いますが、それでも足りない場合は老後の楽しみである旅行や趣味も当然我慢しなければなりません。

“支出の額は、収入の額に達するまで膨張する”…パーキンソンの法則

「パーキンソンの法則」をご存じでしょうか。1958年にイギリスの歴史学者・政治学者であるシリル・ノースコート・パーキンソンが提唱したもので、代表的なものとして以下の2つがよく知られています。

第2法則 「支出の額は、収入の額に達するまで膨張する」

パーキンソンは、当時の行政組織を研究するなかで上記の法則を導きました。つまり、人間というのは与えられた時間やお金をすべて使ってしまう傾向があるのです。現代の我々にも当てはまる法則といえるでしょう。

これを踏まえると、たとえ収入が増えても、なにも考えずに生活していると支出も膨らんでしまいます。

したがって、老後少しでも楽をするためには「増えた分は先に貯蓄に回す」などして、生活水準をなるべく上げないような工夫を行うことが大切です。

それでも足りない場合は、生活のために仕事を続ける必要があるでしょう。引退後“ライフワーク”として仕事をしている人もいますが、老後資金が足りない場合は“ライスワーク(※食べていくための仕事)”として、必死に働かなくてはいけません。

「新NISA」が話題だが…運用した場合の“上手な取り崩し方”

1月から新NISAが始まったということもあり、ますます投資に注目が集まっています。しかし、「みんなやっているから」と目的を決めず、なんとなく始めてしまったという人も多いのではないでしょうか。

もしそうであれば、まずはなんのために投資を行うのか、目的を決めましょう。老後資金のため、マイホーム購入のため、子どもの教育のため、欲しいものを手に入れるため……なんでも構いません。

目的によって投資すべき商品や方針も変わりますし、一括で取り崩すのか毎年少しずつ取り崩すのかなど、貯まったお金の「使い方」も変わってくるためです。

「定額」か「定率」か…少しずつ取り崩すならどっちがいい?

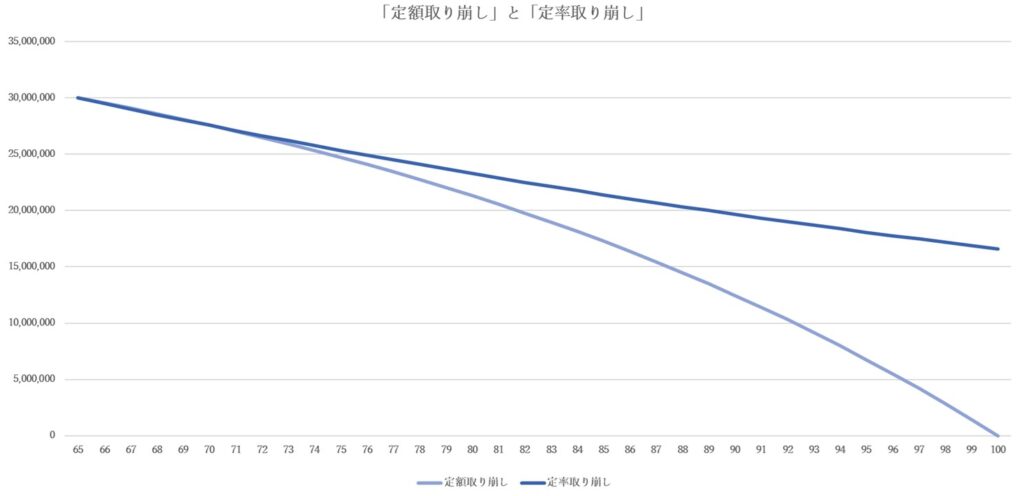

下記の[図表2]※は、65歳時点で3,000万円の金融資産があり、年率3.5%で運用しながら年間150万円の一定額を毎年取り崩していく場合(=定額で取り崩した場合)と、資産に対して毎年5%分を取り崩していく場合(=定率で取り崩した場合)を比較したものです。

※実際に運用する際は日々価格が変動するため上記のようにはなりませんが、一定に推移したと仮定して計算しています。

「定額」で取り崩す場合、金額が変わらないため生活水準を維持しやすいというメリットがあります。一方、資産が値下がりしたときも一定額を引き出すことになるため、資産の減少が加速させてしまう点には注意が必要です。

また、「定率」で取り崩す場合は、「毎年〇%」と資産に対して取り崩していく割合を決めるため、資産の変動によって毎年受け取ることのできる金額が変わります。たとえば「毎年5%」と決めたら、資産が値上がりしてもそのうちの5%、値下がりしてもそのうちの5%です。

[図表2]をみてもわかるように、変動に合わせて価格が変わる「定率」のほうが、定額で取り崩すより資産は枯渇しにくいです。

ただし、定率取り崩しの場合、残り資産に対して一定割合を取り崩すため、後半は受け取れる金額が少なくなってしまいます。

「定額」「定率」いずれの方法も、自分で決めて毎年取り崩す方法のほかに、証券会社等で受け取り方を設定できるところもあります。どちらが良いのかは老後のライフスタイルによりますが、うまく活用していく方法を考えていきましょう。

まとめ…資産形成の第1歩は「リタイアメントプランニング」

自分自身にあった資産形成の方法と資産の取り崩し方を考えるためにはまず、退職後の収支を予測し、それにあった資金計画を立てる「リタイアメントプランニング」を行うことが重要です。プランに基づき、適切な投資戦略や取り崩しのタイミングを考えましょう。

また、リタイアメントプランニングを行ったあともそれで終わりではなく、社会や市場、実生活の変化に応じて計画を柔軟に調整することも大切です。

なお、リタイアメントプランニングはご自身で作成することもできますが、ファイナンシャルプランナーをはじめとする専門家に相談しながら、一緒に作成することをおすすめします。

老後の資金計画は早めに立て、「人生100年時代」の老後生活を充実させましょう。