ふるさと納税は、自分の好きな自治体を選んで寄付することにより、さまざまな返礼品がもらえると人気の制度です。ふるさと納税を利用すれば、2,000円の自己負担で、高額の返礼品をもらうこともできます。ただし、ふるさと納税をする際は、控除限度額に注意しましょう。控除限度額を超えると、自己負担が増えることになります。

この記事では、ふるさと納税で限度額を超えた場合に起こる問題や対処法について解説します。

(本記事は2024年4月16日時点の情報です)

- ふるさと納税をすれば、寄付金額から自己負担額2,000円を除いた金額が翌年の税金から控除される

- ふるさと納税で控除限度額を超える寄付をした場合には、自己負担額が2,000円よりも増えてしまう

- ふるさと納税で控除限度額を超えた場合、確定申告をすれば自己負担額を減らせる

- ふるさと納税をする前に、控除限度額がどれくらいか確認しておくのがおすすめ

ふるさと納税のおさらい

まずは、ふるさと納税の概要を確認しておきましょう。

寄付金の額に応じて返礼品がもらえる

ふるさと納税は、厳密には納税ではなく、寄付をする制度です。寄付できるのは、日本全国の都道府県、市区町村になります。自分の出身地や居住地に限らず、どこの自治体に寄付しても構いません。

ふるさと納税をすると、寄付した自治体から返礼品として地域の名産品などをもらえます。返礼品は寄付した金額によって変わりますが、上限は寄付金額の30%とされています。

自己負担分2,000円は必ずかかる

寄付をした場合には寄付金控除が受けられ、所得税や住民税が安くなります。ふるさと納税も寄付金控除の対象となり、寄付金額から2,000円を差し引きした金額が翌年の所得税や住民税から控除される仕組みです。

ふるさと納税では、自己負担額の2,000円は必ず発生します。しかし、実質的に2,000円の負担でそれを上回る金額の返礼品をもらえるお得な制度です。

控除上限額は収入や家族構成によって異なる

ふるさと納税では自己負担2,000円分を除いて全額が控除されるのが原則です。ただし、全額が控除される寄付額には上限があり、控除上限額や控除限度額と呼ばれます。

ふるさと納税で所得税、住民税から控除される金額は、次の通りです。

- 所得税からの控除 (ふるさと納税額-2,000円)×「所得税の税率」

- 住民税からの控除(基本分)=(ふるさと納税額-2,000円)×10%

- 住民税からの控除(特例分)=(ふるさと納税額 – 2,000円)×(90%-所得税の税率)

3.の特例分が住民税所得割額の2割を超える場合には、「住民税所得割額×20%」です。

所得税からの控除は総所得金額等の40%まで、住民税からの控除は総所得金額等の30%までという上限が設定されているため、控除限度額がある点に注意してください。控除限度額は収入や家族構成によって変わってきますが、目安は総務省のホームページなどで確認できます。

参考:総務省:全額控除されるふるさと納税額(年間上限)の目安

確定申告かワンストップ特例申請をしないと控除されない

寄付金控除は年末調整で適用できないため、確定申告が必要です。しかし、ふるさと納税に関しては、確定申告が不要になる「ワンストップ特例」が設けられています。ワンストップ特例を利用するには、寄付先の自治体に必要書類を提出して手続きしなければなりません。

せっかくふるさと納税をしても、確定申告やワンストップ特例の申請を忘れると税金が安くならないので注意しましょう。

ふるさと納税の控除限度額を超えたらどうなる?

ふるさと納税で寄付する自治体の数に制限はありません。返礼品欲しさに次々寄付していると、控除限度額を超えてしまうことがあります。控除限度額を超えた場合にはどうなるかあらかじめ知っておきましょう。

自己負担が増える

ふるさと納税の控除限度額を超えると、自己負担が2,000円よりも増えます。例えば、控除限度額が5万円であるのに6万円分の寄付をした場合、超えた1万円を税金から差し引くことはできません。控除限度額内に抑えていれば自己負担が2,000円で済むところ、1万円余計に負担しなければならなくなります。

確定申告で自己負担を減らせる

ふるさと納税は寄付金控除の特例を利用し、自己負担分2,000円を除く全額を控除できる制度です。控除限度額を超えた場合、超えた部分に関しては通常の寄付金控除を使うことができます。

確定申告して寄付金控除を適用すれば、税金の負担を減らせるので、超えた分の全額を自己負担しなくても構いません。

よくある控除限度額を超えてしまうケース

ふるさと納税の控除限度額を超えると、メリットが減ってしまいます。しかし、控除限度額を超えてしまうケースもあるでしょう。どんなときに控除限度額を超えてしまうのか解説します。

限度を知らずにふるさと納税をした

そもそもふるさと納税に控除限度額があるということを知らない場合もあるでしょう。わずかの負担で返礼品がもらえるからと次々と寄付していれば、控除限度額を超える結果になってしまいます。

ふるさと納税では、いくら寄付しても2,000円の自己負担ですむわけではありません。寄付をし過ぎると、自己負担額が増えることがあります。ふるさと納税の仕組みをよく理解してから寄付することが大切です。

限度額を去年の年収で計算していた

ふるさと納税の控除限度額を出す際には、今年度の年収で計算しなければなりません。会社員の場合には、今年度の年収も予測しやすいでしょう。

一方、個人事業主や自営業の方の場合、年収が大きく変動することがあります。昨年度の年収で控除限度額を計算していた場合、今年の年収が昨年よりも大幅に減っていれば、控除限度額を超えてしまうため注意してください。

各種控除を計算していなかった

ふるさと納税の控除限度額は、医療費控除や住宅ローン控除など、受けられる控除によって変わります。各種控除を計算に入れていなかったことで、控除限度額を間違えてしまうかもしれません。

控除限度額を計算するときには、自分がどんな控除を受けるかをよく確認しておきましょう。

年内決済が間に合っていなかった

ふるさと納税による控除は、1月1日から12月31日までの1年間に行った寄付に関して受けられます。年末ギリギリにクレジットカードでふるさと納税した場合、自治体によっては各サイトで早めに申し込みを締め切っており、年内の寄付として扱ってもらえないことがあります。気付かないうちに翌年の寄付になっており、翌年に限度額を超えてしまう可能性もあるので念のため注意しましょう。

控除限度額を超えたかどうかの確認方法

ふるさと納税の控除限度額は寄付をした年の年収によって変わるため、1年が終わらないと確定しません。控除限度額を超えたかどうかは、年末以降に確認することが可能です。ここからは、控除限度額を超えたかどうかの確認方法を解説します。

源泉徴収票で確認

会社員の場合、年末調整が終わった後に会社から源泉徴収票を受け取るはずです。源泉徴収票を見れば今年度の正確な年収がわかるので、控除限度額を計算できます。

源泉徴収票から控除限度額を計算してまだ余裕がある場合、年末までに間に合えば、追加で寄付をしても良いでしょう。

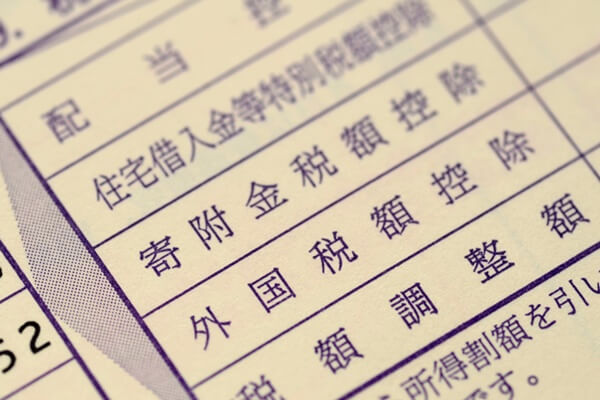

住民税決定通知書で確認

ふるさと納税を行った翌年の6月には、市町村から住民税決定通知書が届きます。住民税決定通知書を見れば、控除限度額内で寄付できているかどうか確認することが可能です。

住民税決定通知書には寄付金税額控除の金額が記載されています。その金額がふるさと納税で寄付した金額から2,000円を差し引きした金額であれば、控除限度額内で正しく控除されています。

寄付した金額から2,000円を差し引きした金額より少なければ、全額控除されていないということですから、控除限度額を超えていることになります。

控除限度額を超えた場合の確定申告のやり方

ふるさと納税の控除限度額を超えた場合、確定申告によって自己負担額を減らせます。確定申告のやり方を知っておきましょう。

確定申告時に必要な書類

確定申告を行って寄付金控除を適用する場合、次の書類が必要です。

寄附金受領証明書

寄附金受領証明書は、寄付をしたことの証明として寄付先の自治体から受け取る書類です。ふるさと納税をした後2か月程度経ってから送付されてくるため、届いたら紛失しないよう保管しておきましょう。

源泉徴収票

会社員の方が確定申告をする際には、源泉徴収票が必要です。勤務先から源泉徴収票を受け取ったら保管しておきましょう。

マイナンバーカードなど

確定申告の際には、マイナンバー確認書類と本人確認書類が必要です。マイナンバーカードがあれば両方を兼ねられます。

確定申告書の作成・提出

確定申告は書面を作成して税務署に提出する以外に、インターネット経由で行う方法(e-Tax)もあります。スマートフォンを使ったスマホ申告も可能。スマホ申告をする場合、スマホから国税庁確定申告書等作成コーナーにアクセスし、必要事項を入力・送信するだけです。

会社員の方が確定申告して税金の還付を受けるケースは、還付申告と呼ばれます。還付申告は、寄付をした年の翌年1月から5年以内なら可能です。

控除限度額を超えたときの対応策

ふるさと納税で控除限度額を超える寄付をしてしまった場合、寄付したのと同じ年度中であれば、対策をとることで自己負担を減らせる可能性があります。以下のような方法を検討してみましょう。

副業で収入を増やす

所得を上げると控除限度額が増えるため、寄付金額が控除限度額内に収まる可能性があります。会社員の場合には、副業をして収入を増やすのもひとつの方法です。

なお、副業により所得が増えると、税金も増える可能性があります。トータルでの損得を考えて実行しましょう。

投資を活用する

投資で得られた利益も所得です。株式や投資信託等で運用している方の場合、保有している商品を売却すれば利益が確定しますが、これにより所得が増えると控除限度額が上がる可能性があります。

ただし、金融商品の売却のタイミングを誤ると、かえって損をすることがあります。所得が増えることで税金も増える可能性がある点に注意してください。ふるさと納税のために焦って売却しないよう十分に検討するのがおすすめです。

ふるさと納税を賢く利用するためには

ふるさと納税をするなら、メリットを最大限活かせるようにしましょう。ふるさと納税の賢い利用法をご紹介します。

控除額シミュレーションで限度額をきちんと確認

まずは、控除限度額を確認しておきましょう。控除限度額の計算は複雑なので、自分で計算するのは困難です。ふるさと納税サイトを利用すれば、控除限度額の確認ができます。

「セゾンのふるさと納税」では、簡単な入力で控除限度額を計算し、いくらまで寄付できるかシミュレーションができます。寄付金額から返礼品を探しやすいのも魅力です。

限度額ギリギリまでふるさと納税をする

ふるさと納税の控除限度額を超えて寄付をすると、自己負担が増えてしまいます。限度額ギリギリまで寄付をするのが最もお得です。

控除限度額は寄付をする年の年収によって変わるので、寄付をする時点ではわかりません。年末に源泉徴収票をもらえば限度額を計算できます。

昨年度の限度額を参考に8割程度を寄付し、12月に源泉徴収票をもらってから残りの金額を寄付するのがおすすめです。

おわりに

ふるさと納税により自治体に寄付をすれば、2,000円の自己負担でさまざまな返礼品がもらえます。ただし、ふるさと納税には控除限度額があることに注意しましょう。寄付をし過ぎて控除限度額を超えると、自己負担が増えてしまいます。

控除限度額は収入や家族構成によって異なります。寄付した年の年末までは正確な控除額がわかりません。ふるさと納税をするなら、昨年の収入を参考に事前に控除限度額の目安を確認しておきましょう。