アッパーマス層とは、純金融資産の合計額が3,000万円以上5,000万円未満の世帯のことです。給与所得者が多いアッパーマス層は、到達できない階層ではありません。資産を形成する方法を学んで行動すれば、保有資産階層を上げられます。

この記事では、アッパーマス層の特徴や資産形成の方法を紹介します。資産を増やして豊かな生活を送りましょう。

- アッパーマス層とは、純金融資産の合計額が3,000万円以上5,000万円未満の世帯のこと

- アッパーマス層には、高収入で専門性の高い職業に就いている給与所得者が多い

- アッパーマス層に入っても早期リタイアは難しい

- 株式投資などの資産運用や不動産投資で資産を増やせば、保有資産階層を上げられる

アッパーマス層とは?定義を解説

まずはアッパーマス層とはどのような階層なのかを見ていきましょう。

アッパーマス層とはどんな世帯が該当する?

アッパーマス層とは、純金融資産の合計額が3,000万円以上5,000万円未満である世帯のことです。全世帯の約80%が純金融資産3,000万円以下のマス層に該当しているため、富裕層ほどの資産があるわけではないものの、平均よりも余裕のある生活ができる世帯だといえます。

純金融資産とは?

純金融資産とは、現金や預貯金、株式・債券・投資信託などの金融資産の合計額から、住宅ローンや自動車ローンなどの負債を差し引いたものです。例えば、預貯金や株式などの金融資産が5,000万円あったとしても、住宅ローンなどの負債が2,000万円あれば純金融資産は3,000万円となります。

そもそも保有資産階層とは?

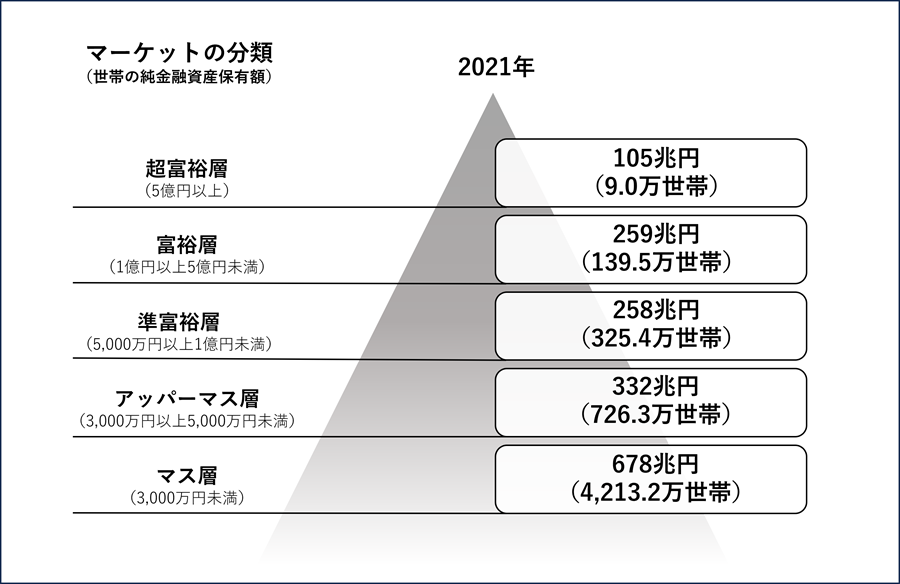

そもそも保有資産階層とは、野村総合研究所が行っている調査結果によって設定された基準のことです。預貯金や株式などの金融資産の合計額から住宅ローンなどの負債を差し引いた純金融資産保有額に応じて、以下のように5段階の階層に分類されています。

各階層の世帯割合は?

野村総合研究所の2021年度の調査結果によると、各階層の世帯数と世帯割合は以下のとおりです。

| 階層 | 世帯数 | 世帯割合 |

|---|---|---|

| 超富裕層 | 9.0万世帯 | 0.17% |

| 富裕層 | 139.5万世帯 | 2.58% |

| 準富裕層 | 325.4万世帯 | 6.01% |

| アッパーマス層 | 726.3万世帯 | 13.4% |

| マス層 | 4,213.2万世帯 | 77.8% |

参照:野村総合研究所「純金融資産保有額の階層別にみた保有資産規模と世帯数」

このデータから、全世帯の約80%が純金融資産3,000万円以下のマス層に該当していることがわかります。マス層以外の階層においてアッパーマス層の割合は半数以上を占めていることから、適切な資産運用を続けていけばアッパーマス層に到達できる可能性があるといえるでしょう。

アッパーミドル層とは?

アッパーミドル層とは、弁護士や開業医などの高収入な職業に就き、年収や資産額が一定以上ある世帯を指した言葉です。年収1,000万円〜3,000万円程度、純金融資産5,000万円~1億円程度がアッパーミドル層と呼ばれる目安となります。贅沢し過ぎなければ収入が支出を上回るため、家族にも我慢させない豊かな暮らしができます。

資産運用をしなくても日々の生活に困らないため、資産形成にあまり興味をもっていない世帯が多い傾向があります。しかし、生涯にわたって現状の収入を維持できるとは限らないため、アッパーミドル層であっても経済的に余裕があるうちに資産を増やす行動をとることが大切です。

アッパーマス層の特徴を解説

ここでは、アッパーマス層が多い年代や職業などの特徴を解説します。

アッパーマス層以上の年代別割合は?

「家計の金融行動に関する世論調査[二人以上世帯調査] 令和4年調査結果」によると、純金融資産が3,000万円を超えるアッパーマス層以上の年代別割合は以下のとおりです。

| 世帯主の年齢 | アッパーマス層以上の割合 |

|---|---|

| 20代 | 1.8% |

| 30代 | 2.8% |

| 40代 | 6.7% |

| 50代 | 14.3% |

| 60代 | 25.6% |

| 70代 | 22.5% |

このデータから、アッパーマス層の割合は50代以上が多いことがわかります。50代以上の方は、長年蓄えてきた貯蓄があり、退職金を受け取る年代でもあることから、アッパーマス層以上の割合が高くなっていると考えられるでしょう。

30代は、結婚やマイホームの購入などのライフイベントによる出費が多くなる傾向があることから、アッパーマス層以上の割合が2.8%と少なくなっています。一般的な会社員であれば年齢が上がるにつれて収入が増加するため、アッパーマス層以上の40代の割合は6.7%と30代の2倍に増加しています。

アッパーマス層の職業は?

相続や贈与によってアッパーマス層になる方もいますが、多くの方が給与所得者として働いてアッパーマス層に到達しているといわれています。特に若い世代でアッパーマス層に入っている方は、高収入の職業に就いて早いうちから多くの収入を得ている傾向があると考えられるでしょう。

ここでは、アッパーマス層にどのような職業が多いのかをご紹介します。

インカムリッチ・プロフェッショナル

インカムリッチ・プロフェッショナルとは、以下のような高収入で専門性の高い職業に就いている方のことです。

- 弁護士

- 公認会計士

- 税理士

- 開業医

- プロスポーツ選手

- 芸能人

これらの高いスキルや専門知識を求められる職業の方は、年収が高く設定されている傾向があります。収入が多いほど貯蓄や投資に回せるお金が増えるので、アッパーマス層に到達しやすくなるでしょう。

本職とは別に副業で収入を得ている方

純金融資産の合計額が3,000万円を超えているアッパーマス層のなかには、本職以外の副業で収入を増やしている方がいます。副収入を得る主な方法には、以下のようなものがあります。

- 不動産投資

- 物販・ECサイト運営

- ブログ・YouTube

本業収入と副収入を得られる状態が長く続けば、マス層からアッパーマス層になることも可能です。日々の生活費を本業収入で賄い、副業収入で資産運用ができれば、より多くの資産を築けるでしょう。ただし、資産運用に対する正しい知識を身に付けておかなければ、副業で得た収入を失ってしまう可能性があるので注意が必要です。

副業にコミットし過ぎて本業が疎かになってしまう可能性があるので、スキマ時間で取り組める副業を選ぶようにしましょう。

起業している方

起業して経営が軌道に乗れば、大幅な収入アップが見込めることから、アッパーマス層には起業家が多い傾向があります。上場すると、より多くの現金が手に入るので、アッパーマス層から準富裕層を目指すこともできるでしょう。

ただし、起業して成功するのは簡単ではなく、創業から10年未満で多くの会社が倒産しています。そのため、起業してアッパーマス層を目指すのは、リスクが高いといえるでしょう。事業を継続していくためには、事業計画を念入りに立てて計画的に経営することが大切です。

アッパーマス層の早期リタイアは可能?

定年退職の年齢を待たずに退職することを「早期リタイア」と呼びます。早期リタイアすると、働くことに縛られずに趣味や挑戦してみたかったことに自由に時間を使えるため、資産を増やして早期リタイアすることに憧れをもつ方も多いでしょう。

平均よりも余裕のある生活ができるアッパーマス層は、早期リタイアすることも可能です。ただし、早期リタイア後にどれほどの資金が必要かを把握しておかなければ、生活が成り立たなくなってしまうことがあります。アッパーマス層の保有資産は3,000万円~5,000万円です。1ヵ月あたり20万円で生活すると仮定した場合、3,000万円の資産は約12年、5,000万円の資産は約20年でなくなります。

アッパーマス層に入り、「老後は安泰」と思い込んで早期リタイアすると、あっという間に資産を使い果たして後悔することになるかもしれません。安定した収入がなくなることや、生活水準が下がる可能性があることを考慮して、早期リタイアを検討しましょう。

保有資産階層を上げるための3つの行動

マス層からアッパーマス層へ、アッパーマス層から準富裕層へと保有資産階層を上げるためには、支出額をコントロールしたり、資産運用をしたりすることが大切です。

ここでは、保有資産階層を上げるためにどのような行動をするべきかを詳しくご紹介します。

支出額をコントロールして資産を減らさない

保有資産階層を上げて老後も豊かな生活を送るためには、支出額をコントロールして資産を減らさないようにすることが大切です。

支出額は住宅費や水道光熱費、保険などの毎月の固定費を見直すことでコントロールが可能です。金利の低い住宅ローンに借り換えたり、保険を見直したりすることで支出を抑えましょう。ただし、節約生活での過度なストレスをためてしまうと、我慢した反動で散財してしまう可能性があるので注意が必要です。

まずは家計簿をつけて、どれほどの支出があるのかを確認してみましょう。

資産運用で増やす

資産を増やすためには、支出を抑えたり、収入を増やしたりするだけでなく、余剰資金を投資に回すことが大切です。

資産運用で活用される主な金融商品には、以下のようなものがあります。

- 個別株

- 投資信託

- 外貨預金

資産運用をするときに短期間で大きな利益を得ようとすると、損失が出るリスクが高まります。そのため、投資初心者は長期運用でリスクを抑えることが大切です。

投資初心者におすすめの資産運用方法には、NISAやiDeCoがあります。NISAやiDeCoは、運用益が非課税になるなどの税制優遇があるため、節税しながら長期的に資産形成できます。

資産形成方法として不動産経営に注目!

株式投資や投資信託による資産運用は、景気の影響を受けて価格が変動しやすい傾向があります。会社員は、日中に値動きをチェックするのが難しく、トレードの機会を逃すと損失が出てしまう可能性があるでしょう。

そんな方におすすめできる資産運用方法が不動産投資です。不動産投資はインフレに強く、株価のように激しい値動きが生じないため、忙しい人も運用しやすいといえます。

不動産投資のノウハウやメリット・デメリットを学びたい方は「FJネクスト」や「TFDコーポレーション」に相談してみましょう。「FJネクスト」と「TFDコーポレーション」は、いずれも創業40年以上の実績がある企業です。都心を中心に不動産需要が高い地域の物件を多数提供しており、FJネクストは入居率99%、TFDコーポレーションは入居率98%以上を実現しています。管理業務を代行してくれるため、手間をかけずに資産を形成できます。

不動産投資にご興味ある方・詳しいお話を伺いたい方は、こちら。

(リンク先は、株式会社FJネクストが運営しています。)

不動産投資にご興味ある方・詳しいお話を伺いたい方は、こちら。

(リンク先は、株式会社TFDコーポレーションが運営しています。)

おわりに

アッパーマス層は、世帯全体の13%程度しかいないものの、給与所得者が占めている割合が多いため、適切な資産運用ができていれば目指せない階層ではありません。ただ、忙しい会社員は、株式投資でデイトレードをしたり、副業をしたりする時間を確保するのが難しいでしょう。

そんな悩みをもっている方には、不動産投資がおすすめです。不動産管理会社のなかには、客付けやクレーム、メンテナンスまで対応してくれる会社もあるので、不動産投資にかかる手間を最小限に抑えられます。不動産経営を始めるときは、創業40年以上の実績がある「FJネクスト」や「TFDコーポレーション」に相談して、ノウハウやメリット・デメリットを学びましょう。