住宅ローンの変動金利が上昇すると家計にどのような影響を及ぼすのか、気になる方は多いでしょう。変動金利は固定金利よりも金利が低いものの、上昇したときに備えておくことが大切です。

2024年以降、マイナス金利解除により変動金利は緩やかに上昇する可能性があります。この記事では、変動金利が上がる理由やその仕組み、過去の推移と今後の見通しについて詳しく解説します。また、金利上昇リスクに備える方法も提案しているので、変動金利を選ぶべきか悩んでいる方はぜひご一読ください。

(本記事は2024年7月19日時点の情報です)

住宅ローンの変動金利が上がった場合の返済額はどうなる?

住宅ローンの変動金利が上昇すると、返済額が増加する可能性があります。

参考までに「5年ルール」や「125%ルール」がなく、変動金利が0.5~3.0%まで0.5%ずつ上昇した場合における返済額の増加幅を見ていきましょう。条件は次のとおりです。

- 住宅ローン:5000万円

- 返済期間:35年

- 返済方法:元利均等

- 当初5年間の金利:0.5%

- 変動金利の変動:5年以後は0.5%ずつ上昇

金利が変動した場合の返済額

| 6年目以降の金利 | 毎月の返済額 |

|---|---|

| 0.5% | 約13万円 |

| 1.0% | 約14万円 |

| 1.5% | 約15万円 |

| 2.0% | 約16万円 |

| 2.5% | 約17万円 |

| 3.0% | 約18万円 |

※千円以下は四捨五入

※手数料などは考慮しないものとする

上記より、金利が3.0%まで上昇してしまうと、実質的に毎月の返済負担が5万円も増加することがわかります。

しかし、実際には変動金利で金利が上昇したとしても「5年ルール」が適用され、5年間は月々の返済額が変わらないようになっています。

さらに「125%ルール」により、たとえ金利が急激に上昇したとしても、月々の返済額は前回の返済額の125%(1.25倍)を超えることはありません。これにより、契約者は金利変動の影響が緩和され、急な返済負担の増加を防げるようになっています。

ただし、実際には返済を先送りしているに過ぎず、最終的な返済総額が増加してしまうことは理解しておくべきです。

(補足)住宅ローンの「5年ルール」と「125%ルール」について

- 5年ルール: 5年間は金利の上昇によって返済額が増加しないルール。ただし、5年以内に金利が上昇していた場合、6年目からは返済額が変わる。125%が上限。

- 125%ルール: 5年後の金利見直し時に、返済額を最大125%までに抑制するルール。

住宅ローンの変動金利が上がる理由2つ

住宅ローンの金利が上昇すると、毎月の返済負担に大きな影響を及ぼします。住宅ローンの変動金利が上昇する理由は、主に以下の2つです。

- 短期プライムレートの変動

- 引下げ金利の縮小

ひとつずつ見ていきましょう。

1. 短期プライムレートの変動

住宅ローンの変動金利は、短期プライムレートに影響されます。短期プライムレートとは、銀行が最優良企業に貸し出す際の短期貸出金利のことで、日銀の政策金利におおむね連動しています。

したがって、住宅ローンで変動金利を選択している方は、政策金利の動向を常に注視することが重要です。

政策金利が引き上げられるのは、経済が過熱状態にあるときに落ち着かせることが目的です。

反対に、経済が後退しているときは景気を刺激するために引き下げられます。また、物価上昇の圧力が強いときにも、政策金利を引き上げることがあります。

2. 引下げ金利の縮小

金融機関による引下げ金利の縮小も、住宅ローンの変動金利が上昇するもうひとつの理由です。引下げ金利とは、金融機関が顧客に提供する住宅ローンの金利を市場金利よりも低く設定することです。

多くの金融機関は、短期プライムレートに1%を上乗せした金利を基準金利として設定しています。この基準金利から金融機関が独自に定めた引下げ金利を差し引いたものが、実際の借入金利です。

例えば、 ある金融機関の基準金利が2.475%とします。そして金利引下げ幅が年0.475~0.725%とすると、実際の借入金利は市場金利に応じて年1.75~2.0%となります。

2024年は住宅ローンの変動金利が上がる可能性はある?過去の推移と今後の予測

結論としては、住宅ローンの変動金利は今後上がる可能性があります。一方で、大幅に上昇することは考えにくいでしょう。

2016年に景気刺激策として導入されたマイナス金利政策は、2024年3月に解除されることになりました。しかし、マイナス金利が解除されたにもかかわらず、2024年6月現在は変動金利に顕著な上昇は見られていません。

ただし、今後も追加で金利の引き上げが実施された場合は、変動金利は緩やかに上昇することが考えられます。

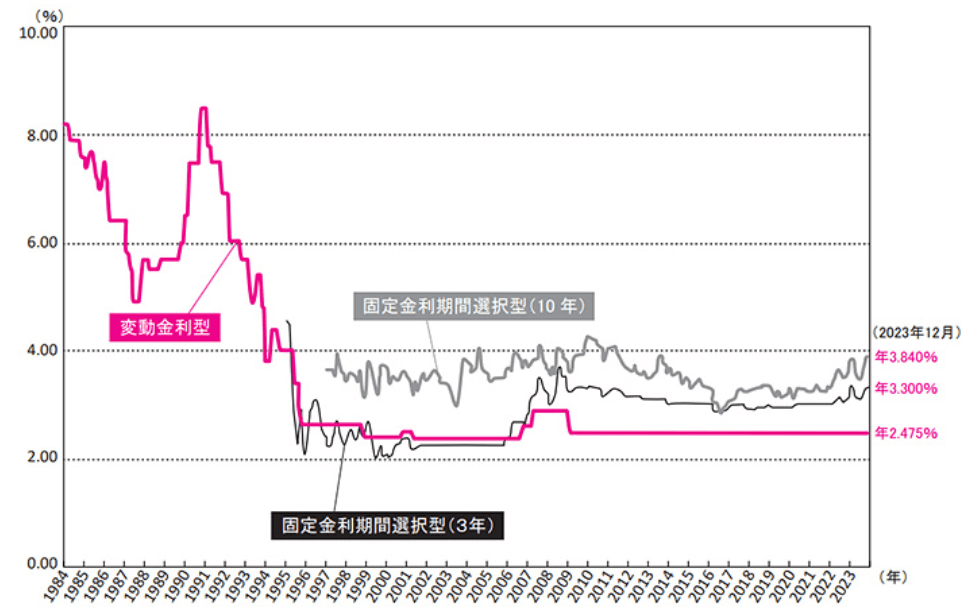

変動金利の過去の推移

変動金利の過去の推移を見てみると、2009年のリーマンショック以降は大きな変動がない安定した状態が続いています。

一方の固定金利については、2022年ごろから徐々に上昇傾向にあります。要因として挙げられるのは、日銀が2022年12月20日の金融政策決定会合で、長期金利の上限をこれまでの「0.25%程度」から「0.5%程度」まで引き上げを発表したことです。

そのため、2024年6月現在は変動金利については低金利を維持した状態が続いているものの、固定金利に関してはメガバンクを筆頭に上昇傾向が続いています。

マイナス金利解除により短期プライムレートの上昇見込みあり

前述のとおり、変動金利に関してはマイナス金利の解除後も大きな動きは見られませんでした。しかし、2024年3月のマイナス金利解除を皮切りに、各銀行の短期プライムレートが上昇する可能性があります。

変動金利は短期プライムレートに基づいて決められるため、今後は金利上昇に転じることも考えられます。ただし、今回の政策金利はゼロから0.1%に引き上げられた程度のため、変動金利が上がったとしても当面はごくわずかな動きとみてよいでしょう。

住宅ローンの変動金利の上昇リスクに備える方法5選

変動金利の大幅な上昇は現時点では考えにくいものの、金利上昇リスクについて常に対策を考えておく必要があります。金利上昇時に考えておくべき対策は、主に次の5つです。

- 繰上返済する

- 貯蓄する

- 借り換えを検討する

- 借入額を抑える

- 売却を検討する

金利が上昇したときに備えられるように、参考にしてみてください。

1. 繰上返済する

金利上昇時の対策として、繰上返済は有効な対策のひとつです。繰上返済を行うことで、繰り上げられた金額が元金部分に充当され、将来の利息負担を減らせます。

また、繰上返済を行う際には「返済額軽減型」と「期間短縮型」のどちらかを選択する必要があります。「返済額軽減型」は返済期間はそのままで毎月の返済額を軽減でき、一方の「期間短縮型」は毎月の返済額はそのままで、返済期間を短縮できます。

いずれも利息を軽減できる制度ですが、利息の軽減額が大きいのは「期間短縮型」です。

参考までに、住宅ローンの借入額が3,500万円だった場合における繰上返済により節約できる利息額を、シミュレートしてみました。

条件

- 住宅ローン借入額:35,000,000円

- 借入期間:35年

- 返済済期間:10年

- 元金残高:26,215,825円

- 借入金利:1.0%

- 繰上返済額:200万円

節約できる利息の比較

| 返済額軽減型 | 期間短縮型 | |

|---|---|---|

| 毎月返済額 | 91,240円 | 98,799円 |

| 残返済期間 | 25年0ヵ月 | 22年11ヵ月 |

| 減少する利息 | 260,360円 | 539,313円 |

上記より、期間短縮型のほうが利息の減少額が大きいことがわかります。

金融機関のなかには手数料無料で、かつ少額から繰上返済できるところもあるため、事前に確認しておくとよいでしょう。

2. 貯蓄する

変動金利の上昇により返済額が増加した場合に備えて、貯蓄をしておくことも有効な対策となります。

貯蓄する習慣があまりない方は、まずは家計の支出管理から始めましょう。とくに、固定費の見直しは貯蓄を増やすうえで大きな効果があります。

固定費とは、以下のような毎月一定の支払いが発生する費用のことです。

- 家賃

- 通信費

- 公共料金

- その他サブスクリプションサービス(動画、音楽など)

とくに効果的な施策として、通信費やサブスクリプションサービスの見直しが挙げられます。

また、収入が入った際に最初に貯蓄分を引き出す先取貯蓄の習慣をつけることもおすすめです。残った金額で生活をすることになるので支出をコントロールしやすくなり、無駄遣いを防げるようになるでしょう。

3. 借り換えを検討する

現時点で借り入れしている住宅ローンよりも金利が低いサービスに借り換えすることも、選択肢のひとつです。住宅ローンを借り換える際は、主に以下2つの方法を取ります。

- 今よりも金利の低い変動金利型サービスを選ぶ

- 固定金利型サービスを選ぶ

変動金利が現時点の固定金利の水準を上回ると予想する場合は、固定金利の住宅ローンへ借り換えるのもよいでしょう。

ただし、固定金利は変動金利よりも早い段階から金利が上昇する傾向にあります。そのため、固定金利への借り換えを検討する際は変動金利の上昇後ではなく、上昇前に実施することが重要です。

また、借り換えには手数料や登記費用などの諸費用が発生することも、考慮する必要があります。参考までに、住宅ローンの借り換え時に発生する諸費用の相場をまとめてみました。

住宅ローン借り換え時にかかる諸費用

| 印紙税 | 10,000~30,000円程度 |

| 事務手数料 | 55,000~220,000円程度 |

| 保証料 | 借入額×2~4%程度 |

| 保証会社事務手数料 | 11,000~55,000円 |

| 抵当権設定費用 | 借入額×0.4%程度 |

元金残高によっては、100万円を超えることも珍しくありません。節約できる利息を諸費用が上回ってしまっては本末転倒なので、しっかりシミュレートしたうえで判断しましょう。

4. 借入額を抑える

金利が上昇することを前提に、借入額を抑えて住宅ローンを組むことで将来的に貯蓄をしやすくし、金利上昇時の返済負担を軽減できます。少ない借入額であれば月々の返済額も抑えられ、経済的な余裕を生み出し、金利変動に対応しやすくなります。

そのためには新築住宅だけではなく、購入価格が安い中古住宅も検討する必要があるでしょう。さらに、都心から少し離れた立地を選ぶことも、コストを削減する方法のひとつです。

ただし、住宅選びに関してはコスト以外にも住みやすさや生活環境を考慮する必要があるため、全体のバランスを見極めて判断しましょう。

5. 売却を検討する

すでに変動金利で住宅ローンを組んでいる方にとって、売却も選択肢のひとつとして持っておくことをおすすめします。売却によって住宅ローンの一括返済ができれば、金利の上昇を心配する必要は一切ありません。

市場動向が良好であれば、売却によって一括返済はもちろん売却益を得られる可能性もあります。売却益を新たな住まいの購入資金や他の生活費に充てることで、経済的な余裕を生み出すことにつながるでしょう。

ただし、売却を検討する際は仲介手数料や登記費用などの諸費用が発生することを、考慮する必要があります。

とくに、仲介手数料は売却額に応じて決められるので、高値で売れたときほど高額になる点に注意が必要です。

仲介手数料の限度額

| 200万円以下 | 売却額の5.5% |

| 200~400万円以下 | 売却額の4.4% |

| 400万円超 | 売却額の3.3%+6.6万円 |

仮に2,000万円の売却額となった場合、仲介手数料は72万円です。

また、不動産市場の状況によっては希望する価格での売却が難しい場合もあり、十分な利益を得られないケースも考えるべきです。

変動金利が変動する兆しが見られる2024年に家は買い時か?

変動金利が上昇する可能性があるなかで、2024年は家を購入するのに最適なタイミングといえる要素は少なくありません。

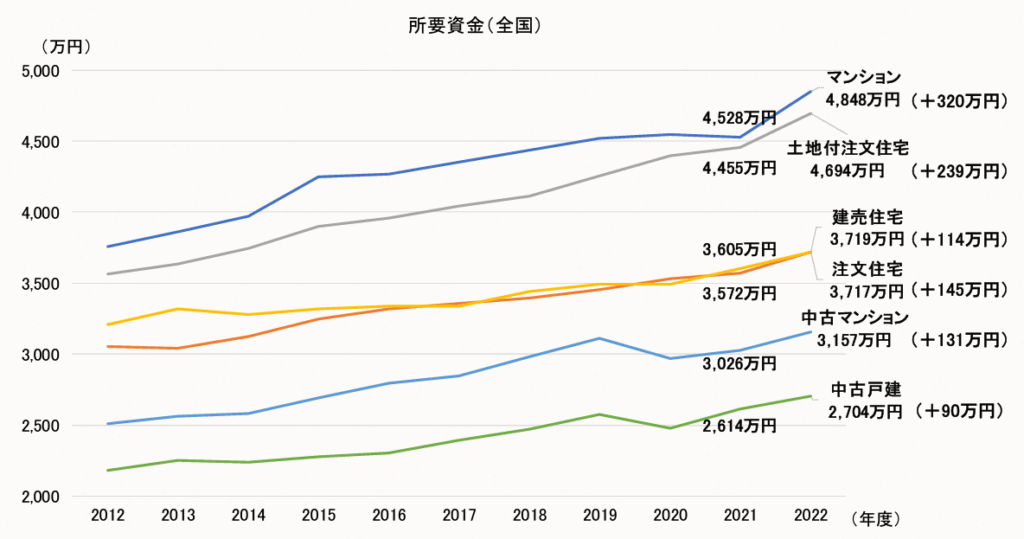

不動産価格や金利が上昇傾向にある場合、購入時期が遅れてしまうと当初よりも高額になってしまいます。実際に過去10年間を振り返ると、一時的に価格が下落する局面はあったものの、総じて住宅購入価格は上昇していることがわかります。

上昇傾向は今後も続く可能性があることから、早い段階で住宅を購入することで、支払い負担を抑えられるでしょう。

参照元:住宅金融支援機構 2022年度 フラット35利用者調査

しかし、自営業者や派遣社員などの方にとっては、住宅ローンの審査に通過するのはやや難しいのが現状です。

「セゾンファンデックスの住宅ローン」であれば、自営業者や派遣社員といった方でも審査に通過した実績が数多くあります。

そのため、もし現在の市場状況が住宅購入のチャンスと見るならば、ファンデックスの住宅ローンを活用することで、住宅購入の機会を広げられるでしょう。銀行やフラット35に断られた方も、ぜひご相談ください。

住宅ローン変動金利のよくあるFAQ

Q.変動金利の金利上昇が不安なので、固定金利のほうがいいですか?

固定金利であれば借入期間中は金利がずっと一定のため、計画的に返済していきたい方におすすめです。

一方の変動金利は金利が変動するものの、固定金利よりも低金利で住宅ローンを組めます。ただし、経済の状況によっては固定金利よりも金利が上がることがあり、返済額も増加する点には注意が必要です。

このことから、金利上昇に対応できる自信がない方は、完済日まで返済額が一定の固定金利を選択するとよいでしょう。

Q.125%ルールが適用される場合、金利の上昇率はどのくらいになりますか?

金利の上昇率は借入額や金利によって異なります。

仮に当初金利が0.5%、6年目以降に返済額が125%前後まで上昇した場合の金利は2.0~2.1%です。

125%ルールが適用される場合の金利

| 当初借入額 | 当初金利(当初返済額) | 125%上昇時の金利(返済額) |

|---|---|---|

| 3,000万円 | 0.5%(77,875円) | 2.1%(97,514円) |

| 4,000万円 | 0.5%(103,834円 | 2.05%(129,146円) |

| 5,000万円 | 0.5%(129,792円) | 2.04%(161,215円) |

| 8,000万円 | 0.5%(207,668円) | 2.06%(258,641円) |

ただし、これまでの変動金利の推移から、若干上がることはあっても急激に2.0%以上も上昇する可能性は考えにくく、あまり現実的とはいえません。

毎月の返済額が増加する可能性は考慮すべきであるものの、125%ルールについてはあまり気にしなくてもいいといえます。

Q.変動金利で借りれば、逆に金利が下がることはありますか?

短期プライムレートが下落しても、金利が引き下げられた事例はほとんどありません。

このことから、今後変動金利が下がるようなことがあったとしても、すでに契約している方が恩恵を受ける可能性は低いと考えられます。

短期プライムレートが下落した場合は他社の住宅ローン金利を比較し、返済額が減少する見込みがあれば借り換えを検討してみるとよいでしょう。

宅地建物取引士の目から見た住宅ローン変動金利の推移

住宅ローンの変動金利は短期プライムレートに大きく影響を受けるため、今後も日銀の政策金利や物価上昇に注目してみてください。2024年6月現在では大幅な金利上昇は考えにくく、変動金利が固定金利の水準を超える可能性は極めて低いと判断できます。

しかし、今後の社会情勢や経済動向によっては状況が変化し、固定金利の金利を上回る可能性もゼロではありません。そのため、これから変動金利で住宅ローンを組もうと考えている方は、金利上昇を見越したうえで決断することが大切です。