現役時代に所得が高く、さらに支出も多い場合、老後に生活水準を落とすことができず、家計が苦しくなってしまう方も少なくありません。そんな「老後破産の危機」はどのように回避すれば良いのでしょうか。牧野FP事務所の牧野寿和CFPが、事例を交えて解説します。

高齢者の収入が現役時代より少ないワケ

内閣府「令和6年版高齢社会白書」※によると、日本の労働力人口のうち、65歳以上の高齢者が占める割合は、4.9%(1980年)、7.3%(2000年)、13.4%(2022年)と、年々上昇しています。

※内閣府「『令和6年版高齢社会白書』第2節高齢期の暮らしの動向1就業・所得」より

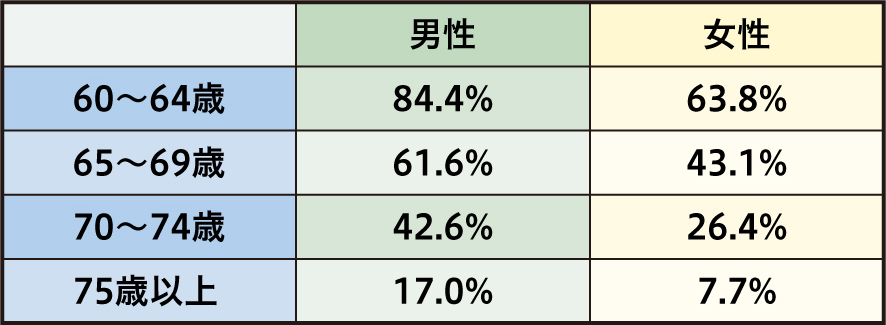

さらに2023年の60歳以上の就業者の割合は、半数以上が60代の男性です。70代前半でも、半数近くの女性が働いています。

出所:内閣府「『令和6年版高齢社会白書』第2節高齢期の暮らしの動向1就業・所得」を参考に筆者が作成

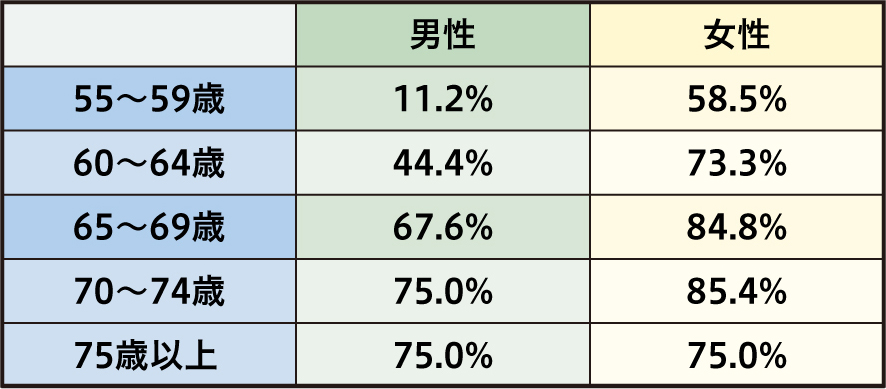

また、役員を除く雇用者のうち、非正規雇用の職員・従業員の割合は、男性が60歳を境に大幅に上昇しています。

出所:内閣府「『令和6年版高齢社会白書』第2節高齢期の暮らしの動向1就業・所得」を参考に筆者が作成

同白書では、高齢者世帯の令和3年の平均所得金額は318.3万円、その他の世帯の所得669.5万円の約5割と、非正規雇用では正規雇用よりも所得が減ります。

もっとも、高齢者世帯の所得金額は200~250万円が最も多く、13.4%を占めます。次に150~200万円、100~200万円、250~300万円の順にそれぞれ11%前後ずつ、高齢者の全所得の60.1%を占めるため、高齢者の所得の中央値は253万円となっています。

よって老後に働いたとしても、現役時代のような収入を得ることは難しいことがわかるでしょう。

家計の支出額を変えることはできるか

とはいっても、老後生活に入った途端、すぐに家計支出を減らすことは困難です。

筆者のところに相談に来られたAさんもその1人でした。

Aさんが61歳で、家計を見通し会社を辞めた理由

72歳のAさんは、4歳年下の妻と都内のマンションで暮らしています(住宅ローン完済)。

Aさんは都内の上場企業の営業部長まで務め、ピークの年収は1,300万円。60歳で充分な退職金を受け取り、定年退職後はその会社に再雇用され、営業部付部長として65歳まで務める予定でした。

60歳からの給与は今までの約半額になりましたが、60歳から65歳までは、特別支給の老齢厚生年金174万円(月額14.5万円)、75歳までは企業年金60万(月額5万円)を受給していました。そのため、毎月の収入は退職時とほぼ同額の約55万円でした。また退職金を含め貯蓄も4,000万円近くあったことから、老後の心配はまったくといっていいほどしていなかったといいます。

再雇用後のAさんの仕事は、主に新規顧客の開拓でした。毎月のノルマも課されることから、これまで再雇用で残った先輩たちはみな半年~1年で辞めていました。

「俺なら大丈夫だろう」そう考えていたAさんでしたが、思いのほか数字をあげることができません。徐々に会社に居づらくなったAさんは、結局これまでの先輩たちと同様に1年で退職してしまったそうです。

Aさんは会社を辞めるとき、今後の生活費は65歳までは特別支給の老齢厚生年金と企業年金を使うほか、貯蓄を取り崩すことを予定していました。

ねんきん定期便によると、Aさんの年金受給見込み額は65歳からは老齢厚生年金が292万円(月額24万円)、69歳からは妻の年金も含めて341万円(月額28万円)とのこと。

「現役時代に比べると少ないが、まあなんとかなるだろう」楽観的なAさんはなんの根拠もなくそう考えました。

Aさんの家計の誤算

退職後のAさんは「とにかく暇だ」と感じていました。これまで仕事一筋でがむしゃらに働いていた分、なにか動いていないと落ち着きません。

そのため、国内外への旅行や外食、ゴルフといったアクティビティへの支出が増えたほか、長いあいだ働いた“自分へのごほうび”として、念願の高級車に買い替えるなど、会社に勤めていた時と同様、ときにはそれ以上に支出が増えていきました。

すると、65歳時点で貯蓄残高は約800万円にまで減少。約4年間で3,000万円以上使った計算になります。

Aさんは当時のことを、「周りに『落ち着いたな』や『老けたな』と思われるのが嫌で、そのためにも生活の質を落としたくなかった」と振り返ります。

年齢とともに増えなくなったバイト収入

年金と企業年金の毎月29万円では生活が成り立たないと悟ったAさんは、まずは収入を増やすべくバイトを探し、月7~8万円の収入を確保したそうです。

出産後は専業主婦だった妻も、Aさんがバイトをはじめたと同時に、学生時代に取得した司書の資格を生かして近くの図書館でバイトをはじめました。

しかし、Aさんが70歳を過ぎたころから、老いもあってなかなか思うように体が動きません。一緒に働く同僚にも迷惑をかけることが増え、申し訳なくなったAさんはバイトを辞める決断をしました。そのようななか、今後の生活が心配になり、筆者のところに相談にみえたのでした。

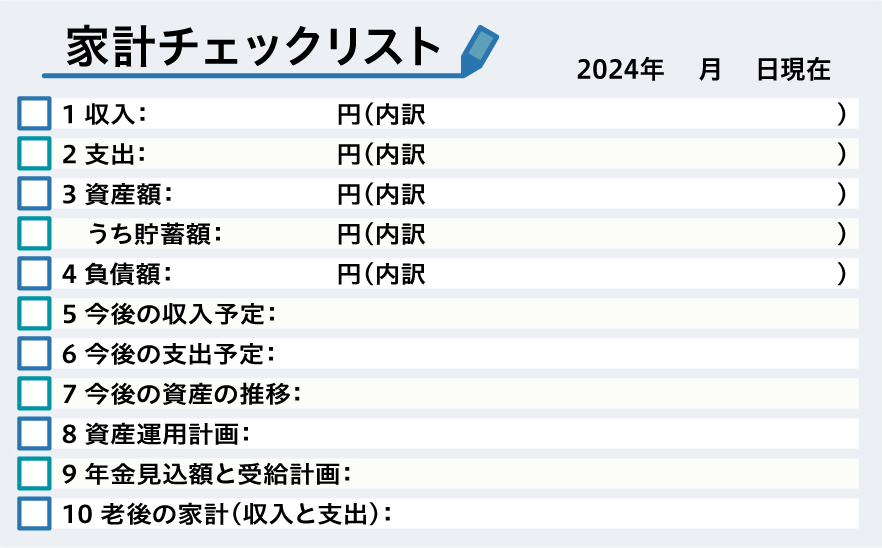

筆者はAさんに、年単位のチェックリストを送り記入して持参してもらいました。

出所:筆者作成

このチェックリストは、家庭ごとにカスタマイズすることも少なくありません。現在と将来に向けて、年に1度は記入して家計と資産を確認するのに使います。

まず1.収入は、給与や年金、バイト代など家計の年間収入を記入します。

続いて2.支出は、家計の年間支出額を記入します。家計調査の10大費目別の「食料」「住居」「光熱・水道」「家具・家事用品」「被服及び履物」「保健医療」「保健医療」「交通・通信」「教育」「教養娯楽」「その他の消費支出」を算出して、支出の見直しに利用してもよいでしょう。

3.資産額は、貯蓄額に加えて、自宅(不動産)や株式・投資信託、保険商品といった資産の価格を、時価で記入します。

4.負債額は、住宅ローンやカーローン、奨学金など、借入額と返済計画を記入します。

5.今後の収入予定~10.老後の家計(収入と支出)は、新NISAやiDeCoを利用した資産形成や公的年金の繰下げ受給額、遺族年金の受給額、生前贈与を含めた自身の相続といった、今後の予定や計画を具体的な数値で記入します。

A家の家計の見直し

Aさんが作成したチェックリストを拝見したところ、年金と夫婦のバイト代で月額約42万円の収入があるにもかかわらず、支出が多く、貯蓄する資金は残っていません。現役時代高収入だった会社員にありがちな家計です。

そこで筆者は、保障内容が過剰な保険商品や携帯の料金プラン、電気のアンペア数、定額使用料(サブスク)の契約の見直しといった「固定費の削減」を最優先で進める提案を行いました。加えて、高級店での外食の回数を減らす、維持費が高額な高級車を売却するなど、支出額を毎月の年金受給額まで減らすよう伝えました。残りの収入は、今後夫婦が介護や看護費用が必要になった時のために、貯蓄に回します。

Aさんは筆者の提案に対して「いきなりそんなことができるだろうか…」と不安そうでしたが、まずは固定費の削減からでも着手するように伝えると、「そうですね、まずはひとつずつ、できることからやっていきます」と決心した様子で帰っていきました。

おわりに

給与や年金の収入額は確認しても、毎月の支出額を正確に把握できている人は驚くほどに少ないです。また気付いたときには、年金収入だけでは家計を立て直すことが困難な状態になっていた、ということもあります。

よって、老後の準備はまず固定費を見直すなどなどしながら、生活水準を慣らすところからはじめてみることをおすすめします。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。