アパート経営などの不動産賃貸業は「儲からない」と聞いたことはないでしょうか。実際は、いくつかの要点を押さえておくことで収益化は可能です。このコラムでは、不動産賃貸業が儲かる仕組みや収益化のポイントについてわかりやすく解説します。収支シミュレーションや不動産投資ローンについても詳しく説明しますので、アパート経営やマンション経営を検討している方はぜひ参考にしてください。

(本記事は2024年10月9日時点の情報です)

- 不動産賃貸業で儲かっている状態とは、利益ではなく、キャッシュフローがプラスになっていること

- 不動産賃貸業は「経年により家賃が低下する」「入居率を維持するのが難しい」などの理由で儲からないといわれる

- 不動産賃貸業には、儲かる以外に「相続税対策が可能」「生命保険代わりになる」などのメリットもある

- 不動産賃貸業で収入を得るには、「自己資金の割合を高くする」「サブリースを避ける」などの対策が有効

不動産賃貸業での儲けを理解する

アパート経営やマンション経営などの不動産賃貸業については「儲からない」という声がありますが、実際は「儲ける(=収益化)」は十分に可能です。まずは、不動産賃貸業における「儲かる」の意味と収益のシミュレーションを紹介します。

不動産賃貸業で儲かっている状態を図解

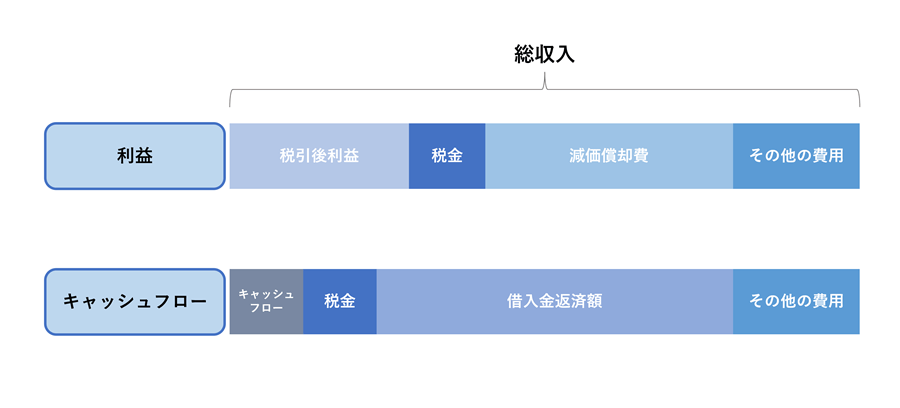

不動産賃貸業で儲かっている状態とは、利益ではなく、キャッシュフロー(手元に残るお金)がプラスになっている状態です。利益とキャッシュフローの違いを図で表すと次のようになります。

参照元:HOME4U│【基礎から解説】アパート経営は本当に儲かるのか?儲かるための7つのポイント

利益とは、家賃などの総収入から税金や減価償却費、その他の経費を差し引いた金額です。

一方、キャッシュフローは総収入から税金とローン返済額、その他の費用を差し引いた手取り額を意味します。

減価償却費は、建物の取得価額を法定耐用年数にわたって分割して計上する税務上の経費です。計上時に現金の支出が発生しないため、利益とキャッシュフローは一致しません。

不動産賃貸業では、利益がマイナスであってもキャッシュフローがプラスであれば「儲かっている」といえます。

儲かっている不動産賃貸業の収益をシミュレーション

アパート経営やマンション経営で実際に儲かっている状態をイメージできるように、収益のシミュレーションを紹介します。前提条件は以下のとおりです。

【物件(アパート)】

- 1LDK・全10戸

- 建築費用:1億円

- 家賃:月10万円/戸

- 空室率:10%

- 管理費:月1万円/戸

- 修繕費:月2万円/戸

- 固定資産税:年100万円

- ローン返済額:月33万円(借入金額1億円、ローン金利2%、返済期間35年、元利均等返済)

不動産賃貸業では、空室期間中は家賃が入ってきません。空室による収入減を考慮するために、ここでは空室率を10%として収入を計算します。

賃貸管理を管理会社に委託する場合は管理費がかかります。建物は経年劣化するため、修繕費も考慮しなくてはなりません。また、不動産を取得すると毎年固定資産税も発生します。

上記の条件でアパート経営を行った場合、収益のシミュレーション結果は次のようになります。

【収入】

月10万円/戸×10戸×12ヵ月×(100%-空室率10%)=年1,080万円

【支出】

①管理費:月1万円×10戸×12ヵ月=年120万円

②修繕費:月2万円×12ヵ月=年24万円

③固定資産税:年100万円

④ローン返済額:月33万円×12ヵ月=年396万円

支出合計(①+②+③+④):年640万円

【収益(キャッシュフロー)】

年間収入1,080万円-年間支出640万円=年440万円

【利回り】

440万円÷1億円×100=4.40%

上記はあくまでも概算であり、実際の収益は個々の物件や融資条件などに左右されますが、不動産賃貸業で儲けを出すことは可能です。

一般にアパート経営やマンション経営は「儲からない」といわれる理由

アパート経営やマンション経営は「儲からない」という声があがる主な理由は次の4つです。

【不動産賃貸は「儲からない」といわれる理由】

- 家賃が低下するリスクがある

- 入居者を維持するのが難しい

- ローン返済が大きな負担になる

- 収益化できるまで時間がかかる

これらは間違いではありませんが、対策次第で儲けを出すことは可能です。それぞれ詳しく見ていきましょう。

経年により家賃が低下するリスクがある

アパート経営やマンション経営では、物件の築年数が経過するにつれて家賃が下がり、収益が減少するリスクがあります。

総務省統計局の調査によれば、平均して年0.8%程度家賃が低下するという結果が出ています。主な理由として、建物や設備が新しい新築・築浅物件を好む方が多いことが考えられます。不動産は築年数が経過すると建物や設備が古くなり、故障しやすくなるからです。

ただし、定期的に修繕やメンテナンスを行っていれば、物件を良好な状態に保ち、家賃の減額ペースを遅らせることは可能です。また、人口が多く、賃貸需要が高い地域の物件を選ぶことも家賃低下への対策となるでしょう。

参照元:総務省統計局|借家家賃の経年変化について(平成30年7月)P12-P18

入居率を高めに維持することが難しい

不動産賃貸業は、入居率を高めに維持することが難しい特徴があります。新築・築浅物件の人気が高く、築年数が経過するにつれて、退去発生時に次の入居者を見つけるのが難しくなってくるからです。

日本賃貸住宅管理協会の調査によると、全国の平均入居率は95%程度です。首都圏や関西圏に比べて、その他のエリアは入居率が低い傾向にあります。

この結果から、入居率を高めに維持するには、首都圏のように人口が多い地域でアパート経営やマンション経営を行うことが有効といえるでしょう。また、修繕や設備交換などを適切に行い、入居者に長く住んでもらえる環境を整えることも大切です。

参照元:日本賃貸住宅管理協会|第27回 賃貸住宅市場景況感調査(2023年10月)P15

借入がある場合はローン返済の負担が大きい

不動産賃貸業は、借入がある場合はローン返済が大きな負担となり、思うように儲からないことがあります。

アパートやマンションは高額であるため、金融機関の融資を利用して物件を取得し、家賃収入からローンを返済していくのが一般的です。しかし、空室が埋まらず家賃収入が減ってしまうと、自己資金の持ち出しが発生します。この状態が続けば、不動産賃貸業を続けられなくなってしまうでしょう。

ローンを利用して物件を取得する場合は、頭金を多めに入れて借入金額を抑えることが重要です。また、退去に備えて手元資金を多めに確保しておくといいでしょう。

黒字化するまで時間がかかる

不動産賃貸業は、収益化できるまで時間がかかることも儲からないといわれる理由のひとつです。

アパートやマンションを取得するには、初期投資として多額の出費が発生します。金融機関の融資を利用できますが、物件価格が高額の場合は、頭金としてまとまった金額の自己資金を準備する必要があります。満室経営ができたとしても、投資した自己資金を回収するには年単位の時間がかかるでしょう。

不動産賃貸業で儲けるには、長期的な視点で運用を続けることが大切です。

不動産賃貸業には「儲かる」以外のメリットがある

不動産賃貸業は「儲かる」「儲からない」という視点で語られがちですが、実は儲かる以外にも次のようなメリットがあります。

【不動産賃貸の「儲かる」以外のメリット】

- 評価額が時価より下がるため相続税対策が可能

- 損益通算できて確定申告により還付金を受けられる

- 家族に残せるため生命保険の代わりになる

それぞれ詳しく解説します。

評価額が時価より下がるため相続税対策が可能

不動産賃貸業のためにアパートやマンションを取得すると、相続財産の評価額が時価より下がります。相続税は相続財産の評価額に税率を掛けて税額を計算するため、結果として相続税対策が可能です。

一般的に、土地は路線価、建物は固定資産税評価額で評価されます。路線価は時価の80%程度、固定資産税評価額は時価の70%程度が目安です。また、賃貸用不動産は借地権割合や借家権割合などが加味されるため、通常の住宅よりもさらに相続税評価額が下がる可能性があります。

ある程度まとまった財産があり、相続税対策を行いたい場合は不動産賃貸業を始めるのが有効といえるでしょう。

損益通算できて確定申告により還付金を受けられる

損益通算とは、不動産賃貸業の所得が赤字になったときに、その赤字と本業の黒字を相殺することです。課税所得が減額されるため、所得税や住民税の負担軽減につながります。会社員の場合は、確定申告をして給与所得と不動産所得を損益通算すると還付金を受け取ることが可能です。

最初に触れたように、不動産賃貸業の利益とキャッシュフローは異なります。減価償却費など経費の状況によっては、不動産所得は赤字でもキャッシュフローは黒字になっているケースもあります。損益通算をうまく利用すれば、不動産賃貸業からのキャッシュフローをさらに増やせるかもしれません。

損益通算を行うには確定申告が必要になるので、期限内に申告手続きを行いましょう。

家族に残せるため生命保険の代わりになる

不動産賃貸業では、ローンを組んでアパートやマンションを取得する際に団体信用生命保険に加入するのが一般的です。

団体信用生命保険とは、ローンの契約者が死亡または高度障害状態となった場合に、保険金でローン残債が完済される仕組みです。万が一のときには、家族にローンのない賃貸用不動産を残せます。引き続き家賃収入を受け取ることができ、売却してまとまったお金を手にすることもできるため、不動産賃貸業は生命保険の代わりになります。

団体信用生命保険に加入するとローン金利が上乗せされることがあるので、加入前に諸条件をよく確認しておきましょう。

不動産賃貸業で儲けるためにおさえておくべき要点

ここまで見てきたように、アパート経営やマンション経営などの不動産賃貸業は、儲けを出すこともそれ以外のメリットを得ることも可能です。より収入を得やすくするには、次の要点を押さえておく必要があります。

【不動産賃貸で収入を得るためのポイント】

- 収支シミュレーションを行い必要な支出を把握・準備する

- 借入金に対して自己資金の割合を高くする

- 借入金の返済額は減価償却費の金額以内にする

- サブリースは避ける

- 出口戦略をしっかり立てる

それぞれのポイントについて詳しく説明します。

収支シミュレーションを行い必要な支出を把握・準備する

不動産賃貸業では、収支シミュレーションを行って必要な支出を把握・準備することが重要です。インターネット上にあるシミュレーションツールを活用すれば、初めてでも収支計画を立てやすいでしょう。

収支シミュレーションでは、満室を前提に家賃収入を見積もりがちです。実際には退去が発生するため、空室率を加味する必要があります。管理費や修繕費、固定資産税などの諸経費についても、できるだけ正確な金額を把握してシミュレーションを行うことが大切です。

ローンを利用する場合は、自己資金(頭金)や借入金額、借入期間、金利などの条件によって毎月の返済額は変わってきます。ローン返済は不動産賃貸業のキャッシュフローに大きく影響するため、条件を変更すると返済額や収支がどのように変わるかを確認しながらシミュレーションを行うといいでしょう。

借入金に対して自己資金の割合を高くする

不動産賃貸業で収入を得るには、借入金に対して自己資金の割合を高くすることも重要なポイントです。頭金を多めに入れて借入金が少なくなれば、ローン返済額が減ってキャッシュフローが増えるからです。

物件の取得費用のほとんどを借入金でまかなうことができれば、少ない自己資金でも不動産賃貸業を始められるでしょう。しかし、多額の借入は返済負担が重くなるため、儲けることが難しくなるかもしれません。空室になって家賃収入でローンを返済できない場合は自己資金の持ち出しが発生します。

空室が発生しても安定的にキャッシュフローを得るために、自己資金はなるべく多めに準備することも検討してみましょう。

自己資金がない方はセゾンファンデックス「不動産投資ローン」がおすすめ

とはいえ、すべての方が十分な自己資金を準備できるわけではないでしょう。不動産賃貸業を始めたいのに自己資金がない方は、セゾンファンデックスの「不動産投資ローン」がおすすめです。

上述のような自己資金を用意できない方や永住権のない外国人、収入や借入枠などの問題で銀行から融資を受けられない方なども不動産投資ローンの審査を受けられます。自宅や所有中の収益用不動産を共同担保にすることで、自己資金なしのフルローンも可能です。収入や返済能力を考慮して審査を行うため、自営業者でも利用できます。

自己資金がなくてお困りの場合は、セゾンファンデックスまでお気軽にご相談ください。

借入金の返済額は減価償却費の金額以内にする

不動産賃貸業では、借入金の返済額を減価償却費の金額以内に抑えると儲かりやすくなります。

減価償却費は、取得した物件の建物部分を法定耐用年数にわたって分割して費用化していくものです。法定耐用年数は木造アパートが22年、鉄筋コンクリート造のマンションが47年です。アパート経営の場合、建物の取得費用を22年かけて税務上の必要経費に計上していくことになります。

物件取得時にお金を払っているため、減価償却費の計上時に支出は発生しません。一方、借入金の返済額のうち元本部分は必要経費になりませんが、支出は発生します。このような関係にあるため、借入金の返済額を減価償却費の金額以内にすることによって、より多くのキャッシュフローを得ることが可能です。

サブリースは避ける

サブリースとは、アパートやマンションなどの収益用不動産をサブリース業者が一括で借り上げる仕組みです。入居状況に関わらず一定の賃料収入が保証され、管理の手間がかからないなどのメリットがあります。

ただし、サブリースの保証賃料は相場より低く設定されているため、不動産賃貸業の収益性が下がるかもしれません。また、契約内容によっては契約期間中や契約更新の際に賃料が減額されたり、契約期間中であっても解約されたり、原状回復費用や大規模修繕費用を請求されたりする場合があります。

不動産賃貸業で安定した収入を得たいなら、サブリースは避けることも検討してみましょう。

出口戦略をしっかり立てる

不動産賃貸業で儲けるには、出口戦略をしっかりと立てることも重要なポイントです。

アパートやマンションは経年によって建物や設備が老朽化するため、通常は家賃や資産価値も徐々に下がっていきます。また、不動産の価値は景気や市場動向に左右される部分もあります。高値で売却できるタイミングがあれば、出口戦略として売却を検討しましょう。

一方で、今後も将来にわたって賃貸需要が期待できるエリアの物件で、実際に満室経営ができているのであれば、建て替えを想定して資金を準備していくのも選択肢です。状況に合わせて、不動産賃貸業の出口戦略を検討しておきましょう。

おわりに

アパート経営やマンション経営などの不動産賃貸業は「儲からない」という声もありますが、やり方次第で収益化は十分に可能です。また、儲かる以外に「相続税対策が可能」「損益通算により還付金を受けられる」「生命保険の代わりになる」といったメリットもあります。不動産賃貸業を始めるなら、収支シミュレーションを行ったうえでしっかりとした資金計画を立てましょう。