初めてお金を借りる場合、借り入れの仕組みや種類、手続き方法がわからなくて不安になることもあるでしょう。借り入れにはさまざまな種類があり、それぞれに特徴を理解して利用する必要があります。

今回は、借り入れの基本的な仕組みから、種類別の特徴、申し込み手続きの流れ、そして返済方式まで、幅広く解説します。

この記事を読むと自分の状況に合った借り入れが選べるようになるので、参考にしてください。

- お金の借り入れ先には銀行以外にクレジットカード会社や消費者金融などもある

- 消費者金融のような貸金業者からお金を借りる場合、年収の3分の1までと決められている

- 借りたお金の返済方法は一括返済だけでなく、分割払いやリボ払いも選べる

お借り入れの意味と方法をまずはおさらい

借り入れとは個人や企業が銀行や消費者金融、クレジットカード会社といった金融機関からお金を借りることを指します。

通常、金融機関からお金を借りるには審査を通る必要があり、借り入れたお金は将来の一定期間に利息とともに返済しなければなりません。

主なお借り入れの方法

個人が金融機関からお金を借りる場合の主な借入方法には、以下のような種類があります。

| カードローン | ・利用限度額の範囲で借り入れが繰り返し行える |

| フリーローン | ・使い道が限定されない個人用のローン ・借り入れ回数は1度で、追加の場合は新たな審査が必要 |

| クレジットカードのキャッシング | ・クレジットカードのキャッシング枠を利用する ・限度額の範囲で繰り返し利用できる |

| 目的別ローン (住宅ローン、自動車ローンなど) | ・特定の目的にのみお金を利用できる |

借り入れの方法には住宅ローンや自動車ローンといった使い道が決まっているタイプと、カードローンやフリーローンのように使い道が決まっていないタイプがあります。また、担保の有無によって「有担保ローン」と「無担保ローン」に分かれ、一般的に有担保ローンのほうが多くの金額を借りられます。

ローンと融資とは何が違うのか

ローンと融資はどちらもお金を借りる方法ですが、その目的や性質に違いがあります。ローンは主に個人の消費のために利用されるもので、自動車の購入、住宅の取得、教育資金などに使われます。一方、融資は設備投資や運転資金といった、事業資金を調達するために利用されるものです。

どこで借りられる?お借り入れ先をチェック

お金を借りるというと、まずは銀行が思い浮かぶ方も多いでしょう。しかし、お金の借り入れ先は銀行だけではありません。借り入れ先の特徴を理解し、自分のお借り入れの目的に合う方法を選びましょう。

金融機関

銀行をはじめとする金融機関は、預金業務や為替業務に加えて貸付業務も行っています。貸付業務では住宅ローンや自動車ローンといった目的型のローンから、使途が自由なフリーローンやカードローンまで幅広く提供しています。

金融機関で借り入れをするメリットとしては、消費者金融などと比べて上限金利が低めに設定されている点や、店舗やコールセンターでのサポート体制が充実している点が挙げられます。

一方、審査基準が消費者金融よりも厳しい傾向にある点がデメリットです。また、手続きに時間がかかるケースもあるため、すぐにお金が必要な場合にはあまり向いていません。

クレジットカード会社

クレジットカードにキャッシング機能が付いている場合、現金の借り入れが可能です。

クレジットカード会社でのキャッシングのメリットは、ATMを利用して即日でお金を借りられる点です。契約済みのカードであれば、新規の申し込みや審査なしで即日利用できます。また、キャッシング枠は後から追加も可能です。

後からキャッシング枠の追加を希望する場合は、クレジットカード会社に連絡し、キャッシング枠の付与を申し込みましょう。審査に通れば、キャッシング枠が追加されます。

ただし、一般的にキャッシングの金利は他の借入方法と比べて高めに設定されています。また、利用限度額が低く設定されていることも多く、大きな金額の借り入れには向いていません。

消費者金融会社

消費者金融は、貸金業法に基づいて金銭の貸付をしている金融機関です。主な商品はカードローンで、利用者は契約に基づいて設定された限度額の範囲内で、繰り返し借り入れと返済ができます。

消費者金融のメリットは審査スピードが速く、申し込みから借り入れまでの手続きがシンプルな点です。また、初めての契約者を対象とした無利息キャンペーンを実施している会社もあり、一定期間は利息なしで借り入れができる場合があります。

デメリットとしては、金利が他の借入方法と比べて高めに設定されている点が挙げられます。会社によってサービス内容や金利、借り入れ限度額などが異なる点にも注意が必要です。

国や自治体など公的機関

国や自治体のような公的機関は一定の条件を満たす、生活に困窮している方向けの融資制度などを実施しています。一例として、以下のような制度があります。

生活福祉資金貸付制度

生活福祉資金貸付制度は低所得者、高齢者、障害者などが安定した生活を送れるよう、都道府県の社会福祉協議会が資金の貸付と必要な相談・支援をする制度です。主な資金の種類は以下のとおりです。

- 総合支援資金:生活再建までに必要な生活費用、住宅入居費、一時的な生活再建費の貸付

- 福祉資金:生業費、技能習得費、療養費、住宅改修費、福祉用具等購入費など

- 教育支援資金:高校、大学等への就学に必要な費用

- 不動産担保型生活資金:一定の居住用不動産を有し、将来にわたりその住まいに住み続けることを希望する高齢者世帯に対する貸付

求職者支援資金融資

求職者支援資金融資は、求職者支援制度で職業訓練受講手当を受給する予定の方を対象とした貸付制度です。職業訓練受講手当を受給しても、訓練期間中の生活費が不足する場合に融資を受けられます。

- 貸付額:月額5万円(上限)または10万円(上限)× 受講予定訓練月数

- 利率:年2.0% (信用保証料0.5%を含む)

- 担保・保証人:不要

お借り入れのルールを知っておこう

金融機関からお金を借りる場合、希望した金額が貸してもらえるとはかぎりません。ここでは、法律で決められた借り入れできる金額の上限について解説します。

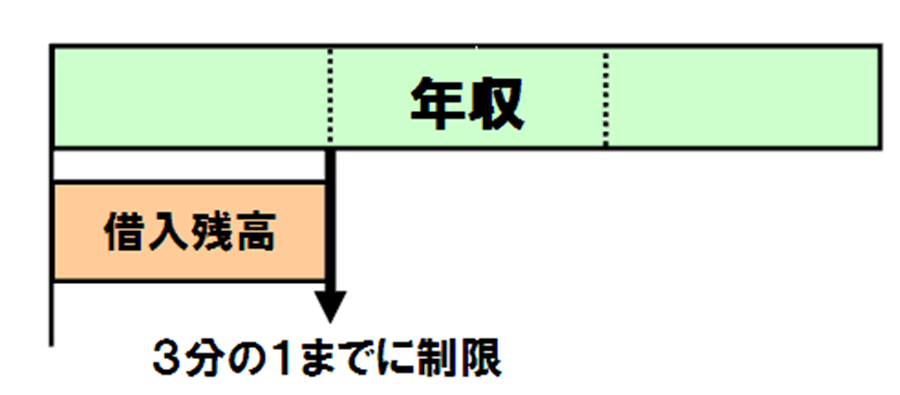

総量規制によりお借り入れ可能な総額の制限がある

出典:金融庁│貸金業法のキホン

消費者金融やクレジットカード会社といった貸金業者からお金を借りる場合、「貸金業法」で定められた総量規制により、借入総額が年収の3分の1以内に制限されています。総量規制は個人の返済能力以上の借り入れを避け、多重債務問題を未然に防止するためのルールです。

例えば、年収が300万円の場合、貸金業者から借りられる金額の合計は最大で100万円までとなります。仮に、すでにA社から50万円を借りている場合、B社からは50万円までしか借りられないわけです。

ただし、総量規制は貸金業者からの借り入れにのみ適用され、銀行や信用金庫などからの借り入れは対象外です。銀行が総量規制の対象外といっても、年収の3分の1を超える借り入れができるとはかぎりません。銀行には独自の審査基準があり、収入に対して借り入れ希望額が過大な場合は、審査に通らない可能性があります。

いずれにしても、借り入れを検討する際には、総量規制について理解し、自身の返済能力に見合った金額を借りるようにしましょう。

「除外貸付」や「例外貸付」でお借り入れ可能なケースも

総量規制の対象外となる「除外貸付」や「例外貸付」では、年収の3分の1を超える借り入れが可能です。

除外貸付とは、総量規制の対象外となる特定の貸付を指します。例えば、住宅ローンや自動車ローンなど、高額な買い物のための貸付は、総量規制の対象外です。

例外貸付とは、一定の条件を満たした場合に、総量規制の対象外となる貸付を指します。例えば、個人事業主に対する事業性資金や緊急に必要と認められる医療費を支払うための資金などは、例外貸付として認められる場合があります。

ただし、これらの貸付であっても、必ず借りられるとはかぎりません。貸金業者は収入や他社からの借入状況などを総合的に判断し、返済能力を審査したうえで貸付の可否を決定します。

上限の金利が決まっている

借り入れの際の金利には、借り入れ金額に応じて以下のように上限が設けられています(利息制限法第1条)。2010年の貸金業法改正により、それまで29.2%だった出資法の上限金利が20%に引き下げられました。

この改正により、いわゆる「グレーゾーン金利」が撤廃され、現在の上限金利は利息制限法に基づき、貸付額に応じて年15%~20%となっています。お借り入れを検討する際には、貸金業者が提示する金利が法定の上限を超えていないか、必ず確認するようにしましょう。

お借り入れ後の返済方法

借り入れ後の返済方法には、一回払い、分割払い、リボ払いがあります。一回払いは、借入金額と利息を一括で返済する方法で、手続きが簡単で利息の総額が少ない点がメリットです。ただし、まとまった資金が必要になるため、返済時の負担が大きくなるというデメリットもあります。

| メリット | デメリット | |

|---|---|---|

| 分割払い | ・一括払いに比べて、毎月の支払い負担を軽くできる | ・分割払い手数料として金利が発生する ・支払い回数が増えるほど、金利手数料の負担が重くなる |

| リボ払い | ・毎月の支払金額を一定にできるので、家計の管理がしやすい | ・支払残高の増加に気づきにくく、利用残高を把握しにくい ・支払期間が長期化することがある |

分割払いとリボ払いの大きな違いは、分割払いは支払い回数が決まっているのに対し、リボ払いは利用残高がゼロになるまで支払いが続く点です。

分割払い

分割払いとは借入金額と利息を分割して返済する方法で、住宅ローンや自動車ローン、フリーローンなどの返済方式です。分割払いには、「元金均等返済」と「元利均等返済」の2種類があります。

| 元金均等返済 | 毎月の元金(借入金額)の返済額が一定で、利息は残りの元金に対して計算される返済方法。 利息は残高に応じて減っていくため、返済が進むにつれて月々の返済額が少なくなる。 |

| 元利均等返済 | 毎月の返済額(元金と利息の合計)が一定の返済方法。 総返済額は元金均等返済よりも多くなる。 |

リボ払い

リボ払いは、毎月一定額を返済していく方法で、銀行や消費者金融のカードローンの主要な返済方式です。また、クレジットカードもリボ払いの選択ができます。

リボ払いには、主に以下の3種類があります。

- 定額リボルビング方式:毎月返済する金額を固定する方式

- 定率リボルビング方式:毎月返済する金額を利用残高の一定割合とする方式

- 残高スライドリボルビング方式(残高スライド元利定額方式):利用残高に応じて、毎月の返済額が変動する方式

カードローンでは、残高スライドリボルビング方式が多く採用されています。リボ払いは、月々の返済額を抑えられる一方、返済期間が長引くほど利息負担が増えるため、計画的に利用しましょう。

お借り入れする時の方法と手順と注意点を確認しよう

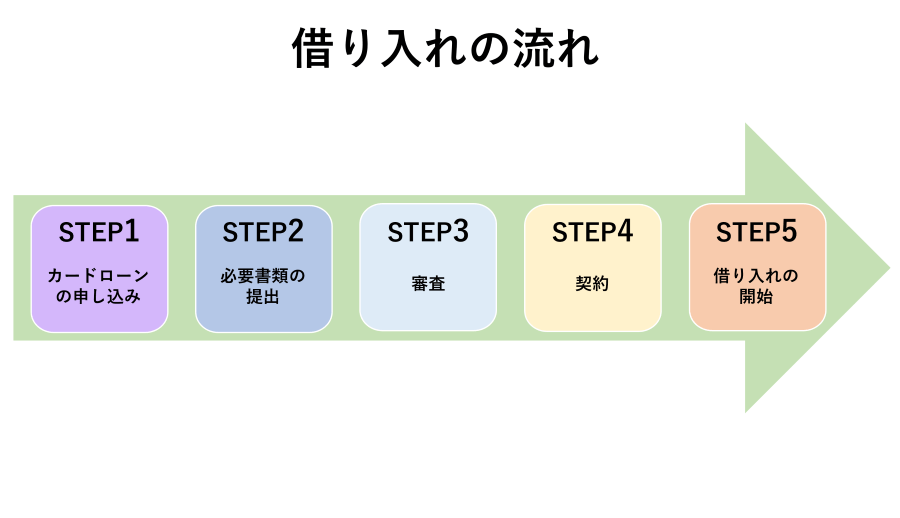

ここでは、一般的な借り入れの流れと、注意点について解説します。

お借り入れするにはどんな手続きがあるか

出典:借り入れとは?個人の借り入れについて、種類や返済方法をわかりやすく解説! | 三菱UFJ銀行

以下は、一般的な借り入れの手順です。

- 借り入れの申し込み

- 本人確認

- 審査

- 利用開始

借り入れの申し込みは、金融機関の窓口やオンラインで行います。

借り入れの際には、「犯罪による収益の移転防止に関する法律」によって本人確認書類の提出が必須です。運転免許証やマイナンバーカードのような顔写真付きの本人確認書類であれば、1点のみの提出で本人確認が可能です。健康保険証や年金手帳など顔写真のない本人確認書類の場合、それ以外の本人確認書類の追加提出が必要となります。

申し込み内容をもとに金融機関で審査が行われ、審査に通ると借り入れができます。

一定の金額以上のお借り入れには「収入を証明する書類」も忘れずに

1社からの借り入れが50万円を超える場合、または複数社からの借入総額が100万円を超える場合、収入を証明する書類の提出が法律で義務付けられています。

収入証明書として認められるものには、源泉徴収票、給与明細書、確定申告書の控えなどがあります。

借入金額が上記の基準に満たない場合でも、貸金業者には借り手の返済能力を調査する義務があるため、収入証明書の提出を求められることがあります。収入証明書の提出を求められた場合は、速やかに提出するようにしましょう。

お借り入れで注意すべき点

スムーズで安全なお借り入れのために、いくつかの注意点があります。

まず、いわゆる「闇金融」と呼ばれる違法な業者は絶対に利用しないでください。法外な金利や厳しい取立てなど、深刻なトラブルに巻き込まれる可能性があります。

また、借り入れの申し込みから実際に利用できるようになるまで、審査や手続きに時間がかかる場合があります。急いでいる場合は、事前に借りられるまでの所要時間を確認しておきましょう。

セゾンのカードローン「MONEY CARD GOLD」なら急な出費にもすぐに対応

突然の出費でお困りの方におすすめなのが、セゾンのカードローン「MONEY CARD GOLD」です。クレジットカードでお馴染みのセゾンカードでは、クレジットカードのほかにカードローンも発行しています。24時間いつでもオンラインで申し込みが可能で、最短即日審査のため、急いでいる場合にも申し込みを検討してみましょう。

「MONEY CARD GOLD」はコンビニのATMなどでの入出金の手数料が無料なので、利用時や返済時に余分な費用を気にする必要がありません。

借り入れのコースは300万円コースと200万円コースがあり、ニーズに合わせて選択できます。コースごとに設定されている金利は1種類のみで、わかりやすいのも安心です。返済方法は定額リボルビング方式を採用しており、毎月の返済額が一定なので計画的な返済が可能です。

急な出費でお悩みなら、ぜひセゾンのカードローン「MONEY CARD GOLD」をご検討ください。

MONEY CARD GOLDについて詳しく知りたい方は以下をご覧ください。

おわりに

お借り入れにはさまざまな種類があり、それぞれに特徴や注意点があります。ご自身の状況や目的に合わせて適切な借り入れ方法を選択し、返済計画を立てることが重要です。

急な出費や大きな買い物の際にお借り入れは有効な選択肢となりますが、返済能力を超えた利用は避けるべきです。

計画的な利用と確実な返済は、お借り入れで最も重要であると認識しましょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。