ふるさと納税により所得税の還付や住民税の控除を受けるためには、翌年に確定申告をしないといけません。確定申告をするのが面倒でふるさと納税に対し消極的な人がいてもおかしくないでしょう。しかし、一定の条件を満たせば、ワンストップ特例制度といって確定申告の手続きを省略できます。この手続きはオンラインでも進められるので、制度の概要や注意点も含め、詳しく解説します。

- ふるさと納税では、寄附をした年の翌年に確定申告をしないと所得税の還付や住民税の控除を受けられない

- 会社員などの給与所得者であるなど一定の条件を満たす人を対象とした特例として、ワンストップ特例制度が設けられている

- 所定の申請書を郵送もしくはオンラインで提出することで住民税の控除を受けることが可能

- ただし、利用にあたってはマイナンバーカードがあることが望ましいうえに、厳密な期限もあるので要注意

ふるさと納税についておさらい

ふるさと納税とは、任意の自治体に寄附することで返礼品を受け取るとともに、一定の範囲内で所得税からの還付および住民税の控除を受けられる制度のことです。自分や家族が応援したい自治体に寄附できるうえに、返礼品が受け取れることから根強い人気を博しています。なお、2023年時点での全国の自治体に寄附されたふるさと納税の納税額は1兆1,175億円に達しました。

ふるさと納税の寄附先ですが、基本的に自分や家族の好みに合わせて選んで構いません。ただし、現在住民票がある市、もしくは近隣の市に対するふるさと納税は、寄附自体を受け付けていなかったり、寄附は受け付けていても返礼品を受け取れなかったりすることがあります。

また「子育て支援に力を入れている自治体を選ぶ」など、自治体が行っている取り組みを基準に選んでも構いません。総務省のWEBサイトでは自治体の取り組みを紹介しているので、参考にしてください。

参考:総務省 ふるさと納税ポータルサイト│ふるさと納税の活用事例

加えて、ふるさと納税をするだけでは所得税の還付や住民税の控除は受けられません。原則として確定申告をした年の翌年に確定申告をする必要がありますが、一定の条件に当てはまればワンストップ特例制度が利用できます。オンラインでも手続きでき非常に便利なので、以降において詳しく解説しましょう。

ワンストップ特例制度の概要

ふるさと納税をした場合、原則として確定申告をしないと所得税の控除や住民税の還付は受けられません。ただし、一定の条件を満たす場合、確定申告をせずに住民税の還付が受けられる「ワンストップ特例制度」が設けられています。

ここでは、ワンストップ特例制度がどのような制度か、メリットや流れ、手続きに必要な書類等も含め解説するので参考にしてください。

ワンストップ特例制度とは?確定申告との違いも

ワンストップ特例制度とは、会社員などの給与所得者で、確定申告が必要ないなど一定の条件を満たす場合、自治体への申請書の提出など所定の手続きを経ることで、確定申告を不要にできる制度です。

ふるさと納税をした後、確定申告を行うと所得税の還付と住民税の控除が受けられますが、ワンストップ特例制度を利用した場合は住民税の控除のみになります。その他の違いは以下の表にまとめたので参考にしてください。

| ワンストップ特例制度 | 確定申告 | |

|---|---|---|

| 条件 | ・給与所得者であるなどの理由で確定申告をする必要がない ・1年間で寄付した自治体の数が5以下 | ワンストップ特例制度が利用できないすべてのケース (例:フリーランスなど事業所得者である、年収が2,000万円以上の会社員である、1年間で寄附した自治体の数が6以上) |

| 寄附が可能な自治体数 | 5自治体まで | いくつでも可能 |

| 申請方法 | 郵送もしくはオンライン | 郵送、窓口持参、オンライン(e-Tax) |

| 申請・申告の期限 | 寄附をした翌年の1月10日まで(必着) | 寄附をした翌年の2月16日~3月15日まで ※還付のみであれば翌年の1月1日から5年間可能 |

ワンストップ特例制度を使用するメリット

ワンストップ特例制度を利用することで、確定申告を行わなくても簡単な手続きで住民税からの控除が受けられることがメリットとして挙げられます。ただし、会社員などの給与所得者でも、以下の条件に当てはまるならワンストップ特例制度は使えません。

- 年収が2,000万円以上である

- 1年間で寄附した自治体の数が6以上だった

- 医療費控除、住宅ローン控除(初年度)を受ける予定がある

条件を確認したうえで、ワンストップ特例制度を利用できそうなら積極的に使いましょう。

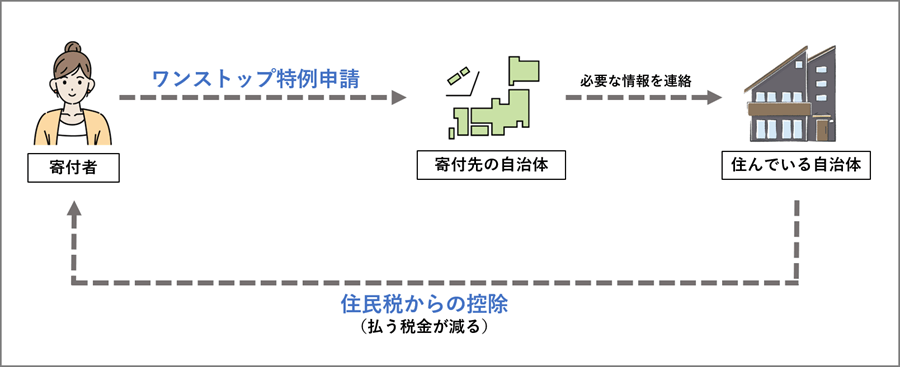

ワンストップ特例制度の流れ

ワンストップ特例制度の基本的な流れは以下のとおりです。

- 自治体を選ぶ

- 実際に寄附を行う

- 返礼品を受け取る

- 寄附金受領証明書と申請書を受け取る

- 申請書を記入し郵送する、もしくはオンラインで提出する

- 寄附先の自治体が住んでいる自治体に情報を連絡する

- 住民税からの控除が受けられる(結果として支払う税金が減る)

申請に必要な書類

申請に必要な書類は以下のとおりです。

| 本人確認書類 | マイナンバーカード ※マイナンバーカードがない場合は個人番号が記載された住民票の写しと運転免許証・パスポートなど顔写真つきの身分証明書が必要(これらもない場合は提出先の自治体に別途確認) |

| 寄附金税額控除に係る申告特例申請書 | 郵送の場合に必要。自治体から郵送で受け取った場合はそれを使う |

申請方法

ワンストップ特例制度を利用する場合、オンライン申請する方法と、寄附先の自治体へ郵送して申請する方法から選べます。それぞれの方法について基本的な流れを解説するので参考にしてください。

オンライン申請の場合

オンライン申請を行う場合、自治体がどのサービスを導入しているかによって異なります。例えば「自治体マイページ」を導入している自治体の場合、事前に以下の3つを用意してください。

- スマートフォン

- スマートフォンアプリ

- マイナンバーカード

また、具体的な操作も自治体が導入しているサービスによって異なります。先ほどの「自治体マイページ」の場合は以下のとおりです。

- アカウント登録を行う

- 作成したアカウントでログインし、手続きを開始する

- 券面情報取得のため、マイナンバーカードを読み取る

- 申請内容の入力・確認を行う

- 署名用電子証明書の付与のため、マイナンバーカードを読み取る

なお、スマートフォンからマイナンバーカードを読み取る場合、機種によって接触させる場所など細かい操作が異なります。事前に取扱説明書等を読んで確認しておきましょう。また、オンラインでのワンストップ特例の申請は、自治体によって対応状況や導入しているシステムが異なります。自治体ごとの対応状況は以下のURLで確認できるので、参考にしてください。

セゾンのふるさと納税 ワンストップ申請がオンライン対応で便利に!

郵送の場合

郵送の場合「寄附金税額控除に係る申告特例申請書」とマイナンバーカードを用意します。ふるさと納税ポータルサイトによっては、住所・氏名・自治体名が記入済みのものをダウンロードできることがあるので、所定の方法で済ませてください。無記入のものが欲しい場合は、自治体のWEBサイトからダウンロードできます。

また、本人確認書類としてマイナンバーカードの両面について、コピーを取って同封する必要があります。持っていない場合は、以下の2点を用意してください。

- 通知カードのコピーや個人番号が記載された住民票の写し

- 運転免許証もしくはパスポートのコピー

これらの書類が用意できない場合は、別途寄附先となった自治体に問い合わせ、対応を確認しましょう。

ワンストップ特例制度を利用する際に注意したいポイント

ワンストップ特例制度は非常に便利な制度ですが、細かい注意点があるので気をつけましょう。知らずに利用してしまうと、結局税金上の優遇が受けられないこともあります。ここでは、具体的に注意したいポイントについて、詳しく解説しましょう。

申請期限をチェックする

ワンストップ特例制度を利用する際は、申請期限をチェックしましょう。寄附した年の翌年1月10日までに申請が必要です。郵送の場合、書類が翌年1月10日までに届いていないといけないため、年末に寄附した場合はオンライン申請を行ったほうが無難かもしれません。

なお、期限に間に合わなかった場合でも、確定申告をすれば所得税の還付や住民税の控除は受けられます。

ワンストップ特例制度申請後に確定申告を行うと無効に

ワンストップ特例制度で申請した後に、確定申告を行うとワンストップ特例制度は無効になります。裏を返せば、1ヵ所でもワンストップ特例制度申請を忘れてしまって翌年の1月10日を迎えてしまったら、すぐに確定申告の準備を進めましょう。

それまでに行った自治体へのワンストップ特例制度の申請は自動的に無効になるため、あまり気にする必要はありません。

住民税のみが控除の対象

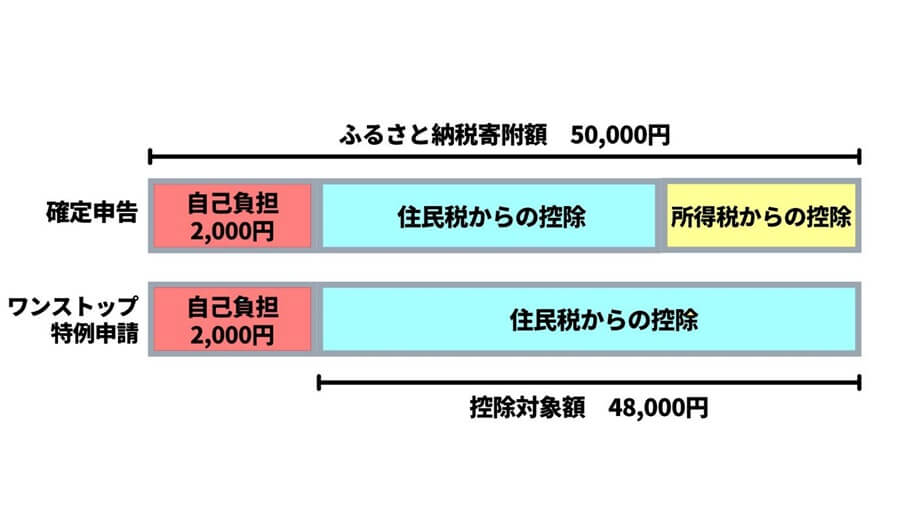

ワンストップ特例制度で申請した場合、控除対象は住民税のみとなります。つまり、所得税からの還付は受けられない点に注意してください。ただし「住民税からのみ控除」の場合と、「所得税からの還付+住民税からの控除」の場合とで、他の条件が同じであれば金額が変わることはありません。

例えば、ふるさと納税で5万円を寄付した場合、控除対象額が4万8,000円となるのは同じですが、確定申告とワンストップ特例申請の場合とで内訳が変わります。

医療控除や初年度住宅ローン控除との併用は不可

医療費控除や初年度の住宅ローン控除を受けるには確定申告をする必要があるので、ワンストップ特例制度を利用することができません。ワンストップ特例制度はあくまで、確定申告をしないことが前提の制度であるためです。

その他、何らかの税制優遇制度を使う予定なら、税務署に確定申告が必要になるかを早い段階で確認しておくと良いでしょう。

申請書類内容に変更が生じたら変更届の提出を

名前や住所等(電話番号を除く)の変更があった場合は、 1月10日までに必要書類を提出した自治体に「申請事項変更届出書」と変更後の本人確認書類を提出する必要があります。結婚や引っ越しなどで名前・住所が変わる予定があるなら、忘れずに手続きを済ませてください。

ふるさと納税なら「セゾンのふるさと納税」がおすすめ

これまでにふるさと納税をしたことがない方、すでにしたことがあるもののよりわかりやすく、使いやすいポータルサイトを探しているという方におすすめなのが「セゾンのふるさと納税」です。

ふるさと納税の流れのチェックや、寄附額のシミュレーションなど、ふるさと納税をする際に便利な機能が充実しています。特に、公式WEBサイト上で公開している「セゾンのふるさと納税 入門ガイド」は、1分で見終わる動画でふるさと納税について解説しているので、初めてふるさと納税にチャレンジする方はぜひご覧ください。

また、寄附先の自治体が決まっていないという場合は、ランキングや目玉品・限定品などのテーマからも選択可能です。初めての方でも使いやすく、しかもお得な「セゾンのふるさと納税」をぜひ一度お試しください。

おわりに

ふるさと納税は返礼品が受け取れ、税金上の優遇が受けられる便利な制度ですが、確定申告やワンストップ特例制度に基づく手続きをしないと意味がありません。ワンストップ特例制度は条件に当てはまれば誰でも使え、しかも確定申告がいらない便利な制度なので有効活用しましょう。

ただし「翌年の1月10日必着で手続きを済ます」というルールがあるため、ふるさと納税自体をなるべくなら12月中旬までに終わらせておくのが望ましいです。また、間に合いそうになかったり、手続き忘れに後で気づいたりした場合は、確定申告により所得税の還付、住民税の控除を受ける前提で動きましょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。