聞き慣れない用語やアルファベットが多い、資産運用の世界。理解ができずにチャレンジできないでいる人も、多いのではないでしょうか。

前回のPart.1に続いて、Part.2の今回は、「投資信託」や「株式投資」、「債券」でよく見る用語や投資全般に関するキーワードをチェック。ファイナンシャルプランナーの西山美紀さんがわかりやすく解説します。

「投資信託の種類」にまつわる用語

投資信託にはさまざまな種類があります。種類をよく理解できていないと、いざ買おうと思ったときに、途中で進めなくなることがあるもの。内容について、ポイントを押さえましょう。

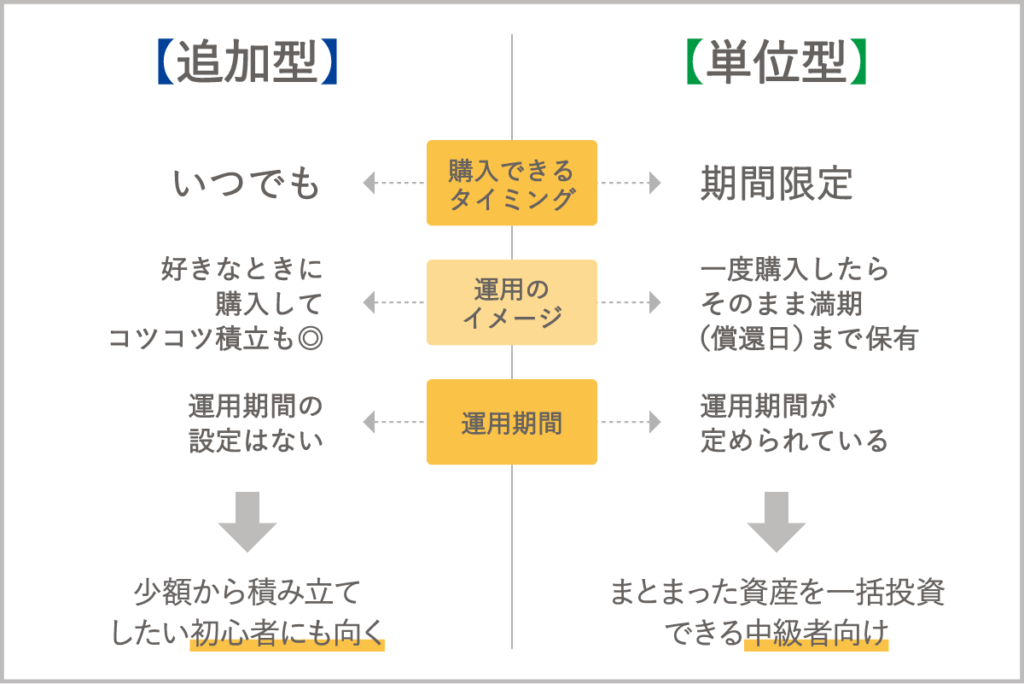

投資信託のキホン「追加型」

- 買いたいタイミングで購入できる商品

- 積立投資と相性がよい

- 証券会社で扱っている投資信託はほとんどがこのタイプ

▼もっと詳しく!

投資信託の「追加型」は、自分の好きなタイミングで購入できるタイプのことです。証券会社で取り扱っている投資信託のほとんどがこのタイプ。投資を始めたいと思ったときに、気軽に買いやすいです。

毎月一定額をコツコツ投資していく積立投資の場合、「追加型」の投資信託なら、複数回に分けて購入することで投資のタイミングを分散でき、リスクを抑えながら資産を増やすことが期待できるでしょう。投資初心者にもおすすめのベーシックなタイプです。

購入可能な期間が決まっている「単位型」

- 買えるタイミングが決まっている

- 運用期間が定められている商品が多い

- 証券会社のサイトなどで、募集中の商品をチェックして購入

▼もっと詳しく!

投資信託の「単位型」は、あらかじめ決められた募集期間中にしか購入できないタイプのことです。

購入できる期間だけでなく、運用期間も定められていることが多いため、少額での積み立てや追加購入などではなく、一度購入したら満期(償還日)まで保有することを前提に設計されています。ある程度まとまった資金で投資をするのに向いているため、投資中級者向けといえるでしょう。

証券会社のサイトで募集中のファンド情報を確認して、興味があればその期間内に申し込みましょう。

「株式投資の種類」にまつわる用語

株式投資をする際には、さまざまな用語が出てきます。自分にあった取引ができるように、ポイントを押さえておきましょう。

株式投資のキホン「現物株式(単元株)」

- 株式投資の最も基本的な方法

- ほとんどの会社では、100株(1単元)単位での売買が基本

- 株価の値上がり益(キャピタルゲイン)と配当金(インカムゲイン)が期待できる

▼もっと詳しく!

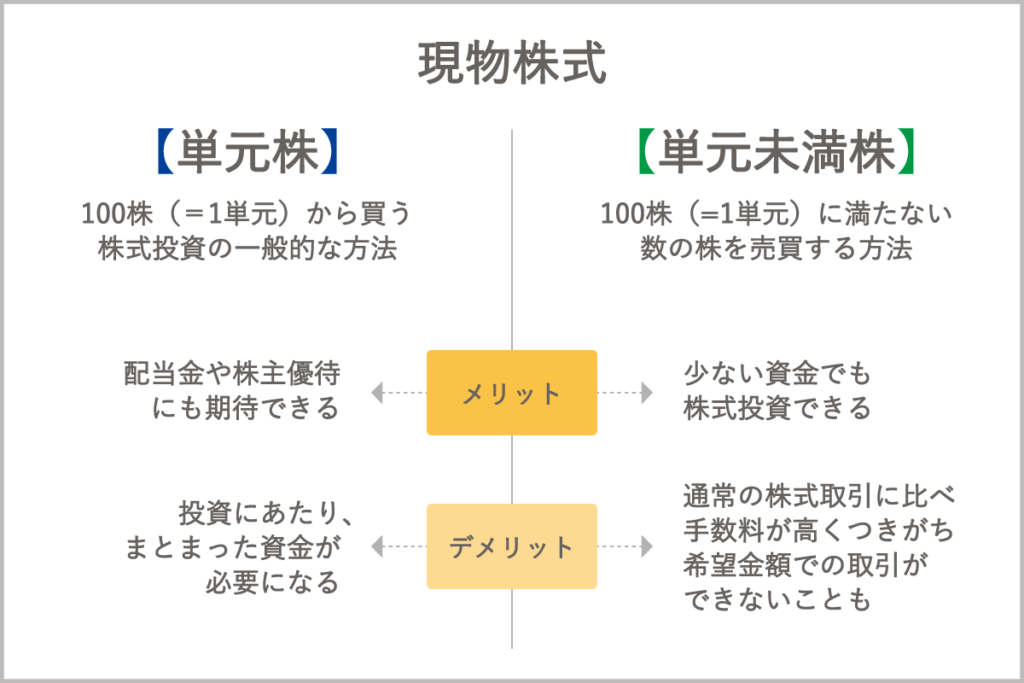

現物株式(単元株)とは、実際に自分のお金を使って株式を購入する、株式投資の最も基本的な方法です。「単元」とは、売買の最低単位のことで、日本の株式市場では100株(1単元)からの取引が一般的です。

例えば、株価が1,000円なら、一単元の100株を購入するには、1,000円×100株=10万円ほどの資金が必要になります。

株価が上がってから売却すれば、値上がり益を得られますし、年1、2回配当金を得られることも。また、株主優待がある銘柄は、100株以上を保有していれば受け取れるケースが多いです。

少額から購入できる「現物株式(単元未満株)」

- 1株からでも有名企業の株が買える

- 資金が少なくても、株式投資の体験ができる

- 証券会社によってサービス名が異なる場合も

▼もっと詳しく!

単元未満株とは、通常の売買単位(100株)に満たない数の株の売買ができる仕組みです。有名企業の株も1株から購入でき、10株、25株などでも購入できます。

単元株(100株)を買うには、株価が1,000円なら10万円が必要になりますが、単元未満株として1株買うなら、100円で買うことができます。

自分の資金に応じて柔軟に株式投資ができる点や、資金が少なくても複数の銘柄を購入することができ、分散投資がしやくなります。また、単元未満株でも、保有株数に応じた配当金を受け取ることができます。

ただし、単元未満株は、通常の株式取引に比べて取引手数料が割高になることが多い点には要注意です。さらに、希望する価格で取引する「指値注文」ができず、「成行注文」のみの場合が多いです。成行注文とは、希望する価格ではなく、いくらでもよいので売る、または買うという注文方法で、取引完了するまで、取引価格がわからないので注意が必要です。

単元未満株を取り扱っている証券会社は限られていて、取り扱っている銘柄が、通常の株式取引に比べて少ない場合もあります。証券会社によってサービス名が異なるため、サイトなどで情報をしっかり確認しましょう。

新たに上場して、売買できるようになった株「IPO(新規公開株)」

- 企業が初めて市場に出す株のこと

- 最初の価格(公募価格)より大きく上がるケースも

- 非常に人気が高く、抽選になる場合も

▼もっと詳しく!

IPO(新規公開株)とは、未上場の企業が初めて株式市場に上場し、一般の投資家が株を購入できるようになることです。企業が初めて株を市場に出すため、今後の成長性に期待が集まり、最初に決まる「公募価格」から値段が大きく上がるケースもあります。

IPOは人気が非常に高いため、多くの証券会社では抽選で購入者が決まる仕組みです。当選して、公募価格よりも初値(株式市場に上場したときに初めてつく価格)が高くなってから売却すれば、値上がり益を得られます。

証券会社によって、IPOの取り扱い銘柄や取り扱い口数は異なります。証券会社のサイトでIPO情報をこまめに確認するとよいでしょう。

「債券」にまつわる用語

わかるようで、よくわからないという声が多い「債券」。よく出てくる用語について、内容を理解しておきましょう。

国や企業にお金を貸す「債券」

- 満期になったらお金が戻ってくる

- あらかじめ決められた利息を定期的に受け取れ、資産運用の中でも低リスク

- 国が発行する「国債」と、企業が発行する「社債」が代表的

▼もっと詳しく!

債券とは、国や企業などが投資家から資金を調達するために発行されるものです。国が発行するものを「国債」、企業が発行するものを「社債」と呼びます。

投資家は、債券を購入すると国や企業などにお金を貸す形となり、あらかじめ決められた利息を定期的に受け取れます。株式に比べると比較的リスクが低いといえるでしょう。

一般的に信用力が高ければ利回りが低くなり、信用力が低いと利回りが高くなります。そのため、信用力や利回りなどをしっかり確認し、納得したうえで売買することが大切です。

満期になる日「償還日」

- 債券を満期まで持っていると、元本が全額戻ってくる日のこと

- 債券の期間(償還日までの長さ)は自分で選べる

- 償還日を待たずに売ることもできるが、価格は変動する

▼もっと詳しく!

「償還日」は、「金融商品において、元本や投資資金が投資家に戻ってくる日」を指します。一般的には、債券の満期日として使われるケースが多い言葉です。

債券は、額面金額(元本)が戻ってくる「償還日」(満期日のようなもの)が決められています。償還日まで保有していれば原則的に元本が戻ってくるため、債券は安全性も期待できます。しかし、債券を発行している国や企業が万一破綻した場合は、元本や利息が支払われない場合や、元本がすべて戻らない場合もあるため、注意が必要です。

また、基本的にはほとんどの債券は、償還日より前の日でも、その時の価格で売買できます。ただし、償還日を迎えるまでは、金利や信用力などによって債券価格が変わるため、売却によって元本割れになる可能性がある点にも注意が必要です。

債券のほかにも、運用期間が決まっている単位型の投資信託で、その運用終了日を「償還日」と呼ぶ場合もあります。

「資産運用全般」に関わる用語

資産運用を始めると、よく耳にする言葉があるものです。実際に商品を購入する場合にポイントとなる用語について、内容をしっかり押さえておきましょう。

何にどのくらい投資?がわかる「ポートフォリオ」

投資家が保有する、さまざまな資産を組み合わせた資産の構成のこと。

- 株式、債券、預貯金などをどう組み合わせるか

- 資産を増やす目標やリスク許容度によって、適切なポートフォリオは異なる

- 資産を組み合わせるとリスクが分散され、安定的なリターンを目指せる

▼もっと詳しく!

「ポートフォリオ」とは、株式、債券、不動産、預貯金など、複数の資産を組み合わせた資産の構成を指します。

さまざまな資産を組み合わせると、リスクが分散され、安定したリターンを目指すことにつながるため、ポートフォリオは資産形成をする際に大切な考え方です。

一般的にリスク・リターンが高い「株式」だけを保有していれば、株式市場の変動に資産全体が大きく影響されてしまいますが、「預貯金」や「債券」など、株式と違う値動きをする資産やリスク・リターンの大きさが異なる資産を組み合わせることで、資産全体の値動きを抑え、安定的な運用につながります。

このように理想的な資産の組み合わせは、年齢や収入、投資期間、リスク許容度などによって異なります。

例えば年齢が低い、収入が高い、投資期間が長い、リスク許容度が高い場合は、積極的な投資ができるととらえ、リスク・リターンが高めの株式の比率を高めることも考えられます。一方で、年齢が高い、収入が低い、投資期間が短い、リスク許容度が低い場合は、積極的な投資を控え、比較的リスクの少ない預貯金や債券の比率を高めるなどの調整が必要です。

自分の状況はライフステージなどによって変化していくため、定期的にポートフォリオを見直すことで、自分にあった長期的な資産形成につながります。

投資の成績表「利回り」

- 投資でどれだけ儲かるか、儲かったかを測る指標

- 複数の投資商品を比べるのにも役立てられる

- 利息や値動きなど、投資で得たすべての利益を考慮して計算される

▼もっと詳しく!

「利回り」とは、投資元本に対して、どれだけ利益を得られるかをパーセンテージであらわしたもので、投資の成績表とも言えます。

例えば、100万円を投資して1年間で5万円の利益が出たら、利回りは5%になります。利益には、配当金や利息、値上がり益など、すべてが含まれます。そのため、利回りはさまざまな投資商品を比べる際にも便利な指標です。

ただし、株式のように値動きがある商品は、将来の利回りを正確に予測することができません。商品を売った後で、はじめて利回りがわかることになります。

一方で、定期預金や一般的な債券のように、あらかじめ金利が決められている場合は、満期日まで持てばどれくらい増えるのかが事前にわかるため、利回りも予測ができます(為替の影響を受ける外国債券などは除きます)。

保有資産の利回りがある程度わかれば、自分の資産がいつどれくらいに増えているかといった予測にもつなげられます。

資産の増減がわかる「騰落率」

- 「騰」は上がり、「落」は下がりを表す

- 自分の資産が「今どれだけ増減しているか」をパーセンテージで示す

- 株価や市場の動きをチェックする際に役立つ指標の1つ

▼もっと詳しく!

騰落率とは、株価や投資信託の値段(基準価額)がどれくらい上がったり下がったりしたかを、パーセンテージで示す指標です。資産の増減について、数字でわかりやすく判断できます。

例えば、ある株が1,000円から1,100円に上がれば、騰落率はプラス10%になります。逆に900円になれば、マイナス10%です。

自分の資産がどれくらい増えているのか、減っているのかを知る目安となります。投資信託を選ぶ際に、過去の実績をチェックすることにも役立ちます。ただし、あくまでも過去の実績であり、将来の増減を約束するものではないことは理解しておきましょう。

マネー研究会からの一言

専門的な用語に相対すると、理解が出来るか不安に思ってしまうものです。でも、一つひとつの意味を確認していけば、意外と身近に感じるようになるはず。今回の記事が、一つでも多くの用語の理解につながり、資産運用への一歩を踏み出すきっかけになりましたらうれしいです。

西山美紀

ファイナンシャルプランナー。お金や生き方等をテーマに、単に貯蓄額だけを増やすのではなく、楽しさも増やすお金の貯め方・使い方・増やし方を女性誌やWeb等で発信。著書に『お金の増やし方』(主婦の友社)等。

(監修・執筆=西山美紀 図版=藤田倫央 編集=ノオト)