老後の資産を作る目的の制度であり、「マーケットの変化に一喜一憂しない長期投資」が基本であるためついつい放置してしまいがちなiDeCoや企業型DCですが、実は完全なほったらかしは資産形成の鈍化や元本割れといったリスクを招くケースもあります。

今後、iDeCoの上限額アップが検討されているなか、あらためて自分の運用状況を確認しておく必要があります。

この記事では定期的にiDeCoや企業型DCを管理しなかった場合のリスクや見直しの実践ポイント、老後に向けて運用商品を切り替える際のポイントや具体的な手続きの流れについて解説します。

放置するとどうなる?iDeCo・企業型DCの4つの落とし穴

iDeCoは2017年に加入対象者を拡大する制度改正が実施されました。以来、加入者数は拡大を続け、2025年時点で363万人に。また、職場で加入する企業型DC(確定拠出年金)の加入者も年々増加しています。

iDeCoや企業型DCなどは「長期投資だからほったらかしでも大丈夫」との認識を持たれている方も多いですが、それはしっかり計画を立てていることが前提です。

自分の運用状況をまったく把握しないまま放置していると、

- 引き出し時期が近いのに運用商品が加入当初のまま

- いつのまにか投資していたはずの商品が除外されていた

- 実は商品選びでミスをして、ずっと間違った商品に投資していた

- 企業型DCからiDeCoに引っ越したつもりが、できていなかった

といった落とし穴にはまってしまうこともあります。

それぞれ詳しく見ていきましょう。

引き出し時期が近いのに運用商品が加入当初のまま

1つ目の落とし穴は、ずっと同じ商品を運用してしまっているというパターンです。

運用商品には値動きがあります。値動きが大きい商品ほど大きなリターンが狙えますが、大きく値下がりする可能性もあります。一方、値動きが小さい商品は狙えるリターンこそ小さいものの、値下がりも小さい傾向にあります。

年齢が若いときは商品が値下がりしても値上がりをじっくり待てるので、値動きが大きい商品を選んでもある程度は資産の減少を許容できます。

しかし引き出し時期が近くなっても同じ商品を運用していると、いざ売却をしようとしたタイミングで大きく値下がりしてしまう可能性もあります。

いつのまにか投資していたはずの商品が除外されていた

iDeCoでは金融機関(運営管理機関)がそれぞれに選定した商品から投資を行いますが、そのラインナップは入れ替わる場合があります。

金融庁の「資産運用サービスの高度化に向けたプログレスレポート2025」では『加入者等の最善の利益を勘案した商品選定・商品入替等を行っていくことが重要』と示されており、2025年9月には楽天証券がiDeCoの商品ラインナップの入替を検討していると発表しています。

投資中の商品が除外された場合、すでに購入している分に関してはそのまま継続して運用できますが、以降は新規での積立ができなくなります。

その後は加入者自らが別の商品へ掛金配分を変更するか、何もしなかった場合は後述の「指定運用方法」で積立運用されます。

参考:金融庁「資産運用サービスの高度化に向けたプログレスレポート 2025」

実は商品選び・掛金設定でミスをしていた

iDeCoや企業型DCの商品選びや毎月の掛金設定を間違っていた場合、それぞれの管理画面や定期的な購入通知を確認しないと気づくことができません。

それらのチェックすら怠っていた場合、長期にわたって当初の計画とは異なる運用をしてしまう可能性もあります。

自分が思っていた投資先よりも値動きが小さかったり掛金が少なかったりすると、資産を十分に増やすことができず、老後の資金が足りなくなってしまう恐れもあります。

また、iDeCoに加入して掛金まで設定したのに、これまで紹介したようなミスや勘違いで運用商品を選べていないケースも考えられます。その場合、一定期間現金として管理されたあとに金融機関が運用商品を指定する「指定運用方法」が自動的に適用されてしまいます。

指定運用方法は2018年から導入された制度で、当初は定期預金や保険といった元本確保型の商品であることも多かったのですが、近年は投資信託などの元本変動型を設定する金融機関も増えています。

とはいっても、指定運用方法は加入者の利益を守るセーフティネットの役割にとどまるため、老後の生活を守るためには自分でしっかり検討した商品に投資することが大切です。

企業型DCからiDeCoに引っ越したつもりが、できていなかった

企業型DCは企業単位での管理となるため、転職の際には転職先の企業型DCやiDeCoに移換(資産を移すこと)手続きをしなくてはいけません。

もし転職後、移換を忘れて6ヵ月放置してしまうと、国民年金基金連合会に資産が自動的に移ります。

これを「自動移換」と呼びます。自動移換中は現金として管理されるため、資産が増えることはありません。さらに、自動移換時には4,348円、自動移換4ヵ月後からは毎月52円の手数料が引かれてしまいます。

参考:「iDeCoポータル自動移換とは? ー確定拠出年金のJIS&T」

今日からできるiDeCo見直し3ステップ

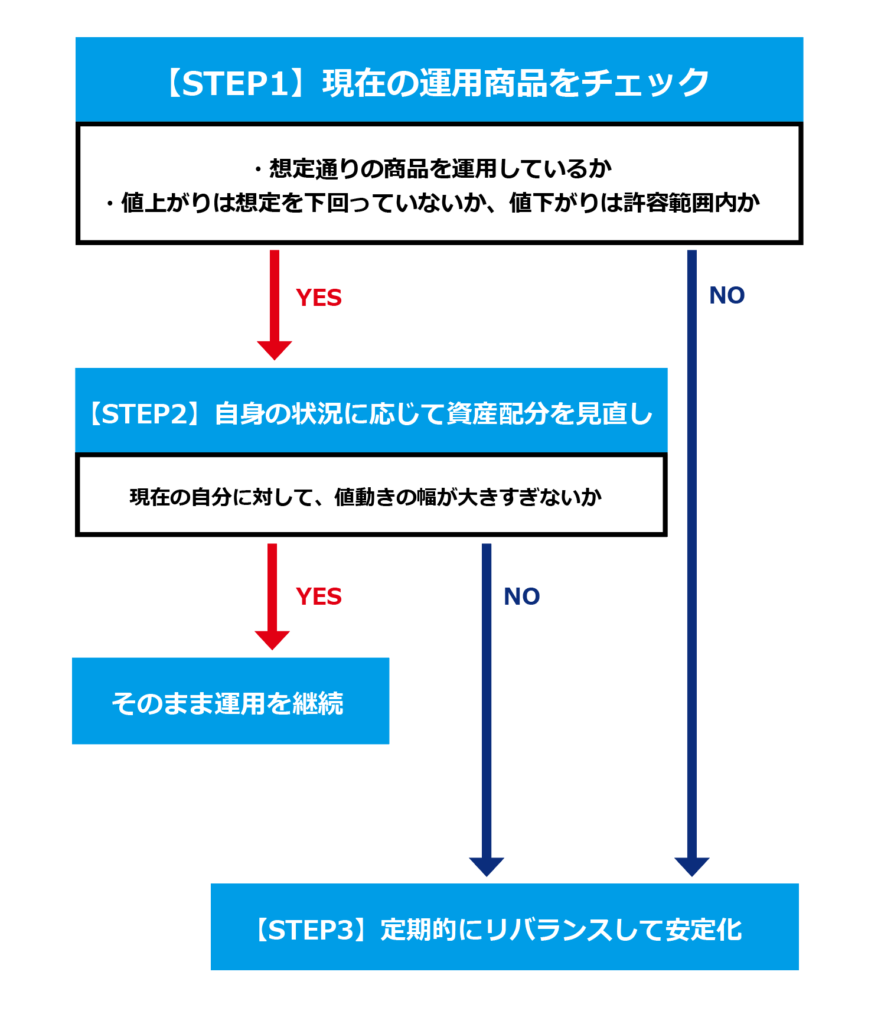

放置の落とし穴にハマらないためには、定期的な見直しが大切です。ここからは具体的な見直し手順を解説します。

【STEP1】現在の運用商品をチェック

まずはiDeCoやDCの管理画面などで、運用中の商品の状況を確認しましょう。

- 想定どおりの商品を運用しているか

- 値上がりは想定を下回っていないか、値下がりは許容範囲内か

この2点をチェックしておけばOKです。

元本確保型はずっと同じ保険や定期預金に投資しているのではなく、毎月の掛金拠出時に新しい商品に入り直している形式となります。

そのため、選択当初と予定利率が変わっている可能性もあります。保有資産の状況は年に1回程度、必ずチェックしておきましょう。

【STEP2】ご自身の状況に応じて資産配分を見直し

次に、現在の自分のリスク許容度に応じた運用商品になっているかを確認します。前述のように、引き出し時期が近くなってくると、それまでよりも値動きの幅が小さい商品を選んだ方が安心といえます。

想定外の増減をしていたり、現在の自分に対して値動きの幅が大きすぎる商品を選んでいたりしていないかどうか見直しましょう。

また、ご自身の状況が変わらなくても「元本確保型と元本変動型を5対5の割合で持つ予定だったが、元本変動型の運用成績が良くて割合が1:9になってしまった」というケースも考えられます。その場合でも当初の計画から逸脱しているわけですから、調整が必要な可能性もあります。

退職などで引き出す時期が近くなる以外にも、家族が増えたり、働き方が変化したりして、資産を大きく減らせなくなるタイミングがあります。自分のライフステージや環境に合わせて、運用商品や掛金などを調整していくことが重要です。

また、想定以上の利益がでており、「いつ起こるか分からない暴落を考えると不安でたまらない」といった場合の利益確定など、心理的な変化にも向き合うことも大切です。

【STEP3】定期的にリバランスして安定化

資産配分を見直した結果、現在の自分に合っていないと感じたら、商品の入れ替えや掛金の配分調整を行って、保有資産のリバランスを行いましょう。

リバランスとは資産の増減などで崩れてしまった資産配分を買い増しや売却、買い換えで調整することを指します。

若いときは値動きが大きい株式型投資信託などの商品で大きなリターンを狙うのもいいでしょう。

しかし、退職を間近に控えたり、出口を考え始めたりする頃には、債券比率が高めな投資信託など値動きが安定した商品に切り替えたほうが安心です。その際、リバランスは全体を一気に切り替えるのではなく、少しずつやるのがポイントです。

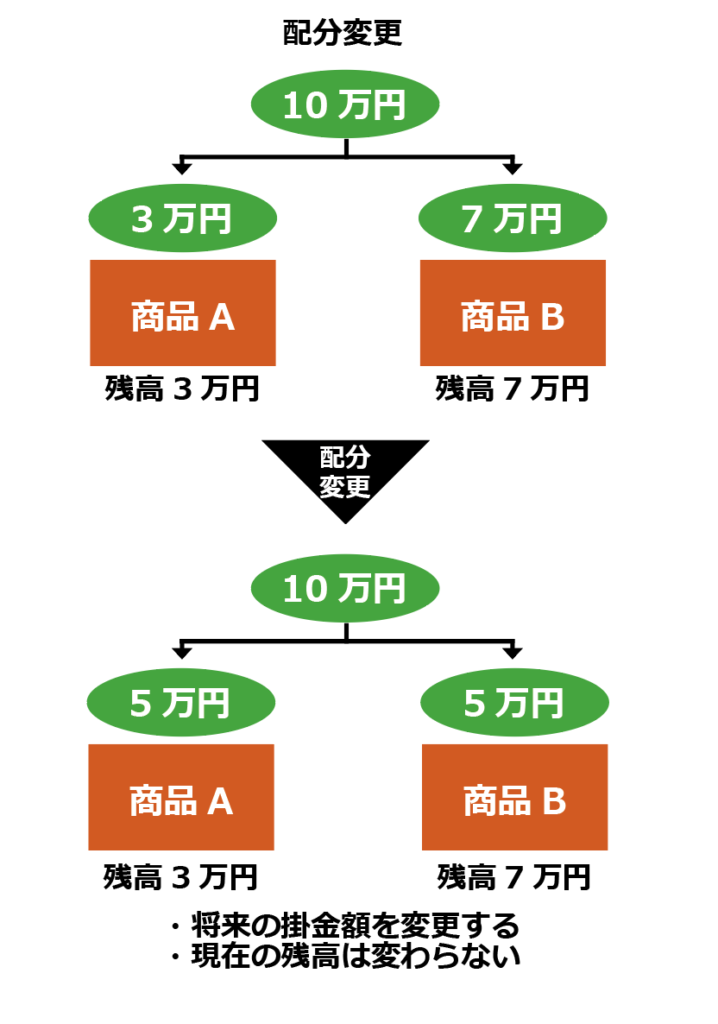

リバランスってどうやるの? 配分変更とスイッチングの違いを図で理解

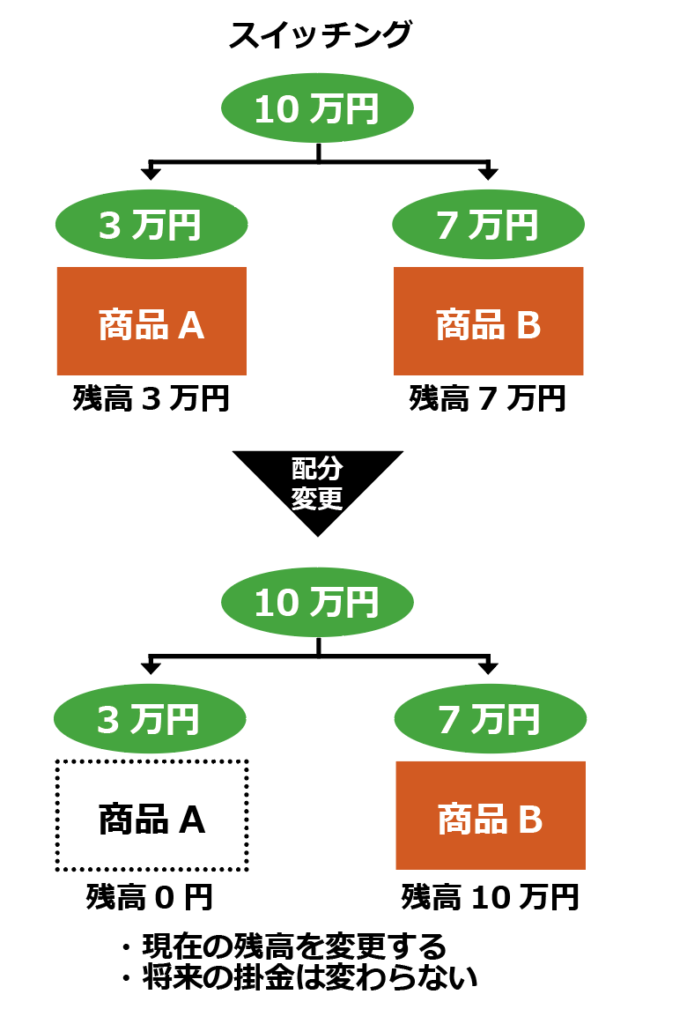

iDeCoやDCのリバランスは「配分変更」や「スイッチング」で行います。

配分変更とはその名のとおり、掛金の配分を変更することを指します。

今後の購入比率を変更するだけで、掛金の総額や現在保有している資産の残高は変わりません。

一方のスイッチングは保有している商品の一部、または全部を売却して別の商品に買い換えることを指します。

保有中の資産が入れ替わるだけで、今後の掛金配分は変わりません。

なお、配分変更やスイッチングには手数料はかかりません(売却する投資信託に信託財産留保額がある場合を除く)。

ただし、手続きから反映までは、スイッチングは1週間程度、配分変更は金融機関が定める締め切り日までに申請すれば次回、締め切りを過ぎた場合は次々回の引き落としに反映されるため、タイムラグがある点には留意しておきましょう。

資産を入れ替え、さらにその後の積み立ても新しい資産(運用商品)で行う場合は、配分変更とスイッチングの両方を行う必要があります。積み立ても運用も新しい商品に切り替えるつもりが、どちらか片方だけしかしていなかったというケースもよくあるので注意を。

iDeCoを始めた当初にもいえることですが、設定後、最初の1ヵ月程度は金融機関からの通知に意識を向けて、想定どおりの商品が購入できているかどうか確認できるといいですね。

おわりに

老後の生活を守るにはiDeCoや企業型DCを放置せず、常に適切な状態で運用することが大切といえます。見直しは3ステップと手軽にできるので、1年に1回を目安にぜひ定期的な見直しをしてみてください。また、リバランスは回数制限はなく、スマホから簡単に手続きできます。

手続きの都合上、反映に時間はかかりますが、やり直すこともできるので、少しでも現在の運用に違和感を覚えたら、リバランスしてみるのもいいでしょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。