予期しない事故や病気、親の介護などで入院・通院が続いた場合、気になるのが医療費です。医療費は決して安い金額ではなく通院が続くと相当な出費になるので、頭を悩ませている人もいるでしょう。

そのような人にとって救いとなるのが医療費控除です。しかしすべてのものが控除対象になるわけではないので、対象のものとそうでないものをしっかりと把握することが大切です。

このコラムでは、医療費控除として認められる医療費、認められない医療費について、詳しく解説していきましょう。

1.医療費控除とは

1年間で支払った医療費が対象になりますが、支払った額が還元されるわけではなく、控除された額はその年の所得から引かれます。この制度を利用すると所得控除を通じて還付され、その年の所得税が安くなるという仕組みです。

もし1年間で多大な医療費がかかったとしても、その年の所得税は安くなるので、結果的にトータルの出費は抑えられます。

医療費控除の申し込みをしたからといって、医療費の一部が現金で戻ってくるわけではないので、間違えのないようにしましょう。

医療費控除には、下記の条件があります。この条件を満たしていないと控除は認められません。

・納税者が、自分自身またはその家族に対して出費した医療費

・その年の1年間(1月1日から12月31日の丸1年)に出費した医療費

上記の条件を満たして、初めて医療費控除を受けられる資格が得られるのです。

2.医療費控除の計算方法は?

医療費控除の具体的な金額は、どのようにして決められるのでしょうか。その計算方法をみてみましょう。

2-1.計算方法

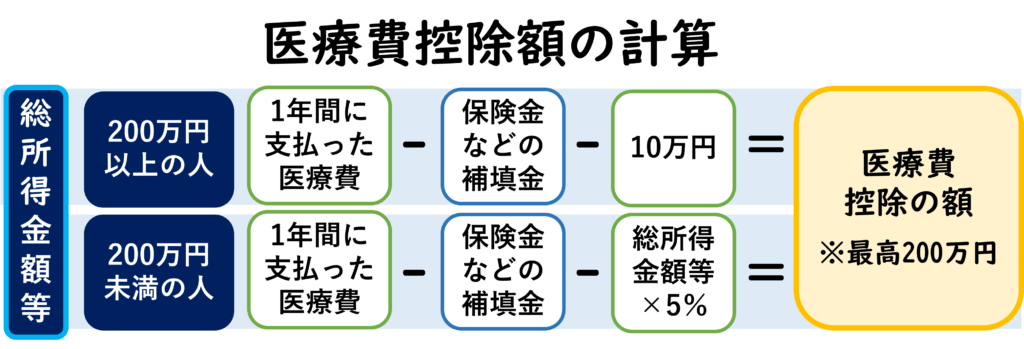

医療費がいくら控除できるのかを算出する、その計算方法は次のとおりです。

・1年間の医療費の合計額−10万円=医療費控除額

この計算式で医療費控除額が出ますが、計算をする際いくつかの注意点があります。

・医療費控除として認められる医療費は10万円以上で上限が200万円、上限を超えた場合は控除対象外

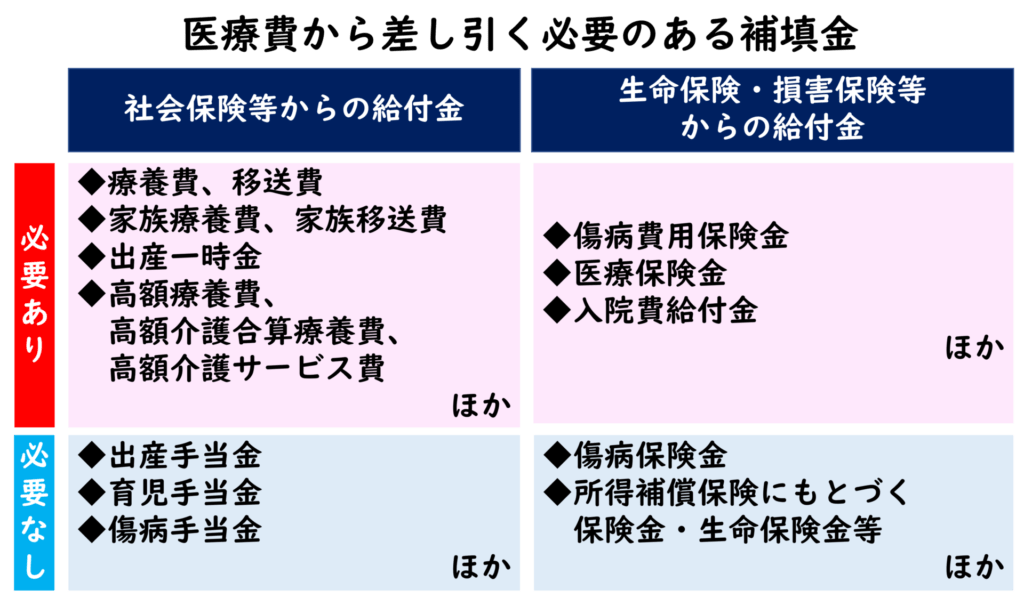

・保険金や健康保険による補填があった場合、その金額は医療費に含まれない

・1年の所得の合計額が200万円以下の場合、医療費から引かれる金額は10万円ではなく所得の5%

以上の点を踏まえて計算するようにしましょう。

2-2.確定申告が必須

医療費控除の申請をするには、1年間(1/1~12/31)でかかった医療費およびその年の所得を、具体的に明確にする必要があります。それを行うのが確定申告の手続きです。

確定申告は、企業に所属している正社員や公務員などは、通常行う必要はありませんが、医療費控除がある方は個人で行わなければなりません。

確定申告のために用意する書類はこちらです。

・確定申告の申請書のA

・医療費控除の明細書

・健康保険の医療費通知

・給与所得の源泉徴収票

医療費控除を証明する書類は、領収書ではなく明細書を用意しましょう。

個人事業主の方におすすめのクレジットカード

個人事業主向けのクレジットカードとしておすすめなのが「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」です。

プライベート用と仕事用でクレジットカードを分けることで経費管理が楽になります。

毎月利用明細で利用状況を確認できるため、都度現金の収支を出納帳などに記録する手間も省けるだけでなく、インターネット通販での注文が簡単になる点もメリットでしょう。

SAISON MILE CLUBを同時にご登録いただくと、JALのマイル還元率最大1.125%!

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

3.医療費控除が認められている医療費

医療にかかった出費はすべてが医療費控除の対象として認められているわけではありません。では、医療費控除の対象となっている医療費はどのような種類があるのか確認していきましょう。

①入院・通院

入院・通院をする場合、病院に支払う診療費・治療費はもちろん、それ以外のさまざまな費用も控除対象となります。

例えば、患者が入院・通院していた病院から別の病院で治療を受けることになった場合、医師から紹介状を別の病院に提出する必要があります。その際に医師が作成する紹介状にかかる費用も控除の対象です。

また医師の指示によって個室などに移動する際に生じる費用・差額ベッド代、入院時に提供された食事代も控除として認められます。入院・通院する患者によっては治療のためにマッサージ、針やお灸などの施術を受ける場合もあり、また松葉杖や義足を使う人もいるでしょう。そのような治療のための施術や用具にかかる費用も、控除対象です。

さらに病院まで行く際に利用する電車やバスで支払う交通費も控除として認められます。電車・バスの利用が困難な人はタクシーを利用するケースがありますが、この場合のタクシー代も控除の対象です。

②医薬品

医療費控除として認められているものは、医師の処方箋にしたがって薬局で買った医薬品、治療や療養のために買った医薬品の費用です。

➂妊娠、出産

妊娠中に行う定期検診および出産にかかる費用は医療費控除の対象です。また、助産師の手による分娩介助にかかる費用、流産が起きた場合の手術、入院や通院にかかる費用も認められています。妊娠中絶、不妊症の治療、人工授精の費用も控除対象ですが、中絶の場合は、母体保護法に基づいた理由が認められないといけません。

④検査

医療費控除が認められるのは、基本的に治療に関することなので人間ドック、健康診断にかかる費用は、基本的には医療費控除の対象外です。ただし、検査の結果、重大な病気が見つかりその治療のためのデータを取るため、という条件がある場合は医療費控除が認められます。またB型肝炎患者と同居していて、同居人が感染防止のためにワクチンを摂取する場合、接種にかかる費用も、医療費控除の対象となります。

⑤歯科

虫歯の治療、入れ歯や金歯・銀歯にかかった費用は医療費控除の対象になります。また、歯列矯正は医師の判断により治療の一種して行われることもあるので、この場合は控除として認められています。

⑥眼科

視力回復のためのレーザー手術(レーシック手術)、角膜の矯正療法であるオルソケラトロジーを施した近視治療は、医療費控除に入ります。

⑦介護

介護の場合は、介護老人保険施設にかかるサービス費用、訪問介護およびリハビリ、ショートステイなどにかかるサービス費用は、医療費控除の対象内です。また要介護認定の方が使用する紙おむつにかかる費用も控除対象ですが「利用者が半年以上の寝たきりである」「医師の証明書が必要」という条件があります。

⑧未払いの医療費

上記の控除条件を満たしていながらまだ支払いを済ませていない場合は、医療費控除が認めらません。控除の申請をしてそのあとに支払いを済ませようと考えている人もいるかもしれませんが、控除の対象外となります。

4.医療費控除が認められていない費用

医療費控除の対象となっている費用について説明してきましたが、同じ入院・通院や医薬品であっても、なかには控除の費用として認められていないものもあります。どのようなケースが対象外なのかご紹介しましょう。

①入院、通院

患者、患者の家族のなかには、入院・通院、自宅療養によってお世話になった医師、看護師、親族に対して、お世話になった感謝の気持ちを込めて謝礼をする人もいるでしょう。なかには謝礼にかかった費用をあとで控除対象として申請しようと考えている人もいるかもしれませんが、謝礼で発生した費用は医療費控除には含まれません。親族に関しては、親族がお世話をした際に生じる費用も、控除対象としては認められません。

そして、同じ施術であっても美容整形、ほくろ除去、しみ取り、エステにかかった費用は控除の対象外です。病気にかかっていない健全者が受ける施術は、控除の対象として認められていない仕組みです。また、医療費控除の対象となっている差額ベッド代は、医師の指示でなくて自分の都合で部屋移動を希望する場合は、対象になりません。発行する際、費用が発生する診断書も、会社や保険会社に提出するものの場合、控除の対象外です。

交通費、用具類に関しては、病院通いに自家用車を利用する場合、それにかかるガソリン代、駐車場代や高速道路の料金は控除対象として認められません。また、患者が入院時に使用するパジャマ、洗面道具など身のまわりにかかる費用も、控除の対象外となっています。会社や保険会社に提出するために病院に作成を依頼する診断書も控除の対象外です。

②医薬品

ビタミン剤や栄養ドリンク、サプリメントなどは医療費控除の対象外です。病気などの治療ではなく、健全な人間が健康促進、疲労回復、病気予防のために摂取したものは、控除として認められていません。また、育毛剤も同様の理由で医療費控除の対象外です。

➂妊娠、出産

妊娠した人のなかには、出産に備えて実家に帰る人もいるでしょう。しかし、それは医療機関を利用した行為ではなく医師の指示でもないため、実家に帰る際の交通費が多額であっても、この際に発生する交通費は医療費控除の対象にはなりません。

先述したとおり、交通費が医療費控除として認められるのは、通院した際の電車やバスにかかる交通費なので、交通費だったら何でも対象内であると間違えないようにしましょう。またカルチャーセンターで無痛分娩の受講を受けた際にかかる受講料も控除の対象外です。

④検査

インフルエンザなどの予防接種、エイズ検査など、治療ではなく健康な人間が予防を目的に接種する場合、それらの費用は医療費控除として認められません。

また人間ドックに関しては、重病が発見されたあとに医師の指示のもとで検査を受ける場合は控除の対象になります。しかし健康な人間が人間ドックを受けた場合は、控除の対象外です。

⑤歯科

歯科矯正やホワイトニングは治療ではなく美容のための施術とみなされるので、医療費控除の対象にはなりません。歯科矯正に関しては治療の一種として行われる場合もありますが、美容目的の場合は控除の対象外です。また歯石の除去は虫歯ではなく予防になるので、医療費控除として認められません。

⑥眼科・耳鼻科

コンタクトレンズやメガネ、補聴器の使用は、治療としてカテゴライズされないので、医療費控除の対象には含まれません。ごくまれに医師の指示により治療の一環として使用する目的のものもあり、この場合は控除の対象になります。

⑦介護

公的施設である介護老人保健施設ではなく、民間運営の有料老人ホームで支払うサービス費用は、医療費控除の対象にはなりません。また介護で使うレンタル用具も対象外となります。

5.何が控除の対象になるのか、自分で判断できない場合は?

医療費控除として認められる・認められない費用について説明してきましたが、それでも自分では対象内なのか対象外なのか、判断がわからないという人もいるでしょう。医療費控除については、国税庁ホームページにて詳細が記載されていますが、それでもわからない場合は、税理士や税務署へ相談するといいでしょう。

個人事業主や自営業の方、相続税などの問題で担当の税理士がいて、医療費控除でわからないことがあった場合に相談をしておけば、間違いのないスムーズな手続きを行えます。企業に所属していて普段は確定申告をしたことがない人は、税務署の窓口に問い合わせるといいでしょう。窓口は質問や要望を常に受け付けているので、親切にわかりやすくアドバイスをしてくれます。

ただし確定申告の時期は税務署の窓口が混むので、早めに相談をするのがおすすめです。

おわりに

通院や入院などの医療費は決して安いものではありません。そのため、なかには、自身の医療費や家族の介護費用で、年間、相当な費用がかかってしまい、頭を悩ませている人もいるでしょう。そのような人は医療費控除の仕組みを知って、少しでも多く医療費を取り戻しましょう。

ただし、すべての利用費が控除対象ではないので、医療費控除として認められている費用、認められていない費用の違いを、しっかりと頭に入れておくことが、医療費控除の手続きにおいては大事なことです。控除のための仕組みを理解して、スムーズな医療費控除を目指しましょう。