不動産売買で大きな税制メリットをもたらす居住用3000万円特別控除。しかし、親族間の取引ではこの特例が適用されないことをご存知でしょうか?

この記事では、親族間不動産売買における税制特例の適用可否、特に居住用3000万円特別控除が使えない場合の具体的な条件と影響について詳しく解説します。さらに、親族間取引で注意すべき他の特例についても紹介し、予期せぬ税負担を避けるための重要なポイントをお伝えします。

家族との不動産取引を考えている方、将来の資産移転を検討中の方必見の情報です。税制特例を正しく理解し、賢明な不動産取引の判断につなげましょう。

親族間売買とは

親族間売買とは、親と子、兄弟姉妹などの近親者間で不動産を売買することを指します。一般的な不動産取引とは異なり、贈与税を節約するために売買という方法を使って税金を減らすこともできるため、税務署からの厳しいチェックを受けやすい側面があります。

居住用3000万円特別控除とは

居住用財産を譲渡した場合の3,000万円の特別控除の特例は、個人が自身の居住用財産(マイホーム)を売却した際に、最大で3,000万円まで譲渡所得から控除できる制度です。この特例を利用することで、売却時の税負担を大幅に軽減できる可能性があります。

親族間売買で居住用3000万円特別控除の特例は適用できるのか?

結論から言えば、親族間売買では居住用3000万円特別控除の特例は適用できません。この特例が適用されないのは、以下のような親族間の取引の場合です。

- 配偶者との取引

- 直系血族(親、祖父母、子、孫など)との取引

- 同居している親族との取引

つまり、親子間や夫婦間での不動産売買では、この特例を利用することはできません。

さらに親族間売買で注意すべき他の特例

親族間売買で適用外となる可能性がある主な特例は以下の通りです。

売主側の特例

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

- 居住用財産を譲渡した場合の軽減税率の特例

- 特定の居住用財産の買換えの特例

- マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

買主側の特例

- 住宅借入金等特別控除(住宅ローン減税):同一生計の親族間売買では適用外

- 直系尊属から住宅取得等資金の贈与を受けた場合の非課税の特例:配偶者や親族など、一定の特別の関係がある人から住宅を取得した場合には適用外

親族間で不動産売買を行う場合は、これらの特例が適用されない可能性があることを踏まえましょう。また不動産売買にはその他にもデメリットがあります。

親族間売買のデメリットとメリット

親族間売買のメリットは、いつでも取引できることや、価格を自由に決められること、売る側が売却益を得ることができることなどです。一方、デメリットとしては、相続税よりも税金が高くなる場合があることや、税務署に目をつけられやすくなること、親族間であっても購入時には資金が必要になることがあります

デメリット①:住宅ローンの審査が厳しい、金融機関によっては受け付けていない

金融機関では親族間売買の場合「売主と買主が共謀して住宅ローンに関する何らかの不正行為があるのではないか」と警戒し、かなり厳しく審査する傾向があります。実際に、一部の金融機関では親族間の不動産売買に対しては融資を行わないというルールを設けている場合もありますので、その場合は住宅ローンを組めず、資金を準備することも難しくなります。

デメリット②:売却価格が低すぎると税務署からみなし贈与と認定される場合がある

親族間で不動産を売買する場合、自由に価格を設定することができるので、市場の相場価格よりも安く取引することができます。「親族だから安く売買しても問題ないのでは?」と思われるかもしれませんが、実際には売買価格が一般的な相場よりも極端に低い場合、税制上では「みなし贈与」とされ、贈与税が課されることになります。

メリット:個人間売買であれば仲介手数料がかからない

本来、不動産の取引を仲介してもらった場合、仲介手数料として「物件価格×3%+ 6万円(税別)」を支払わなければなりません。ただし個人間の取引であり仲介を受けていないことから、仲介手数料がかからないというメリットがあります。

親族間売買の適正価格設定方法

親族間で高額な不動産の売買をしたにもかかわらず、みなし贈与とされてしまったら金銭的にも精神的にも辛くなります。そのような事態に陥らないために、どうすれば適正価格を設定することができるのでしょうか?

路線価を調べる

公的な土地の価格は「一物四価」と呼ばれており、公示価格、基準地標準価格、固定資産税評価額、相続税評価額の4つがあります。その中の相続税評価額を導き出すものを路線価といいます。

路線価は、公示価格を参考に国税庁が決定しており、国税庁の路線価検索ページで調べることができます。

不動産鑑定士に鑑定依頼する

不動産鑑定士は、個人の要望に対して土地や建物の価値を判定したり、不動産のコンサルティングを行ったりする国家資格です。不動産の経済価値を適切に判断し、価格を導き出します。依頼するときには費用がかかり、目安として20万円〜30万円が相場といわれています。

複数の不動産会社に査定依頼をする

不動産鑑定士に依頼するのは少しハードルが高い、あまり費用をかけたくない、と思うなら複数の不動産会社に査定を依頼する方法もあります。

最近では、一括見積などに対応しているWEBサイトもあります。一度に複数の不動産会社に依頼できるので便利です。ただし、地域によっては対象外となっていることがあります。その場合は、個々に手配する必要があります。

税務署の視点と親族間売買の税金への影響

親族間での不動産売買は、一般的な取引とは異なる特殊な性質を持つため、税務署から特別な注意を払われます。この章では、税務署がなぜ親族間売買を警戒するのか、そしてみなし贈与と認定された場合の税金への影響について詳しく解説します。

税務署が親族間売買を警戒する理由

不正な税金回避の可能性

親族間売買では、適正価格よりも低い金額で取引が行われる可能性があります。これにより、本来納めるべき税金が減少し、国庫収入に影響を与える恐れがあります。

一般的でない取引形態

通常、親族間での不動産移転は相続や贈与によって行われます。わざわざ売買という形式を選択することは、税務署の目には不自然に映る可能性があります。

ちなみに税務署が親族とみなす範囲は、民法第七百二十五条に基づいています、

・六親等内の血族

・配偶者

・三親等内の姻族 この範囲内での取引は、特に慎重に審査されます。

親族の定義 :

- 六親等内の血族

- 配偶者

- 三親等内の姻族 この範囲内での取引は、特に慎重に審査されます。

みなし贈与と認定された場合の税金への影響

税務署が親族間売買をみなし贈与と認定した場合、以下のような税金の影響があります。

贈与税の課税

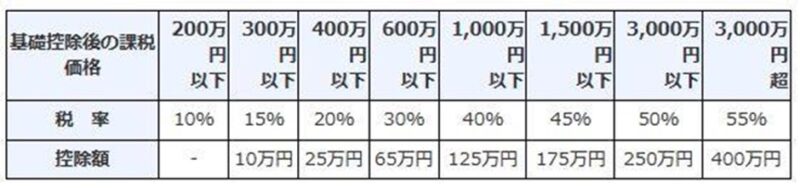

適正価格と実際の取引価格の差額に対して贈与税が課されます。贈与税の税率は以下の通りです。

一般贈与財産用

課税価格に応じて10%~55%の累進税率が適用されます。

直系尊属からの贈与(特例贈与財産用)

18歳以上の子や孫への贈与の場合、一般よりも低い税率が適用されます。

基礎控除の適用

年間110万円までの贈与は基礎控除の対象となり、非課税となります。つまり、適正価格と実際の取引価格の差額が110万円以内であれば、贈与税は課されません。

追徴課税のリスク

みなし贈与と認定された場合、過去の取引まで遡って調査される可能性があります。これにより、追加の税金や延滞税が課される可能性があるため、注意が必要です。

対策と注意点

適正価格での取引

不動産鑑定士による評価や複数の不動産会社による査定を受け、適正価格での取引を心がけましょう。

取引の正当性の証明

取引の目的や経緯を明確に文書化し、正式な不動産売買契約書を作成することで、取引の正当性を示すことができます。

専門家への相談

税理士や不動産専門家に事前に相談し、適切なアドバイスを受けることで、リスクを最小限に抑えることができます。

親族間売買を検討する際は、これらの点に十分注意を払い、適切な手続きを踏むことが重要です。税務署の視点を理解し、適切に対応することで、円滑な取引と適正な納税を実現できるでしょう。

親族間売買でみなし贈与とされないためには?

親族間売買を行うときには、どのようなことを事前に注意して行っておくべきでしょうか?

専門家(不動産会社や司法書士)に頼る

個人間取引のため全てご自身で行うこともできます。とはいえ慣れない不動産に関する手続きや法律も複雑であるため、不動産会社にサポートしてもらう、抵当権抹消登記や所有権移転登記などは司法書士に代行してもらうと良いでしょう。

事前に親族の同意を得る

親族間売買をするときには、あらかじめ相続が発生したときに影響がでる親族に同意を得るようにしてください。自身が譲り受けられる分が少なくなったときには、トラブルになってしまいます。余計なトラブルを発生させないためにも関係者全員に同意を得ておきましょう。

正式な不動産売買契約書を作成する

親族間売買は、個人同士の取引なので、売買契約書を作成する必要はありませんが、安心のために不動産売買契約書を作成しておくことをおすすめします。この契約書があれば、取引の正当性を証明することができますし、もしも裁判が起こった場合にも役立ちます。予期せぬトラブルに備え、契約書を作成しておきましょう。

おわりに:親族間不動産売買を成功させるために

親族間での不動産売買は、一般的な取引とは異なる複雑さと注意点があることがお分かりいただけたでしょうか。ここで、本記事の重要ポイントを簡潔にまとめます。

- 居住用3000万円特別控除を含む多くの税制特例が、親族間売買では適用されない可能性が高い

- 税務署による「みなし贈与」認定を避けるため、適正価格での取引が極めて重要

- 専門家(不動産会社、司法書士、税理士など)のサポートを受けることで、リスクを軽減できる

これらの点を踏まえた上で、親族間売買を検討する際は以下のステップを推奨します。

- 税制や法律の最新情報を確認する

- 複数の専門家に相談し、自身のケースに最適な方法を探る

- 関係する親族全員の同意を得て、トラブルを未然に防ぐ

親族間売買には確かに課題がありますが、適切に進めれば家族の資産を有効活用する素晴らしい方法にもなります。

なお、親族間売買に関する融資については、一般の金融機関では難しい場合が多いのが現状です。そんな中、クレディセゾングループのセゾンファンデックスでは、親族間での不動産取引をサポートするサービスを提供しています。例えば、兄弟間で共有名義の持分を買い取る際の資金提供なども行っています。

親族間売買に関するご質問や具体的な相談がある場合は、ぜひセゾンファンデックスにお問い合わせください。経験豊富なスタッフが、お客様の状況に応じた最適な解決策を提案いたします。

家族との大切な資産のやりとりを、後悔のない形で実現するために、慎重に、そして賢明に進めていきましょう。