相続税の負担を抑える有効な方法の類型のひとつに、生前贈与の非課税制度等を活用する方法があります。ただし、従来から、事実上、富裕層のみを優遇しているという指摘がなされており、「2023年度税制改正大綱」で大幅改定が加えられることとなりました。今回は、その改定内容もふまえ、生前贈与を活用した相続税対策について解説します。

生前贈与が相続税対策になる理由

生前贈与が相続税対策として機能してきた理由は、以下の2点です。

- 贈与税が非課税になる制度がある

- 贈与した分だけ相続財産を減らせる

贈与税の税率は本来、高く設定されています。なぜなら、生前贈与が相続税逃れに利用される恐れがあるからです。

すなわち、相続が「死後の財産の移転」であるのに対し、贈与は「生前の財産の移転」です。相続税を避けるために生前に贈与をしてしまう、という行動を防止するために、贈与税は税率が高くなっているのです。

しかし、生前贈与の中には、正当な理由によるものがあります。そこで、一定の生前贈与については非課税措置がとられてきました。

端的にいえば、現行の税制は、生前贈与に原則として高い税率をかけておき、例外として一定のケースを非課税とする制度設計になっているといえます。それが、結果として相続税対策としても機能してきたのです。

主要なものを挙げると、以下のとおりです。

- 暦年贈与(贈与税の「暦年課税」の基礎控除)

- 相続時精算課税制度

- 一括贈与の特例

ただし、これらの制度については、従来から、以下の指摘がなされてきました。

- 事実上、富裕層を優遇している

- 相続税対策をする必要がない方々にとっては、若年層への資産移転の妨げになっている

第一に、「事実上、富裕層を優遇している」というのは、以下に挙げるような一括贈与の非課税特例(後述します)が、もっぱら一部の富裕層にとっての相続対策として機能してきたことをさします。

- 教育資金贈与(1人当たり最大1,500万円)

- 住宅資金贈与(1人当たり最大1,000万円)

- 結婚・子育て資金贈与(1人当たり最大1,000万円)

- 配偶者控除(最大2,000万円)

第二に、「相続税対策をする必要がない方々にとっては、若年層への資産移転の妨げになっている」ということです。生前に子・孫等にまとまった資産を贈与すると贈与税がかかってしまうので、「相続まで待てばいい」ということになり、贈与をためらう要因となってしまうのです。

これらの問題意識を受けて、「2023年度税制改正大綱」において、「資産移転の時期の選択により中立的な税制の構築」、つまり、財産を「相続」により承継する場合でも、「生前贈与」により承継する場合でも、最終的な税負担が大きく変わらないようにするという方向性が示されました。「相続税と贈与税の一体化」ともいわれます。

したがって、従来の生前贈与に関する税制は、大きく変わることになりました。これが、生前贈与を活用した相続税対策に影響を及ぼすことになります。

生前贈与を利用した基本的な2つの相続税対策

以上を前提に、まず、生前贈与を利用した基本的な方法として、以下の2つの相続税対策について解説します。

- 暦年贈与(贈与税の「暦年課税」の基礎控除)

- 相続時精算課税制度

あらかじめお伝えしておくと、従来は「暦年贈与」が定番でしたが、今後(2024年以降)は「相続時精算課税制度」の活用が主流となっていくと想定されます。

暦年贈与

これまで、生前贈与による相続税対策の定番の地位にあったのが、「暦年贈与」です。

前提として、贈与税には2つの課税方法があり、どちらかを選ぶ必要があります。「暦年課税」と後述する「相続時精算課税制度」です。

「暦年課税」は、年度ごとに、贈与された財産の額に応じて課税される方式です。これはいったん「相続時精算課税制度」を選んだ場合には、二度と使えなくなります。

そして、暦年贈与は、暦年課税を選んだ場合に、年110万円以下について「基礎控除」を受けられるものです。

ただし、後で贈与者が亡くなり、相続税を計算する際、相続開始前(亡くなる前)の3年間に贈与した財産については、相続財産への加算(持ち戻し)をすることになっています。これを「生前贈与加算」といいます。つまり、最後の3年分については、暦年贈与の総額330万円の枠についても相続税の課税対象となるということです。

したがって、年間110万円以上の贈与を、できるだけ早く始めれば始めるほど、相続対策にとって有利となります。

しかし、「2023年度税制改正大綱」によって、2024年以降、この「生前贈与加算」の期間が3年から7年へと延長されることになりました。100万円を控除した額について、相続財産への持ち戻しをしなければならなくなります。

これにより、暦年贈与のメリットは現行制度よりも薄れることになったといえます。なお、2023年のうちに贈与すれば改正前の現行の制度が適用されるので、生前贈与加算は3年となります。

現行(2023年まで)の相続時精算課税制度

2024年以降、暦年贈与にとって代わって主流となるとみられるのが、「相続時精算課税制度」です。

これは、上述したように、「暦年課税」と並ぶ贈与税の課税方法のひとつです。

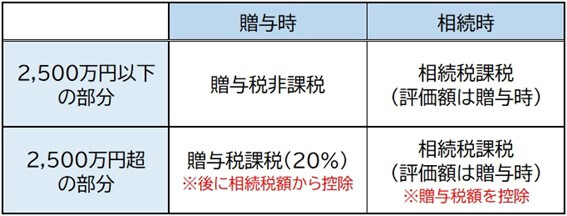

まず、2023年分まで適用される現行の相続時精算課税制度について説明すると、以下の特徴があります。

【現行の相続時精算課税制度の特徴】

- 総額2,500万円までの生前贈与は贈与税が非課税

- 2,500万円を超過した部分の生前贈与について贈与税の税率が20%に抑えられる

- 相続税の計算時に贈与財産相当額(贈与時の評価額)の「持ち戻し」が行われる

- 相続税の額から、支払い済みの贈与税の額が控除される

ごく大ざっぱにいえば、「税負担の先送り」ということになります。すなわち、まず、贈与の段階では総額2,500万円までは贈与税非課税、それを超えた額については税率を軽くなっています。しかし、相続の段階で結局、相続税が課税されるというわけです。

特筆すべきは、相続時に「持ち戻し」される贈与財産の価額が、相続時点ではなく贈与時点での評価額だということです。

例えば、土地を贈与した場合に、その土地の贈与時の価格が2,500万円、相続時の価格が5,000万円だった場合、相続税の課税対象となるのは、贈与時の2,500万円です。

また、極端な話、仮に2,500万円から2億5,000万円にまで上昇したとしても、相続税の課税対象は2,500万円です。

したがって、相続時精算課税制度が特に有効なのは、「今後発展が見込まれる駅チカの土地」や「将来有望な成長企業の株式」といった、相続時までに値上がりする可能性が高い財産です。

しかし、この相続時精算課税制度は、従来、前述の暦年贈与と比べ、あまり利用されてきませんでした。

どういうことかというと、贈与財産が相続時までに値上がりするかどうかは不確実であり、結局はそのときになってみないとわかりません。

贈与財産が最終的に値下がりしてしまった場合は、「相続まで待ったほうがマシだった!」ということで逆効果になる可能性すらあります。

極端な話、土地建物を贈与したあと、順調に値上がりを続けていたのに、相続時直前になってその一帯が大震災に見舞われて建物が倒壊してしまうことだってありえます。

また、現金や小切手といった、評価額が上がることがない財産については、相続時精算課税制度を使う意義が乏しいということになります。

これらの難点から、従来、相続時精算課税制度は使い勝手が悪いとみられ、不人気だったのです。

改定後(2024年以降)の相続時精算課税制度

しかし、2023年度税制改正大綱において、相続時精算課税制度が2024年度以降、大きく改められることになりました。

背景には、上述した、「贈与税と相続税の一体化」という考え方があります。相続時精算課税制度は、生前贈与を行った場合に相続のときまで課税のタイミングを繰り延べるものなので、「贈与税と相続税の一体化」の考え方に沿ったものといえるのです。

相続時精算課税制度の改定において、重要なのは以下の2点です。

【相続時精算課税制度の改定のポイント】

- 「年110万円・相続財産への持ち戻しなし」の基礎控除が新設される

- 不動産が相続までの間に災害に遭ったら価値低下分を評価額から控除できる

第一に、年110万円の基礎控除が受けられることになりました。しかも、相続時の「相続財産への持ち戻し」がありません。基礎控除額については確実に相続税が非課税となるということです。

これによって、評価額の変動がありえない現金・小切手についても、年110万円まで確実に税負担を減らすことができるので、相続時精算課税制度利用するインセンティブが発生します。

また、贈与財産の値下がりのリスクについても、年110万円までは許容できることになります。

第二に、不動産については、相続までの間に火災や事故、天災等によって価値が下落した場合に、その分を評価額から控除できるようになりました。

したがって、例えば、上述した、大震災で不動産価格が大幅下落してしまった場合も、それに合わせて、評価額が低く抑えられることになったのです。

これらの改定が加えられたことにより、相続時精算課税制度は、格段に使い勝手が良くなったといえます。したがって、今後はこの相続時精算課税制度が、従来主流であった暦年贈与にとって代わっていくものと考えられます。

「一括贈与の特例」は活用メリットが低下しながら存続

最後に、以下の「一括贈与の特例」についても、それぞれ概要を紹介しておきます。

- 教育資金贈与

- 結婚・子育て資金贈与

- 住宅資金贈与

これらは、本来、まとまった額の生前贈与について、政策的配慮から、贈与税を非課税とするものです。

しかし、実態としては、もっぱら富裕層の相続税対策として機能してきました。それが「2023年度税制改正」において、変更が加えられることになりました。

手始めに2023年3月31日にいったん期限を迎える「教育資金贈与」と「結婚・子育て資金贈与」については、特例自体の継続は認められたものの、メリットが部分的に失われることになりました。

2023年12月31日に期限を迎える「住宅資金贈与」についても、廃止、もしくは何らかの変更が加えられる可能性があります。

以下、それぞれについて説明します。

教育資金贈与の特例(2026年3月31日まで)

教育資金贈与の特例は、30歳未満の子・孫に対し教育資金として一括贈与を行った場合、受贈者側で贈与税が最大1,500万円まで非課税となる制度です。

受贈者となる子・孫には所得要件があり、前年度の合計所得金額が1,000万円以下でなければなりません。

子・孫は金融機関での教育資金口座の開設等を行って贈与額をそこに預け、所定の使い道にのみ使用しなければなりません。また、その都度、領収書を得る必要があります。

使い道としては、「学校等」への支払いと「学校等以外」(学習塾、習い事等)への支払いが認められますが、学校等以外への支払いは上限が500万円となっています。

2023年4月以降、従来と大きく変わったのは、「受贈者が使い切れなかった分」の扱いです。

従来は、非課税扱いになるか、低い税率(特例税率)が適用されていました。しかし、新制度では、受贈者が使い切れなかった額については、以下のように、相続税または贈与税の課税が強化されました。

【贈与者が途中で亡くなった場合】

・贈与者の死亡時の相続税の課税価格が5億円超であれば、残額に相続税が課税される

【贈与者が生存したまま受贈者が30歳に達した場合】

・残額に贈与税が課税され、高い税率(一般税率)が適用される

このように、残額が生じた場合の課税が強化されたので、今後は活用メリットが低くなります。

結婚・子育て資金贈与の特例(2025年3月31日まで)

結婚・子育て資金贈与の特例は、18歳以上・50歳未満の子・孫に対し結婚・子育て資金として一括贈与を行った場合、受贈者側で贈与税が最大1,000万円まで非課税となる制度です。なお、「結婚資金」に充てられるのは300万円までです。

子・孫には、前年の合計所得金額が1,000万円以下という所得要件があります。

従来、とりわけ「孫」に対する相続税の節税対策として機能してきました。

というのも、「使い切れなかった額」については、以下のとおり、相続税または贈与税が課税されます。

・契約期間中に贈与者が死亡した場合:残額は相続税の課税対象(2割加算なし)

・受贈者が50歳になった場合:残額は贈与税の課税対象(特例税率)

このように、使い切れなかった分については結局、課税されるので、子に対する贈与の場合、相続税対策としての意義は低いことになります。

しかし、「孫」については相続税対策としての意義があります。どういうことかというと、孫は法定相続人ではないので、本来、遺言によって財産を贈る(遺贈する)と相続税が「2割加算」されるのが原則です。しかし、この特例を利用して贈与すると、途中で贈与者が亡くなって相続税が課税されても、「2割加算」の対象外となるのです。

この特例も、教育資金贈与の特例と同様、2023年4月以降の贈与について、以下のとおり、「受贈者が使い切れなかった分」に対する課税が強化されました。

【贈与者が途中で亡くなった場合】

・残額に相続税が課税される(従来と同じ)

【贈与者が生存したまま受贈者が50歳に達して契約が終了した場合】

・残額に贈与税が課税され、高い税率(一般税率)が適用される

「孫」に対する相続税を抑える意義はかろうじて認められることとなったといえます。

本来、両親・祖父母から成年者の子・孫への贈与については低い「特例税率」が適用されます。しかし、結婚・子育て資金贈与で受贈者が50歳までに贈与額を使い切れなかった場合には、ペナルティとして高い「一般税率」が適用されることとなったのです。

住宅資金贈与の特例(2023年12月31日まで)

住宅資金贈与の特例は、父母、祖父母といった「直系尊属」から、住宅を購入・建築するための資金の贈与を受けた場合、最大で1,000万円まで贈与税が非課税となる制度です

非課税となる額は以下のとおり、住宅の種類によって異なります。

- 省エネ等住宅:上限1,000万円

- それ以外の住宅:上限500万円

「省エネ等住宅」とは、省エネ、耐震性、高齢者等への対応について一定の条件をみたす住宅をさします。

子・孫には、前年の合計所得金額が2,000万円以下という所得要件があります。また、贈与を受けた年の翌年3月15日までに居住を開始しなければなりません。

おわりに

生前贈与を活用して相続税を抑える主な方法を紹介してきました。従来の生前贈与の制度は、贈与に対し一般的に高い贈与税をかける一方、特定の贈与については非課税または軽減するというものでした。

しかし、これに対し、富裕層を特に優遇しているという批判、富裕層以外の方々の若年層への財産移転を妨げているという批判がありました。そこで、2023年度税制改正大綱において、生前贈与の場合と相続の場合とで、税負担に顕著な差が生じないようにする「相続税と贈与税の一体化」という方向性の下、大きな改定が加えられることになりました。

今後、相続税対策は、これまで主流だった暦年贈与に代わって「相続時精算課税制度」がメインとなっていくことが想定されます。

また、これまでとりわけ富裕層の相続税対策として機能してきた一括贈与の特例については、メリットが部分的に薄れながらも、存続することになっています。