相場状況の分析方法として知られる「ファンダメンタルズ分析」。

「ファンダメンタルズ」とは、経済や経営の状況を表す「経済指標」のことを指しています。株式投資では、この「ファンダメンタルズ」を用いて投資先を選ぶ「ファンダメンタルズ分析」という分析方法がよく利用されています。

「ファンダメンタルズ分析」とは、投資先の企業について「将来性はどうか」「収益力はあるか」といった企業価値を測る方法であり、株価や為替などの値動きに少なからず影響を与えるため、投資においては重要な指標とされています。

今回のコラムでは、そんな「ファンダメンタルズ」という言葉の意味や方法、投資判断に用いられる「テクニカル分析」との違いなどを解説していきます。

1.「ファンダメンタルズ」とは?

「ファンダメンタルズ(fundamentals)」とは、経済や経営の状況を表す経済指標で、日本語では「経済の基礎的諸条件」という意味です。投資をする上で、取引を行う国の金融政策や経済状況を把握することはとても重要となります。そこで、この「ファンダメンタルズ」を用いて投資先を選ぶ『ファンダメンタルズ分析』という分析方法がよく利用されます。

1-1.ファンダメンタルズ分析とは

「ファンダメンタルズ分析」とはその国の経済データを使用して今後の相場を予測するための分析に用いられます。国の経済成長率や物価上昇率、財政支出、そしてその経済に影響を与える可能性のある要人の発言などがファンダメンタルズとして活用されます。そのため、ファンダメンタルズ分析を行う上で、日々発表される経済指標と要人発言の情報収集が極めて重要となります。

ファンダメンタルズ分析では、「企業価値に対して株価が割安な企業や、事業の成長が見込まれる企業は、将来的に株価が企業価値に見合う価格まで上昇する」というのが、基本的な考え方としてあります。「企業価値に対して株価が割安か」「今後の成長が見込めるか」という部分を重視している分析方法です。

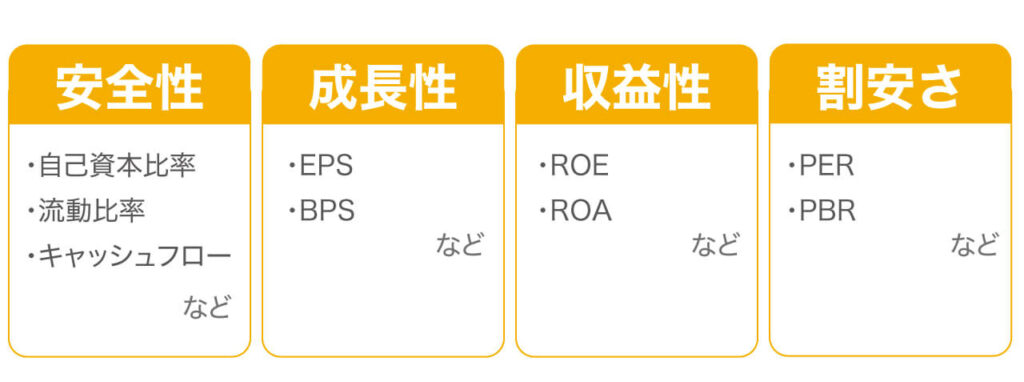

1-2.ファンダメンタルズ分析をするための主な指標

企業価値を判断するための主な指標は以下です。

■安定性を判断する指標

・自己資本比率

「自己資本比率」とは、返済不要の自己資本の割合を示したもので、財務的な安定性を測る指標として使われます。企業の事業資金の調達方法として他人資本である負債の割合が多いと、金利の上昇による影響で外部に支払う利息が増加するため、自己資本比率が高い方が財務の安定性に優れているといわれています。

・流動比率

「流動比率」とは、1年以内に返済しなければならない負債に対して1年以内に現金化できる資産がどのくらい上回っているかを表す比率のことを指します。流動比率が高ければ余裕を持って返済できるので、安全性は高いと言われています。

・キャッシュフロー

「キャッシュフロー」とは、現金の流れのことを指します。企業の売り上げと実際にお金が入ってくるタイミングに時差があるケースが多いことから、企業に利益が出ていても倒産する可能性があります。キャッシュフローをしっかり把握しておかないと、黒字でも倒産してしまう可能性があるため、キャッシュフローがしっかりしていれば、その企業は安全性が高いといえます。

■成長性を判断する指標

・EPS(一株当たり利益率)

「EPS」とは、1株当たりで会社がどれだけの利益をあげているかを判断する指標です。企業が1株当たりどれくらいの純利益を生み出しているかを見る財務指標となり、収益力を判断したり、EPSから株価を予想したりすることができる数値です。

・BPS(一株当たり純資産)

「BPS」とは、1株当たりの純資産がどのくらいあるかを示す指標です。「1株ごとにいくらの純資産を受け取れるか」を示すことからBPSの金額が上がるほど純資産が多く、負債が少ないため安定している企業であると判断することができます。また、株数の多い、少ないに関わらず見ることができます。

※EPS、BPSについて詳しくはこちらのコラムをぜひ合わせてご覧ください。

■収益性を判断する指標

・ROE(自己資本利益率)

「ROE」とは「Return on Equity」の略で、日本語にすると「自己資本利益率」のことです。ROEは自己資本に対して、どれだけの利益を生み出したかを測る指標になります。近年、ROEは株式投資や経営の良し悪しを判断するのによく利用されるようになりました。

ROEが高い会社は自分が投資した資金を効率よく使って稼いでくれている会社だと判断できるため、『利益を上げやすい会社』と判断するひとつの材料となります。反対に、ROEが低い会社は『経営効率の悪い会社』と判断するひとつの材料となります。このように、ROEは投資を検討する上で非常に重要な指標です。

・ROA(総資産利益率)

「ROA」は「Return On Asset」の略称で『総資産利益率』を意味し、総資産に対する利益の割合です。ROEは自己資本に対して、ROAは総資産に対して利益率を表すという違いがあります。ROAは総資産に対する利益の割合のことなので、資本だけでなく負債も考慮した数値となります。ROAが負債を含めたすべての資産をどれだけ効率的に活用しているかを示す指標であるのに対し、ROEは自己資本をどれだけ効率的に活用しているのかを示す指標となります。

■株価の割安さを測る指標

・PER(株価収益率)

「PER」は「Price Earnings Ratio」の略で、『株価収益率』を意味します。PERは、その会社が稼ぎ出す利益と株価の関係を表す指標です。PERが低いほど、その会社が稼ぎ出す利益に対して株価は割安と判断されます。逆に、PERが高いと利益に対して株価は割高と判断されるので、株価が割安か割高かを測るのに非常によく使われる指標です。

・PBR(株価純資産倍率)

「PBR」は「Price Book-value Ratio」の略称で、和訳すると『株価純資産倍率』のことを指します。財務分析で企業の成長性を分析する指標のひとつであり、会社の純資産に対して株価が適当な水準であるのかを表しています。具体的には株価と企業の純資産との関係を表しており、PBRが低いほど株価は割安と判断されるため、銘柄の比較をするときに用いたりもする指標です。

PER(株価収益率)が異常値になった場合の補完的な尺度としても有効です。

※PERとPBRについて詳しくはこちらのコラムをぜひ合わせてご覧ください。

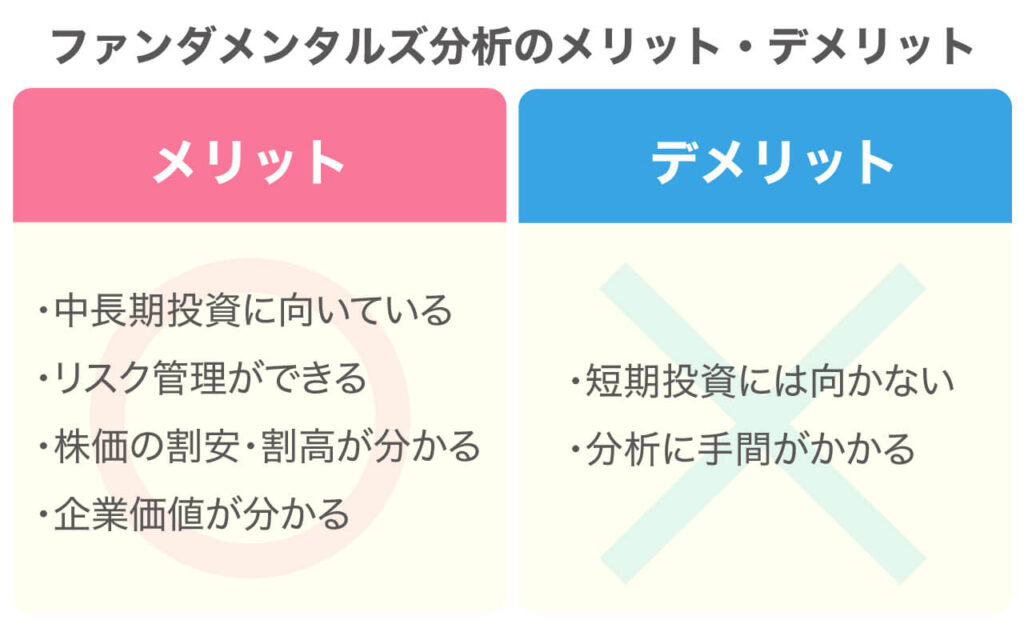

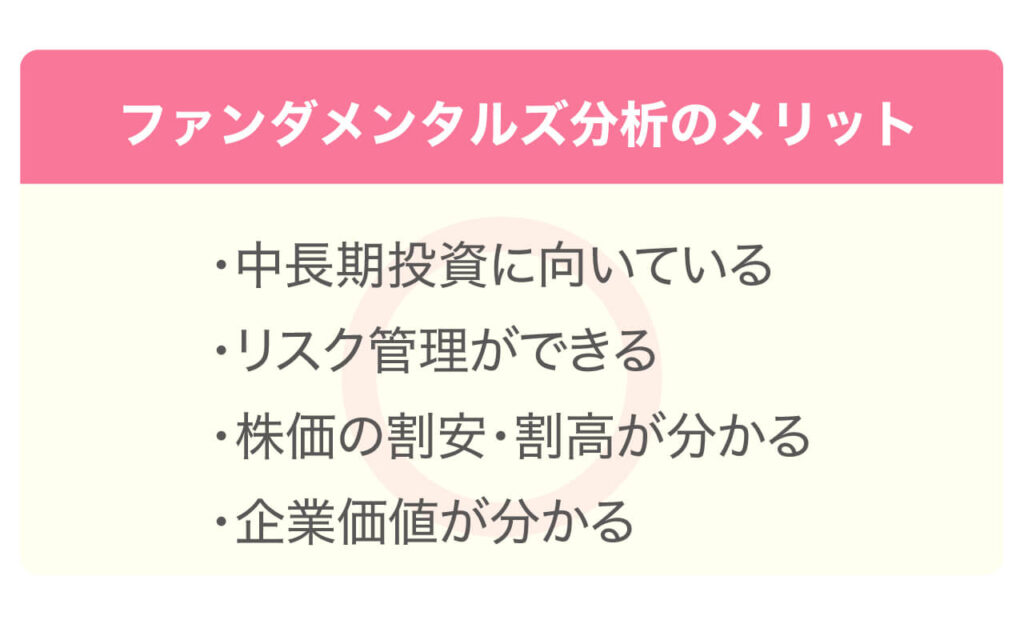

2.「ファンダメンタルズ分析」のメリット

ファンダメンタルズ分析には大きく4つのメリットがあります。

2-1. 中長期投資に向いている

ファンダメンタルズ分析は、過去のデータを使って相場を分析することから、一般的には中長期投資に効果がある分析方法だといわれています。

短期投資で利益を上げようとする場合、チャートに張り付き常に相場を見ていないといけなかったりと時間も必要になり、ストレスに感じる方も多いでしょう。

一方、ファンダメンタルズ分析は長期で利益を上げることを目的としているため、そうした必要がありません。ストレスなく長期的な視野で分析できるのは、ファンダメンタルズ分析の大きなメリットといえるでしょう。

株価は短期的にはそのときの経済情勢や人気で短期的に上下しますが、長期的には優良企業であればその企業に見合った株価に収束していくと考えられています。ファンダメンタルズ分析であれば、企業の本質的価値を把握し優良企業を見つけることができるため、中長期にわたって利益を上げることを期待できます。

2-2. リスク管理ができる

ファンダメンタルズ分析で使う「売上高」「純利益」などの最新の指標が公表される決算日前後には、株価が動くことが予想されるため、決算日前後は売買を控えるなど、短期的な変動の影響を避けるといったリスク管理が可能となります。

2-3. 株価が割安か割高かが判断できる

ファンダメンタルズ分析は、企業の本質的な価値を把握できるため、株価がその企業の価値に比べて割安なのか割高なのかを判断することができます。

株価の推移だけを見ていても、その株価がその銘柄にとって割安な価格か割高な価格かどうかは分かりませんが、企業価値と株価を比較し割安か割高かを把握することができるのがファンダメンタル図分析です。

2-4. 企業価値がわかる

ファンダメンタルズ分析で行うのは企業価値の把握です。現在の株価が、その企業の本来持っている価値と比べて割安か割高かなどを分析する手法です。企業価値の分析は株式投資だけではなく企業研究にも役立ち、非常に有意義なものになります。

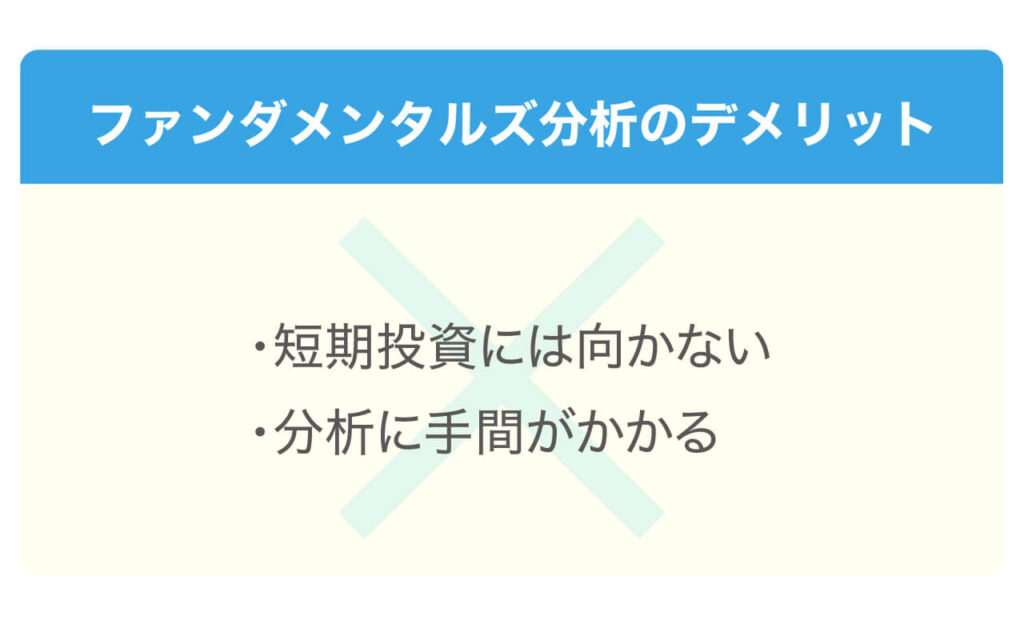

3.「ファンダメンタルズ分析」のデメリット

メリットの多いファンダメンタルズ分析ですが、大きく2つのデメリットがあります。

3-1. 短期投資には向かない

ファンダメンタルズ分析は企業の本質的な価値を分析して投資します。そのため、短期で大きな利益を取るのには向かない投資手法です。

テクニカル分析は企業の本質的な価値というよりも、チャートに着目した投資手法になり、短期的な取引に向いている分析手法です。短期で利益を上げたい方にとっては、ファンダメンタルズ分析よりテクニカル分析の方が向いているかもしれません。

ファンダメンタルズ分析は、短期投資に向いていない点がデメリットといえます。ファンダメンタルズ分析で企業価値が高いと判断できても、その価値がすぐに株価に反映されるとは限りません。

株価は、その時期の経済情勢を反映して動くこともあるため、企業の価値が高くても経済環境の悪さで株価が下がることもあります。

ファンダメンタルズ分析の結果は、短期的な株価の変動には現れにくいため、短期投資での効果は低いといえます。

3-2. 分析に手間がかかる

ファンダメンタルズ分析は、分析に手間がかかることもデメリットといえるでしょう。

ファンダメンタルズ分析に使うデータは、各会社が発表している有価証券報告書や決算短信が出典となっています。出典からデータを取る場合は相当な手間がかかります。また多くの指標を確認しなければならないため、確認の手間や時間もかかります。

ファンダメンタルズ分析は手間と時間がかかるため、証券会社のサイトや投資情報サイトの指標検索ツールを利用するなど、手間を省くツールを活用するようにしましょう。

4.ファンダメンタルズ分析とテクニカル分析の違い

ファンダメンタルズ分析とテクニカル分析では、「相場を分析する際に見るもの」が違います。「ファンダメンタルズ分析」は、前述しているように過去に起きた経済データや事件、イベントに加えて今現在のリアルタイムで起きている(もしくはこれから起こるであろう出来事)を比較・分析して将来の相場を予想していく分析方法となります。

そのため、ファンダメンタルズ分析を行うには、毎日膨大な量のニュースや経済情報を読み込んだり、さらに経済指標など各国の政府や民間企業が発表する数字の良し悪しや要人の発言内容なども合わせて分析と判断をしていく必要があります。

対する「テクニカル分析」は、『チャート』という相場の変動を示しているグラフを用いることで資格的に相場を捉えることができるという特徴があります。過去の値動きを示すチャートを用いるほか『テクニカル指標』と組み合わせて分析をします。

テクニカル分析では、ファンダメンタルズ分析のように過去の出来事や経済データなど数値的に評価することが難しいものを見ることなく相場を分析していくものなので、現在の相場への理解も早くなります。

4-1. テクニカル分析の具体的な活用方法とは?

テクニカル分析とは、「チャート」を用いて今後の値動きを判断する分析方法となります。チャートを形成している『ローソク足』や『移動平均線』はもちろん、『ボリンジャーバンド』『RSI』などのテクニカル指標を組み合わせることで分析の精度を高められます。

1つのローソク足だけでも指定した期間の価格変動を見ることはできます。ですが、「トレンド」と呼ばれる、ローソク足が形成する価格変動の大まかな流れが上昇しているか下降しているかで相場の傾向を判断することができます。

ファンダメンタルズ分析は中長期投資に向いていますが、数日から数ヶ月程度、または1日のみのデイトレードの短期売買では、リアルタイムで情報を収集して分析できるテクニカル分析が適しています。

テクニカル分析やテクニカル指標について詳しくはこちらのコラムもぜひ合わせてご覧ください。

4-2. ファンダメンタルズ分析とテクニカル分析の使い分け

ファンダメンタルズ分析とテクニカル分析はそれぞれどちらかだけに偏るのではなく、それぞれの特徴が全く異なるため、上手く使い分けることで相場をしっかり見極められるようになります。

また、テクニカル分析だけだと、途中でどうしてもファンダメンタルズの知識が必要になってくる局面がやってきます。初心者の方は特に、先ずテクニカル分析の知識をつけた後でファンダメンタルズ分析にも触れていただければと思います。

なかなか何から始めたら良いかわからないのがファンダメンタルズ分析ですが、トレードの合間にでもニュースを読み、現在の相場展開とニュースをシンクロさせて見ていく癖をつけていくことから始めてみるといいかもしれません。

5.ファンダメンタルズ分析の注意点

ファンダメンタルズ分析は、昔から現在まで使われている有効な相場分析方法です。ですが、ファンダメンタルズ分析を行う上で注意しておくべき点があります。

5-1. ファンダメンタルズ分析だけで取引しない

ファンダメンタルズ分析、テクニカル分析とそれぞれ役割が異なるため、片方に絞るのではなく、両方使っていくことをおすすめします。

ファンダメンタルズ分析で相場の全体状況を把握しながら、テクニカル分析でエントリーポイントを見つけていく…というように2つを使い分けて取引するとかなり精度の高いトレードができるようになります。

5-2. 相場に影響しない可能性がある

ファンダメンタルズ分析を行う際は、できる限り多くの情報を集める必要があります。しかし、それらの情報が分析に必ず役立つわけではありません。全く影響しないこともあります。

しかし、今は影響しなくても将来影響を及ぼす可能性があります。小さな結果が集まって相場の流れが変わるパターンも多々あるので、情報収集は怠らずに行いましょう。また、特定の情報だけを集めてしまうと情報が偏り、その結果、間違った判断をしてしまう可能性もあるので注意が必要です。

おわりに

いかがでしたでしょうか?今回は「ファンダメンタルズ分析」について取り上げていきました。

ファンダメンタルズ分析とテクニカル分析、全く違う2つの分析方法ですが、それぞれにメリットデメリットがあり、組み合わせることでさらに相場分析力がアップします。

まずは、各分析方法の特徴を押さえて、自分に合った投資分析のスタイルを見つけていただければ幸いです。

投資総合スクールThe Gavelの公式YouTubeチャンネルでは、資産を守るための投資の基礎から実践までを動画でわかりやすく発信していますので、ぜひ気になる方はこちらも合わせてご覧になってみてください。