経営者が企業運営をする際には、さまざまなリスクを想定してあらかじめ備えておきたいものです。そこで活用したいのが経営者保険。経営者保険では、役員等の死亡リスクに備えつつ、企業経営に万が一のことが起こった際の資金確保の側面もあります。役員退職金の原資に充当する他、相続・事業承継時の資金の確保としても有効です。このコラムでは経営者保険の概要から注意点まで網羅的にご紹介します。

経営者保険は、法人役員等の万が一のリスクに備えながら、企業運営上必要な資金確保もできる保険です。経営者保険では、経営者や役員など法人のキーマンとなる方を被保険者にして加入します。保険金受取人は一般的に法人です。そのため、保険金や解約返戻金を受け取る法人は企業運営に必要な資金を保険でカバーすることができます。

主な経営者保険は、長期平準定期保険と逓増定期保険の2つです。いずれも解約返戻金が期待できるため、役員退職金の原資確保として活用されます。同時に、一定の要件を満たすことで保険料の損金算入が可能です。経営者保険の加入に際しては、長期的なキャッシュフローも確認し、長期にわたる保険料の捻出に無理が生じないか確認することも大切です。

経営者保険の特徴

経営者保険は、経営者と企業をサポートすることを目的として加入する保険です。経営者保険では、企業が契約者、役員が被保険者となる仕組みです。

経営者保険の特徴は、保険として万が一のリスクに備えられることだけではありません。経営者保険には、企業が万が一の事態に陥った時の資金確保という大事な特徴があります。

経営者保険のメリット

経営者保険のメリットとして挙げられるのは次の4つです。

- 会社の重要人物が死亡したときに備えられる

- 経営上の損失の保障

- 経営者や役員の退職金としての役割

- 相続・事業承継対策として活用できる

会社の重要人物が死亡したときに備えられる

経営者保険は、企業の役員など経営上のキーマンが死亡した際の経営のリスク低減につながります。企業における要となる役職者が死亡することで、企業経営が滞ることが考えられますが、タイミングによっては金銭面や経営上のダメージを被ることもあるでしょう。

そこで、役員などを被保険者とする経営者保険に加入しておくことで、企業が受け取る保険金を当面の運転資金に充てることができます。

経営上の損失の保障

会社の代表が亡くなり、経営上で大きな損失が生まれると事業の立て直しが困難になるでしょう。そのようなトラブルを未然に防ぐ目的で、経営者保険の活用ができます。

経営者や役員の退職金としての役割

経営者保険の種類のうち、積立型などで解約返戻金が期待できる場合には、解約返戻金を経営者や役員の退職慰労金の原資に充てることが可能です。なお、経営者や役員は退職金が出ないかわりに、退職慰労金の支給が認められています。

相続・事業継承対策として活用できる

事業を長く続けていると、代表者が変わることや事業を譲渡、売却することもあるでしょう。後継者が事業継続や譲渡等を行う場合、多額の税金を払わなければいけなくなることがありますが、その場合は経営者保険の解約返戻金をその際の資金に活用することができます。

つまり、経営者保険は将来的な相続や事業承継に向けた資金確保として活用できるということです。

経営者保険の種類

経営者保険にはさまざまな種類がありますが、ここでは主な3種類についてご紹介します。

- 長期平準定期保険

- 逓増定期保険

- 医療保険・がん保険

長期平準定期保険

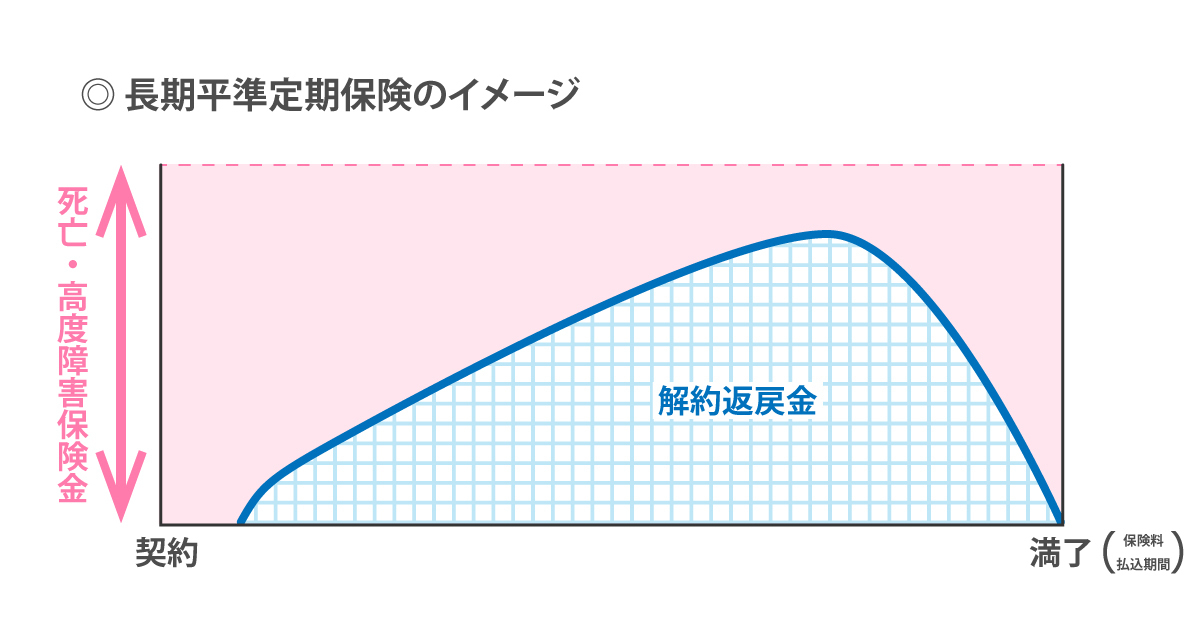

長期平準定期保険とは、個人が加入する定期保険よりも保険期間が長期にわたることが特徴の法人向け保険。保険期間は90代後半から最長100歳となる商品がほとんどです。

長期平準定期保険の保険金額や保険料は保険期間中の変動がなく、解約返戻金のピーク時の返戻率が50%を超えます。そのため、この保険は長期にわたる保障を確保しながら、退職金の資金の積立・確保を行う企業向けです。

定期保険であるため保険期間中の更新がなく、保険料も一定のため、企業側の必要コスト(支払う保険料総額)が把握しやすい点がメリットになります。

逓増定期保険

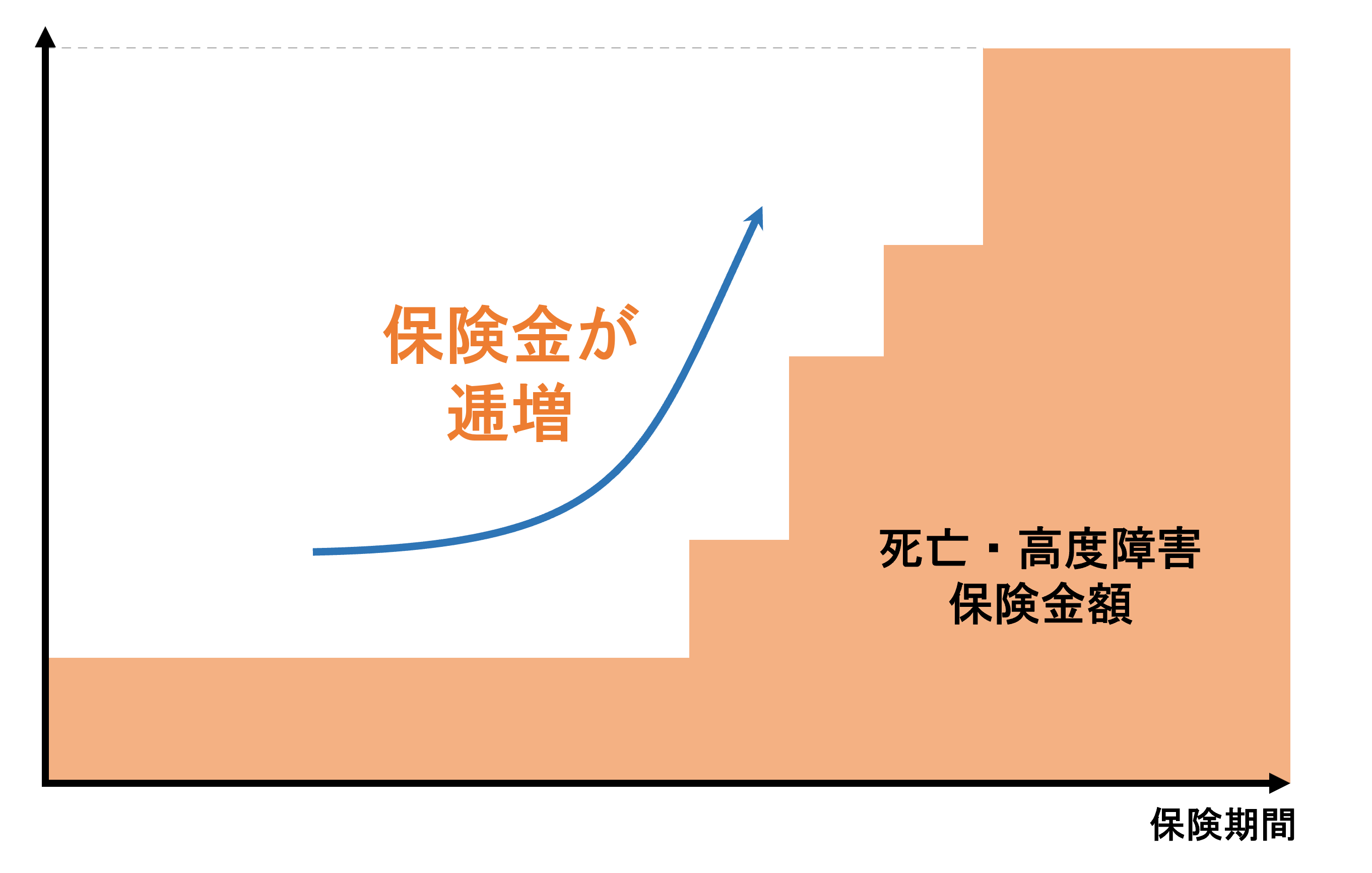

逓増定期保険とは、法人専用に設計された保険で、保険金額が当初の5倍にまで段階的に増えていく仕組みの保険です。だんだん増加するのは保険金額(死亡保険金)だけで、保険期間中の保険料は一定です。

逓増定期保険では、事業保障に備えながら万が一の時の資金確保が可能です。さらに、起業したばかりの頃よりも責任が大きくなり、勇退時期も考え始める50~60代の経営者の相続や事業承継対策としても活用できます。

もちろん死亡保障としての側面もありますが、自社の資金確保や相続・事業承継時に必要な資金を遺しておく目的にも対応可能です。

医療保険・がん保険

経営者保険の種類として、医療保険やがん保険もあります。保障内容は個人が加入する医療保険やがん保険と同じで、経営者のケガや病気、がんのリスクに備えることが可能です。さらに、法人向けに設計されている医療保険やがん保険には貯蓄性がある点が特徴です。

保険に加入する場合は、詳細な要件等を専門家に相談するのがおすすめです。

経営者保険に加入する際の注意点

経営者保険に加入したときのデメリットについて、次の3つをご紹介します。

- 解約返戻金は時期により変動する

- 元本割れの可能性もある

- 会社のキャッシュフローに影響する

解約返戻金は時期により変動する

退職金の原資に充当する目的で経営者保険に加入する場合、保険契約前に解約返戻金について金額やタイミングを確認しましょう。

例えば、役員の退職時期と解約返戻金が最も高くなる時期が重複するような経営者保険に加入したとします。この時期以外での解約は一般的には返戻金が見込めず、解約時期によっては大きく元本割れすることもあり、資金確保にならない可能性があるため注意が必要です。

これらのことから、経営者保険だけでの資金確保ではなく、キャッシュでの資金確保も並行して行うようにしましょう。

元本割れの可能性もある

前述の解約返戻金の変動と関連していますが、途中解約すると元本割れしてしまうリスクがあります。経営者向け保険はいずれも解約返戻金の変動があり、基本的には保険加入から少なくとも10年以上経過しなければ、まとまった解約返戻金が期待できません。

さらに、商品によっては解約返戻金のピークを迎えた後は再び減少していくものもあります。

経営者保険に加入する際は、解約返戻金がどのような仕組みになっていて、いつ最高返戻率を迎えるのかについて確認しましょう。

会社のキャッシュフローに影響する

経営者保険の保険料は。個人が生命保険に加入する場合の保険料よりも高額であることが一般的です。

さらに、長期平準定期保険のように保険期間が長期間におよぶ場合は、毎月(毎年)の高額な保険料の支払いが会社のキャッシュフローに影響することもあります。保険加入時には捻出できた保険料でも、その後の経営状態によっては資金繰りが悪化することも考えられるためよく検討しましょう。

そもそも保険料の捻出が厳しい状態であれば保険継続自体を中止する必要も出てきます。

これらのことから、経営者保険に加入する際は長期的なキャッシュフローを確認し、経営状態の変動があっても支払い続けられる保険料の範囲内で検討しましょう。

経営者保険を選ぶときのポイント

経営者保険を選ぶポイントとして、次の3点についてご紹介します。

- 保険金額

- 保障内容

- 返戻率

保険金額

経営者保険に加入する際、過分な満期保険金や死亡保険金の設定になっていないか必ず確認しましょう。過分な金額を設定して経営者保険に加入すると受け取れる金額は大きくなりますが、その分支払う保険料も高額になります。

逆に少な過ぎると役員退職金の原資に足りない場合や、相続・事業承継時の助けとして足りない場合があります。

保障内容

経営者保険の加入検討時には、自社にとってどのようなリスクが想定されるのか考えてみましょう。そのうえで、どのようなリスクが自社にあり、どの保障であればカバーできるのかを検討する必要があります。

経営者保険ならどれでも良いわけではなく、保険のプロの力も借りながら自社にふさわしい保障内容を選びましょう。

返戻率

経営者保険に加入する際は、事前にピーク時の解約返戻金の返戻率をチェックします。同時にピークのタイミングと、いつからいつまでそのピークが続くのかについて期間も確認しておきましょう。

特に役員退職金や事業資金としての資金確保を目的として経営者保険に加入する場合には、長期的なキャッシュフローとともに保険自体の返戻率の確認は欠かせません。何年後に、どれくらいの解約返戻金が見込めるのか、その時期と自社が希望するタイミングが合致しているのかは必ず確認しましょう。解約のタイミングを逃すと、高い返戻率は期待できなくなる点にも注意が必要です。

おわりに

経営者保険は、生命保険本来の仕組みを活かしつつ事業資金対策としても有効です。特に役員退職金の原資確保の目的や、相続や事業承継時の納税資金の確保として活用されることがあります。

この他、一定の要件を満たすことで節税効果も期待できることから、プロと相談しながら経営者保険の加入・検討をする企業も少なくありません。自社にとってのリスクが何なのか、それをカバーできる経営者保険はどれなのか、長期的なキャッシュフローなども参考にしながら無理のない保険料設定で必要な経営者保険を検討しましょう。