多様化が進むなかで、日本人の未婚率は上昇し続けています。今年で67歳になるAさんもそのひとりです。1,000万円も貯蓄があれば大丈夫だろうと考えていたAさんですが、67歳になってその見通しが甘かったことに気づきます。単身世帯ほど気が付きにくい落とし穴。Aさんは老後に向けて何をしておくべきだったのでしょうか? CFPの伊藤貴徳氏が解説します。

67歳で気がついた…「老後に向けた貯蓄が足りない」

多様化が進むなかで、日本人の未婚率は上昇し続けています。今年で67歳になるAさんもそのひとりです。

「これが、自分らしい人生の歩み方だと思っているんです」とAさん。すらりとした若々しい立ち振る舞いと芯のあるお声が印象的です。

現役時代はとある企業で経理担当として勤め、65歳の定年後は悠々自適のセカンドライフを過ごしていた彼女が、自身の家計の変化に気づいたのは67歳になったタイミングでした。

都内から少々離れたところに一軒家の実家を持ち、両親はすでに他界。妹は結婚を機に地方へ移住し、孫に囲まれて暮らしています。

もともと旅行が趣味だったAさんにとっては、コロナ禍での自粛ムードが一段落した最近は、好きなことに時間を使える絶好のタイミングでもありました。

みるみるうちに減っていく貯蓄

定年から2年ほど経った67歳のころ、あることにふと気が付きます。

毎月の収支が赤字続きで、貯蓄を取り崩した生活が続いているのです。貯蓄を取り崩して生活をすること自体には大きな問題はないのですが、問題はそのスピード。

自分なりに計算をしてみると、「退職金を合わせた貯蓄が、このままだと10年ともたないかもしれない……」という恐ろしい予想が。

定年退職時の年収は約500万円。退職金も合わせた貯蓄は約1,000万円あり、年金と合わせて将来の生活費は十分と考えていました。

――しかし、実際は違ったのです。

10年後のAさんは77歳。77歳で貯蓄ゼロとなるかもしれないということに大きな焦りを感じ、FPのもとへ行き相談することにしました。

年金はいくら受け取れるのか?

単身世帯と家族あり世帯で受け取れる年金には、どの程度の差があるのでしょうか?

単身のAさん、年金はいくら受け取れるのか?

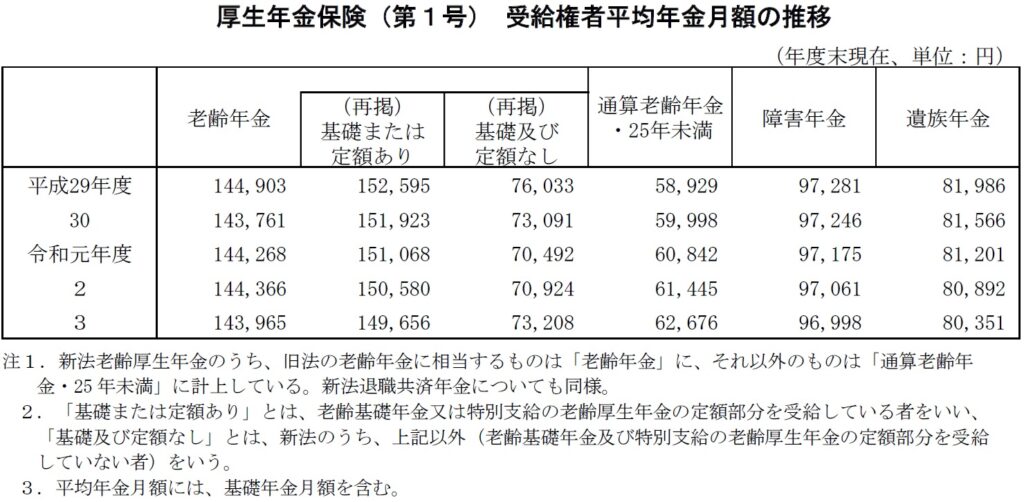

単身世帯では、いくら年金を受け取れるのでしょうか? 令和3年度厚生年金保険・国民年金事業の概況によると、令和3年度末の老齢厚生年金の平均月額は約14万4,000円となっています。

上記の年金額は、これまでの勤続年数や年収、保険料を納めた期間によっても変動します。言い換えると、約14万4,000円が単身世帯の平均的な年金額になります。

Aさんも現在、年金を15万円受け取っていますので、一般的な受給額といえるでしょう。

家族あり世帯の年金はいくら?

一方、家族あり世帯の年金はいくらになるのでしょうか。

日本年金機構HPの「令和5年4月分からの年金額等について」によると、厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)は22万4,482円になります。

(平均標準報酬43.9万円で40年間就業した場合)

このことから、単身世帯と家族あり世帯での一般的な年金差は約8万円です。

一見大きな差にもみえますが、個々の家族の環境によって支出額は大きく異なるため、月8万円の差をどう捉えるかは人それぞれです。

毎月23万円の支出があるAさん…10年で貯蓄が底をつく

FPがAさんの収支を洗い出すと、支出額は毎月23万円となっていました。受け取る年金額は1ヵ月にすると約15万円ですから、毎月8万円の赤字となっています。

現在の貯蓄額は1,000万円。このままのペースで生活を続けると、

| 取り崩せる月数:1,000万円÷8万円(1ヵ月)=125(ヵ月) 年数:125(ヵ月)÷12(ヵ月)=10.41年 |

Aさんは、自分の当初の予想どおり、このままの生活を続けると10年で貯蓄が底をついてしまうことにショックを受けてしまいました。

「老後の支出」いくらかかるのか?

支出額は、家族や人それぞれによって異なります。

支出について押さえておきたいポイント

- 変動費はどのくらいかかるか

- 生活環境(子や孫との同居によっても生活費は変わる)

- 習い事や趣味の有無

- ご近所付き合い・定期的な地域の交流の有無

- 子や孫への結婚資金の援助

- 固定費はどのくらいかかるか

- 住宅ローンの残債の有無

- 教育費(子や孫の独立年齢によって変わる)

- 定期的な帰省

- 医療費

総務省「家計調査年報」によると、夫婦ともに65歳以上の無職世帯(夫婦のみの世帯)の1ヵ月間の収入と支出によると、消費支出は23万6,696円となっていますが、単身世帯は14万3,139円となっています。

上記の金額はあくまでも目安で、大切なのは、自分はどのような老後を送りたいのか、叶えたい老後のためにはいくら必要なのか、これらをイメージしておくことが大切です。

現役時代、老後に向けて備えておくべきこと

おひとり様の老後のために準備すべきポイントは、良くも悪くも自分で何とかする(できる)という点です。

現役時代の今できることはやっておくことが大切です。例としては、

- 公的年金額の把握(将来もらえる年金額を現役時代に把握しておく)

- 未納の年金保険料があれば追納する(将来の年金額に関わる)

- 私的年金の活用(将来のための準備を自分でもしておく)

などが挙げられます。

iDeCo(個人型確定拠出年金)

現役時代に始められる備えの代表的な例としては、iDeCo(個人型確定拠出年金)が挙げられます。

以前は60歳以降の方は加入しづらい制度でしたが、現在は要件が緩和され、65歳まで加入することができるようになりました。

<特徴>

- 任意で加入する私的年金

- 掛け金を拠出し、自分で運用方法を選んで運用

- 運用益は非課税

- 年金でもらっても、一時金でもらっても良い

税制面等で有利なiDeCoですが、65歳まで加入できるようになったとはいえこのような積立投資は長期で行うのが鉄則です。

将来、資金を必要とする年齢まで、どのくらいの年数を積み立てることができるか、求める運用成果によっても選択する積立商品は変わってきます。制度の仕組みや商品性、投資についての理解を深めたうえで検討しましょう。

公的医療保険制度には必ず加入する

日本には、充実した社会保障制度があります。

たとえば、病気やケガをした時は健康保険制度からの治療費の補助、介護状態になったときは介護保険制度から補助があります。民間保険会社による保険の保障も大切ですが、まずは国の保証をしっかりと受けましょう。

老後から始められる備え

65歳以降も働いて、生活できる水準の収入を得ることができるのであれば、「年金の受給繰下げ」を検討しましょう。

受給の繰下げとは、公的年金の受け取りを先送りにすることで、その間の分の年金額を増額してくれる仕組みです。年金を65歳で受け取らず66歳以降75歳まで繰り下げることができます。繰り下げると1ヵ月ごとに0.7%増額となり、最大10年で84%の増額をすることができます。

例えばAさんの場合、65歳時点で15万円の年金の受給を10年間繰り下げたとすると、10年後から受け取る年金額は27万6,000円になります。もちろん、繰下げ期間中は年金を受け取ることはできません。

また、Aさんのようにすでに年金を受給している方は繰り下げをすることはできません。今後の働き方や、将来受け取りたい年金額に合わせてうまく活用することが大切です。

繰下げ受給で広がる選択肢

例えば3年間繰下げ受給をすると、25.2%の増額が見込めます。15万円の年金が18万7,800円になるということです。

現在の生活費が18万円で今後も同じ暮らし方をするとし、年金額が15万円の場合、

- これからも、生活費の一部として毎月3万円分の仕事を続ける

- 定年後も働き、年金を3年間繰り下げることで、定年4年目からは繰下げ受給の年金で生活費を賄うことができる

という選択肢を作ることができます。年金の繰り下げ受給制度を活用することにより、セカンドライフの選択肢の幅も広がるでしょう。

収入を増やすか、減らすか

働くことを選んだAさん

上記を踏まえ、Aさんは「働くことで収入を増やす」という選択肢をとりました。現在は、現役時代に培った経理の知識をもとにパート勤務することで、給料を生活費の一部に充てています。

収支の改善策は、大きくわけて「収入を増やす」「支出を減らす」の2つがありますが、極端な支出の削減は、生活の質を下げる原因にもなるため、適切なバランスが大切です。

Aさんは年金をすでに受給しているため、年金の繰り下げ受給はできません。可能な限り働くことで今後の生活費を貯める方針を取ることにしました。

「65歳の定年後、だいぶゆっくりさせてもらいましたし、こうやってまた社会のお役に立ちながら生活するのも、いいですね」とAさん。

仕事仲間も増え、さらにセカンドライフの充実度が増しているようにもみえました。

まとめ

Aさんにこれまでの経緯を聞くと、

「結婚や転職など、変化を感じる機会が少なく、プランニングの見直しのきっかけが少なかった」

「仕事や日々の生活で、今を生きることに一生懸命だったため、将来についてしっかりと考える機会を作らなかった」

「将来の収入(年金)がいくらになるのかわからないまま、先送りにして過ごしてきた」

とおっしゃいます。その話し方からも、一生懸命に自分の道を進み、人生を歩んでいたことが窺い知ることができます。

単身世帯の方は、家族あり世帯と比べるとライフステージの変化を感じる機会が少ないということは考えられます。

受け取れる年金額や利用できる制度、将来のための資産形成のための準備方法など、必要だと思う情報を積極的に収集していただき、将来の豊かな暮らしのための基盤を築いていただきたいと思います。