厚生労働省「令和2年(2020)人口動態統計(確定数)の概況」によれば、年間で離婚件数は、193,253組にのぼります。(時間換算すると、約2分40秒に1組が離婚している計算になります。)近年の傾向では、毎年約20万組前後が離婚しているのが現状です。

もし、このパートナーとは今後もやっていけないと感じた場合、「離婚しようかな」と考えることがあるかもしれません。ただし一時の感情で離婚を決めるのではなく、離婚後の生活がしっかりと経済的に成り立つかどうか、また老後生活も含めて検討したうえでしっかり準備しておくことをおすすめします。

健康保険や社会保険に第3号被保険者として掛金を拠出していた場合の「年金」はどのようになるのか、不安に思う方もいらっしゃるでしょう。このコラムでは、専業主婦が離婚した場合の健康保険と年金について解説します。

健康保険の種類とそれぞれの専業主婦の扱い

この章でわかること

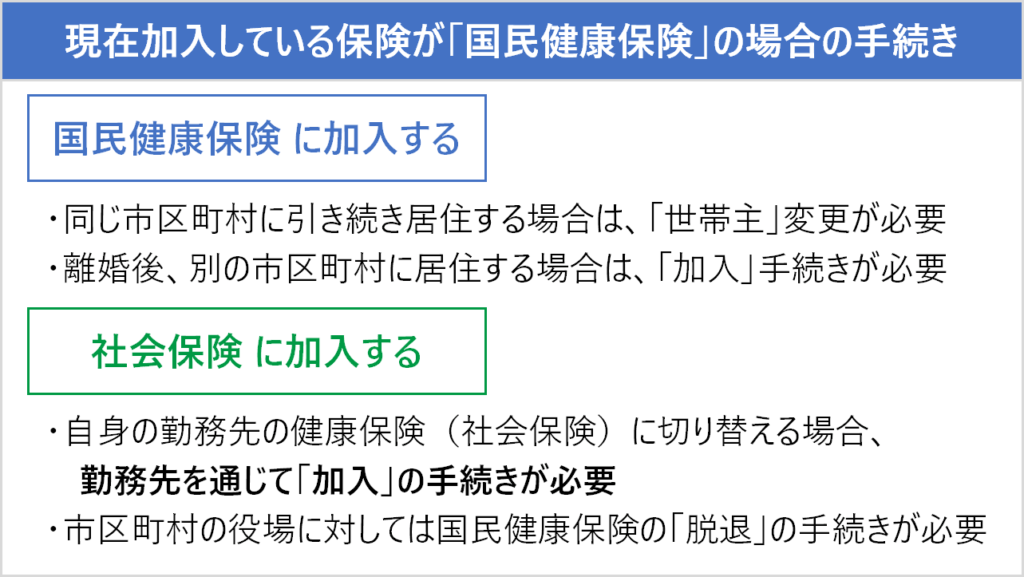

専業主婦が離婚した場合、今まで加入していた保険と、今後加入を予定している保険が、国民健康保険なのか、健康保険(社会保険)なのかで届出先、手続き内容が異なります。

主な健康保険の制度としては、国民健康保険と社会保険です。専業主婦はどのような扱いになるのかについて解説します。

国民健康保険

日本では、すべての国民が公的医療保険に加入しなければなりません。これを「国民皆保険制度」といいます。国民皆保険制度、いわゆる「国民健康保険」は1961年にスタートしました。戦後復興の時代は国民の約3分の1である約3,000万人が公的医療保険に未加入の状態で、日本の社会保障の大きな課題でした。

1961年に現在の「国民皆保険制度」が完成したことで新生児や乳児、高齢者の受診が増え、現役世代も安心して働くことができるようになり、戦後の日本経済成長を支えたひとつの要因となったといわれています。

国民健康保険は、自営業者やその家族、75歳未満の年金生活者など、他の医療保険(社会保険など)に加入していないすべての方が加入する医療保険です。運営は都道府県や市町村などの自治体によって行われています。

国民健康保険(「市町村国保」ともいいます)は個人で加入するため、扶養という概念はありません。したがって、世帯主を夫とした場合、妻とその子どもも世帯員として個々に保険料を支払う必要があります。

もし離婚をした場合、国民健康保険の保険料を支払い続けることに変わりはないですが、世帯主名や氏名を変更しなければなりません。離婚に伴い健康保険の切り替えが必要になったら、市区町村役場で切り替え手続きを行いましょう。

社会保険

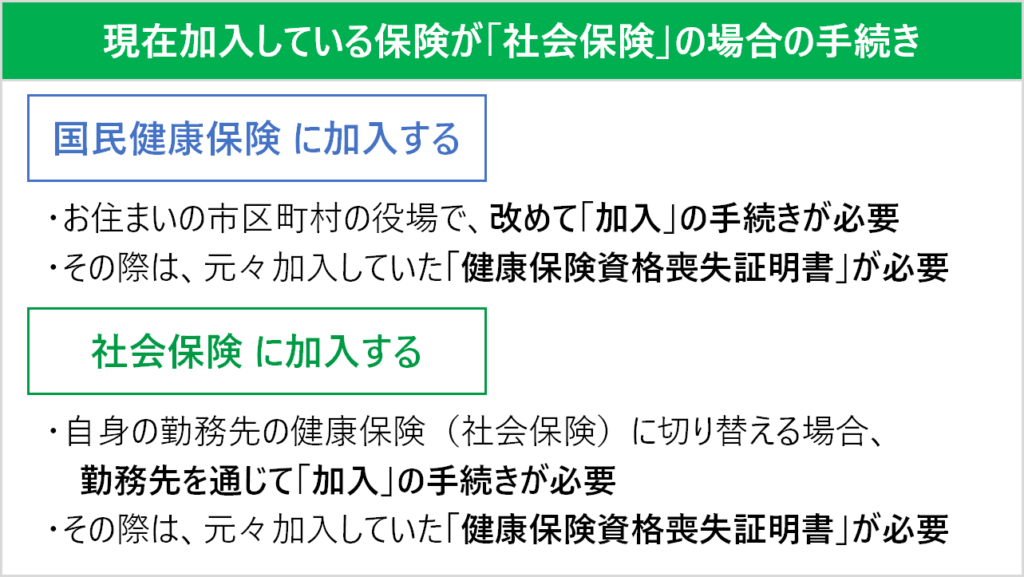

社会保険とは、企業に勤めている会社員や公務員、その家族などが加入する医療保険です。夫が会社員の場合、その家族は扶養に入るため保険料を個々で支払う必要はありません。ただし離婚をした場合は、家族ではなくなるため扶養から外れます。

なお扶養から外れる手続きは夫の会社で行います。離婚が決まったら扶養脱退の申し出をし、扶養から外れた証明として「資格喪失証明書」を発行してもらいましょう。

資格喪失証明書は、新しく国民健康保険に加入するために必要な書類となっています。離婚後は国民健康保険に加入する場合、資格喪失から14日以内に市区町村役場にて手続きを行わなければならないので注意してください。

年金の種類と専業主婦の扱い

日本の公的年金の被保険者は3種類あり、自営業・会社員・専業主婦などで分けられます。次では、公的年金の種類について確認していきましょう。

国民年金(第1号被保険者)

日本国内に住んでいる20歳以上60歳未満の自営業を営んでいる方や農業者、学生などは、「国民年金(第1号被保険者)」の加入者となります。ご自身が厚生年金の加入者、または配偶者が厚生年金の加入者でない場合は、国民年金(第1号被保険者)に分類されます。

国民年金の保険料は1ヵ月当たり、16,610円(令和3年度)を個別で納付しなければなりません。納付は現金や口座振替、クレジットカードなどで支払えます。国民年金に加入することで、国から受けられる保障は主に下記となります。

- 「老齢基礎年金」が受け取れる

- 基礎年金の半分は国が負担

- 納付した保険料の全額が所得から控除

- 現役世代の保障も充実

国民年金の保険料を60歳まで支払うことで、「老齢基礎年金」を一生涯受け取れます。基礎年金の半分は国の税金から支払われ、納付した保険料の全額が所得控除できるのが特徴です。また国民年金は老後の生活の保障だけではなく、障害や亡くなられたときなど現役世代の万が一の対応として、障害基礎年金、遺族基礎年金も用意されています。

厚生年金(第2号被保険者)

厚生年金保険に加入している企業などの適用事業所に常時勤めている会社員や公務員は、「厚生年金(第2号被保険者)」の加入者となります。厚生年金保険の保険料は、給料や賞与から差し引かれています。ご自身で納付するのではなく、勤め先の企業が納める仕組みです。

厚生年金の保険料額は、標準報酬月額や標準賞与額に保険料率に、保険料率18.3%を乗算した額です。 厚生年金の保険料は労使折半負担、つまり加入者本人と会社が半分ずつ負担します。

またパートタイマー、アルバイトであっても厚生年金保険適用事業所と常時使用関係であり、一定の条件を満たしていれば被保険者となります。その条件とは、日本年金機構によると以下のとおりです。

「1週間の所定労働時間が通常の労働者の4分の3未満、1カ月の所定労働日数が通常の労働者の4分の3未満、またはその両方の場合で、次の5要件を全て満たす方」

- 週の所定労働時間が20時間以上あること

- 雇用期間が1年以上見込まれること

- 賃金の月額が8.8万円以上であること

- 学生でないこと

- 特定適用事業所または任意特定適用事業所に勤めていること(国、地方公共団体に属する全ての適用事業所を含む)

これらの条件を満たしていれば、正社員でなくても厚生年金保険の被保険者となります。

国民年金(第3号被保険者)

厚生年金保険(第2号被保険者)に加入している配偶者の被扶養者は、「国民年金(第3号被保険者)」に該当します。夫が会社勤めの専業主婦はこちらに該当します。第3号被保険者の条件としては次の3点です。

- 日本国内に住んでいること

- 20歳以上60歳未満であること

- 厚生年金保険に加入する配偶者(65歳以上70歳未満で老齢または退職を理由とする年金の受給権を有する人は除く)に扶養されており、原則として年収が130万円未満であること

第3号被保険者の条件として上記が挙げられますが、場合によっては特例が適応されたり、第3号被保険者に当てはまらない場合もあるので注意が必要です。なお第3号被保険者に該当する場合は、配偶者(夫)の勤め先の事業主に届け出る必要があります。また保険料はご自身で納める必要がなく、第2号被保険者である夫の年金制度から負担されているという仕組みです。

離婚などで夫の扶養から外れた場合、「国民年金保険(第1号被保険者)」としてご自身で保険料を納付する、または企業などに常勤で勤めるとなる場合、「厚生年金保険(第2号被保険者)」になる必要があります。老後の生活資金のためにも、年金の保険料を納付し続けることが大切です。保険料が未納付にならないように注意しましょう。

離婚後「年金分割」請求することで専業主婦も受け取れる

専業主婦が離婚した場合、「年金分割」の請求が可能です。年金分割には「合意分割制度」と「3号分割制度」の2種類があります。

合意分割制度

「合意分割制度」とは、当事者のどちらかまたは両方から請求があった場合、婚姻期間中の厚生年金記録(標準報酬月額・標準賞与額)を分割可能な制度となります。離婚などをして、合意分割を請求できる条件としては、以下のとおりです。

- 婚姻期間中の厚生年金記録(標準報酬月額・標準賞与額)があること

- 当事者の合意または裁判手続きにより按分割合を定めたこと(合意がまとまらない場合は、当事者の一方の求めにより、裁判所が按分割合を定めることができます)

- 請求期限(原則、離婚等をした日の翌日から起算して2年以内)を経過していないこと

3号分割

「3号分割」とは、第3号被保険者(専業主婦)からの請求によって、相手(夫)の厚生年金記録(標準報酬月額・標準賞与額)をそれぞれ2分の1ずつ、当事者間で分割できる制度となります。離婚などをして、分割を請求できる条件としては、年金機構によると以下のとおりです。

- 3号婚姻期間中に平成20年4月1日以後の国民年金の第3号被保険者期間があること

- 請求期限(原則、離婚等をした日の翌日から起算して2年以内)を経過していないこと

3号分割の場合は、当事者の合意は必要ないとされています。ただし、分割される相手が障害年金を受給している場合は、3号請求が認められないこともあるので注意してください。

また第3号被保険者(専業主婦)の期間があれば、合意分割と3号分割の請求が同時にあったとみなされます。つまり専業主婦の期間は、合意分割による標準報酬の分割と3号分割による標準報酬の分割の両方が行われるのが特徴です。

年金分割とは、相手側の受給する年金額を分けることではなく、婚姻期間中の厚生年金記録を分割し、それぞれの年金とする制度です。

婚姻期間中の厚生年金記録のみの分割のため、婚姻期間が短いと分割可能な期間も少なくなります。3号の期間が短いとさらに分割できる期間は少なくなるでしょう。また、分割したとしても受け取れるのは、ご自身の老齢年金支給開始年齢からです。さらに、請求できる期限も離婚後2年以内と決まっています。

年金分割を請求するべきかどうか、まずは年金事務所に相談してみてはいかがでしょうか。

離婚後の生活のお金対策

専業主婦が離婚した場合、一番不安に思うのは金銭面ではないでしょうか。離婚が決まったときに慌てないためにも、離婚後の生活の準備をしておく必要があります。具体的にどのような準備をすれば良いのかご紹介しましょう。

離婚後に働く準備をしておく

離婚後に金銭面で困らないためにも、働く準備をしておきましょう。専業主婦が就職先を見つけることは、ハードルが高いと感じるかもしれません。

ブランクがあったり未経験であっても安定した仕事に就きたいなら、資格を取得しておくことをおすすめします。資格があればミドル世代やシニア世代であっても安定した職に就けるでしょう。

例えば介護福祉士などの介護係の資格、日商簿記検定などの事務系の資格、ファイナンシャル・プランニング技能検定などの金融系の資格などの資格取得を検討しても良いでしょう。

離婚後頼れる人を探しておく

離婚が決定したら頼れる方を探しておくことも大切です。今まで頼ってきた夫はいなくなります。ケガや病気などをしたときに助けてくれる方や相談にのってくれる方が必要です。お金についての相談相手、家計のホームドクターと言われているファイナンシャル・プランナーをご自身の専属として探しておくと安心です。

ご自身の両親や兄弟、親戚などに何かあれば頼らせて欲しいとお願いしておくと良いでしょう。他にも気のおけない友人がいると心強いです。また、子どもが成人している場合は助けてくれるでしょう。万が一のときに頼れる人脈はなるべく多い方が安心です。

貯金・資産運用を検討

離婚後にお金に困らないためにも、貯金をしたり、資産運用をしたりとご自身の資産を増やしていくことをおすすめします。しかし、預貯金だけで資産を増やしていくのは難しいのが現状です。離婚後でも収入を得る仕組みづくりを早い段階で検討しておくと良いでしょう。

①マネーセミナーへの参加

資産運用を始めようと思っても、何から始めたら良いのかわからない方も少なくありません。まずはマネーセミナーなどに参加して、お金に関する知識を身につけていきましょう。

クレディセゾンでは、資産運用を始める前にお金の基礎知識を学ぶコンテンツとして「セゾンマネースクール」を開催しています。WEBからでも参加可能なため、自宅からの視聴が可能です。受講料は無料でお金のプロが初心者にもわかりやすく解説してくれます。セゾンカードの会員でなくても参加できるので、気軽に参加してみてはいかがでしょうか。

セミナーへの参加ではなく、個別にファイナンシャルプランナーへ相談したい方は、オンラインFPショップ「セゾンのマネナビ」がおすすめです。

ファイナンシャルプランナーに無料で相談ができる「セゾンのマネナビ」なら、資産形成や老後資金の悩みなど、幅広いお金の悩みについて相談が可能です。相談内容に応じて、その分野に強いファイナンシャルプランナーの指名もできます。まずは気軽に問い合わせてみてはいかがでしょうか。

②資産運用を始める

お金の基礎知識を身につけたら、資産運用を始めてみましょう。リスクをなるべく少なく資産運用したいなら、投資信託がおすすめです。投資信託を始めるためには、投資信託口座の開設が必須となります。

③iDeCoに加入する

老後の備えとして「iDeCo(イデコ)」に加入するという方法もあります。iDeCoとは「個人型確定拠出年金」のことです。つまりご自身で掛金を拠出し、運用方法を選んで運用し、60歳以降に老齢給付金として受け取るという仕組みになっています。

加入条件は20歳以上60歳未満であれば、すべての方が加入できます。もちろん専業主婦であっても加入でき、離婚後も60歳未満であれば加入できます。

iDeCoに加入するメリットは以下のとおりです。

- 基本的に60歳まで受け取れないので確実に将来のための貯蓄が可能

- 運用益は非課税(通常の株式投資などは、運用益の20.315%が課税される)

- 年金受け取り時も専業主婦であっても所得控除の対象になり税制上のメリットが享受可能

- 受け取り方法の選択が可能(一括受け取り、分割受け取り、または一括と分割の併用も可)

- 運用商品の見直し・変更はいつでも可能

一方、専業主婦(第3号被保険者)で加入する場合、以下のような注意点があります。

- 掛金の上限は月額2万3,000円、年額27万6,000円

- 働いておらず所得がないため、掛金の所得控除は受けられない

iDeCoは確実に将来に向けての貯蓄ができる制度です。専業主婦であっても加入できるのはうれしいですね。ただし、運用商品によって将来の受け取り金額は変動します。加入を検討する場合、ある程度の知識をつけてからスタートしてみましょう。

最大拠出掛金で積み立てた場合、運用損益を考慮せずとしても年間27.6万円、10年間ならば276万円、15年間ならば414万円と、早く始めれば多く積み立てることができます。iDeCoは専業主婦にとって万が一離婚した場合においても、十分、老後資金のための貯蓄になると考えることができます。

おわりに

専業主婦が離婚をするとなれば、夫の扶養から外れるため「健康保険」や「年金」の保険料をご自身で払っていく必要があります。生活費に加えて、保険料の支払いなどの金銭的な不安が募る方も少なくありません。

離婚後の生活の不安を少しでも解消するために、仕事探しはもちろん、資産運用も視野にいれておきましょう。少額からでも投資を始めることをおすすめします。

参照元:日本年金機構 ホームページ/厚生労働省ホームページ