41歳で上場企業に勤める、年収1,000万円のエリート会社員K氏。結婚してマイホームを購入し、妻と子ども2人と暮らす一般的な家庭です。贅沢しているつもりはないものの、なかなかお金が貯まらず焦るK氏。このままでは老後の生活が不安だと、FP事務所ストラット代表の伊豫田誠FPのもとに相談に訪れました。伊豫田FPはK氏にどのような助言を行ったのでしょうか。見ていきましょう。

年収1,000万円でもお金が貯まらない…“高所得貧乏”のK氏

上場企業に勤める会社員K氏(41歳)。年収は約1,000万円あり、俗に言う“エリート”です。結婚してマイホームを購入し、現在は妻と子ども2人で暮らしています。「贅沢しているつもりはないのですが、なぜかお金が貯まらなくて……」このままでは老後の生活が不安だと、K氏はFP事務所ストラット代表の伊豫田誠FPのもとに相談に訪れました。

“高所得貧乏”に陥っている人は意外と多い

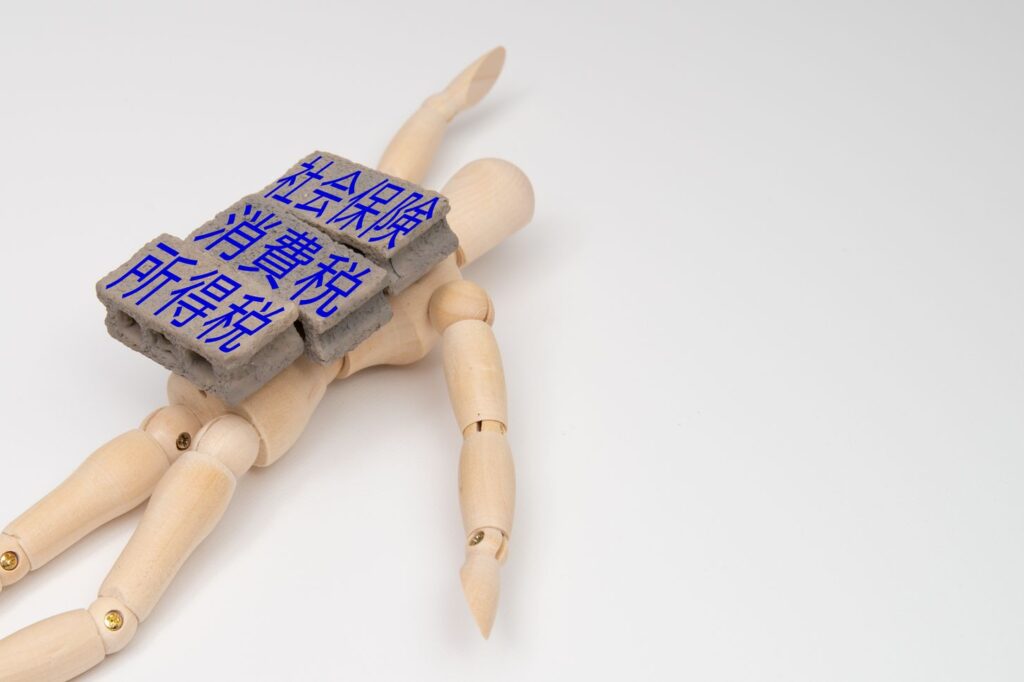

「年収1,000万円でも“貯蓄ゼロ”」という、いわゆる“高所得貧乏”。それだけ稼いでいるのなら貯蓄も十分にあるだろうと考えてしまいがちですが、年収が1,000万円あっても「可処分所得」が思ったより少なく、高所得貧乏に陥っている人は少なくありません。

日本の現行制度では、稼げば稼ぐほど税金や社会保障料の負担が増えていく仕組みになっています。それでも、独身であれば所得が増えるほど使えるお金も増えるかもしれませんが、仕事が安定して給料が上がれば、それにつれて「結婚→出産→マイホーム購入」とライフステージも上がっていくケースが多く、生活費はどんどんかさんでいきます。

したがって、特に贅沢な出費をしていなくとも、K氏のような一般的な家庭が「高所得貧乏」に陥りやすいのです。

年収500万円と比較してわかる「累進課税」の重み

日本国民は所得金額に応じて「所得税」と「住民税」を納める義務がありますが、高所得の方の場合は最大所得税(45%)と住民税(10%)を合わせて最大約55%の税金を納めねばなりません。ただし、所得の55%を税金で納めるというわけではなく、下記の計算式にしたがって納税額が決定されます※。

※復興特別所得税(2.1%)は除く。

<所得税と住民税の計算式>

・所得税=課税所得×所得税率5~45%

・住民税=課税所得×住民税率10%

なお、「課税所得」は、所得-(給与所得控除+その他所得控除※)で求めることができます。

※「その他の所得控除」は、下記の15種類。なお、「住宅借入金等特別税額控除(住宅ローン控除)」は税額控除となる。

- 社会保険料控除

- 小規模企業共済等掛金控除(iDeCo含む)

- 生命保険料控除

- 地震保険料控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 障害者控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

- 雑損控除

- 医療費控除

- 寄附金控除(ふるさと納税含む)

また、俗に“手取り金額”と呼ばれる「可処分所得」は、下記の計算式から求められます。

<可処分所得の計算式>

・可処分所得=所得-(所得税+住民税+社会保険料※)

※社会保険料=健康保険+厚生年金保険

個人の具体的な社会保険料については、源泉徴収票で確認することができます。

では、年収1,000万円のK氏と、以前筆者のところに相談に来たT氏を比較してみましょう。T氏もK氏同様、結婚して子どもが2人いる一般的な家庭ですが、年収はK氏の半分の500万円です。

年収:1,000万円

可処分所得:750万円

▲250万円(所得税+住民税+社会保険料)

<T氏>

年収:500万円

可処分所得:440万円

▲60万円(所得税+住民税+社会保険料)

年収を見ると500万円差がありますが、可処分所得をみるとその差は350万円と小さくなっています。また、給料から天引きされる所得税・住民税・社会保険料については、T氏が60万円であるのに対しK氏は250万円と、K氏のほうが190万円も多く引かれていることがわかります。

もちろん両家庭で状況はさまざまですが、こうした複雑な税金の仕組みが、稼いでいてもお金が貯まらない“高所得貧乏”を生み出す要因のひとつになっているといえます。

貯蓄から投資へ…“高所得貧乏”を防ぐ「資産形成術」

では、高所得貧乏にならないためにできることはなんでしょう。生活費や無駄遣いを減らし、貯金を増やすことはもちろん重要です。しかし、貯金だけでお金を増やすことはできません。一方、株式やFXなどの金融商品は値動きも荒く、ハイリスクです。そのようななか、ミドルリスク・ミドルリターンな効率の良い資産形成手法として、不動産投資に人気が集まっています。

なかでも、資産価値・金融機関評価が高い、都市エリアに建つワンルームマンションへの投資が有効です。

いまの日本は超低金利時代ですから、住宅ローン金利は約0.5%まで下がり、マイホームを購入しやすくなっています。同様に、投資用の不動産ローンも以前に比べ低金利です。不動産を購入するハードルは驚くほど低くなっているのです。

つまり、このチャンスでご自身の借入余力を積極的に活用することで、将来の貯蓄をより増やせる可能性があります※。

※一般的に、住宅ローンと投資用ローンを合わせた不動産の借入限度額は、年収の8倍~15倍程度となっています(個々の状況によって異なるため、詳細は金融機関にご確認ください)。

もちろん不動産投資にはリスクも伴いますが、資産形成をおこなううえで「リスクのない商品」は存在しません。

K氏は「ワンルームマンション投資」を決断

K氏はFPのアドバイスもあり、金融資産による資産形成に加えて思い切ってワンルームマンション投資にチャレンジすることを決めました。購入を決めた要因のひとつは、「生命保険効果」です。不動産ローンを組む際、同時に団体信用生命保険に加入することで、万一の時にローンが完済され、無借金の不動産を遺族に残すことができます。これにより、毎月支払っている掛け捨ての生命保険の見直しも可能です。

K氏が購入した不動産の概要と毎月の収支は下記の通りです。

*中古ワンルームマンション

・広さ:25.8m2

・物件価格:2,990万円

・所在地:東京都港区

(ゆりかもめ「芝浦ふ頭駅」徒歩6分、ゆりかもめ「日の出駅」徒歩9分、JR山手線「田町駅」徒歩12分、京浜東北線「田町駅」徒歩12分)

*資金計画

・自己資金:頭金10万円+諸費用80万円=合計90万円

・銀行融資:2,980万円(金利1.7%/35年払い)

*毎月の収支※(キャッシュフロー)

契約賃料:10.8万円

ローン支払い:9.4万円

管理、積立金、設備保証等:1.1万円

管理代行手数料:0.3万円

合計収支額:±0円

※固定資産税は未算入

今回の不動産投資で、確定申告上の経費が▲100万円ほどになったため、初年度の課税所得が100万円ほど減り、K氏は所得税33%と住民税10%の合計43%分の税金、43万円の減税も叶いました。

まとめ

注意深く経済情報に目をやれば、都市や駅周辺の再開発計画が次々と発表されていて、大手企業は積極的に設備投資や新技術開発を行っています。その原資となるのは、金融機関からの低金利の融資です。

いま必要なのは、リスクを避けることではなく、一定のリスクをとって、現金・不動産・負債をバランスよく活用することです。

K氏の事例においても、不動産を1軒購入するだけでは、うまい話とまではいかないかもしれません。しかしK氏は今後、NISAを活用した資産形成に加えて将来的に投資用のワンルームマンションを増やし、老後に備えたいと考えているようです。