「ふるさと納税はお得に肉や米などの名産品がもらえる」と、ざっくりとしたイメージはあるけど、詳しくはどのような制度かわからないという方も多いようです。実は、ふるさと納税にはうれしいメリットがある一方で、正しい知識がないと損をしてしまう可能性もあります。そこで今回は、そんなふるさと納税の仕組みや対象期間、手順などを徹底解説。内容をしっかり理解して、お得にふるさと納税を活用しましょう。

- ふるさと納税は所得税や住民税の納税者が好きな自治体に寄附して、使い道を指定できる制度である

- ふるさと納税は365日申し込み可能。返礼品がもらえ、所得税及び住民税の控除が受けられる

- 税金控除の手続きには、制限なくふるさと納税できる確定申告と手続きが便利なワンストップ特例制度の2種類がある

ふるさと納税ってどんな制度?

まず、ふるさと納税の申し込みは誰が使えるのか、どんな仕組みになっているのか詳しく解説しましょう。さらに、ふるさと納税をすることで得られる4つのメリットもご紹介するので、併せてご覧ください。

ふるさと納税の仕組み

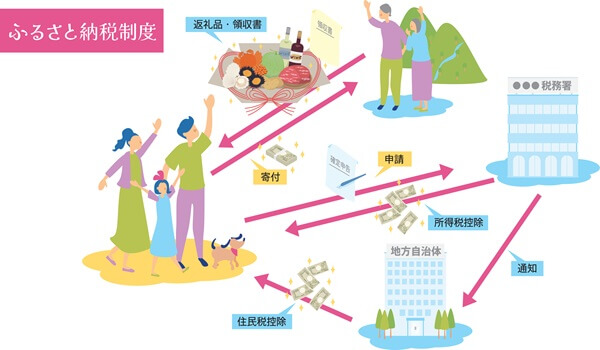

ふるさと納税とは、所得税や住民税の納税者が全国の応援したい地域に寄附をして、寄附金の使い道を選ぶことができる制度です。

地域活性化や子育て支援、文化財の保全など、さまざまな使い道が選べます。寄附した地域から返礼品として、その地域の肉や米、工芸品などの特産物が贈られてくるのが魅力です。

ふるさと納税で行った寄附の2,000円を超えた分は、税の控除が受けられます。こうした仕組みを見るだけでも、さまざまなメリットが得られることがわかるでしょう。ここからは、さらに詳しくメリットを掘り下げて解説します。

ふるさと納税をするメリット

それでは、ふるさと納税をすることで考えられる4つのメリットについて、詳しく見てみましょう。

返礼品として特産物などがもらえる

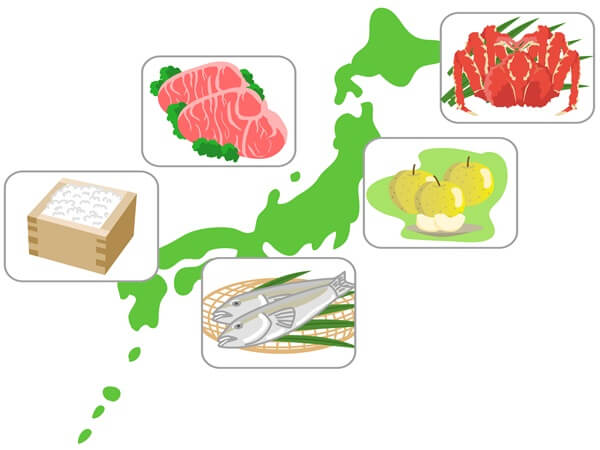

ふるさと納税で自治体に寄附をすると、その返礼品としてその自治体の特産物や特典などがもらえます。返礼品は、名産品やトイレットペーパーなどの生活用品と、さまざまなカテゴリから選べるのが特徴です。

控除上限額の範囲内で、お得に返礼品がもらえます。家族で返礼品はなにが良いかじっくり吟味したり、日用品の足しにしたりと自由に選べるのは、ふるさと納税の楽しみのひとつといえるでしょう。

全国から応援したい自治体を選べる

「ふるさと」という単語が入っていることから、生まれ故郷に納税するものと勘違いされることも多いようですが、寄附先に制限はありません。ふるさと納税で寄附をする自治体は、全国の都道府県・市区町村から自由に選べます。

ご自身の出身地や旅行で訪れたことのある地域、いつか行ってみたい地域など、寄附する自治体選びに決まりはないので、ご自身が応援したい地域を選びましょう。

寄附金の使い道を指定できる

ふるさと納税では、ご自身の寄附金の使い道を指定することができます。普段納めている税金はなにに使われているか知る機会はほとんどありませんが、ふるさと納税では使い道が指定できることで税金の使われ方を意識する良いきっかけにもなるでしょう。

使い道は子育て支援や高齢者・障がい者支援、まちづくりプロジェクトなど自治体によってさまざまです。

控除が受けられる

ふるさと納税の寄附で、2,000円を超えた金額に対して所得税及び住民税の控除が受けられます。2,000円は自己負担額となりますが、それでも返礼品や控除があることを考えるとメリットといえるでしょう。ただし、控除を受けるためには上限があることや、年内にふるさと納税を行うことなど、いくつか条件があるため注意しましょう。

ふるさと納税はいつまでにすればいい?

ふるさと納税はいつからいつまでの間にすれば良いのでしょうか。ここでは、ふるさと納税の対象となる期間についてと注意点について解説します。

ふるさと納税の対象期間

ふるさと納税は期限や締め切りがないため、365日いつでも申し込みを行うことが可能です。しかし、税金の控除が受けられる期間は1月1日~12月31日と1年区切りになっているため、年内に支払いを完了する必要があります。

ただし、年内に申し込んで支払ったけれど、返礼品の発送が来年になる場合は問題ありません。年内に支払いをしたふるさと納税は、すべて翌年の所得税及び住民税の控除手続きが必要です。

支払い方法によっては注意が必要

前述したように、ふるさと納税の申し込みは365日いつでも可能ですが、年末に申し込む場合は支払い方法によって、年内に支払いが完了しないケースがあります。そうなってしまうと、翌年のふるさと納税扱いになってしまう可能性もあります。

クレジットカード決済や払込取扱表の場合は支払いが完了した日が明確ですが、銀行振り込みの場合は受領日が2パターン考えられるため注意が必要です。ひとつは、ご自身が銀行の指定口座に支払いをした日、ふたつめは自治体側で受領した日になってしまうケースが考えられます。銀行振り込みを利用してふるさと納税を行う場合は、注意書きをよく読むようにしましょう。

年末は駆け込みでふるさと納税を行う方も多いため、処理に時間がかかることも考えられます。また、自治体によっては、寄附の受付が早めに締め切られることもあります。ふるさと納税を行う際は、なるべく余裕を持って申し込みをしましょう。

ふるさと納税の手順

ここからは、ふるさと納税の手順について解説します。ご自身の控除上限額を確認するためのシミュレーターもご紹介しているので、ふるさと納税をいくらしようか検討している方は、ぜひご活用ください。

控除上限額を確認する

ふるさと納税の寄附で受けられる、所得税及び住民税の控除には上限額があります。寄附の上限額は所得や家族構成によって異なるため、皆が同じ額というわけではありません。

上限額を超えると自己負担額が増えてしまうため、事前に上限額を確認してからふるさと納税を行いましょう。控除上限額は、ご自身の年収と配偶者・扶養家族の有無を入力することで、簡単に確認できます。早速以下よりシミュレーションしてみましょう。

寄附する自治体を選ぶ

控除上限額を確認したら、全国のさまざまな地域のなかで、応援したい自治体や希望の返礼品から寄附する自治体を選びましょう。

先ほども説明したとおり、出身地や住んでいる地域は関係なく、ご自身が自由に自治体を選ぶことができます。欲しい返礼品を家族で相談して選んだり、まちおこしや文化財の保全など使い道から選んだりするのも良いでしょう。

寄附を申し込む

寄附する自治体を選んだら、寄附を申し込んでふるさと納税をしましょう。申し込み方法や納付方法は自治体によって異なるため、対象の自治体のホームページなどで確認するようにしてください。ふるさと納税を行ったら、確定申告の際に寄附したことを証明する書類が発行されるため、大切に保管しましょう。

税金控除の手続きをする

ふるさと納税を行ったら、必ず税金控除の手続きをしましょう。税金控除の手続き方法は2種類あります。ひとつは確定申告で税金控除を受ける方法です。

1年間で6自治体以上にふるさと納税を行っている方及び、ふるさと納税以外の確定申告が必要な方は、この方法でふるさと納税の税金控除をしましょう。確定申告の期限は、ふるさと納税で寄附した翌年の3月15日になります。

期限までに、税務署へ寄附金受領証明書と確定申告書類を提出してください。もうひとつの方法は、ワンストップ特例制度です。ワンストップ特例制度とはどのような制度なのか、次項で詳しく見てみましょう。

ふるさと納税はワンストップ特例制度が便利

ここでは、もうひとつの税金控除方法であるワンストップ特例制度について解説します。

ワンストップ特例制度とは

ワンストップ特例制度は、ふるさと納税をした後に確定申告をしなくても、寄附金控除が受けられるため手間がかかりません。

ワンストップ特例制度の申請方法には2パターンありますが、どちらも確定申告に比べると手軽に行えるのが特徴です。ただし、ふるさと納税を行ったすべての方が利用できるわけではありません。利用条件に関しては後ほど説明していくので、まずはふたつの申請方法から見てみましょう。

ワンストップ特例制度にはふたつの申請方法がある

それでは、ワンストップ特例制度の申請方法をそれぞれ詳しく解説します。

寄附金税額控除に係る申告特例申請書

一般的には、ふるさと納税を行った自治体から、寄附金税額控除に係る申告特例申請書が送付されます。送られてこなかったり、紛失してしまったりした場合は、総務省や自治体のホームページからプリントアウトすることが可能です。この書類に必要事項を記入し、本人確認書類の写しと一緒に自治体に送付して申請します。

オンライン申請

オンライン申請とは、マイナンバーカードとスマートフォンを利用してオンラインで申請する方法です。書類の準備や郵送の手間などもかからないため、より手軽にワンストップ特例制度の申請ができます。ただし、ふるさと納税をした翌年の1月10日までに申請する必要があるため、手間がかからないからと後回しにしていると申請し忘れてしまう恐れがあるため、早めに申請しておくのが安心です。

ふるさと納税の注意点

ふるさと納税にはさまざまなメリットがありますが、注意しておかないと損してしまうこともあります。ここでは、ふるさと納税に関する注意点についてご紹介しましょう。

控除には限度額がある

先ほども紹介したとおり、ふるさと納税の寄附で受けられる控除には上限があります。上限額を超えた場合は、すべて自己負担になってしまうため注意が必要です。

ふるさと納税自体は制限なく行えるため、控除を目的に、お得に返礼品を受け取りたい方は上限額をしっかり確認しておきましょう。

控除は寄附をした本人しか受けられない

ふるさと納税を行って所得税や住民税の控除を受けられるのは、手続きを行った本人のみです。夫婦共働きの場合は、それぞれがふるさと納税をしないとふたりとも控除を受けることができません。一方で、専業主婦の方が夫の収入から控除を受けることもできないため、注意が必要です。

ワンストップ特例制度には利用条件がある

確定申告をしなくても税金控除が受けられるワンストップ特例制度は、誰でも利用できるわけではありません。

まず、ふるさと納税を行った自治体が1年間で5ヵ所までであること。次に自営業の方や副業で200,000円以上の収入がある方は、ワンストップ特例制度は利用できません。ワンストップ特例制度を利用したいと考えている方で、複数の自治体に寄附をする場合は注意が必要です。

自分の住んでいる自治体では返礼品を受け取れない

ふるさと納税では、自由に自治体を選ぶことができますが、自分が住民票登録している自治体に寄附をしても、返礼品を受け取ることはできません。

ただし、クラウドファンディング型ふるさと納税の場合などは、一部の返礼品が受け取れる例もあります。ご自身がお住まいの自治体に寄附をしたいと考えている方は、返礼品の有無についても把握しておきましょう。

ふるさと納税は「セゾンのふるさと納税」がおすすめ!

ふるさと納税を取り扱っているWebサイトはさまざまです。せっかくふるさと納税を行うなら、よりお得なサービスが受けられるセゾンのふるさと納税がおすすめです。

「セゾンのふるさと納税」は、毎月のランキングやおすすめ特集で、バリエーション豊富な返礼品の比較ができます。

さまざまな特集やキャンペーン情報が豊富なので、お得な返礼品や知らなかった名産品に出会えるかもしれません。おすすめ情報やおまかせガチャなど、返礼品を選ぶサポートサービスも充実しているため、なかなか決められないと悩んでいる方にもぴったりです。まだ間に合うか不安と思っていた方も、いつでも申し込みができるとわかったいま、じっくりふるさと納税を選んでみてはいかがでしょうか。

おわりに

正しい知識のもとふるさと納税を行えば、さまざまなメリットが得られます。ふるさと納税は365日いつでも申し込みができるので、気づいたときには遅過ぎるといった心配もありません。寄附する自治体は、応援したい地域や魅力的な返礼品がある地域など、ご自身が好きなところを選べます。今までふるさと納税をしたことがなかった方も、上限額が心配で踏み出せなかった方も、ぜひ今年はふるさと納税を利用してみてはいかがでしょうか。