歳を重ねてご自身が亡くなった後のことを考えている方や、亡くなった親族の相続について話し合いをしている方のなかには、相続財産の寄附を考えている方もいらっしゃるのではないでしょうか。生前お世話になった病院や施設、ご自身の生まれた故郷の自治体、各種慈善団体など、相続財産を寄附に充てることはできるのか、このコラムでは相続財産を寄附する方法と注意点について解説します。

元気なうちに、かしこい相続対策を

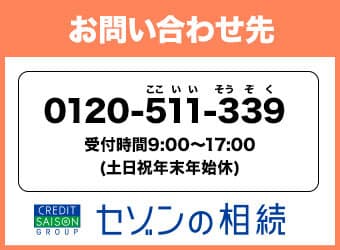

「相続に備えて所有する株式や不動産など処分するタイミングを知りたい」「相続時に兄弟間でもめてしまわないか心配だが、何から手を付ければいいかわからない」そんな方におすすめなのがクレディセゾングループの「セゾンの相続 相続対策サポート」です。相続で損をしないために、いまから準備を進めておきたい方は、ぜひご相談ください。

相続財産を寄附する方法にはどのようなものがあるか

相続財産を寄附する方法には次のようなものが挙げられます。

生前贈与として寄附をする方法

亡くなる前に生前贈与として寄附をする方法が挙げられます。相続に関する用語として生前贈与という言葉を使いますが、形式上は生きている間に寄附をすることで、一般的な寄附と同じです。

ただし法律上の形式では贈与契約を結ぶ事になりますので、受け取ってもらう相手方と正式に契約をする(贈与契約書の取り交わしを行う)必要があります。

寄附は贈与になるので、法形式上は贈与をしたいという意思表示と、贈与を受け取りたいという意思表示が合致すれば成立することになっています。

しかし、寄附を使って所得税や住民税の控除を受けるような場合には、証拠となるものが必要となります。そのため、通常は贈与契約書を作成して、確実に財産が移転したことを証明する書面とすることが一般的となっています。

贈与については、贈与税の基礎控除額である110万円を超える贈与がされた場合には、相手が個人である場合には贈与税の課税対象となりますので注意しましょう。相手が公益法人などの場合には、法人に所得があったとして法人側の所得税の対象となり、贈与をした方に贈与税はかかりません。

しかし、不動産を寄附した場合には、時価での譲渡と認定されることになっており、取得時よりも寄附をしたときの方が、値段が高い場合には不動産譲渡所得の課税対象になります。

ただし、その寄附が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与することなど一定の要件を満たす場合には非課税となる制度があります。贈与税については相続税を補完するという役割で相続税法のなかで規定されており、仕組みが非常に複雑なため、税理士に相談をしながら行うのが良いでしょう。

死因贈与として亡くなった時に寄附をする方法

死因贈与とは、死亡したことを原因として寄付を行うことをいいます。もう少し細かくいうと、財産を渡す方(贈与者)と寄付を受け取る方(受贈者)が、「贈与者が死亡した後に、事前に指定した財産を贈与する」旨の贈与契約を行うことです。

遺贈と異なる点としては、死因贈与契約は、書面でなく口頭で行ったとしても認められる可能性があります。遺言は厳格に文言や日付、自署押印などのルールが決められているのに対し、死因贈与については厳格なルールがありません。

ただし贈与する方の意志だけでは贈与する相手を決めることができず、贈与を受ける方が相続財産の受け取りを同意する必要があります。死因贈与を結んだ当事者間以外の第三者が、死因贈与に関わる契約を証明できるのであれば、口約束での死因贈与の契約が成立します。

しかし後々の贈与や相続に関するトラブルを防止するためにも、死因贈与の契約に関する契約書を作成しておきましょう。また、これは必須ではありませんが、当事者の捺印を入れてその契約書を公正証書として残しておくことがおすすめです。

遺贈で寄附を行う場合の注意点

遺贈で寄附を行う場合にはどのような注意があるのでしょうか。まずは遺贈による寄付について確認しましょう。

遺贈によって寄附をする方法

亡くなった時に権利が移転するという点では死因贈与と同じなのですが、遺言によって財産を移転する遺贈という方法によって寄附をすることも可能です。遺贈をするためには、民法に定める遺言の方法によって行う必要があります。

遺言には自筆証書遺言・公正証書遺言・秘密証書遺言がありますが、遺贈をするためにはどのような方法を利用しても法形式上は問題ありません。

前提となる遺言書の作成に注意をする

遺贈は遺言で行うものになるので、前提として遺言が有効でなければなりません。

遺言は、どのような方式で行う場合でも、民法に規定された方式で行うことによって効力が発生するため、正しく民法の規定に沿った方法で行う必要があります。つまり、法律の規定に沿ったものではない遺言を行った場合に、無効となることを避ける必要があります。

とくに問題となるのが自筆証書遺言で遺言を行う場合で、専門家のチェックを経ることなくひとりで作ることも多いので、時々無効になってしまうことがあるといれわています。

一方で、公正証書遺言は、公証人という法律のスペシャリストである公的立場の方が作成するものなので、無効になることはほとんどありません。そのため、慈善団体や自治体の寄附については、公正証書遺言で作成するのが望ましいでしょう。

遺言が有効でも遺留分に注意をする

遺言が有効なものとなった場合には、相続に関する規定に優先して適用がされます。ここで注意が必要なのは遺留分についてです。兄弟姉妹以外の相続人には、相続において最低限保障されている遺留分という権利があります。

この権利を遺贈や生前贈与で侵害されると、相続財産を受け取った方に対して遺留分侵害額請求権を行使することができます。つまり、遺産のすべてを寄附するような場合に、相続人の遺留分を侵害してしまい、寄附した相手が相続人から遺留分侵害額請求として金銭請求をされる可能性があるのです。

遺留分侵害額請求は遺留分に相当する金銭の支払いを求めるものになるので、金銭を用意する必要があります。遺贈した相続財産の価格の大部分が不動産である場合には、遺留分侵害額請求の支払いのために相続財産を売却することにもなりかねません。

そのため、遺贈をする場合(生前贈与・死因贈与)には、遺留分を侵害しないように注意をするか、遺留分侵害が発生する場合でも、受遺者が金銭を用意できるかどうか配慮することが必要でしょう。

遺贈で寄附する相手に事前確認をしましょう

遺贈は生前贈与や死因贈与などの契約ではないので、一方的に行うことになります。そのため、遺贈を受ける方としては、不本意な遺贈となることもあります。そのため、事前団体や自治体などでは、遺贈を受ける際に事前の相談をするように促していますので、WEBサイトなどの記載を見てよく確認してから遺贈を行うようにしましょう。

おわりに

ご自身が亡くなった時に「相続人に相続財産を寄附してもらいたい」という希望があるような場合でも、寄附は相続人が独自の判断で行うことになりますので、相続人の行動を決めることはできないため注意が必要です。相続財産を受け継いだ相続人として、寄附を行う場合には、寄附によって相続税の控除を受けることができる可能性があります。

相続税は、相続税の基礎控除額である「3,000万円+600万円×法定相続人の数」によって計算します。相続人が配偶者・子2名の場合には3人になるので、「3,000万円+600万円×3人=4,800万円」となります。

この額を超える場合には相続税がかかるのですが、一定の寄附を行った分については控除を受けることが可能ですので、税理士に確認をしながら行うようにしましょう。

遺産を寄附するような場合でも、寄附を受け付ける団体によって事前に相談をしてほしい旨、団体のWEBサイトなどで記載していることがありますので、必ず確認するようにしましょう。