経営者にとって、自分が去った後の会社を思うと、夜も眠れないのではないでしょうか。人生には限りがありますが、会社は永続的に発展することも可能です。事業承継は一朝一夕に完結するものではありません。そのためにも、自らの意識改革とともに、全体像の把握に努めましょう。

この記事では、事業承継を考える最初の一歩として、事業承継に関わる基本知識をお伝えします。

この記事のまとめ

多くの経営者が、引退後、会社を任せることのできる後継者選びに頭を悩ませています。経営者の高齢化は、日本の抱える大きな課題でもあり、事業譲渡も視野に入れた対策が求められているのが現状です。「誰に引き継ぐのか」「後継者教育はどうすれば」など悩みは尽きませんが、まずは、「事業承継とは」の基本から始めましょう。全体像を知ったうえで、自社にあった後継者選び、後継者教育を検討したいものです。国の支援として活用できる税制優遇制度もありますが、複雑なうえ、度々の改正に対応するためにも、認定支援機関のサポートを得ることが得策です。

事業承継とは?引き継ぐべき3つの資産

高齢化の波は、経営の世界でも例外なく押し寄せています。多くの経営者の高齢化が進む中で、引退と次世代へどう繋いでいくべきか悩みに直面しているのが現状です。

会社の規模や業績、財務状態によって、最適な答えは異なるでしょう。同業他社の解決策が、自社で通用するとは思わないことです。

いずれにしても、世の中の経済状況の閉塞感、経営者の高齢化が進む中で、すべての企業の課題であることは間違いありません。とくに、中小企業にとっての事業承継は、日々の業務をこなしながらの同時進行となるケースも多く、重要かつ深刻な経営課題のようです。

事業承継とは

事業承継とは、会社の経営を後継者に引き継ぐことです。

しかしながら、経営者にとっては、これまで人生をかけて大切にしてきたものを、別に人に任せるということですので、そう容易いものではありません。事業の承継は、経営者が最後に取り組む大仕事といえるでしょう。当然、時間をかけて取り組むべき課題です。

事業承継を考える経営者からは、「経営権を誰に引き継ぐべきか」「後継者教育はどこでどうすればいいのか」といった質問をうけることが多くありますが、まずは、事業承継に必要な基本的な知識を身につけることから始めましょう。

事業承継と事業譲渡の違い

会社の経営を後継者に引き継ぐことを「事業承継」とすると、「事業譲渡」とは、何がどう違うのでしょうか。

事業譲渡とは、会社が営む事業の全部または一部を、他の会社に対して売却することをいいます。工場設備や商品在庫などの有形資産の他、従業員などの人材、取引先、ノウハウなどもふくめて売却する事業譲渡は、基本的には、定量的情報によって取引が成立します。

事業譲渡は、会社法の規定に基づき、原則として株主総会特別決議を経ることが必要です。

一方で、事業承継は、経営者の定性的側面から候補となる後継者へ思いを引き継ぎ、事業を継続させるという点で異なります。

事業承継で引き継ぐもの

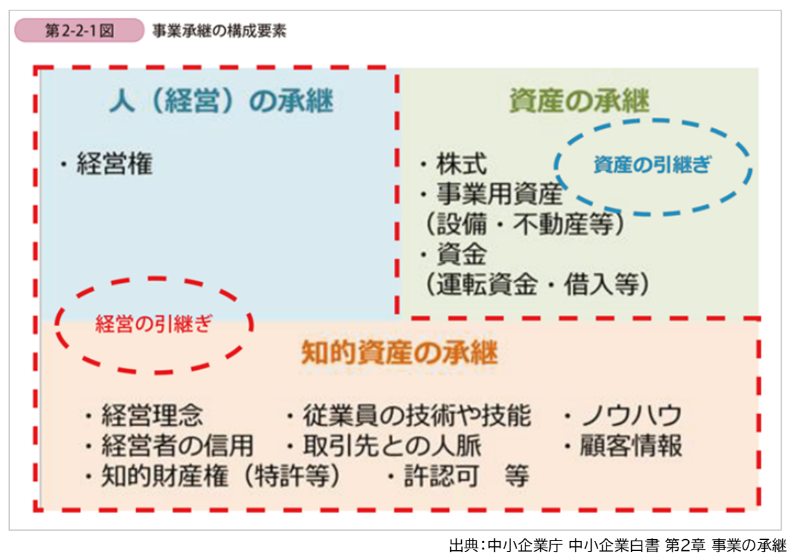

まず、事業承継の全体像として、知っておくべきは、「何を」引き継ぐかです。

引き継ぐ資源としては、「人(経営)」「資産」「知的資産(目に見えにくい経営資源・強み)」の3つが挙げられます。それぞれの意味と事象承継における対策のポイントは以下のとおりです。

人(経営)

経営権の承継のことです。誰に経営権を引き継ぐのか、という点で早めに候補を選定して経営者教育に十分な時間をかける必要があります。

資産

自社の株式、事業用資産、運転資金の承継のことです。誰に経営権を引き継ぐのかにより対策が異なります。

知的資産(目に見えにくい経営資源・強み)

経営理念やブランド力、取引先との信頼関係、組織力、技術、人材など目に見えない資産であり、会社の強みでもあります。目に見えないだけに、現経営者が想定するよりもはるかに高い評価であるケースとともに、低いケースもあり、見極めが難しいものです。現経営者が冷静に分析できることが成否のポイントとなります。

なお、引き継ぐ資源の分類には、諸説あります。人と知的資産を一括りにして「経営の引継ぎ」と「資産の引継ぎ」の2つ(上図赤線囲み参照)に分類する説の他、「人(経営者と取り巻く人々:社員含む)」「経営(組織・理念の共有・危機管理)」「資産(株式・事業用資産・運転資金)」の3つの分類する説もあります。

事業承継は段階的に準備する

中小企業が事業承継を成功させるためには、段階的な準備をすることがカギとなります。ステップごとに、その方法をご紹介します。

経営者が自ら「意識改革」を行う

自ら意識改革を行い、早期に準備の必要性を認識し、準備に着手することが求められます。

一概にはいえませんが、積極的に事業承継をすすめる経営者は少数派で、何歳になっても自分がトップに立つという意識の経営者が多数を占めるようです。

経済産業省の「事業承継ガイドライン」によれば、平均引退年齢が70歳前後であることを踏まえると、概ね60歳頃には事業承継に向けた準備に着手することが望ましいと指摘しています。

参照:経済産業省|事業承継ガイドライン

経営状況を「見える化」する

「経営状況の把握(見える化)」は、会社の経営状況の把握とともに、事業承継における課題を把握することが大切です。

事業を見える化するメリット

事業の将来性や経営体質の確認を行うことで、会社の「強み」と「弱み」が表面化し、会社としての課題や取り組むべきことの洗い出しができます。

資産を見える化するメリット

資産面では、会社のお金と経営者個人のお金が不明瞭なケースが散見されます。貸借関係を明確化、整理することで、後継者が安心できる基盤をつくることができます。

財務を見える化するメリット

適正な会計処理に基づく財務状況を明らかにすることで、金融機関や取引先からの信用度アップに繋がります。

参考までに、中小企業庁では、経営状況を把握するツールとして、中小会計要領(中小企業の会計に関する基本要領)やローカルベンチマーク※、知的資産経営報告書を提供しています。また、知的資産の見える化には知的資産経営報告書を活用することも有効です。

※ローカルベンチマークとは、企業の経営者と金融機関、支援機関等が同じ目線で経営に関する対話を行うことができるよう作成された「企業の健康診断」を行うツールです。

会社の価値を高める「磨き上げ」

磨き上げとは、現経営者が後継者により良い状態で事業を引き継ぐために経営改善に努めることです。後継者が自ら引き継ぎたいと思える会社をめざしたいものです。

事業を磨き上げる具体例

競争力強化、業務フローの見直し、商品やサービスの質を高める、新規開拓を試みる、人材育成など

組織を磨き上げる具体例

社内組織の整備、経営リスクの分散、滞留在庫の処分、不要な資産清算、財務状況の把握や外部への開示等など

事業承継は誰にするのか

経営状況を見える化し、会社の磨き上げができれば、企業価値が高まってくることでしょう。後継者として手を挙げてくれる方がいれば何よりですが、この時点では複数の後継者とされる人材と情報を共有しておきたいものです。

事業承継の後継者として、「親族」「従業員」「第三者」の3つの選択肢が考えられます。

親族内承継

現経営者から息子や娘、甥、姪などの親族に引き継ぐという選択肢です。

親族内承継のメリット

- 幼いころから父の背中を見てきた子への承継は、理念の共有などがスムーズなケースが多い

- 関係者や取引先から受け入れられやすい

- 十分な時間、育成期間を確保できる

- 経営と財産を一体で引き継ぐことかできる

親族内承継のデメリット

- 経営者の親族とはいえ、適性が合致するとは限らない

- 経営権の承継とともに、個人の相続対策を同時に考える必要がある

従業員承継

親族以外の役員や従業員に承継するという選択肢です。

従業員承継のメリット

- 経営者としての適性を多くの選択肢の中から見極め、判断することができる

- 社内外の事情に精通している

従業員承継のデメリット

- 経営者としての適性があるとは限らない

- 株式取得の資金力が足りないケースが予測される

- 後継者とその家族に対しても、会社経営のリスクや説明を行う必要性がある

第三者への承継(M&A等)

第三者へ経営権を託すという選択肢です。

最近では、「M&A」の認知度が高まり、仲介会社が増えたこともあり、実績件数は増えています。

第三者へ承継するメリット

- 候補者の選択肢が広がり、廃業を免れる

- 新たな価値観やノウハウの導入により事業の成長発展が期待できる

- 個人保証の解除が可能になる

- 評価によっては、現経営者への譲渡益が期待できる

第三者へ承継するデメリット

- 条件に合う相手が見つかる保証はない

- 途中で打ち切りとなった場合は情報流出のリスクが残る

- 現従業員の雇用不安、人材流出の可能性がある

- コスト(仲介会社などへ報酬)がかかる

- それぞれのシステムや文化を統合させるまでに時間がかかる

- 承継先の方針に従う必要がある

- 取引先や従業員に発表するタイミングは慎重になる必4. 親族内承継に対する生前対策

息子や娘など子に継いでほしいと願う経営者は多いものです。ただ、子にとっては、かならずしも適性や興味があるとは限らない点で難航するケースも見られます。また、少子化など社会的な構造における原因もあるようです。

株式の評価額の引き下げ

株式の評価額を下げるための代表的な対策は、利益の圧縮、資産の整理、組織の再編などが考えられます。

株式の定期的な贈与・売買

親族間で売買により株式譲渡を行う場合、遺留分侵害額(減殺)請求の対象とならないため、相続人間の揉めごとを回避できるという点では有効です。

活用したい事業承継税制とは?

高齢化が進む日本において、事業承継は、国としても大きな課題です。このため、後継者に会社を引継ぐ際に発生する贈与税や相続税負担を軽減できる制度、事業承継を進めやすくするための税制措置が発表されています。

上場していない中小企業の株式を承継する場合に、一定の条件を満たせば贈与税・相続税納付の猶予または免除が可能です。

適用要件

特例事業承継税制の適用をうけるためには、まず、「事業承継計画」を認定経営革新等支援機関の所見を記載のうえ、2024(令和6)年3月31日までに都道府県知事に提出し確認を受ける必要があります。

さらに、都道府県知事へ「年次報告書」を、税務署長へ「継続届出書」を5年間は毎年、5年経過後は税務署長へ「継続届出書」を3年間毎に提出し、報告する義務があります。

経営承継円滑化法にもとづき、後継者要件、先代経営者要件を満たしていること等を記載した「認定申請書」を、贈与年の10月15日から翌年1月15日までに、相続の場合は相続開始後8ヵ月以内に、都道府県知事に申請し認定を受ける必要があります。

適用期限は、2027(令和9)年12月31日までとなっています。

会社の要件

- 承継法※上の中小企業者であること(承継法第2条に規定)

- 上場企業や資産管理会社(条件による)等に該当しない

- 従業員が1名以上在籍している

※承継法…中小企業における経営の承継の円滑化に関する法律

経営者の要件

- 会社の代表者であったことがある

- 贈与(相続)直前に、一族で発⾏済議決権株式総数の50%超保有かつ筆頭株主

- 贈与後は、代表取締役から退任している

後継者の要件

(贈与・相続共通)

- 会社の代表者である(代表者になった)

- 贈与(相続)を受けることで、一族で発⾏済議決権株式総数の50%超保有かつ筆頭株主になる

(贈与の場合)+18歳以上+役員就任後3年経過(贈与を受けるタイミングで代表取締役に就任)

(相続の場合)+相続の直前において役員である、または相続開始から5ヵ月以内に代表取締役に就任

- 先代経営者の家族や親族でない第三者でも適用可(ただし、要件追加あり)

適用される内容

贈与税

後継者が、贈与により取得した対象会社の株式全部(100%)について、贈与税の「納税の猶予」を受けることができます。

相続税

贈与者(先代経営者)の相続発生により、猶予された贈与税は免除されますが、相続税の計算に加算されることになります。ただし、その時点においても要件を満たしていれば、引き続き相続税の「納税猶予」を受けることができる。

注意すべきは、「免税」は将来にわたって、納税義務が消滅しますが、「納税猶予」は将来への先送りです。

おわりに

事業承継における大切なことは2つあります。1つ目は、経営理念や経営者の思いが次の世代に引き継がれること。2つ目は家族で話を重ねることです。

これらへの共感を得てこそ、従業員や取引先、顧客にも愛され続ける経営が続けられます。ご紹介した「事前の段階的準備」は、経営者だけでなく後継者にとっても大きなメリットとなるでしょう。

事業承継は経営者だけの問題ではないことを踏まえ、専門家の知識を借りて一歩ずつ前に進めていきましょう。ご紹介した事業承継税制は活用したい税制優遇措置ですが、複雑なうえに、度々改正が発表されています。

事業継承についての相談は、「セゾンの相続 相続対策サポート」にご連絡ください。心強いサポートが得られるでしょう。