分譲マンションに関連して「敷地権」という言葉を聞いたことがある方は多いのではないでしょうか。マンションが立つ土地に関する敷地権は、建物と土地が一体で登記されている権利形態を指します。古い物件では建物と土地が別々に登記されているケースもあるため注意が必要です。

今回は、敷地権の概要やマンションを相続したり売却したりする際に気をつけるべきポイントを解説します。建物と土地が一体で登記されていないとトラブルに発展する可能性もあるため、ぜひ本記事を参考に敷地権への理解を深めてください。

- 敷地権は、マンションなどの建物が立つ土地の共有持分の権利と、その専有部分の権利が一体化して登記されている形態をいう

- 敷地権は、所有権や借地権など土地を使う権利である敷地利用権とは異なる概念

- 登記の煩雑さを避ける目的などから、1983年の区分所有法改正で専有部分と敷地利用権を一体登記することになり、敷地権の概念が登場した

- 1983年の区分所有法改正より前に建てられた中古物件では、専有部分と敷地に関する権利がバラバラで登記されているケースもあるため、相続や売買契約でマンションを取得する際には登記簿などで権利関係をしっかり確認することが重要

区分所有建物の敷地権とは

敷地権とは、分譲マンションの居室などの区分建物(専有部分)と、建物が立つ土地(敷地)が一体となって登記されている権利形態をいいます。ここでは敷地権に深く関係する区分建物や敷地利用権などの詳しい意味を解説します。

そもそも区分建物ってなに?

マンションやショッピングモール、オフィスビルといった一棟の建物(区分所有建物)のうち、構造上区分された部分で独立して住居や店舗、事務所などに使える専有部分のそれぞれを区分建物といいます(不動産登記法第2条22号)。この区分建物に関する所有権が区分所有権です。

区分建物を建築するには土地(敷地)が必要です。区分建物を所有するために敷地を利用する権利を敷地利用権といいます(区分所有法第2条6号)。区分建物を所有するには、建物そのものの所有権(区分所有権)に加え、土地の共有持分である敷地利用権がセットで必要になるのです。

「敷地権」は権利の形式や状態を指す言葉

敷地権は、所有権や地上権といった独立した権利を表す言葉ではありません。分譲マンションなどの区分所有建物の敷地に関する権利形態をあらわす言葉です。

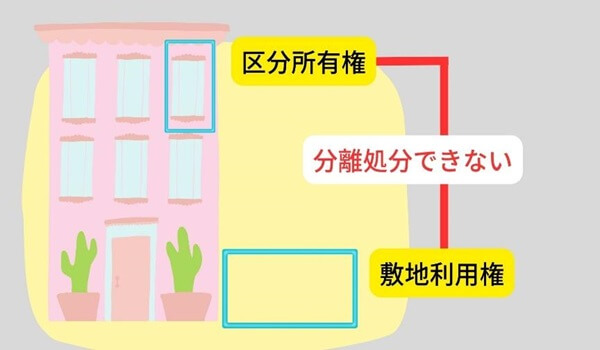

敷地権の登記があれば、専有部分について売買や抵当権設定など登記すべき権利変動が生じた場合でも、専有部分の権利と敷地利用権を切り離して処分や登記はできません。逆に言えば、専有部分を登記すると敷地利用権については権利変動の登記を省略できることを意味します。

このように敷地権は、土地と建物が一体で登記されていて、専有部分と分離して処分できない敷地に関する権利状態の総称のような役割を果たしています。

敷地権の目的

敷地権が設定され、区分所有権と敷地利用権を分離して売買できなくなったのは、1983年の区分所有法改正以降になります。

それまで、マンションなど区分建物の権利と土地の権利はそれぞれ独立していました。日本でマンションが建設され出した1950年代から区分所有法が改正される1983年まで、区分所有権と敷地利用権は別々に売買し、別々に登記することが可能だったのです。

区分所有権と敷地利用権が一体処分されなかった時代、マンションの土地登記簿には、それぞれの区分建物が売買されるたびに、所有権移転登記が記載されていました。これにより敷地の権利状態が複雑化して記載内容が膨らみ、住戸数が多い場合は登記事務が煩雑化し、記載ミスが続出する事態に陥ったのです。

この結果、土地と建物の権利が分かれたり、管理が異なったりすることによるトラブルが増えます。物件管理や登記制度の混乱を避けるため、区分所有権と敷地利用権をセットで処分し、登記することになったのが敷地権のはじまりでした。

敷地権に含まれるもの

敷地権と敷地利用権、あるいは敷地権と所有権との違いはわかりにくく、混同されやすい言葉ですが、いずれも別ものです。改めて整理します。

これまで触れてきたように、敷地権は分譲マンションなど一棟の区分所有建物について、土地と建物が一体で登記されていて、専有部分と分離して処分できない敷地に関する権利形態です。つまり敷地権は分離処分できないという権利状態を指します。

敷地権という登記がされていたら、専有部分を所有している方は、その区分所有権に付随する土地の共有持分を切り分けて処分できません。

一方で敷地利用権は、敷地を利用できる権利そのものです。マンションの居室つまり専有部分を所有するには、その区分所有権と、建物が立っている敷地を利用する敷地利用権が必要になります。土地の所有権や借地権(地上権・賃借権)が、この敷地利用権に含まれる権利関係です。

敷地利用権の形態である、所有権や借地権についてそれぞれ説明していきます。

所有権

不動産において所有権は、法令の範囲内で自由に物件を使用したり収益化したり、処分したりできる権利をいいます。建物や土地を所有している場合は、居住する、あるいは他人に貸して家賃収入を得る、または第三者に売ることが可能です。

所有権は物を全面的・排他的に支配できる権利であり、時効で消滅することはありません。権利が妨害された場合には、返還や排除などの請求をすることができます。一方で、所有者には固定資産税などの納税義務が生じます。

借地権

所有権とは反対に、土地を借りて使う権利の総称を借地権といいます。借地権に含まれる地上権と賃借権についてそれぞれ解説します。

地上権

地上権は、建物や工作物を所有する目的で他人の土地を使う権利をいいます(民法第265条)。地上権は使用収益することを目的とした物件で、これを「用益物権」といいます。

直接土地に対して権利を持つため、土地所有者の承諾なく譲渡や転貸できるほか、建物を売却したり、担保を設定できたりもするのです。

地上権の存続期間について民法には規定がないため、期間は制限なく設定できます。ただし、建物の所有を目的とする地上権には借地借家法が適用されることから、地上権の存続期間は最短30年となります(借地借家法3条)。

賃借権

賃借権も、地上権と同様に他人の所有地を使用できる権利です。民法第601条に規定されており、貸主と借主が賃貸借契約を結ぶことで効力が生じます。

物権である地上権との最大の違いは、賃借権が債権であることです。物権は、すべての方に対して権利を主張できる絶対的な財産支配権であるのに対し、債権は、特定の方にある要求をする相対的な権利です。このため、土地所有者の許可がなければ、建物を建て替えたり、売買したりすることはできません。

マンションを相続する場合

マンションを相続する場合、専有部分と敷地の評価額の合計が、相続税を計算する基礎となる相続税評価額となります。そして、敷地の評価額を計算する際には、敷地権の割合が影響してきます。

マンションの相続税評価額=専有部分の評価額+敷地の評価額

専有部分の評価額は固定資産税評価額であり、敷地の評価額はマンション1棟全体の敷地の評価額に、各住戸に設定された敷地権割合をかけたものです。

敷地の評価額=マンション全体の敷地評価額×敷地権割合

つまり、敷地権割合によっては、相続税の額が低くなる可能性があります。

小規模宅地の特例によって節税も

一定の要件を満たすことで「小規模宅地等の特例」が適用され、相続税評価額から敷地権の評価額分が減額される場合があります。

小規模宅地等の特例は、被相続人が居住していた土地あるいは事業を行っていた土地のうち、一定の要件を満たすことで、限度面積までの部分について相続税評価額を50%または80%減額できる制度です。

土地や建物の評価額が大きい場合、相続税を納めるために資産売却を余儀なくされるケースもあります。減額特例を活用することで、敷地にかかる相続税負担を抑えることが可能になります。特例の対象となる宅地等の区分と減額割合は次のとおりです。

| 区分 | 減額される割合 | 限度面積 |

| 1.特定事業用宅地等 | 80% | 400平方メートル |

| 2.特定同族会社事業用宅地等 | 80% | 400平方メートル |

| 3.特定居住用宅地等 | 80% | 330平方メートル |

| 4.貸付事業用宅地等 | 50% | 200平方メートル |

被相続人が居住していたマンションを相続する場合は、「3.特定居住用宅地等」の区分が適用されます。敷地権の面積はマンションが立つ土地全体の面積に敷地権割合をかけた数字です。多くのケースで限度面積の330平方メートルを下回るでしょう。

ただし、特例が適用されるには細かな要件があります。例えば、被相続人と同居していなかった親族が特例を適用するには、被相続人に配偶者がいないことや、相続開始時に取得者が居住している家屋を相続開始前のいずれの時点でも所有していたことがないなどの条件を、同時に満たす必要があります。被相続人が住んでいたマンションを相続したのが配偶者の場合は問題なく特例が適用されます。

なお、被相続人が不動産事業としてマンションの居室を他人に貸し出していた場合は、「4.貸付事業用宅地等」に当たります。この場合は、敷地面積の200平方メートルまでなら評価額を50%減額できます。

参照元:国税庁|相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

相続税は一戸建てと同様に土地と建物で評価

マンションの相続税を計算する際の相続税評価額は、一戸建てと同様に土地と建物でそれぞれ評価額を算出して合算します。以下で土地と建物の評価方法を解説します。

土地

土地の評価方式には「路線価方式」と「倍率方式」があります。

路線価方式は、国税庁が毎年公表する路線価を基にした方式です。路線価は道路に面した宅地1平方メートルあたりの評価額を指します。

路線価方式による土地の評価額=路線価×マンション全体の敷地面積×補正率×敷地権割合

ここでいう補正率は、主に土地が不整形であるなどの理由で評価額を減額する場合に用いる割合です。奥行価格補正率、不整形地補正率などがあり、路線価同様に国税庁ホームページで確認できます。

倍率方式は、路線価がない地域に関する土地の評価方式です。

倍率方式による土地の評価額=マンションの専有部分にかかる土地の固定資産税評価額×評価倍率

評価倍率も国税庁のサイトで確認できます。

建物

建物の相続税評価額は、固定資産税を算出する基準となる固定資産課税標準額がそのまま使えます。毎年4月ごろに自治体から郵送されてくる納税通知書で確認できます。

マンションを売却する場合

敷地権に関連して、マンションを売却する際の注意点を解説します。

1983年以前に建てられたマンションには注意が必要!

マンションを売却する場合、一般的には専有部分の所有権(区分所有権)と敷地利用権は分離して売却できませんが、1983年の区分所有法の改正前は分離処分が可能でした。

このため、1983年以前に建設され、敷地権化されていないマンションの場合には注意が必要です。

1983年より前に建設されたマンションでも、法改正後に管理組合によって敷地権を設定しているケースは多いですが、売却する際にはしっかり確認してください。

敷地権化されていないマンションでは、専有部分と土地について所有権や抵当権の内容をそろえることが重要です。一体化されていない物件で建物だけ売却してしまうと、建物や土地の権利が複雑化してトラブルとなる恐れもあります。

例えば、専有部分と土地部分の所有者が異なると、専有部分の所有者が土地の賃料を請求されてしまう可能性や、土地部分の抵当権が実行されて立ち退きを求められることも考えられます。

敷地権が設定されていない場合、土地の登記簿には区分建物の所有者が全員記載されています。登記簿の情報が多くなり、確認に時間を要する場合があるでしょう。

また、法改正後に既存マンションが敷地権を設定するには、区分所有者の同意がいるため、管理組合の役割が必要です。敷地権が設定されていないマンションの管理組合は順調に機能していない恐れもあります。

相続不動産のご相談は「セゾンの相続 相続不動産の有効活用」がおすすめ

不動産を相続したものの、どうしたら良いかわからずそのまま放置してしまっているという方は少なくありません。

「セゾンの相続 相続不動産の有効活用」では、不動産に精通した提携専門家のご紹介が可能です。ご事情やご希望を伺ったうえで、活用、売却や処分、現金化のお手伝いをします。初回のご相談は無料ですので、お気軽にご相談ください。

おわりに

マンションの敷地権についてご紹介してきました。マンションの専有部分と土地の権利を一体で処分する敷地権が設定されているかどうかで、物件を処分する際の扱いが大きく変わります。

専有部分と土地の権利が一体ではないマンションを相続や売買で取得する際には、分離処分のリスクを理解し、トラブルを回避するためにも注意深く対応することをおすすめします。