「わが家の土地はいくら?」「親の自宅を相続するとしたら相続税はどれくらいになるのだろう」といった疑問はありませんか。土地の価格は、所在地や道路からの距離、形状により大きく異なるため、正確な土地の価格を知ることは難しいかもしれません。ただし、おおまかな金額であれば、いつでも簡単に検索することが可能です。このコラムでは、「路線価」を中心に、土地の評価方法、調べ方についてお伝えします。

この記事を読んでわかること

- 土地の評価方法は、「路線価」「固定資産税評価額」「公示価格」「時価」などがある

- 「路線価」は、相続税や贈与税を計算する際の「相続税評価額」として利用される他、代表的な評価方法であり、国税庁の路線価図はWEBサイトから手軽に該当の土地の概算金額を知ることが可能

- 正確な評価額を知るためには専門家への依頼が確実

そもそも路線価とは?

スーパーなどで並ぶ商品と異なり、そこにある土地は、唯一無二であり同じものがありません。そのため、土地の価格は、所在地や形状、建物の有無、周辺環境などによってそれぞれ異なります。さらに、土地の価格は「一物四価」と言われ、1つの土地に対して、目的に応じて4つの異なる評価額で表されます。

それぞれ「路線価」「固定資産税評価額」「公示価格」「時価」について、わかりやすく解説しましょう。

路線価とは土地の評価に使う価格

「路線価」は土地の相続税や贈与税を計算する際の基準となる価額で、「相続税評価額」として利用されます。

毎年1月1日を評価基準として毎年7月1日に国税庁により公表され、道路に面する宅地1㎡当たりの価格(路線価)を基準に評価額を算出します。相続税や贈与税のため以外にも、金融機関が土地の担保額決定の際などに参考とするのが「路線価」です。

路線価以外で用いられる土地の価格

「路線価」以外の土地の価格についても知っておきたいものです。それぞれについて確認してみましょう。

地価公示価格

毎年3月下旬に国土交通省より公表される土地の価格で、土地取引価格の指標となります。その年の1月1日時点における標準地の更地1㎡当たりの価格です。

実勢価格

「時価」とも言われ、実際に取引をする際の市場価格です。社会通念上、不相応な金額でない限り、「売りたい」「買いたい」の双方の合意によって売買契約は成立し価格が決定します。一般的には、過去の取引事例などをもとに売買価格が設定されるのですが、そもそも、当事者間で決定される価格であるため、必ずしも正確な評価額とは限りません。

固定資産税評価額

各市町村により3年に一度、3月頃に前年の1月1日時点を基準として見直し、公表されます。固定資産税の他、都市計画税、不動産取得税、登録免許税など土地を保有するに当たって発生する税金を計算する際に基準とする価額です。

都道府県地価調査価格

一般的に「一物四価」と言われる土地の価格ですが、都道府県地価調査価格(基準地価格)を含めて「一物五価」とされることもあります。毎年9月下旬に都道府県知事公示の標準地の価格は、その年の7月1日時点での価格を基準とするため、また、地価公示価格よりも多数の地点を基準とするため、地価公示価格の補完として利用することが可能です。

路線価はどこで調べられる?

相続や贈与などにより取得した土地の評価に当たっては、その土地が主に市街地にある宅地である場合、路線価図に記載されている路線価をもとに調整率や面積を乗じて計算をします。そのための路線価図は、国税庁のWEBサイト上で確認できる他、いくつかの方法がありますのでご紹介しましょう。

国税庁のWEBサイト

路線価は、毎年1月1日時点の価額が7月1日頃に国税庁WEBサイト「財産評価基準書路線価図・評価倍率表」で公表されます。最新の年度の路線価図とともに過去6年分の路線価図を閲覧することが可能です。

国税庁「財産評価基準書路線価図・評価倍率表」

税務署

インターネット環境があれば国税庁のWEBサイトへアクセスすることが可能ですが、お近くの税務署に出向き、税務署に設置してある端末で調べることも可能です。

全国地価マップ

一般財団法人資産評価システム研究センターのWEBサイトからも路線価を確認することができます。「全国地価マップ」では、地図検索から知りたい土地の位置を選択すると、「路線価」の他、「固定資産税評価額」「地価公示価格」「都道府県地価調査価格」の表示を切り替えることが可能です。1地点でのそれぞれの評価額を比較できる点で便利なツールです。

国立国会図書館では過去のデータが確認できる

過去7年より前の路線価を調べたい場合には、国立国会図書館が保存する過去の国税庁WEBサイトを閲覧することができます。

なお、国立国会図書館では、所蔵する路線価図・評価倍率表のデジタル化を進めています。国立国会図書館オンラインは、国立国会図書館の蔵書と利用可能なデジタルコンテンツを検索し、各種の申込みができるサービスです。

また、都道府県立図書館で路線価図および評価倍率表を所蔵していることがあります。各都道府県立図書館WEBサイトの「蔵書検索」「資料検索」「本を探す」などのページで、「財産評価基準」などのキーワードで検索してみましょう。

路線価の調べ方を確認

実際に、国税庁WEBサイトの路線価図から「路線価」を調べてみましょう。

ここでは、例として「東京都板橋区高島平3」の令和4年の路線価を確認してみます。

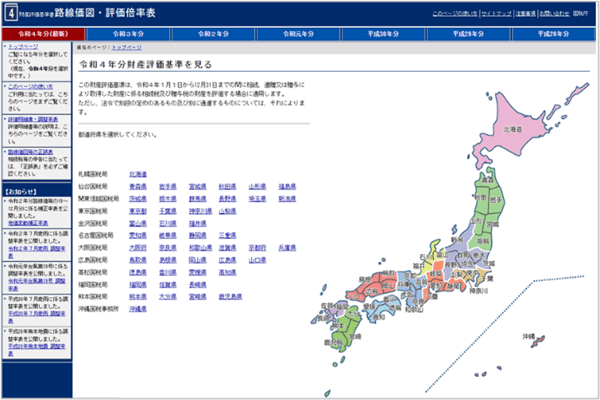

路線価図・評価倍率表を開く

国税庁のWEBサイトより「路線価図・評価倍率表」を開きます。

都道府県名が記載された日本地図とともに、左上に「令和4年分財産評価基準を見る」と表示されています。

調べる都道府県の路線価図を選択

調べたい都道府県を選択し、路線価図の項目をクリックします。

ここでは「東京都」を選択すると、以下の画面となります。

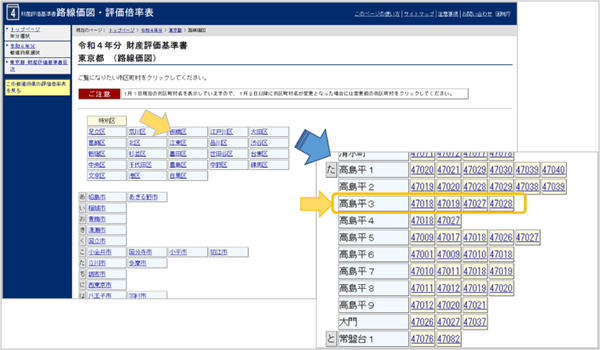

調べたいエリアを絞り込む

市区町村から地名(町名又は大字)へと調べたいエリアを絞り込みます。

板橋区から高島平3を選択すると、「高島平3丁目」は4つのエリアに分けて表示されています。番地までは検索できないため、地図を見ながら調べたい土地の地図を開きましょう。

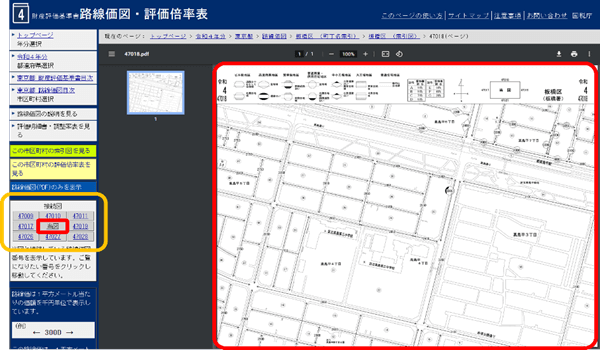

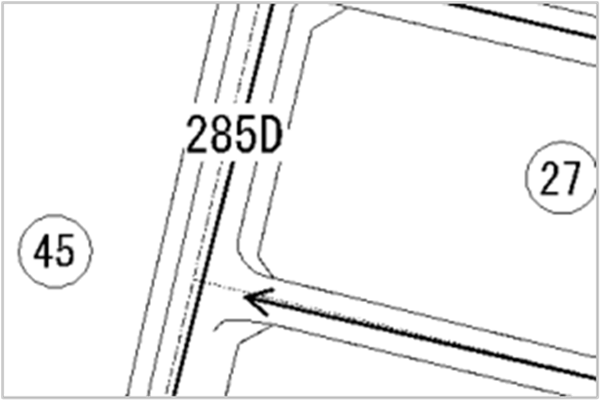

例えば、左の「47018」をクリックすると、下の路線価図が表示されます。

もし、該当の土地が見当たらず、もう少し右であれば、画面左の接続図(黄枠内)「47019」をクリックすることで、隣接する路線価図が表示されるでしょう。

路線価図の路線(道路)上に記載されている数字が「路線価」です。

路線価図の見方

路線価には、さまざまな数字やアルファベット、記号が記載されています。複雑な印象を受けますが、マップ上部には凡例が記載されていますので参照すれば、スムーズに評価額にたどりつけるでしょう。それぞれについて解説します。

数字に路線価を記載

路線価図の道路上の数字は、路線価を示し、千円単位で表示されています。例えば数字が「285D」であれば、1㎡当たり285千円(285,000円)です。

調べたい土地の価格が1つの道路のみに面している場合には、その路線価が評価額なのですが、角地や2つの道路に複数の道路に面している場合には、それぞれの路線価を確認する必要があります。

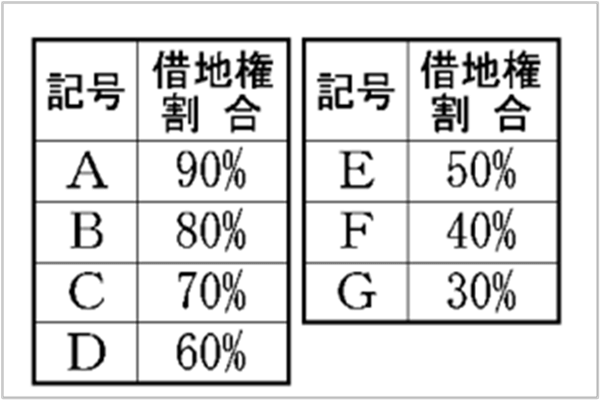

借地権割合も記載

そして、数字の横のアルファベットは、借地権割合を示しています。

評価する土地がご自身で使用している土地(自用地)であれば路線価で評価しますが、借地権や貸付地の場合は借地権割合も確認する必要があるでしょう。

上記の「285D」の場合には、借地権割合が60%の地域に該当します。

つまり、

- 自用地の場合の価額… 285千円(285,000円)

- 借地権の場合の価額… 285千円(285,000円)×60%=171千円(171,000円)

- 貸付地の場合の価額… 285千円(285,000円)×(1-60%)=114千円(114,000円)

で計算します。借地権は、借りた土地の上に自宅(建物)を所有するケース、貸付地は地主のイメージです。

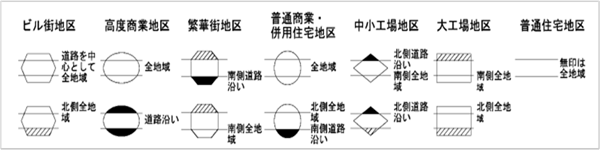

枠の形などで地区を表現

数字やアルファベットを枠で囲んだり色づけしたりすることで、地区の違いを表現しています。

枠のない数字やアルファベットが見られる一方で、円や楕円、多角形などさまざまです。

上記の「285D」では、無印であるため「普通住宅地区」であることがわかります。円は「普通商業・併用住宅地区」、楕円は「高度商業地区」といった具合に記号によって地区区分を把握できるでしょう。地区区分は、ビル街地区、高度商業地区、繁華街地区、普通商業・併用住宅地区、普通住宅地区、中小工場地区及び大工場地区の7つ。後述する「奥行価格補正」「側方路線影響加算率等」の調整率が異なってきます。

さらに、枠の上下(もしくは左右)の、「黒塗り」「斜線」「黒塗りまたは斜線でない白抜き」で、どの部分が該当し、どの部分が該当しないのかわかるでしょう。

- 「黒塗り」の場合、その地区区分は「黒塗り」側の路線の道路沿いのみが該当します。

- 「斜線」の場合、その地区区分は「斜線」側の路線には該当しません。

- 「黒塗り」又は「斜線」ではない「白抜き」の場合、その地区区分はその路線全域に該当します。

路線価を使って土地の評価額を算出してみよう

路線価が分かると、その道路に面している土地の面積を乗じることで評価額の概算を算出できます。相続対策を検討する場合には、概算を知るだけでも意味がありますが、より正確なその土地の評価額を算出するためには、その土地の形状や状況に応じて調整する必要があるでしょう。

例えば、ある道路に面している同じ面積の土地でも、長辺(大部分)が道路に面している土地のほうが、短辺(わずか)が道路に面している土地よりも評価額は高くなることが一般的です。

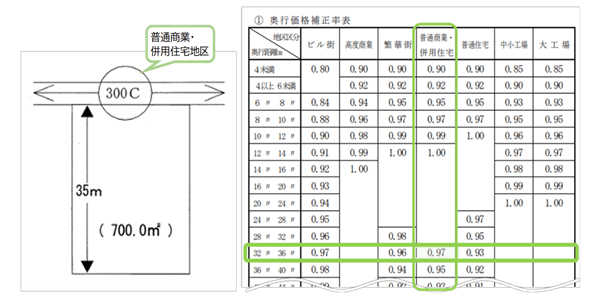

正確な評価額を算出するためには「奥行価格補正率」や「側方路線影響加算率」「二方路線影響加算率」などで補正します。各種補正率は国税庁のWEBサイトにある「奥行価格補正率表」で確認します。では、実際に土地の評価額を算出してみましょう。

路線価方式による計算式

路線価方式で計算するためには、【1㎡当たりの路線価×面積(㎡)=評価額】で計算します。

上記「285D」の路線価で面積が200㎡の土地の場合、

285,000円×200㎡=5,700万円

となり、この土地の評価額の概算を知ることができます。

次のステップで、その土地の状況、形状などを考慮して正確な評価をしましょう。

1つの道路に面している土地

それぞれの土地の補正率等を知るためには、国税庁の財産評価基準書「路線価図・評価倍率表」WEBサイトのトップページ内、左側「評価明細書・調整率表」をクリックし、中段の「土地及び土地の上に存する権利の評価についての調整率表(平成31年1月分以降用)(PDFファイル/208KB)」を選択します。

参照元:土地及び土地の上に存する権利の評価についての調整率表(平成31年1月分以降用)

下図、路線価300,000円の道路に面した700㎡の土地の評価額の算出に当たっては、丸い枠で囲まれているため「普通商業・併用住宅地区」であることが読み取れるでしょう。

道路からの奥行距離35mであるため、奥行価格補正率表より「補正率0.97」が該当します。

踏まえると、

1㎡当たりの価額 300,000円(路線価)×0.97(奥行価格補正率)=291,000円

評価額は、291,000円×700㎡=203,700,000円となります。

2つの道路に面している土地

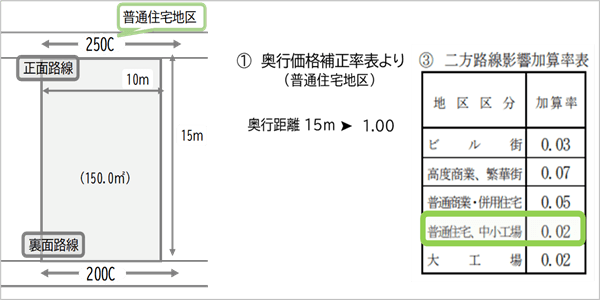

下図、路線価250,000円と路線価200,000円の2つの道路に面した150㎡の土地は、数字を囲む枠がないため「普通住宅地区」を表しています。

どちらが正面で、どちらが裏面として評価するかについては、路線価の高いほうを正面路線とします(この場合、路線価250,000円が正面路線)。

続いて、二方路線影響加算率表より加算分を計算します。

200,000円(裏面路線価)×1.00(奥行価格補正率)×0.02(二方路線影響加算率)=4,000円

踏まえると、

1㎡当たりの価額 250,000円×1.00(奥行価格補正率)+4,000円=254,000円

評価額は、254,000円(正面路線価)×150㎡=38,100,000円 となります。

角地にある土地

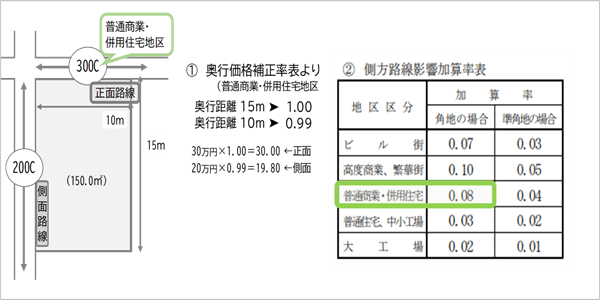

下図、路線価300,000円と路線価200,000円の2つの道路が交差する角地にある150㎡の土地は、丸い枠で囲まれているため「普通商業・併用住宅地区」であることがわかります。

二方面の場合と同様に、奥行価格補正率表によりどちらが正面路線であるかを判断(この場合、路線価300,000円が正面路線)。続いて、側方路線影響加算率表より加算分を計算します。

200,000円(側面路線価)×0.99(奥行価格補正率)×0.08(側方路線影響加算率)=15,840円

踏まえると、

1㎡当たりの価額 300,000円(正面路線価)×1.00(奥行価格補正率)+15,840円=315,840円

評価額は、315,840円×150㎡=47,376,100円となります。

正確な土地評価額を知りたい場合は専門家に相談

ここまで事例を交えてお伝えしましたが、おそらく混乱されていることでしょう。この他にも、間口が狭い土地や奥行きが長い土地、不整形な土地などが存在するため、さまざまな補正を組み合わせて評価額を算定します。実際に正確な土地評価額を知りたい場合には、専門家に相談することをおすすめします。

「セゾンの相続 相続税申告サポート」では、経験豊富な提携専門家のご紹介も可能です。計算を間違えてしまわないか心配な方は、一度相談してみてはいかがでしょうか。

おわりに

例えば、自宅を売却したいと思った時、相続対策を検討する時には、資産の評価額を知る必要があります。とはいえ、土地はひとつとして同じものがないだけに、正確な価格がわかりにくいのが現状です。

目安となる評価方法には、路線価の他、固定資産税評価額、公示価格、時価などがありますが、「一物四価(もしくは一物五価)」といわれるように、売買や保有、相続といった目的ごとに評価方法が異なることもわかりにくい理由です。

相続税や贈与税を計算する際の「相続税評価額」として利用される「路線価」を中心に、その調べ方についてお伝えしました。正確な評価額を知るためには、専門家への依頼が確実ですが、大まかな金額を知ることには意味があります。

国税庁の路線価図はWEBサイトで手軽に該当の土地の路線価を知ることができますので、ぜひ試してみてください。