結婚して子どもを授かり、幸せな家庭を築いていこうとしていた矢先、自分が死を覚悟しなければならない病気になってしまった。

このような予期せぬことが起きて子どもが生まれる前に死んでしまった場合、自分の財産を相続させることができるのだろうかと不安になる方もいると思います。あまり考えたくはない事例ではありますが、妻の妊娠中に夫が亡くなった場合、胎児への相続が可能なのかどうかを解説します。

この記事を読んでわかること

- 胎児にも相続権はあるが、生きて生まれてくることを条件に相続権を得ることができる

- 胎児が相続人として認められるためには必要な手続きがあり、遺産分割や相続税申告の際は胎児を含めて協議・申告する必要がある

- 胎児の相続手続きをする上で母親が代理人として認められない場合、特別代理人の選任を家庭裁判所に申し立てる必要がある

- 妊娠中の妻に相続手続きの負担をかけないためにも、遺言書などの準備がおすすめ

胎児に相続権はあるのか?

相続人として相続権が認められるためには、被相続人が死亡したときに相続人は存在していなければならないという「同時存在の原則」というものがあります。権利能力について定めた民法第3条1項には「私権の享有は、出生に始まる。」と規定されており、ここでの出生とは「胎児が母体から全部露出したとき」を意味しています(全部露出説)。

原則どおりに考えると、被相続人死亡時点で胎児はまだ生まれておらずこの世に存在していないため、相続権は認められません。

しかし、この原則には例外となる「胎児の出生擬制」という制度があり、民法第886条1項にて「胎児は、相続については、既に生まれたものとみなす」と規定されているのです。つまり、相続開始時に胎児であっても、相続人として相続権が認められているということになります。

以下の場合、胎児に相続権は認められるかどうか見ていきましょう。

- 胎児が死産だった場合

- 生まれてすぐ亡くなった場合

- 代襲相続の場合

胎児が死産だった場合

民法第886条2項にて「前項の規定は、胎児が死体で生まれたときは、適用しない」と規定されており、胎児を「既に生まれたものとみなす」相続人とするためには、「生きて生まれてくること」が条件となります。

つまり、胎児が死産だった場合は相続人になることはできず、相続権も認められません。

この「既に生まれたものとみなす」には2つの学説があり、裁判でも論議されてきました。「胎児が生まれる前であっても相続する権利があり、死産となったときだけ相続開始のときにさかのぼって相続する権利がなかった」とする「解除条件説」と、「胎児が生きて生まれてくることを条件として、相続開始のときにさかのぼって相続する権利を得られる」という「停止条件説」です。判例では停止条件説が取られています。

生まれてすぐ亡くなった場合

死産ではなく、生まれてすぐ亡くなった場合は相続権が認められます。生きていた時間が10分であったとしても、胎児の身体が全部露出している以上、露出の時点で胎児は「人」となり相続権を得られるのです。

代襲相続の場合

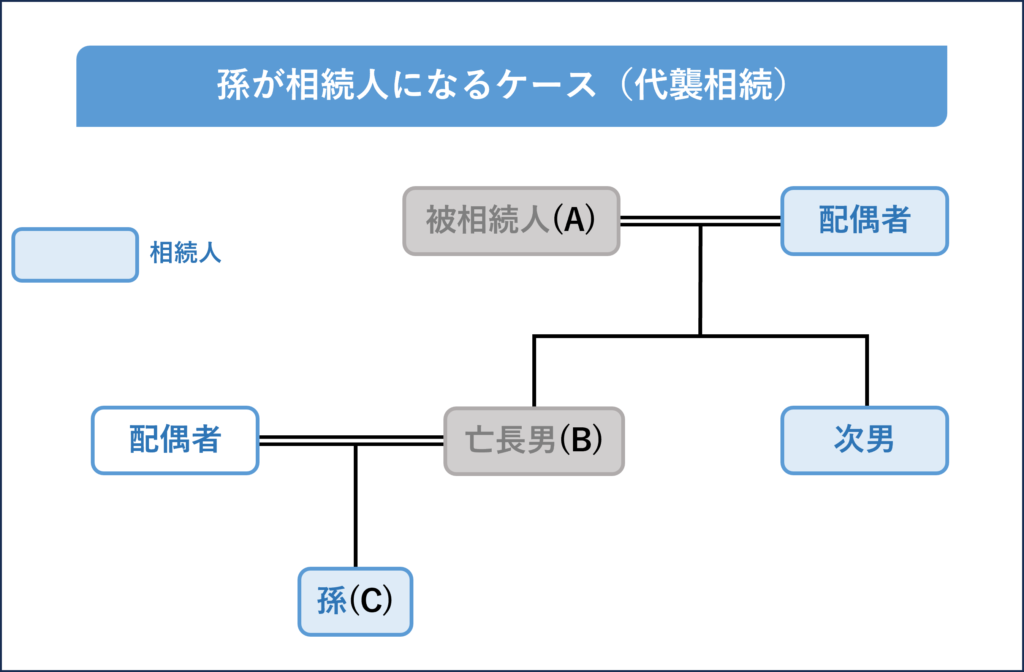

被相続人が死亡する以前に相続人が死亡していた場合や、相続欠落や廃除によって相続権を失っている場合、その相続人の子が代わりに相続を受けられることを代襲相続といいます。

祖父Aに息子Bがいて、この息子Bにも子どもCがいた場合で考えてみましょう。祖父Aが死亡したとき、息子Bがすでに死亡していた場合、孫Cが代襲相続できます。

相続において、胎児はすでに生まれたものとみなすため、孫Cがまだ生まれていない胎児だったとしても代襲相続が可能です。

胎児が相続人になる前に知っておきたいこと

実際に胎児に相続が発生した場合、どのようなことができるのか解説します。

- 遺言で胎児に遺産相続が可能

- 特別代理人を選任すれば胎児でも相続放棄ができる

遺言で胎児に遺産相続が可能

遺言で特定の方に遺産を渡すことは可能ですが、渡す相手を間違えないように、続柄・氏名・生年月日・住所で個人を特定する必要があります。しかし、胎児はまだ生まれておらず氏名も生年月日もないため、遺言をする場合は注意が必要です。

遺言への記載が「Aは、Aが有する〇〇(財産)をいずれ生まれてくる我が子に相続させる。」だけだと、胎児の特定ができないため、無効と判断されるリスクが高まります。

そのため、「Aは、Aが有する〇〇(財産)を妻B(生年月日)が懐胎している胎児に相続させる。」というように、胎児を懐胎している妻の氏名と生年月日を記載し、誰が懐胎している胎児に遺産を渡すのかを特定できる状態にします。無効と判断されるリスクを回避するためには、事前に弁護士や司法書士などの専門家に相談するのが良いでしょう。

特別代理人を選任すれば胎児でも相続放棄ができる

被相続人に負債があり相続したくない場合は、胎児も相続放棄の手続きが必要となります。母親も相続放棄する場合は、母親が特別代理人となって胎児の代わりに相続放棄の手続きが可能です。

しかし、被相続人に資産があり、母親がこの資産を相続する場合、母親は胎児の特別代理人にはなれません。母親と胎児の利害が反する利益相反の関係になり、母親が特別代理人になると、胎児に相続放棄させて自分に有利な相続手続きをする可能性があるためです。

この場合、胎児には意思決定能力がないため未成年特別代理人をつけましょう。子の出生地の家庭裁判所へ未成年特別代理人選任の申立を行う必要があり、候補者は利害関係のない親族で申し立てることができます。親族で適切な方がいない場合は、司法書士などの専門家へ依頼することも可能です。

相続放棄の手続きは、被相続人が死亡した日(自分が相続人になったことを知った日)から3ヵ月以内に行うことと定められています。ただし、胎児は生まれてからでないと相続放棄の手続きができません。そのため、胎児は出生日から起算して3ヵ月以内が相続放棄の手続き期間と定められています。

胎児の相続手続きについて

胎児が被相続人の資産を相続するためには必要な手続きがあります。手続きを進めるうえで注意すべき3つのポイントをお伝えします。

- 胎児がいる場合の遺産分割協議

- 胎児が相続人となった場合の相続税申告

- 不動産の相続登記を胎児名義に変更

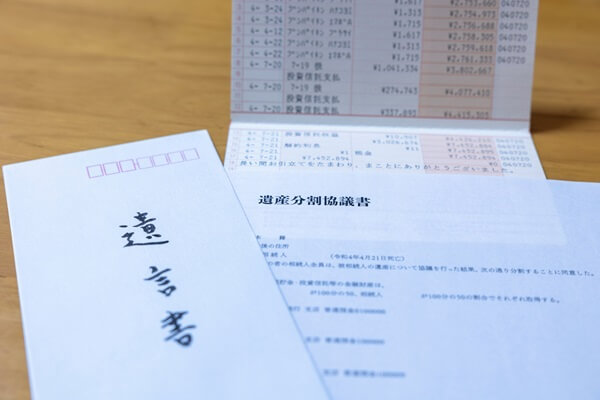

胎児がいる場合の遺産分割協議

相続が発生した場合、相続人全員で遺産の分け方について話し合いを行い、合意を得る必要があります。これを遺産分割協議といい、法定相続分や遺言の内容と異なる割合で相続分を決めることも可能です。

しかし、遺産分割協議は相続人全員が合意しなければ無効となります。行方不明の相続人を除外して行ったり、いわゆる隠し子がいることを知らずにその子を含めずに行ったりすると、遺産分割協議は無効となります。

胎児も相続人となるため、胎児にどのように遺産を相続させるのかという点も遺産分割協議で話し合う必要があります。このとき、胎児を含めずに話し合いを行った場合、無事に生まれたら無効となり遺産分割協議をやり直さなくてはいけません。一般的には遺産分割を急ぐ事情が特にない場合は、胎児が生まれてから遺産分割協議を行います。

また、母親が胎児の特別代理人になると、母親にとって有利な内容で遺産分割協議を行う可能性があります。そのため相続放棄の場合と同様、母親は胎児の特別代理人にはなれません。胎児の代わりに遺産分割協議を進める未成年特別代理人選任の申立を家庭裁判所に行います。

胎児が相続人となった場合の相続税申告

被相続人の遺産を相続する場合、「相続開始があったことを知った日(一般的には亡くなった日)の翌日から10ヵ月以内」までに相続税の申告と納税が必要です。また、「申告の期限が土・日・祝日にあたる場合は、翌営業日」までとなります。

相続税法では、相続税の申告時点で生まれている方が相続人となります。つまり、胎児は民法では相続人として認められているが、相続税法では認められていないということです。そのため、胎児が相続人となった場合の相続税の申告と納税は胎児がいつ生まれたかによって対応が異なります。

申告期限内に出生した場合

胎児が相続税の申告期限までに無事生まれてきた場合は、胎児が生まれたという事実を特別代理人が知った時点で胎児に相続が開始されます。胎児であった相続人の申告期限は、特別代理人が知った日から10ヵ月以内に延長されます。

申告期限内に出生していない場合

胎児が相続税の申告期限までに生まれていない場合、胎児はいないものとして相続税を申告します。その後、胎児が無事生まれてきたら期限内に生まれてきた場合と同様、胎児が生まれたという事実を特別代理人が知った日から10ヵ月以内に申告期限が延長されます。

また、胎児が生まれると遺産分割協議をやり直す必要があり、胎児以外の相続人の税額も変わってきます。そのため、胎児以外の相続人は胎児が生まれたという事実を知った日の翌日から4ヵ月以内に、修正申告(相続税の納税額が増えて追加で納税する)あるいは更正の手続き(相続税の納税額が減って返金してもらう)を行いましょう。

なお、胎児が生まれると相続人が増えるため、相続税の基礎控除額や死亡保険金・死亡退職金の非課税限度額が増えて、相続人全体の相続税がゼロになる場合があります。この場合は、胎児以外の相続人が税務署に申し出ることで、胎児の出生後2ヵ月の範囲で相続税の申告期限を延長することが可能です。

不動産の相続登記を胎児名義に変更

胎児の相続手続きは、一般的には出生まで待ちますが、不動産の相続登記では胎児を名義人にすることが可能です。胎児に名前はありませんが、「亡〇〇妻△△胎児」という名義で新しい氏名に変更できます。

胎児が無事生まれた場合、改めて修正の手続きが必要となります。また、死産だった場合は相続登記できないため、更正の手続きが必要です。

相続手続きに関する注意点

相続手続きのために遺産分割協議が行われますが、まだ意思のない胎児に代わって手続きをする特別代理人を定める必要があります。その際には以下の2つに注意をしましょう。

- 法定相続分は最低限の確保が必要

- 胎児は生命保険の受取人にはなれない

法定相続分は最低限の確保が必要

遺産が母親と胎児の利益相反の関係にある場合、家庭裁判所に未成年特別代理人選任の申し立てが必要です。家庭裁判所へ申し立てを行う際は、遺産分割案の添付が求められます。これは胎児に不利な形で遺産分割が行われないかを審査したうえで、特別代理人を選任するためです。

胎児の代わりに遺産分割協議に加わる特別代理人の候補者としては、相続人と利害関係にない親族か司法書士などの専門家が適任です。選任された特別代理人は法律で定められた法定相続分以上の財産を確保することが求められます。

代理だからといって他の相続人に権利を譲渡することはできません。たとえ生まれたばかりの新生児であっても、母親と新生児の2人が相続人になるのであれば、相続割合は1/2ずつになるということです。

胎児は生命保険の受取人にはなれない

父親として、自分が死亡した場合は、おなかのなかの子にも生命保険金の受取人として保険をかけておきたいと考える方もいるかもしれません。しかしながら、胎児は生命保険金の受取人にはなれません。

生命保険金は相続財産として扱われず、保険契約に基づき受取人が受け取り、受取人固有の財産として考えられます。そのため、生命保険金は遺産分割協議の対象とはなりません。

生命保険金の受取人として契約するには「人」として存在している必要があります。つまり、まだ生まれていない胎児は受取人になることはできません。胎児が「人」として扱われるのはあくまでも相続の場面に限られているということです。

遺言書の準備は「セゾンの相続 遺言サポート」へ

被相続人が死亡したとき、遺言書がないと「法定相続人」全員で遺産分割協議がまとまるまで、故人の財産は凍結され預金の引き出しなどができなくなります。胎児は相続人に含まれるため、遺産分割協議がまとまるのに時間がかかる可能性が高くなるのです。

妊娠中の妻に負担をかけたくない、ご自身に万が一があったときのことを考えて準備しておきたいとお考えの方は「セゾンの相続 遺言サポート」までご相談ください。信頼できる専門家に無料で相談でき、最適な提案を受けることができます。

おわりに

生きて産まれてくることを条件に胎児にも相続権は認められています。おなかのなかにいる我が子に財産を残したいという親の願いを叶えるためには、遺産分割や相続税申告は胎児を含めて協議・申告することや手続きのタイミングなど、注意すべき点が多くあります。

出産前後の妻が夫の死を受け入れて、相続の手続きをするのは大変です。負担なくスムーズに手続きをするためにも、事前に遺言書を作成したり専門家のサポートを受けたりすることを検討してみましょう。