前回記事では、相続においては3つの問題があることを説明しました。それらを解決する前提として、まず、誰が相続するのか(法定相続人の範囲)、各相続人の取り分はどうなっているのか(法定相続分)、相続の対象となる財産がどれくらいあるのかを確定する必要があります。税理士法人グランサーズ共同代表で公認会計士・税理士の黒瀧泰介氏が解説します。

法定相続人とは?

まず、法定相続人が誰なのかを確定する必要があります。これは家族構成により異なります。

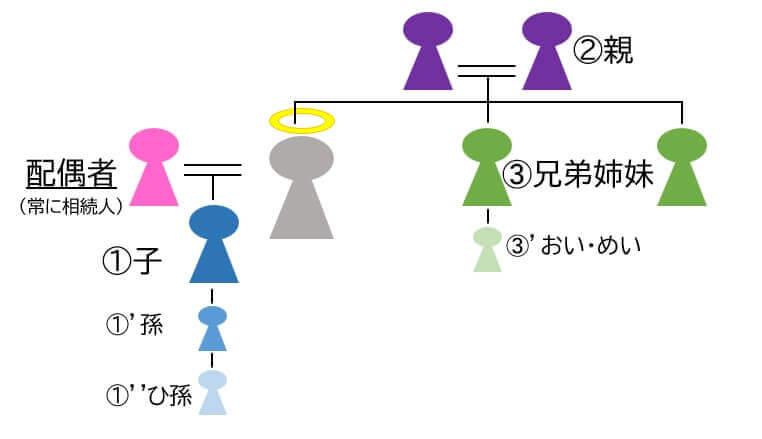

考え方として、「配偶者」は常に法定相続人です。それに加え、第1順位~第3順位の法定相続人がいます(【図表1】参照)。以下、解説します。

配偶者

配偶者は法律婚の関係にある人を指します。法律上の夫婦であれば、事実上、夫婦生活が破綻していたとしても、法定相続人となることに変わりません。

これに対し、事実婚の内縁配偶者は、いかに被相続人と親密であっても相続人になれません。ただし、法律または判例により、被相続人の死後もその家に住み続ける権利は認められています。

なお、現在話題になっている「同性婚」を認める意義は、同性パートナーに遺産を相続させることができるようになるということにもあります。

子(第1順位の法定相続人)

子は第一順位の法定相続人です。すなわち、被相続人に子がいた場合にはその子が配偶者とともに相続人になり、他の親族は法定相続人になれません。

また、子が亡くなった場合、孫がいれば代わりに相続します(代襲相続)。孫も亡くなっていたらひ孫がさらに代襲相続します(再代襲)。ひ孫がいなければさらにその子が…と続きます。

他の人と養子縁組した子も、原則として親子関係は切れないので、法定相続人であることに変わりはありません。

また、子には、他から迎えた養子も含みます。ただし、養子の場合、相続税の計算上、以下の4項目で計算の基礎とできる人数に制限があります。

- 相続税の基礎控除額

- 生命保険金の非課税限度額

- 死亡退職金の非課税限度額

- 相続税の総額の計算

これらの計算の基礎とできる養子の人数は、実子がいる場合は1人まで、実子がいない場合は2人までです。

なお、孫を養子にすることもできますが、相続税が2割増しになります。

子が例外的に法定相続人にならないケースは、子が15歳未満のときに特別な事情があって他の人と「特別養子縁組」をした場合です。この場合はたとえ実子であっても親子関係が消滅するので、法定相続人にはなりません。

親、祖父母等(第2順位の法定相続人)

子がおらず、その代襲相続人もいない場合には、「直系尊属」が法定相続人となります。

通常は親ですが、親が亡くなっている場合は祖父母、祖父母…と、上へ遡っていきます。先ほどの「代襲」と真逆のイメージです。

養親がいる場合には、その養親も含みます。その場合には養親と実親がいずれも法定相続人になります。ただし、特別養子縁組の場合、実親は法定相続人になれません。

兄弟姉妹(第3順位の法定相続人)

子がおらず代襲相続もなく、かつ、親等の直系尊属もいない場合には、兄弟姉妹が法定相続人になります。

実親以外の人と養子縁組をして養子となった場合には、血縁のある「実方」の兄弟姉妹と養子先(養方)の兄弟姉妹がいるケースが考えられますが、普通養子の場合と特別養子とで扱いが異なります。

まず、普通養子の場合、実方の兄弟姉妹と、養方の兄弟姉妹がいずれも法定相続人になります。

これに対し、特別養子の場合は、養方の兄弟姉妹のみが法定相続人になります。なぜなら、実方の兄弟姉妹は特別養子縁組の時点で既に親族関係が切断されているからです。

もしも、兄弟姉妹のなかに死亡した人がいる場合、その子、つまり「甥・姪」が代襲相続することになります。ただし、「甥・姪」も死亡していた場合、さらにその子が代襲相続する「再代襲」はありません。

「相続欠格」と「廃除」

もし、被相続人に対して生前に悪いことをした場合、法律上当然に相続人の地位が否定される「相続欠格」と、被相続人の意思によって相続人の地位を奪われる「廃除」の制度があります。

まず、相続欠格となるのは、被相続人を殺そうとしたり、詐欺・強迫を用いて遺言をさせたり、遺言書を偽造・破棄したりした場合です。やることが悪質なだけでなく、相続の制度の根幹を脅かす行為なので、被相続人が許す許さないにかかわらず、法律上当然に相続人の地位を奪われるのです。

これに対し、廃除事由は、被相続人を虐待したり、重大な侮辱を加えたり、著しい非行を行ったりした場合です。これらの場合には本人の意思によって、相続人の地位を奪うことができるようにしているのです。また、一度廃除しても、後で取り消すことはできます。

法定相続分・遺留分

次に、「法定相続分」と「遺留分」について解説します。

法定相続分

法定相続分は、被相続人が遺言で遺産の分け方を指定しなかった場合に、各相続人の取り分をどうするのか、法律で定めたものです。

被相続人に配偶者がいる場合、法定相続分は以下のとおりです。

- 配偶者と子⇒配偶者:子=1/2:1/2

- 配偶者と親⇒配偶者:親=2/3:1/3

- 配偶者と兄弟姉妹⇒配偶者:兄弟姉妹=3/4:1/4

また、同順位の相続人が複数人いる場合は、頭数で均等に分けます。

たとえば、法定相続人が配偶者と子3人の場合、子の法定相続分は1/2なので、これを3人で均等に分け、1人当たり1/6となります。

配偶者の法定相続分は常に最も多くなっています。他方、その他の法定相続人は、順位が下がっていくにつれ、配偶者と比較した法定相続分が少なくなっています。その理由は、相続の制度には、遺産によって相続人の生活を守るという趣旨があるからです。

遺留分

次に、遺留分は、法定相続人の「最低限の取り分」です。配偶者、子、親に認められます。兄弟姉妹にはありません。

被相続人が遺言で遺産の分け方を指定した場合であっても、それが法定相続人の「遺留分」を侵害する場合には、その部分だけ無効となります。

遺留分は、以下の通りです。

- 相続人が親のみの場合:1/3

- その他の場合:1/2

この遺留分が、きわめて深刻な問題になることがあります。それは、物理的に分けることが難しい大きな資産を、特定の相続人に引き継がせたい場合です。

例えば、自宅の土地建物、事業用土地建物、経営する会社の株式などです。

もしも、それらの大きな財産を特定の相続人に引き継がせることによって、他の誰かの遺留分を侵害することになった場合、大きな財産を引き継いだ人は、お金(代償金)を払って解決せざるを得ません。

そのお金を準備できればいいのですが、十分なお金がない場合、その相続人は、せっかく引き継いだ財産を売ってお金に換えざるをえなくなります。

このような事態を事前に避けるには、被相続人になるべき人が生前に生命保険に加入しておくことが有効です。

受取人を、大きな財産を引き継ぐ相続人に設定しておくのです。生命保険の保険金は受取人の固有の財産となるので、そこから代償金を用立てることができます。

被相続人に借金があったら?

相続は、被相続人の「プラスの財産」と「マイナスの財産」を両方引き継ぐことです。もしも被相続人に借金があった場合、借金まで引き継ぐということです。

では、借金を引き継ぎたくない場合、法定相続人はどうすれば良いでしょうか。以下、説明します。

相続放棄

もっとも有効かつよく行われている手段が、相続放棄です。これは、被相続人のプラスの財産もマイナスの財産も、一切引き継がないことをさします。

借金を引き継がなくて済む代わりに、現預金、不動産等もいっさい引き継ぐことができなくなります。被相続人名義の家に住んでいた場合、家から出ていかなければならないということです。

相続放棄を行う場合、相続開始から3ヵ月以内に、家庭裁判所への「申述」という手続きをする必要があります。もし、3ヵ月を経過すると、相続放棄ができなくなります。したがって、できるだけ早期に被相続人の財産状況をすべて調べ上げる必要があります(どうしてもそれが難しいようであれば家庭裁判所に申し立てをして期間を延ばしてもらうこともできます)。

また、いったん相続放棄をすると、撤回することができません。

さらに、要注意なのが、相続開始から3ヵ月以内であっても、以下のような行為をしてしまうと、相続を承認したとみなされてしまうということです(法定単純承認)。

- 相続財産の全部または一部を第三者に譲渡した

- 相続財産を隠匿、または消費した

相続放棄を検討できる期間は原則として3ヵ月と短く、その間に被相続人の遺産をプラスもマイナスも含めて確定し、相続放棄の申述まで済まさなければなりません。したがって、相続放棄をするか否かについては慎重な検討が必要です。

限定承認

次に、限定承認という方法もあります。これは、被相続人のプラスの財産の限度で、マイナスの財産を引き継ぐというものです。

被相続人に借金があった場合、プラスの財産の分だけ返せばいいということです。

限定承認を行う場合、相続放棄と同様、3ヵ月以内に裁判所に「申述」をする必要があります。

しかし、限定承認の制度は、実際にはほとんど利用されていません。主な理由は以下のとおりです。

- 相続人全員の合意が必要

- 相続財産の「清算手続き」が必要

- 税負担が発生する(被相続人の所得税(みなし譲渡所得)の納税義務を相続で承継する)

最後の「税負担が発生する」とは、被相続人がこの世を去る瞬間に、被相続人に所得税の納税義務が発生してしまい、それが相続されるということです。「みなし譲渡所得」という難しい制度の話がかかわってくるので、これ以上は詳細に立ち入らないこととします。

このように、限定承認はめんどうなので、ほとんど利用されていせん。また、実務家の立場からもおすすめしません。

もし、被相続人に借金があってそれを引き継ぎたくない場合には、端的に相続放棄をすることをおすすめします。