フリーランスになる際はさまざまな手続きが発生し、年金加入もそのひとつです。また、将来受け取れる年金額が会社員よりも不利なため、老後のための自助努力も必要でしょう。

フリーランスに転身する方に向けて、年金の手続き方法や老後資金対策について解説します。

1.フリーランスが知っておくべき年金の知識

フリーランスとして働く際は、年金に関する作業を自分で行わなければいけません。例えば、会社を辞めると厚生年金の加入資格を失うため、国民年金への切り替え手続きが必要です。退職を証明できる書類などを持参し、お住まいの地域の市区町村役場で手続きを済ませましょう。

また、国民年金保険料の払い方や免除・猶予制度など、切り替え手続き以外にも知っておくべきことが多数あります。ここでは、フリーランスが加入する年金について詳しく解説します。

1-1.国民年金とは?厚生年金との違いを解説

まずは、国民年金と厚生年金の違いをおさらいしましょう。国民年金と厚生年金はどちらも「公的年金」に含まれます。給付される公的年金の種類は、「老齢年金」「遺族年金」「障害年金」の3種類です。

国民年金は基礎年金とも呼ばれ、20歳以上60歳未満の方は加入が義務付けられています。どの年齢であっても、国民年金保険料の金額は一律です。

一方の厚生年金は、主に会社員が加入するものです。厚生年金の加入者は、満期を迎えた際に国民年金と厚生年金の両方を受け取れます。なお、厚生年金の保険料は雇用主と折半で支払います。

1-2.国民年金保険料の払い方

会社員は国民年金と厚生年金を天引きで支払いますが、フリーランスは天引き制度がないため、自分自身で国民年金保険料を支払わなければいけません。国民年金保険料の払い方には以下の3つのパターンがあります。

納め忘れを予防するなら、自動的に納付できる口座振替やクレジットカード納付を選びましょう。

| 納付書(現金納付) | 郵送で届く納付書を使って、銀行やコンビニ、Pay-easy(ペイジー)で支払う方法 |

| 口座振替 | 毎月口座から自動で引き落としが行われる方法(引き落とし手数料は無料) |

| クレジットカード納付 | 継続的にクレジットカードの立替納付を利用する方法 |

1-3.国民年金保険料には免除・猶予制度もある

「失業した」「前年の所得が一定水準を下回った」などの経済的な理由がある場合は、国民年金保険料の免除・猶予が認められる可能性があります。免除の申請が承認されると、「全額・4分の3・半額・4分の1」のいずれかの保険料が免除されます。

ただし、免除されたからといってお得になるわけではなく、将来的に受け取れる年金の額が少なくなる点には注意が必要です。

2.老後の生活費に対する国民年金の受給額は?

会社員は国民年金と厚生年金の両方を受け取れますが、フリーランスは国民年金しか受給できません。収入源が国民年金のみになった場合でも満足に暮らしていけるのかを、老後の平均的な生活費から考えてみましょう。

生命保険文化センターの調査(※)によると、夫婦2人の老後生活に必要とされる最低日常生活費は「平均22.1万円(ひと月あたり)」です。なかでも「20万〜25万円未満」を最低ラインとする意見が多く見られました。

なお、娯楽費・教養費などを上乗せしたゆとりある老後のための生活費は、「平均36.1万円(ひと月あたり)」が必要だと考えられています。

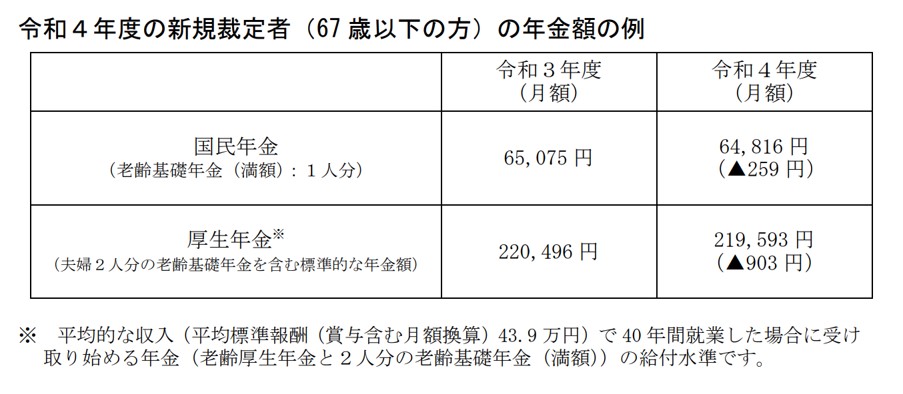

老後に必要な生活費の目安に対し、実際に受給できる年金額(2022年度)は以下のとおりです。

国民年金を満額受け取れたとしても、最低日常生活費の3割程度しかまかなえません。フリーランスの方が老後を迎える際に、国民年金だけで生活を維持するのは難しいでしょう。

(※)出典:公益財団法人生命保険文化センター「老後の生活費はいくらくらい必要と考える?」

3.フリーランスにおすすめの老後資金対策6つ

前項で述べたとおり、国民年金だけで老後の生活費をカバーするのは困難でしょう。国民年金に加えて老後の生活費を準備するなら、以下の6つの老後資金対策を取り入れるのがおすすめです。

- 付加年金

- 国民年金基金

- iDeCo

- つみたてNISA

- 個人年金保険

- 不動産担保ローンやリースバック

安心して老後を迎えるために、老後資金の確保を早めに進めましょう。

3-1.付加年金

国民年金の受給額を増やす方法として、付加年金が挙げられます。付加年金は、月々の国民年金保険料に400円をプラスすることで、将来受給する年金額に上乗せできる仕組みです。確定給付となっており、毎年加算される金額は「付加保険料を納付した月数×200円」です。

付加年金制度を利用する場合は、市区町村役場や年金事務所で手続きを行いましょう。ただし、国民年金基金に加入している方は付加年金を納付できません。これは、国民年金基金の1口目にはすでに付加年金相当が含まれていることが理由です。

3-2.国民年金基金

国民年金基金は個人事業主やフリーランスなどを対象とした制度で、国民年金に上乗せできる年金です。掛金は口数制となっており、加入時の年齢や性別などによって掛金額が決まります。

老後資金の準備に加えて、掛金の全額に所得控除を適用できるのがメリットです。国民年金基金を利用すれば、老後資金対策をしながら節税にもつながるでしょう。一度加入すると任意での脱退は認められないため、加入する前によく検討することが重要です。

3-3.iDeCo

個人型確定拠出年金のiDeCoも老後資金対策として活用できます。iDeCoとは、掛金を積み立てて保険や投資信託などの金融商品を運用し、60歳以降に受け取る仕組みです。掛金の全額が所得控除となるうえに、運用期間中に得た運用益には税金がかかりません。

なお、会社で企業型確定拠出年金に加入していた方は、資産をiDeCoに移す手続きが必要です。「個人別管理資産移換依頼書」を運営管理機関に提出し、移管手続きを行いましょう。注意点として、移管手続きは資格喪失日から6ヵ月以内に済ませなければいけません。

なお、iDeCoに加入して掛金を拠出する場合は、「個人型年金加入申出書」などの必要書類を運営管理機関に送付する必要があります。

3-4.つみたてNISA

つみたてNISAとは、「少額投資非課税制度」のことです。長期・積立・分散投資の促進を目的とした制度で、購入した年から20年間は投資で得た分配益や利益に税金がかかりません(上限:年間40万円)。

60歳を迎えるまで引き出せないiDeCoとは異なり、いつでも売却して現金化できるのがメリットです。所得控除の対象ではないため節税効果はありませんが、資産形成の手段としては有効です。

※2024年1月からNISA制度の改定が予定されています。こちらの内容は2023年12月末までのNISA制度について解説しています。

3-5.個人年金保険

老後資金対策として、個人年金保険の加入を検討するのも良いでしょう。個人年金保険は貯蓄性のある保険で、将来の年金を自分で準備する方法として使えます。契約時に定めた年数が経過すると、5年・10年などの一定期間に一定額の年金を受給できます。

契約した分の年金額が保証され、確実に老後資金を貯められるのがメリットです。控除の対象となる場合もあるため、節税に役立てたい方にもおすすめです。

3-6.不動産担保ローンやリースバック

持ち家を所有する方は、老後資金対策として不動産担保ローンを利用できます。不動産担保ローンとは、不動産を担保にして融資を受ける商品のことです。返済が難しくなった場合に不動産を売却されるリスクはありますが、一般的なローンよりも好条件で借入できるのが特徴です。

不動産担保ローン以外では、リースバックを利用する方法もあります。リースバックであれば、自宅を売却してまとまった資金を調達しつつ、賃貸物件として自宅に住み続けられます。固定資産税などの維持費がかからないのもメリットです。

不動産を活用した老後資金対策として、リバースモーゲージも挙げられます。リバースモーゲージは、自宅などを担保にすることで、居住しながら融資を受けられる仕組みです。

生前は利息のみを返済し、死亡後に持ち家を売却したお金で元金を一括返済します。まとまったお金を融資してもらうほか、年金のような形で借入れすることも可能です。

4.年金以外にも。独立の際にすべきこと4つ

フリーランスになる際は、年金に関する手続き以外にも行うべきことが多数あります。具体的には、以下の4つの手続きを押さえておきましょう。

- 国民健康保険の加入手続きを行う

- 事業用のクレジットカード・銀行口座を申し込む

- 確定申告での節税対策を見越して開業届を提出する

- 収入減や賠償責任の備えを検討する

フリーランスになってからでは手続きが難しいものもあるため、早めに済ませておくのがおすすめです。

4-1.国民健康保険の加入手続きを行う

フリーランスとして独立する際は、国民健康保険への切り替え手続きが必要です。必要書類を準備し、退職日の翌日から2週間以内に市区町村役場へ届け出ましょう。

任意継続を利用すれば、会社で加入していた健康保険を最長2年間継続できます。任意継続を希望する場合は、資格喪失日から20日以内に「任意継続被保険者資格取得申出書」を提出する必要があります。

なお、各業界に特化した団体が提供する保険制度に加入することも可能です。対象や加入条件は団体ごとに異なるため、公式サイトなどをチェックしてみましょう。主な団体を以下にまとめました。

4-2.事業用のクレジットカード・銀行口座を申し込む

事業用のクレジットカードや銀行口座の申し込みは、フリーランスになる前に済ませておくのが賢明です。事業関連のお金を専用のクレジットカードと口座にまとめることで、お金の流れを把握しやすくなります。

事業用のクレジットカードの選び方に困っているなら、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」がおすすめです。事業関連の支払いを一本化できるのはもちろん、国内・海外の旅行中の事故が補償される「旅行傷害保険」や、さまざまな地域の空港ラウンジを利用できる「プライオリティ・パス」などのサービスが付帯しています。

ポイントサービスも充実しており、貯めたポイントはカード利用代金の支払いに充てられます。経費管理に役立つお得なクレジットカードをお探しなら、ぜひセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを利用してみてください。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

4-3.確定申告での節税対策を見越して開業届を提出する

確定申告で節税メリットを得るために、「開業届」を提出しておくことも重要です。開業届とは、個人事業を開業する方が、事業をスタートさせた日から1ヵ月以内に提出すべき書類です。開業届(及び「青色申告承認申請書」)を提出すると、確定申告の際に青色申告を選択できます。

青色申告を行うメリットは、「青色申告特別控除」などの控除を受けられることです。節税対策として有効な手段のため、開業時には忘れずに届出を行いましょう。

4-4.収入減や賠償責任の備えを検討する

独立する際は、収入減や賠償責任の備えを確保することが重要です。例えば、病気やケガを負った場合、会社員であれば有給休暇や傷病手当金などの制度を利用できますが、フリーランスにはそのような保障がありません。

万が一の際の経済的リスクをカバーするためには、医療保険や所得補償保険に加入しておくのが賢明です。

なお、フリーランスが資金面で安心を得るための手段として、積み立てた共済金を廃業・退職時に受け取れる「小規模企業共済」や、取引先が倒産した際に自社が必要とする資金を借りられる「経営セーフティ共済」などもあります。

また、仕事をするうえで取引先に損害を与えてしまうと、賠償責任が生じる可能性があります。会社員とは異なり、フリーランスは損害賠償を自ら負担しなければなりません。フリーランス特有の仕事のトラブルに備えるためには、賠償責任保険を提供する団体や協会に加入しておくのがおすすめです。

4-5.ローンカードを作っておく

カードローンの審査は、フリーランスよりも信用力のある会社員のほうが有利とされています。そのため、フリーランスへの転身を検討しているなら、独立前にローンカードを作っておくのがおすすめです。

ローンカードを作っておくと、フリーランスとして働くうえでお金に困った際に、一時しのぎとしてお借り入れが可能です。お借り入れの手段にはキャッシングも利用できますが、一般的にはカードローンのほうが低金利で利用できます。

クレディセゾンの「MONEY CARD(マネーカード)」はスピーディな融資が可能なカードローンです。

カードを使ってATMからお金を借りられるだけでなく、指定の口座に振り込む「ONLINE振込サービス」もあり、カードを受け取る前に借りることができます。

利用目的が制限されないため、生活費や老後資金に充てることも可能です。いざというときの備えを用意するなら、マネーカードの利用を検討してみてください。

おわりに

フリーランスとして独立する際は、厚生年金から国民年金に切り替える必要があります。年金に関する手続きや支払いをすべて自分で行わなければいけないため、仕組みや手続き方法を理解しておきましょう。

なお、老後の平均的な生活費や国民年金の受給額を考慮すると、国民年金だけでは老後の生活費が不足する可能性があります。付加年金や国民年金基金、個人年金保険などの制度を活用し、老後への備えを確保しておくのがおすすめです。