ファクタリングとは

ファクタリングとは、売掛債権をファクタリング会社に買い取ってもらい、資金調達を行う方法です。

例えば、クレディセゾングループのセゾンファンデックスが提供する「今すぐまとめ払い」では、まずファクタリングを利用されるお客さまから売掛金の請求データを受け取り、セゾンファンデックスは請求および収納代行会社として売掛先に請求書を送ります。そのうえで、お客さまに対して売掛金を買い取った金額を振り込みます。

お客さまは売掛金の入金を待たずに資金を調達でき、さらに売掛金の入金は収納代行会社であるセゾンファンデックスに対して行われるため、請求および収納業務の手間が省けるというメリットがあります。「まとまった仕入れ資金が確保できない」、「銀行が短期では融資をしてくれない」などといった悩みを持つ経営者におすすめの資金調達方法です。

ファクタリング利用の流れ

ファクタリングの利用には、まず申し込みを行い、審査に必要な書類を提出します。その

後で審査がなされ、取引条件が案内されます。取引条件に納得すれば、契約手続きに移ります。

契約手続き後、債権譲渡登記を行い、セゾンファンデックスから売掛先に対して収納代行通知を行います。その後、請求データをセゾンファンデックスに送付し、セゾンファンデックスから買取債権の上限金額が提示され、その範囲内の買取希望金額を申込みます。

買取金額は300万円〜1億円以内となっており、ファクタリング可能債権金額の50%以上が最低の利用金額として申込みできます。尚、買取の際には手数料が発生します。平均支払いサイトが1ヵ月以内であれば、買取金額の1%〜3%、平均支払いサイトが1ヵ月を超え2ヵ月以内であれば、買取金額の2%〜6%です。

銀行融資の仕訳と貸借対照表

では、実際に銀行融資を受けた場合の仕訳と貸借対照表をみていきましょう。

融資という性質上、企業と銀行との間で金銭消費貸借契約を締結し、その契約内容に従って企業が銀行から借り入れます。具体的には、銀行から融資を受けることにより、帳簿上の現金が増加します。そして同時に借入金も増加するという形になります。

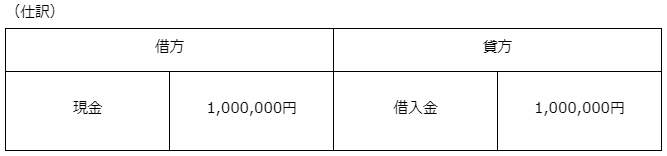

例えば、銀行から100万円の融資を受けた場合の仕訳は以下のとおりです。

そして、貸借対照表は以下のとおりになります。

銀行融資の場合、帳簿上において借入金も増加してしまう点がデメリットです。

ファクタリングの仕訳と貸借対照表

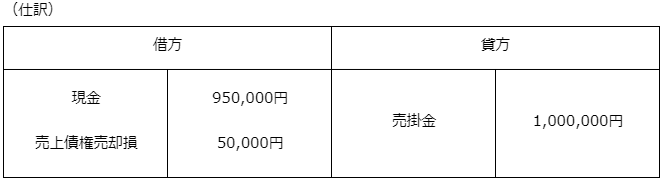

一方、ファクタリングの場合は売掛金の売買ですので、借入金への計上はなく、売掛金が減り、その分現金が増えます。売掛金買取の際に発生する手数料については、費用として計上します。例えば、売掛金を100万円で買い取ってもらい、その手数料が5万円だった場合の仕訳は以下のとおりです。

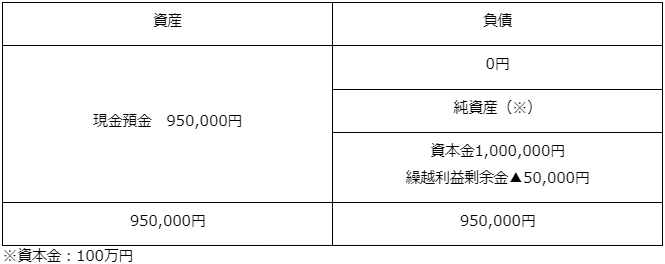

そして、貸借対照表は以下のとおりになります。

このように、ファクタリングの場合は、買い取ってもらった売掛債権分の資産が減少して、受け取った金額分の資産が増加するため、貸借対照表上では負債の変動がみられないというメリットがあります。特に融資の審査を控えており、できるだけ負債比率を上げたくないという状況でおすすめの資金調達方法です。

ファクタリングを利用した際の会計処理

では、もう少しファクタリングを利用した際の会計処理について解説します。買取金額や手数料については、上記に同じと仮定します。

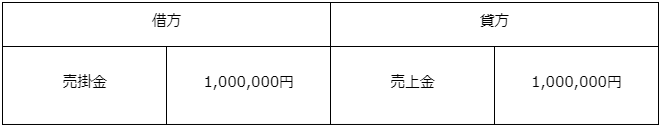

(1)売掛金発生時

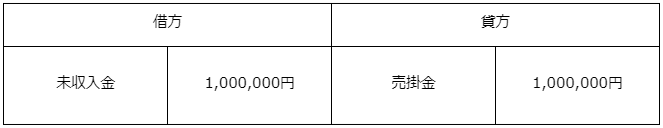

(2)ファクタリング契約時

ファクタリングの契約を行った際には、売掛金が未収入金となります。なぜなら、まだこの時点では現金が入金されていないからです。

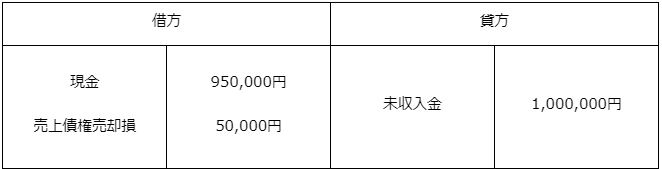

(3)売掛金譲渡代金入金時

ファクタリング会社から売掛債権の買取代金が入金された時点で、現金に計上され、手数料についても経費として処理するため、未収入金は消えることになります。

ちなみに売掛債権を買い取ってもらった際の手数料の仕訳については、「売上債権売却損」以外に、「繰越利益剰余金」、や「雑損」、「支払手数料」でも構いません。

ファクタリング会計処理における注意点

ファクタリングについて仕訳を行う際、注意しておきたい点があります。

・ファクタリング取引は非課税取引

ファクタリングにおける売掛金譲渡は、いわゆる金銭債権などの譲渡に該当するため、非課税取引となります。従って、取引の際に消費税を請求することはできません。ただし、契約手続きの際に行う債権譲渡登記の費用には消費税が発生するため、その仕訳が必要になります。

・決算期末をまたぐ現金入金

ファクタリングの契約から現金が入金されるまでに決算期末をまたぐ場合は、未入金であったとしても、売上に対して課税されます。法人税や消費税の支払いが発生することに注意が必要です。

おわりに

銀行融資とファクタリングには、仕訳そして会計処理に違いがあります。また、一番大きな違いは資金調達におけるメリットでしょう。

銀行融資の場合、非常に低コストでまとまった資金を調達することができますが、赤字の状態で融資を受けるのは難しいという実情があります。

その点、ファクタリングは負債比率に影響を与えないというメリットがあるほか、審査においても、売掛金の内容や取引先の信用を調査することがメインになるため、スピーディな資金繰りが可能です。

事業計画書の提出が求められるなど審査が厳しい銀行融資と異なり、ファクタリングはつなぎ資金に向いています。負債比率を上げたくない時など資金調達の内容に合わせて上手に活用しましょう。

セゾンファンデックスの「今すぐまとめ払い」では、企業の資金繰りを支援する目的でファクタリングサービスを提供しています。利用条件は法人であることや、請求および収納業務をセゾンファンデックスに業務委託できること、収納代行振込先指定ができること、債権譲渡登記を行うことのほか、電子債権記録機関であるTranzax電子債権の利用が挙げられます。

対象となる債権は、お客様が保有する全ての売掛金となっており、収納代行債権は顧客企業が希望する売掛先の請求書データ記載金額の合計になります。また、ファクタリングが可能な債権金額は、収納代行債権の範囲内で、審査および買取の制限によって一部を除外した後の金額になります。

セゾンファンデックスの今すぐまとめ払いは、WEBサイトおよび電話での申し込みや問い合わせに対応しています。気になった方は、ぜひセゾンファンデックスの今すぐまとめ払いにお問い合わせください。