「個人事業主では運転資金に必要な融資は受けられないのでは」と思い込んでいる方もいるのではないでしょうか。確かに、融資を受けるにあたり審査の難易度が上がる点は否定できません。しかし、個人事業主でも運転資金の融資は受けられます。

融資を受けられれば事業の成長を加速させたり、日々のキャッシュフローの改善を図れたりします。そのため、融資を受ける方法を模索することが大切です。

この記事では、個人事業主が利用できる運転資金の融資と、ケース別でみたおすすめの融資方法について解説します。融資を受けやすくするポイントも紹介しているため、これから融資を受けたい人の参考になるでしょう。

個人事業主が受けられる運転資金の融資を受けられる事業者4つ

個人事業主が受けられる運転資金の融資は主に次の4つです。

- 日本政策金融公庫

- 銀行

- 信用金庫

- ノンバンク

以下で各融資制度の基本的な概要を解説していきます。

日本政策金融公庫

日本政策金融公庫は国が100%出資する金融機関で、個人事業主でも利用できる融資です。公的融資制度ということもあり、比較的低い金利で利用できます。また、返済期間も5年以上からと長期返済が可能なため、毎月の返済負担も軽減できるでしょう。

営利目的ではないため、小規模事業者や個人事業主、または創業前の企業でも気軽に融資の相談ができます。

ただし、その一方で融資申込の際には多くの資料が必要とされ、準備に時間と手間を要してしまいます。また、審査では自己資金の有無についても確認されることもあり、自己資金が不足していると審査に通りにくくなるでしょう。

銀行の融資

銀行融資の主な特徴は、他の金融機関より低金利で融資を受けられ、なおかつ高額な借入れが可能な点です。銀行といっても大手銀行から地方銀行などさまざま種類があり、銀行ごとで特徴は異なります。

銀行融資は審査が厳しい傾向にあり、審査から融資実行までにかかる時間も長くなります。場合によっては、保証人や担保を求められるでしょう。とくに個人事業主の場合は法人と比べて経営規模が小さく、経営リスクを懸念されやすくなるため、資金調達の難易度は高くなりがちです。

信用金庫の融資

信用金庫も運転資金の調達において有効な選択肢です。信用金庫とは、地域に密着した金融機関であり、主にその地域の個人や中小企業への金融サービスを提供しています。金利は銀行などの融資と比べて高い傾向にある一方で、銀行や日本政策金融公庫よりも審査のハードルは低いといわれています。

また、融資や返済計画、経営相談などについて親身に対応してくれるため、開業して間もない個人事業主にとって頼れる存在となるでしょう。ただし、利用できる地域が限定されており、加えて融資を受ける際は原則として信用金庫の会員になる必要があります。

ノンバンクの融資

あまり聞き覚えのない言葉かもしれませんが、ノンバンクからの融資も選択肢のひとつです。ノンバンクとは銀行以外の金融機関を指し、預金業務や為替取引などは行わず、融資業務に特化していることが特徴です。

ノンバンクは信用金庫などと比較すると金利は高めですが、審査の際に柔軟に対応してくれる傾向があります。そのため、赤字決算の個人事業主でも場合によっては融資を受けられる可能性があるでしょう。

また、審査スピードも早く、急な融資にも対応してもらえるノンバンクもあります。金融機関によっては全国に対応しているため、地域に関わらず融資の申し込みが可能です。

個人事業主が運転資金の融資を受けられるサービス3つ

運転資金の融資を受けるにあたり、具体的なサービスについて知りたい個人事業主の方は多いでしょう。主なサービスを3つ紹介します。

- 事業者向けカードローン

- ビジネスローン

- 制度融資

ひとつずつ見ていきましょう。

事業者向けカードローン

事業者向けカードローンとは主に個人事業主を対象としたカードローンで、クレジットカード会社や消費者金融、金融機関が行う融資サービスのことです。銀行などの場合は、申し込みから融資実行まで数週間~1ヵ月程度の時間を要しますが、カードローンであれば最短即日で融資が可能な金融機関もあります。

金利は15.0~18.0%と高めであるものの、審査基準も低く設定されているため、審査にも通りやすくなっています。ただし、カードローンの場合は原則として総量規制が適用され、年収の3分の1までしか借り入れができません。ただし、個人事業者に対する貸付けにおいて、事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合、例外貸付が適用され、総量規制を上回る金額の借り入れが可能な場合もあります。

ビジネスローン

ビジネスローンとは、クレジットカード会社や消費者金融、銀行などが提供する事業用資金専用のローンです。対象となるのは法人経営者または個人事業主に限られます。

ビジネスローンは総量規制の対象外なため、カードローンよりも借り入れ限度額が高めに設定されています。カードローンと比べると審査スピードはやや劣るものの、それでも他の金融機関よりも審査スピードは早く、緊急の融資にも対応しやすいです。

ただし、ビジネスローンもカードローン同様に金利が高めに設定されています。また、個人事業主が利用する場合、金融機関によっては一定要件を満たさないと総量規制が適用されて高額な借り入れができない場合もあります。

制度融資

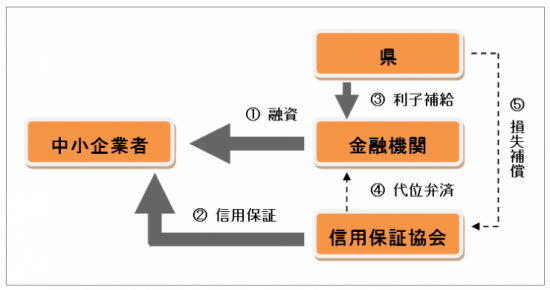

制度融資とは地方自治体・民間金融機関・信用保証協会の3機関が共同して実施している融資制度です。自治体が融資元のため、金利は低く設定されており、なおかつ審査基準も低い傾向にあります。

①.中小企業者は、金融機関から埼玉県の定めた条件で融資を受けることができます。

②.その際、埼玉県信用保証協会の信用保証を付けることによって、企業の信用力が増し、

融資の円滑化が図られます。

③.また、埼玉県が金融機関に対し利子補給することによって、金融機関を通じて、埼玉県

の定める低利な利率で融資を受けることができます。

※一部、金融機関所定金利の制度もあります。

④万が一、中小企業者が借入金を返済できなくなった場合、埼玉県信用保証協会は、中小企

業者に代わって金融機関に弁済します(代位弁済)。

⑤.埼玉県は、代位弁済により埼玉県信用保証協会が被った損失の一部を補填しています (損失補償)。

引用元:埼玉県 制度融資の概要

自治体が信用保証料を負担してくれることもあるため、手数料負担の軽減も期待できます。ただし、3機関が関わっており、申し込みから融資実行まで時間を要してしまうため、余裕を持って融資を進めていく必要があるでしょう。

また、各自治体で融資制度が異なるため、お住まいの地域でどのような制度融資があるか事前に確認しておくことをおすすめします。

【ケース別】個人事業主のおすすめの融資方法を紹介

個人事業主が運転資金として利用できる融資7つを紹介してきました。ここからはケース別にみた個人事業主おすすめの融資方法をケースごとに紹介していきます。

- 創業前や創業間もない場合は日本政策金融公庫

- 金利を抑えたい場合は銀行融資

- 事業のサポートを受けたい場合は信用金庫

- 柔軟に対応してもらいたい場合はノンバンク

次項で紹介する各融資元のメリット・デメリットなどを理解し、その中から自分に適した融資を選択してください。

創業前や創業間もない場合は日本政策金融公庫

事業を始めて間もなく、まだ業績や信用力が低い個人事業主は日本政策金融公庫がおすすめです。日本政策金融公庫では、創業前や創業間もない個人事業主も利用対象となっています。

また、金利も低く設定されており返済期間も5年以上と長期で借入れができるため、月々の返済負担も軽減できます。開業当初の個人事業主は売上が不安定な場合も多く、月々の返済負担を低く抑えられるのは大きなメリットと言えるでしょう。

日本政策金融公庫が実施している主な融資枠は、以下のとおりです。

これから運転資金の融資を検討する方は、まずは日本政策金融公庫を候補に挙げておくとよいでしょう。ただし、提出書類が多く審査に時間を要するため、急ぎの融資を希望する方には向いていないと言えます。

金利を抑えたい場合は銀行融資

金利を少しでも低く抑えたい場合や、多額の融資を受けたい場合は銀行融資を検討しましょう。銀行融資の場合は他の金融機関より金利が低く設定されており、そのうえ融資限度額も高めです。

経営状況によっては、運転資金と設備資金の両方が必要になるでしょう。その際にまとまった融資が必要になり、その分の返済負担も大きくなるため、なるべく金利を低く抑えたいところです。

ただし、銀行融資は審査が厳しく、小規模な事業や赤字の個人事業主の場合は審査に通りにくい傾向があります。そのため、銀行融資を断られた場合に備え、他の資金調達方法も併せて検討しておきましょう。

事業のサポートを受けたい場合は信用金庫

経営や融資、税務相談など幅広いサポートを受けたい場合は信用金庫がおすすめです。信用金庫は地域密着型の金融機関で、利益だけを優先するのではなく、地域の発展を目指すことにも取り組んでいます。

そのため、融資審査においても柔軟な対応が可能であり、比較的小規模な事業所や個人事業主でも審査に通りやすくなっています。銀行よりも金利は高い傾向にありますが、会員になれば金利の優遇などもあるため、いくつかの信用金庫を比較してみるとよいでしょう。

また、地域経済の健全な成長を促すためのセミナーやワークショップなども定期的に開催し、経営者に必要な情報提供や会員同士のマッチングなどの機会も提供しています。

柔軟に対応してもらいたい場合はノンバンク

融資審査において柔軟な対応を希望する場合は、ノンバンクでの融資がおすすめです。

ノンバンクは信用金庫よりもさらに柔軟な審査基準を設けており、個人事業主でも審査に通過できる可能性は十分にあります。

金利が高いというデメリットはあるものの、銀行や信用金庫からの融資が難しい場合に、ノンバンクの融資は有力な候補になるはずです。

セゾンファンデックスの「事業者向け不動産担保ローン」は、赤字決算や創業して間もない事業主でも、不動産を担保に出すため柔軟な審査を行います。また、審査もスピーディーで、急な資金調達も検討できるでしょう。銀行融資が受けにくい状況にある方や、急な運転資金が必要になった場合はお気軽にご相談ください。

個人事業主が運転資金を融資以外で調達する方法

個人事業主が運転資金を調達する方法は融資以外にも存在します。個人事業主でも活用できる調達方法は主に次の4つです。

- クラウドファンディング

- 自治体からの補助金・助成金

- リースバック

- ファクタリング

それぞれの特徴を順番に解説します。

クラウドファンディング

クラウドファンディングは、インターネットを通じて不特定多数の方から資金を調達する方法です。 クラウドファンディングで資金を調達するためには、実施する事業に対して多くの方から共感を集める必要があります。

そのため、地域活動や社会貢献を目指すような事業であれば多くの方から共感され、希望する資金を集められるかもしれません。ただし、いくら共感を得られるような事業であっても、募集をする際のプレゼン力やアピール力が不十分であっては、必要な資金を集めることは難しいでしょう。

クラウドファンディングで募る際は、経験豊富なコンサルタントや過去に資金を集めた経験者からアドバイスなどをもらうことが重要です。

自治体からの補助金・助成金

前述でも解説したとおり、自治体でも融資制度を設けていますが、これとは別に補助金や助成金なども取り扱っています。申請して採択されれば数万円~数十万円、場合によっては数百万円もの資金調達が可能です。

これらの資金は返済義務がないため、募集要件に合う場合はぜひ活用してみることをおすすめします。ただし、自治体によって取り扱いが異なるため、あらかじめお住まいの自治体公式ホームページなどで確認しておきましょう。

例えば、神奈川県であれば以下のような補助金事業を実施しています。

| 概要 | 上限額 | |

|---|---|---|

| 基金21・ボランタリー活動補助金 | 地域や社会の課題解決に向け、ボランタリー団体等が取り組む事業を支援する制度 | 年間100万円 |

| 藤沢市高効率機器設置費補助金 | 高効率照明、給湯、空調機器等を設置する企業への補助 | 補助対象経費の2分の1(上限100万円) |

リースバック

リースバックとは、所有している不動産をリースバック会社や金融機関に売却し、そのまま賃借人として住み続けるサービスです。自宅を売却した後は、本来は買主に明け渡すことが一般的です。しかし、リースバックであれば、売却したあとも住み慣れた自宅に賃借人として住み続けることが可能です。

自宅の売却益がそのまま資金調達となるため、資産価値の高い不動産を所有している場合は多額の資金調達が期待できるでしょう。ただし、リースバックを活用すると所有権がなくなり、その後は買取会社に家賃を納める必要があります。また、買取会社に売却する価格は相場よりも低くなりやすい点に注意が必要です。

ファクタリング

ファクタリングとは、売掛金をファクタリング会社に売却することにより、未回収の売掛金を即座に現金化できるサービスです。

通常、売掛金には支払い期日が設けられており、回収まで数ヵ月かかることが一般的です。しかし、ファクタリングを活用することで、期日より早く資金を手に入れられます。そのため、ファクタリングは早急に資金を要する場合に有効な資金調達方法となるでしょう。

ファクタリング会社によっては最短即日で売掛金を買い取ってもらうことも可能です。ただし、ファクタリングは手数料が発生するため、本来受け取れるはずだった売掛金よりも少ない金額で受け取る形になってしまう点に注意が必要です。

個人事業主が運転資金の融資を受けやすくするポイント

運転資金の融資を受ける際は、以下のポイントを押さえて少しでも審査を通りやすくしましょう。

- 適切な事業計画書を作成する

- 信用情報はきれいにしておく

- 確定申告を提出しておく

- 必要書類を準備しておく

- 税金を納税しておく

審査に通過する確率を少しでも上げるために、ぜひ参考にしてみてください。

適切な事業計画書を作成する

銀行などの融資では、事業計画書の提出が必要となり、その内容の良し悪しで今後の融資審査に大きく影響を与えます。開業前や開業して間もない方の場合、事業計画書と聞いていまいちどのような書類なのかわからない方も多いでしょう。事業計画書とは、これからどのような事業を進めていくのかを具体的な目標や見通しなどを記載する計画書のことです。

事業計画書には主に次のような内容を記載します。

- 事業主の略歴

- 経営理念やビジョン

- 事業内容

- サービスの特徴や魅力

- 競合他社の分析

- 経営戦略

- 資金計画

事業計画書には実現可能な目標と具体的な数字を用いて、実現性のある計画書を作成することが重要です。

信用情報はきれいにしておく

融資審査においては経営状況だけでなく、経営者個人の信用情報も重要なチェックポイントのひとつです。クレジットカードやローンの滞納などがあると、審査に影響を及ぼすケースがあります。

とくにローンなどの返済を61日以上にわたり滞納してしまうと、信用情報に異動が掲載され、審査に通過する確率が限りなく低くなります。そのため、普段から信用情報に影響を与えないように金融機関と付き合うようにしましょう。

確定申告書を提出しておく

個人事業主が融資を申し込む際に必要となるのが、確定申告書の写しです。融資担当者は確定申告書の内容をチェックし、資金繰りや財務状況などを詳しく分析して返済能力の有無を見極めます。

確定申告書の内容は黒字のほうが審査に有利となるものの、節税を意識して売上を低く抑えることもあるため、一概に赤字だからといって融資に通らないわけではありません。赤字であったとしても、かかった経費に対して適切に説明できれば、審査に通過することもあります。

また、確定申告をしていない場合は正確な財務状況を確認できず、融資審査で不利になる可能性があります。そのため、確定申告書がない開業一年目の人は証明できる書類がないため、審査に通過するハードルが高くなると考えてください。

必要書類を準備しておく

必要書類に不足があると融資審査に不利となるため、融資を受ける際は余裕を持って必要書類の準備を進めていくことです。また、審査の評価を上げる目的で虚偽の記載をすることはトラブルの原因にもなるため、必ず正確な情報を記載しましょう。

融資審査では融資申込書のほか、以下の書類が必要になることがあります。

| 必要書類 | 内容 |

|---|---|

| 事業計画書 | 事業内容や戦略、収益の見込みなどを記載する書類 |

| 本人確認書類 | 運転免許証、マイナンバーカードなど |

| 確定申告書 | 前年度の確定申告書の写し |

| 損益計画書 | 事業開始後にどの程度利益が見込めるのかを計画した書類 |

| 納税証明書 | 確定申告した後の所得額や納税額、未納がないかを証明する書類 |

| 試算表 | 会計処理の数字が正しいかを確認するための種類 |

税金を納付しておく

金融機関によっては、審査の過程で納税証明書の提出を求められる場合があります。納税の有無は納税証明書で判明され、未納がある場合は「ローン返済も滞納するのでは?」と担当者から思われ、審査に不利になってしまいます。

もし未納の税金があれば、早めに納税を済ませておきましょう。なお、税金を滞納していても、納得のいく理由を面談時に説明できれば問題とならないこともあります。

また、納税証明書の提出が不要な金融機関もあるため、未納がある場合はそちらのローンを検討するのもよいでしょう。

運転資金確保の融資について個人事業主の方からよくある質問

最後に運転資金確保の融資に関するよくある質問に回答します。

できません。もし、生活費に使用してしまうと一括返済を迫られるリスクもあるため、くれぐれも生活費に充てるようなことがないよう注意してください。

運転資金の主な項目は以下のとおりです。

- 人件費

- 事務所維持費

- 商品仕入

- 備品

- 営業諸経費 など

生活費として使用したい場合は、カードローンなどを利用するようにしましょう。

融資の種類によっては、自己資金ゼロでも融資を受けられます。例えば、以下のような融資であれば自己資金ゼロでも融資を受けられるでしょう。

- 新規開業資金

- 中小企業経営力強化資金

- 制度融資

これらの融資であれば、自己資金ゼロでも融資を受けられます。ただし、信用情報にキズが入っていたり、提出した事業計画書に実現性を感じられなかったりすると審査に通らない可能性もあります。前章で解説した「個人事業主が運転資金の融資を受けやすくなるポイント」をきちんと押さえて申し込みをしてください。

融資元によって異なるものの、銀行や日本政策金融公庫での融資の場合は原則として無担保です。また、担保が必要になる融資は一般的に不動産担保ローンに限られます。

不動産を担保に出したくない場合は無担保型の融資を選ぶようにしましょう。一方で複数の不動産を所有している方や、低金利でまとまった融資を受けたい方は不動産担保ローンがおすすめです。

FPから見た「事業性資金の融資」の結論!

個人事業主が受けられる主な運転資金の融資は主に以下の7つです。

- 日本政策金融公庫

- 銀行

- 信用金庫

- ノンバンク

- カードローン

- ビジネスローン

- 制度融資

事業性資金の融資は事業の拡大や、円滑な経営を進めていくうえで必要な資金です。そのため、自分のニーズに合った金融機関選びが重要になります。

創業前や創業間もない場合は日本政策金融公庫を、事業のサポートを受けたい場合は信用金庫、融資審査に柔軟に対応してもらいたい場合はノンバンクを選択するとよいでしょう。

融資担当者に納得してもらえるような事業計画書を作成し、経営に必要な運転資金を調達してください。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。