事業を始める予定の方で、開業届を提出すべきか迷っている方もいるのではないでしょうか。提出するにも手間がかかるため、メリットやデメリット、具体的な提出方法など知った上で提出するか判断するのが良いでしょう。

本記事では、開業届を提出するメリット・デメリットや開業届の提出方法などを解説します。

- 開業届を提出することにより、青色申告特別控除や経費の範囲が増えるなどメリットが多い

- 開業届を提出しないことによるペナルティはないが、所得が20万円超なら提出した方が無難

- 開業届の提出方法には税務署窓口・郵送・e-Taxがある

開業届を出すメリット

開業届とは、「個人事業の開業・廃業等届出書」の略称で、個人が起業したことを申告する際や廃業する際の届け出を指します。開業届を出すメリットを以下で解説します。

確定申告で青色申告できる

開業届と併せて「青色申告承認申請書」を提出すると、青色申告ができるようになります。

税金の申告方法には、簡易的な帳簿による「白色申告」、やや複雑な「青色申告」があり、青色申告の方が申告が複雑な分、税制上の優遇や赤字の繰越が可能など、さまざまなメリットがあります。

以下では青色申告のメリットについて解説します。

青色申告特別控除が受けられる

青色申告特別控除では、確定申告時に最大65万円分を所得から控除できることがメリットとして挙げられます。特別控除の要件を満たすには、複式簿記による記帳やe-Tax等の申請などがありますが、控除額が大きいことから利用すべき制度でしょう。

3年間赤字を繰り越すことができる

青色申告では、白色申告にはできない赤字繰り越しができます。過去2年間が赤字で、3年目で黒字になった場合などに、損益を通算できるため節税効果につながります。

経費として使える範囲が増える

青色申告は白色申告と比べて、経費として使用できる範囲が広がるため、節税効果が高くなる可能性があります。

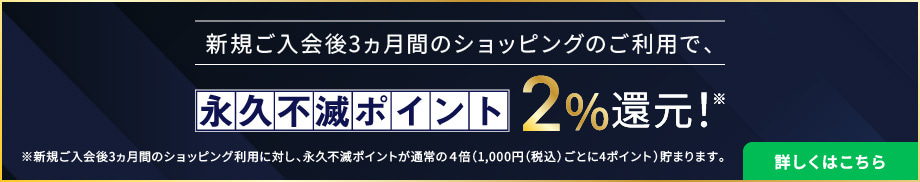

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードでは、経費管理や業務の効率化といったビジネスライフのサポートが可能です。追加カードを作成すれば、社員の経費使用状況も管理できるため、経理業務がよりスムーズになります。

自社の経理業務の効率化やビジネスを後押しするために、ビジネスカードの申し込みを検討してみてはいかがでしょうか。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

個人事業主が小規模企業共済に加入できる

開業届を提出することにより、小規模企業共済に加入できるようになります。小規模企業共済とは、一般的なサラリーマンがもらう退職金のような位置づけで、確定申告書や開業届の控えで加入できます。

具体的には、月々1,000円〜70,000円までの自由な掛金で満期・満額なく退職や廃業への備えとすることができます。さらに、掛金は全額所得控除となるため、節税効果もあります。

屋号で銀行口座・法人用クレカが作れる

開業することにより、屋号で銀行口座・法人用クレジットカードが作れます。これにより、資金の運用・管理が一括で行えるため、事業用のお金の動きを可視化しやすいほか、プライベートの入出金と切り分けることができるなどのメリットがあります。

開業した方でビジネス用のクレジットカードを検討している場合には、セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードがおすすめです。本カードは、創業直後の個人事業主や会社経営者でも申し込みしやすいだけでなく、支払いサイクルが最長56日と、資金繰りを円滑にする仕組みづくりの一助にもなります。

さらに、経費削減や業務効率化にも活用でき、個人事業主・創業直後の会社に最適なビジネスカードになっています。無料で持つことができ、便利で特典も豊富なビジネスカードをこの機会に申し込んでみてはいかがでしょうか。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

開業届を出すデメリット

以下では、開業届を提出するデメリットを解説します。

青色申告を出すことによる帳簿付け作業が増える

青色申告をする場合は、複式簿記を付ける必要があり、手間が増えてしまうことが挙げられます。複式簿記は、仕組みを理解するまでに難しいと感じることもあるため、会計ソフトや税理士への依頼を検討することもおすすめです。

失業保険の対象外になる可能性がある

一般的なサラリーマンが失業した時にもらう失業保険は、個人事業主は対象外になる可能性があります。失業保険は「就職しようとする意思といつでも就職できる能力」が受給要件であり、開業をすると「再就職の見込みなし」とみなされ、失業給付が受けられないことがあります。

健康保険の扶養から外れる場合がある

配偶者の健康保険の被扶養者になっている場合、開業届を出すと被扶養者ではなくなる可能性があります。健康保険の被扶養者から外れると、自身で健康保険の脱退手続きや新たな加入手続きを行う必要があるため、配偶者の勤務先が加入している健康保険組合などの規定を事前に確認しておくと良いでしょう。

開業届は必ず出さないといけない?

結論からいうと、開業届は事業を開始した1ヵ月以内に提出することになっていますが、出さなくても罰則などは特にありません。とはいえ、前述したとおり所得控除や赤字繰越などメリットも多いため、何か事情がない限りは開業届は提出した方が無難でしょう。

副業の場合は収入がいくらになったら開業届を出すべき?

売り上げから経費を引いたものを所得といいますが、この所得が20万円を超える場合、開業届を提出する目安と考えた方が良いでしょう。なぜ20万円なのかというと、確定申告の義務は所得が20万円超であるためです。

20万円とはいえ、青色申告で控除が利用できるため、開業届を提出しておくと良いでしょう。

開業届の手続き方法

開業届の提出が必要とはいえ、どのような手続きがあるのかわからない方も多いでしょう。以下では開業届の手続き方法を紹介します。

提出方法は3つから選べる

開業届の提出方法は以下3つから選ぶことができます。

- 税務署の窓口へ提出

- 郵送での提出

- e-Taxでの提出

それぞれメリット・デメリットを踏まえて解説します。

税務署の窓口へ提出

税務署の窓口で提出する場合、税務署の職員の方に開業届をチェックしてもらえるため、不備や記入漏れなどをその場で対応することができます。

一方、税務署の営業時間に合わせて提出しなければならない点や自宅から移動時間がかかるなどデメリットもあります。

郵送での提出

郵送での提出の場合、ポストへの投函であれば原則いつでも・どこでも郵送でき、時間や手間がかかりません。一方で、不備や抜け漏れがあると、再度修正して提出する必要があるなどのデメリットがあります。

e-Taxでの提出

近年はe-Taxでインターネットで自宅から開業届を提出でき非常に便利ですが、事前にマイナンバーカードやカードリーダーを用意する必要があり、持っていない方にとっては手間がかかるためデメリットとなります。

しかし、e-Taxは確定申告時などにも利用できるため、一度用意しておくとその後も便利です。

必要書類は何がある?

開業届を提出する際に必要な書類等は以下のとおりです。なお、開業届は国税庁のホームページからダウンロードできます。

| 提出方法 | 税務署窓口 | 郵送 | e-Tax |

| 必要書類 | ・個人事業の開業・廃業等届出書(開業届) ・開業届の控え ・個人番号通知カードやマイナンバーカードなど個人番号がわかるもの ・本人確認書類 ・印鑑 | ・個人事業の開業・廃業等届出書(開業届) ・マイナンバーカードの写しまたは個人番号がわかる書類(個人番号通知カード、住民票など)の写し ・本人確認書類開業届の控え ・返信用封筒 | ・個人事業の開業・廃業等届出書(開業届) ・マイナンバーカード ・ICカードリーダー |

「個人事業の開業・廃業等届出書」の書き方

「個人事業の開業・廃業等届出書」は抜け漏れが多いので、記入する際は注意が必要です。事業収入を主とする個人事業主を想定した開業届の書き方の流れを以下に記載しますので、参考にしてください。

- 所轄の税務署名と提出日を記入

- 納税地・事業所の住所を記入

- 氏名・生年月日を記入

- 個人番号(マイナンバー)を記入

- 職業を記入(事業を端的に記載)

- 屋号(空欄も可)を記入

- 届出の区分で「開業」を選択(他は空欄)

- 所得の種類で「事業所得」を選択

- 開業年月日を記入

- 同時に提出する書類がある場合は当てはまる書類の「有」を選択

- 事業概要を具体的に記入

- 給与等の支払状況を記入

- 給与等の支払いがあり、源泉所得税の納期の特例を利用する場合は「有」を選択

- 給与等の支払いがあれば、支払開始年月日を記入

おわりに

本記事では、開業届のメリットやデメリット、提出方法などを解説しました。開業届は開業から1ヶ月以内の提出が定められているものの、提出しないことによるペナルティはありません。

とはいえ、青色申告の所得控除や屋号が使えるなどメリットも多いため、開業届は提出するのが良いでしょう。また、個人事業主として開業した後、確定申告をする際には事業用のクレジットカードで一括管理しておくのが便利です。

開業と併せて、セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カードなどの個人事業主も申し込めるクレジットカードを検討してはいかがでしょうか。

デメリットよりもメリットが多いことを理解し、期限内に正しく手続きをしましょう。