カードローンは「金利が高い」「借入額が大きくなりやすい」といった点から危険だといわれています。ただ、冠婚葬祭や手術費用など、急にお金が必要になり、カードローンを使おうか迷っている方もいるのではないでしょうか。

そこでこのコラムでは、カードローンの危険性とデメリットを回避する方法などを解説します。メリットやおすすめのカードローンもわかり、ご自身の状況に合わせたカードローンを見つけられるでしょう。

カードローンとは銀行やカード会社、消費者金融からお金を借りられるサービスで、ATMからの引き出しや口座への振り込みで簡単にお金を準備できます。使い道が基本的に自由で、無担保・保証人不要で利用できる点がメリットです。一方で金利が高く、借入額が大きくなりやすいといった危険性もあります。安心してカードローンを利用するためには、低金利や無利息期間のある商品を選ぶなどの工夫が大切です。

カードローンが危険だといわれる理由

今すぐお金を準備する方法として「カードローン」を思い浮かべる方もいるのではないでしょうか。カードローンは、最寄りのATMで簡単にお金を引き出せるため、急にお金が必要なときに便利です。ただし使い過ぎると、返済が追いつかなくなり、家計が苦しくなる可能性もあります。

まず、カードローンの特徴と危険だといわれる理由について解説していきましょう。

カードローンの特徴

カードローンとは銀行やカード会社、消費者金融からお金を借りられるサービスです。ATMからの引き出しや口座への振り込みで簡単にお金を準備できるため、急な出費に役立ちます。カードローンの利用目的は基本的に自由です。

WEBもしくは電話などから申し込み、職業や年収といった申込者の情報や借入希望額などを伝え、無事審査に通れば利用できます。

カードローンによって金利や返済方法などは異なるため、不明な点がある場合は発行会社に問い合わせてください。

カードローンが「危険だ」といわれる理由とは

カードローンを使おうとしてご家族に話すと、「やばいからやめた方が良いよ」「カードローンは危ないよ」と言われた方もいるのではないでしょうか。カードローンにはメリットもたくさんありますが、金利や信用情報などの危険性についても充分に理解することが大切です。

ここでは、カードローンが「危険だ」といわれる理由について解説します。

金利が高い

カードローンの金利は年3.0%〜15.0%程度です。一般的には住宅ローンは年2.0%以下、教育ローンは年5.0%以下、マイカーローンは年5.0%以下ですので、目的別のローンよりも高い傾向にあります。カードローンは基本的に使い道が自由で、無担保・保証人不要で借りられるため、金利は高くなるのです。

金利が高いと返済額が多くなるため、返済終了まで時間がかかることもあるでしょう。

他のローン審査に影響を及ぼすケースも

カードローンを契約しているだけでは、信用情報に事故情報(返済の遅れや債務整理などの情報)が登録されることはありません。ただし複数の会社と契約している場合には、審査の際に「新たに当社のローンを組んだら経済的に苦しくなり、返済が遅れるのではないか」と判断されてしまう可能性もあります。

万が一カードローンの返済が遅れてしまうと信用情報に事故情報が登録され、新たにローンの審査に通らないケースもあるため、注意が必要です。

借入額が大きくなりやすい

カードローンの使途は基本的に自由なため、計画的に使わないと多重債務に陥るケースもあります。特に銀行のカードローンの場合、総量規制の対象外となっており、借り過ぎには要注意です。総量規制とは「貸金業者からの合計の借入額が年収の3分の1を超えてならない」という決まりです。

返済期間が長くなりやすい

借入額が大きくなりやすい分、利息もかかるため、返済期間が長くなりやすいリスクがあります。

借入額が大きいものの毎月の返済額が少なければ、返済期間はより長引きますので、長期的に見て返済していけるか判断しましょう。

カードローンのメリットとは?

カードローンは金利が高く、借入額が大きくなりやすい危険性はありますが、使い道が基本的に自由で、無担保・保証人不要で利用できるといった魅力もあります。

ここではカードローンのメリットについて詳しく解説していきましょう。

使い道が自由

カードローンの利用目的は基本的に問われないため、生活費やレジャー資金、教育資金、介護費用、葬儀費用などに活用できます。利用限度額の範囲内であれば自由に使えるので、急にお金が必要になったときにも重宝するでしょう。

住宅ローンや教育ローン、マイカーローンといった目的別のローンは使途が制限されます。自由に使いたい方はカードローンを検討してみましょう。

無担保・無保証で借りられる

カードローンは担保と保証人が不要のため、申し込みのハードルが低い点も魅力です。例えばマイカーローンであれば車が担保となりますが、カードローンには担保を用意する心配がいりません。

審査に時間がかかりにくいため、すぐにお金が欲しい方にぴったりです。また周りに保証人になってくれる方がいなくても利用できるので、気軽に使いやすいでしょう。

利用限度額内ならいつでも利用できる

契約時に決めた利用限度額内であれば、何度も好きなタイミングでお金を引き出せます。

例えば利用限度額が50万円だとすると、「1回目で30万円」「2回目で20万円」と2度引き出しが可能です。返済すれば利用限度額はその分戻るため、最初に40万円を借り、10万円の支払いをすれば、20万円を借りられる状況になります。

具体的にいくら必要になるかわからないもののお金は用意しなければならない方に適しているでしょう。

スマホなどから簡単に申し込める

スマートフォンやパソコンなどから申し込めるため、仕事や家事で忙しい方でもスキマ時間に利用できます。「最短30分で融資可能」「即日融資可能」としているカードローンもあります。

ネットが苦手な方でも電話や郵送、店舗からも申し込めるため安心です。

信用情報にまつわる疑問点

カードローンを申し込む際に、ご自身がブラックリストに載るのではないかと心配する方もいるのではないでしょうか。

信用情報とはクレジットカードやローンなどの契約者の名前や契約内容、支払い状況など個人の情報のことです。JICC(日本信用情報機構)とCIC(シー・アイ・シー)、KSC(全国銀行個人信用情報センター)が管理しており、銀行やカード会社などがカードローンの審査時に信用情報を利用します。

ここではカードローンと信用情報にまつわる疑問について学びましょう。

カードローンを利用すると信用情報に傷がつく?

カードローンを利用するだけでは、信用情報に事故情報は登録されません。事故情報とは、返済の遅れや債務整理などの情報などです。「信用情報に傷がつく」ことは「事故情報が載る」ことを指し、いわゆる「ブラックリストに載った」状態になります。

カードローンの返済が滞ったら信用情報に残る?

カードローンの返済が遅れると、遅れたことが登録される可能性があります。1回で載るのか、事前連絡があれば載らないのかは、状況によって異なります。

信用情報に傷がついてしまうと、一定期間新たなクレジットカードを作れなかったり、スマートフォンの分割払いができなかったりと、生活に支障が出てくることもあるでしょう。

もし信用情報に傷がついたらずっと記録は残る?

カードローンの返済が遅れて信用情報に傷がついた場合、すぐに登録が解除されるわけではありません。JICC(日本信用情報機構)とCIC(シー・アイ・シー)、KSC(全国銀行個人信用情報センター)での延滞の登録期間は、完済からおおよそ5年とされています。

カードローンの危険性を回避する方法とは

カードローンのリスクを回避する方法は、以下のとおりです。

- 低金利や無利息期間があるカードローンを選ぶ

- 返済計画を立てる

- 繰り上げ返済などで返済期間を短くする

- 必要最低限の利用を心がける

カードローンを使い過ぎると、返済のために他から借り入れるといった状況に陥る可能性もあります。カードローンは借金のひとつです。節度をもって利用しましょう。

低金利のカードローンや無利息期間があるものを選ぶ

低金利のカードローンを選ぶことで、返済金額を少なく、返済期間を短くできる可能性があります。「30日間金利が0円」といったキャンペーンを行っているカードローンもあります。

キャンペーンや特典が適用される条件も確認して、何社か比較してみましょう。

返済計画を立てる

カードローンを利用する際には、結婚資金や自宅の修繕費用、介護費用など、利用目的を明確にし、返済計画を立てましょう。返済計画をあらかじめ立てておけば、借り過ぎを防止でき、早い段階で完済できる可能性もあります。当初決めた利用目的以外には使わないよう、心がけましょう。

繰り上げ返済など短期間で返済する

ボーナスなどが入り、お金に余裕が出てきたら、繰り上げ返済をして返済期間を短くしてみましょう。返済期間を短くすることで、利息をカットできます。繰り上げ返済をすると一時的に多くのお金が必要になるため、無理のない範囲で行うことが大切です。

全て返済できるぐらいの余裕が出てきたら、全額返済も検討しましょう。

必要最低限の利用を心がける

カードローンはATMですぐにお金を引き出せる反面、必要以上にお金を借り過ぎてしまう可能性があります。

お金が必要になったときにはご家族や親戚に事情を話すことも考えましょう。時間に余裕があれば、アルバイトをするなど、稼ぐことも検討しましょう。

おすすめのカードローンは?

カードローンを扱う会社は多くありますが、それぞれ金利やキャンペーンなどが異なるため、申し込む際には、充分に内容を確認しましょう。

最後におすすめのカードローンを紹介します。

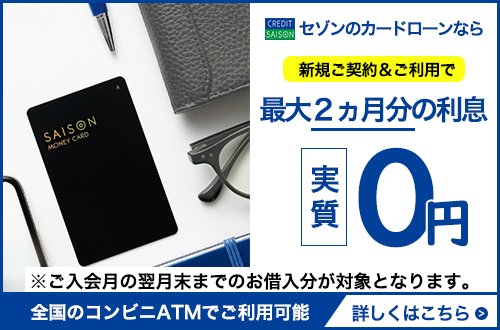

MONEY CARD

「MONEY CARD(マネーカード)」はセゾンカードのカードローンです。新規ご契約とご利用で最大2ヵ月分の利息をキャッシュバックしています。最短数十秒で指定の口座に振り込まれるため、すぐにお金が必要なときでも安心できるカードです。また事業資金にも使えるため、ビジネス目的で借りたい方にもおすすめです。

| 借入可能額 | 1万円〜300万円 |

| 金利 | 8.0%〜17.7% |

| 返済回数・期間 | 1回〜140回・1ヵ月〜140ヵ月 |

おわりに

カードローンは、金利が高く、借入額が大きくなりやすい、返済期間が長くなりやすいといった点から危険だといわれています。一方で使い道は基本的に自由で、無担保・保証人不要で使えるため、急にお金が必要になったときに便利です。

節度を持って利用するためには、低金利やキャンペーンのあるカードローンを選んだり、返済計画を立てたりすることが大切になります。またお金に余裕が生まれたら、繰り上げ返済をし、必要なお金以外には使わないようにしましょう。