不動産価格が高止まりしている昨今、マイホームを手に入れる手段として、共働き世帯による「ペアローン」の利用が増えています。ただ、ペアローンは“もしものとき”の補償の範囲や、手数料の割高さといったデメリットが懸念されることも。

そこで、マイホームを検討する共働き世帯に知っておいてほしいのが、「夫婦連生団信」です。本制度の特徴やメリット・デメリットについて、株式会社FAMOREの山原美起子CFPが具体的な事例を交えて紹介します。

東京23区の新築マンション価格は1億円超…過去最高を更新

2023年、首都圏で発売された新築マンションの1戸あたりの平均価格は8,101万円と、3年連続で過去最高を更新しました。

東京23区に絞ると平均価格は1億円を超え、これには資材価格の高騰や外国人投資家の参入、地価の高い都心でマンション開発が相次いだことなどが影響していると考えられます。

2024年4月の首都圏平均価格は7,662万円と少し下がったものの、平均的な年収の会社員には手が届きにくい価格です。

こうした状況にもかかわらず、都心のタワマンなどの売れ行きは好調。発売後すぐに完売する状況が続いています※1。

自宅として購入する場合、価格が高額なためにほとんどの方は「住宅ローン」を利用することになるでしょう。共働き夫婦世帯の増加に伴い、借入金額の増額を目的として夫と妻それぞれで住宅ローンを組むケースも増えてきました。

この住宅ローンを組むうえで重要なポイントとなるのが、ローン返済に特化した「団体信用保険(団信)」です。なかでも近年、知る人ぞ知る「夫婦連生団信」への注目が高まっています。

今回は、住宅ローン選びにおける夫婦連生団信のメリット・デメリットについて詳しくみていきましょう。

参考・出典:※1 不動産経済研究所

都内に住み続けたいが…結婚3年目・30代共働き夫婦の「深刻な悩み」

夫:真田翔平さん(仮名・36歳)……会社員/年収600万円

妻:真田加奈さん(仮名・35歳)……会社員/年収400万円

結婚生活3年目の真田夫妻は、都内の賃貸マンションに住んでいます。夫の翔平さん(仮名・36歳)は年収600万円の会社員、妻の加奈さん(仮名・35歳)は年収400万円の会社員で、世帯年収はおよそ1,000万円です。

昨年、期限を2年間と決めていた妊活を終え、子どもを持たない人生を選択。これを機に、「マイホーム購入」という新たな夢に向けて2人は動き始めました。

夫婦には、食べ歩きという共通の趣味があります。都内には飲食店も充実しており、通勤なども考慮しても利便性が高いことから、「このまま都内で暮らしたい」という意見は2人とも一致しています。

決して安くない毎月の家賃を考えると、資産形成の観点からも早いうちに買っておいたほうがいいと考え、夫婦は都内のマンション相場を調べることにしました。

希望エリアをネットで検索してみると、中古マンションでも相場は7,000万円前後。翔平さんの収入だけでは難しい金額です。また、妊活をしていた影響で、まとまった貯金はできていません。そこで、「住宅ローンを最大限利用しよう」と考えた翔平さんは、妻を連れて金融機関へ融資の相談に向かいました。

単独ローンでは厳しいが…担当者に勧められた「初耳の方法」

窓口では、担当者と次のようなやり取りがありました。

担当者「ご主人の年収ですと、4,800万円ほどが融資の上限ですね」

夫「なるほど。やはりそうですよね。できれば7,000万円のマンションを購入したいのですが、難しいでしょうか?」

担当者「そうですね、でしたら奥さまの収入を足して融資枠を増やしてはどうでしょう。お2人の年収を合算すると世帯年収1,000万円になりますから、ご夫婦で8,000万円ほどのローンが組める可能性があります」

妻「え、わたしの年収で高額な住宅ローンを組んで大丈夫なんですか?」

加奈さんは不安で顔が曇ります。しかし、4,800万円の借入では希望エリアに家を購入することはできません。

担当者「ご不安でしたら、ご夫婦のどちらかに万が一のことがあった場合、残りの住宅ローンが0になる『夫婦連生団信』をつけるのはいかがでしょうか? 夫婦連生団信なら住宅ローン控除をご夫婦ともに利用できますので、節税効果もあります」。

夫・妻「ふうふれんせいだんしん?……初めて聞きました。もっと詳しく教えてください!」

「共働き世帯」におすすめの住宅ローンの組み方

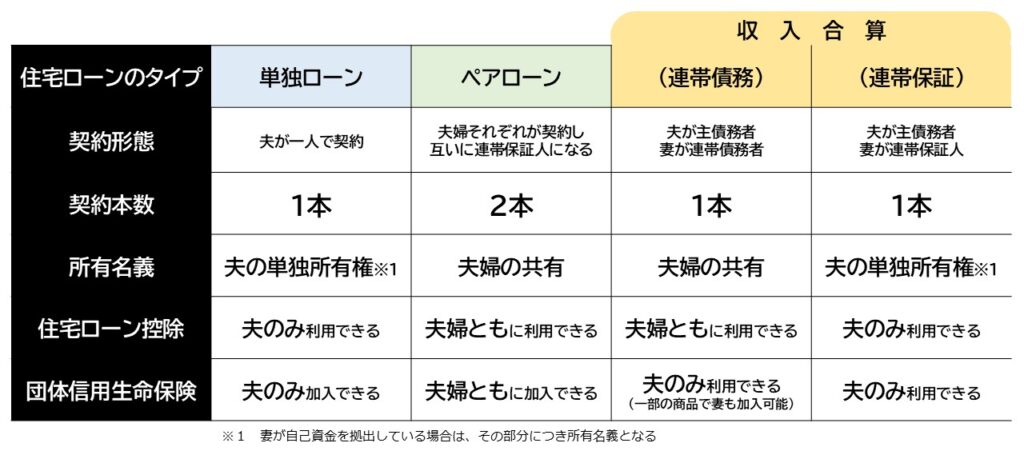

夫婦連生団信の説明に入る前に、真田夫妻のような共働き世帯が選択できる住宅ローンのそれぞれの特徴についてみていきましょう。共働き世帯が選択できる住宅ローンの組み方には、主に3つのパターンがあります(図表1)。

[図表1]夫婦共働き世帯が利用できる主な住宅ローンの種類とその特徴

注:夫が主債務者となる場合。

出所:筆者作成

ここでチェックすべきポイントは「所有名義はどうなるのか」「住宅ローン控除が使えるか」「団信に加入できるか」といった点です。

1.単独ローン

「単独ローン」は、夫婦どちらか一方が単独で住宅ローンを契約する方法です。契約者本人のみの収入や年齢をもとに審査が行われるため、真田夫妻の場合、借入可能額は翔平さんの4,800万円のみとなります。

2.ペアローン

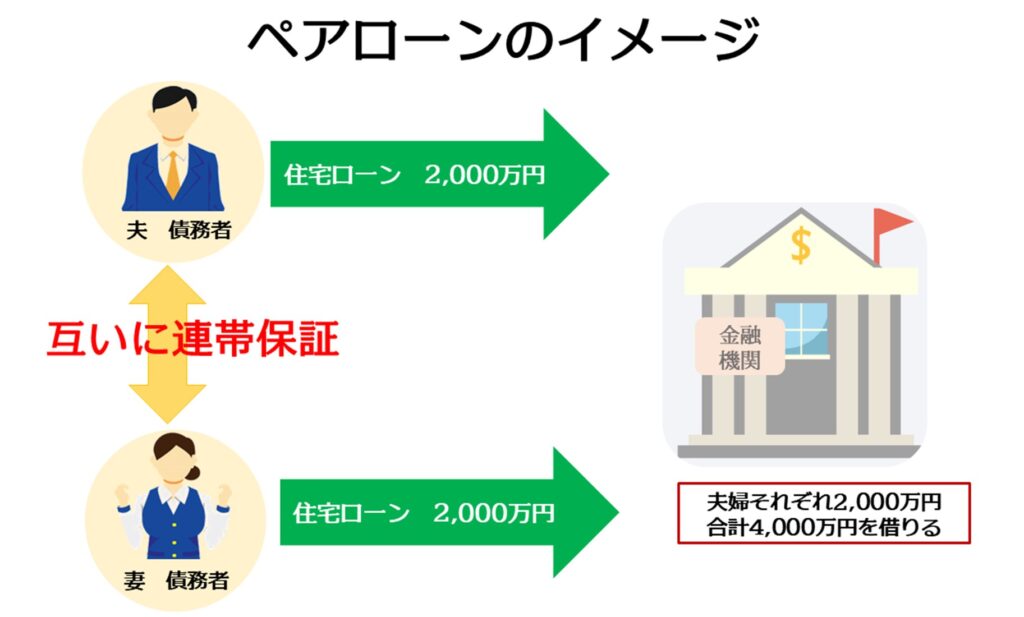

「ペアローン」は、夫婦で1本ずつ計2本の住宅ローンを組み、お互いの連帯保証人になるという方法です。

[図表2]ペアローンのイメージ

出所:筆者作成

夫婦それぞれが団信に加入できますが、主契約者である夫(もしくは妻)が死亡するなど万が一のことがあった場合、団信で保障されるのは主契約者の住宅ローンのみとなります。

また、ペアローンはあくまで“別々の住宅ローン”という扱いのため、単純に手数料が2倍になるというのもデメリットです。

真田夫妻が利用した場合、夫の翔平さんに万が一のことがあれば4,800万円のローン残債はその時点でゼロになりますが、妻・加奈さんの住宅ローンは引き続き返済する必要があります。加奈さんにとっては不安が残る方法でしょう。

3.収入合算

ペアローンと比較される住宅ローンの組み方として、「収入合算」があります。収入合算は住宅ローン申込者本人の収入に配偶者など親族の収入を合算して住宅ローンの審査を行う方法で、これにより借入金額を増やすことができます。

収入合算には、「連帯債務型」と「連帯保証型」という2つの種類があります。

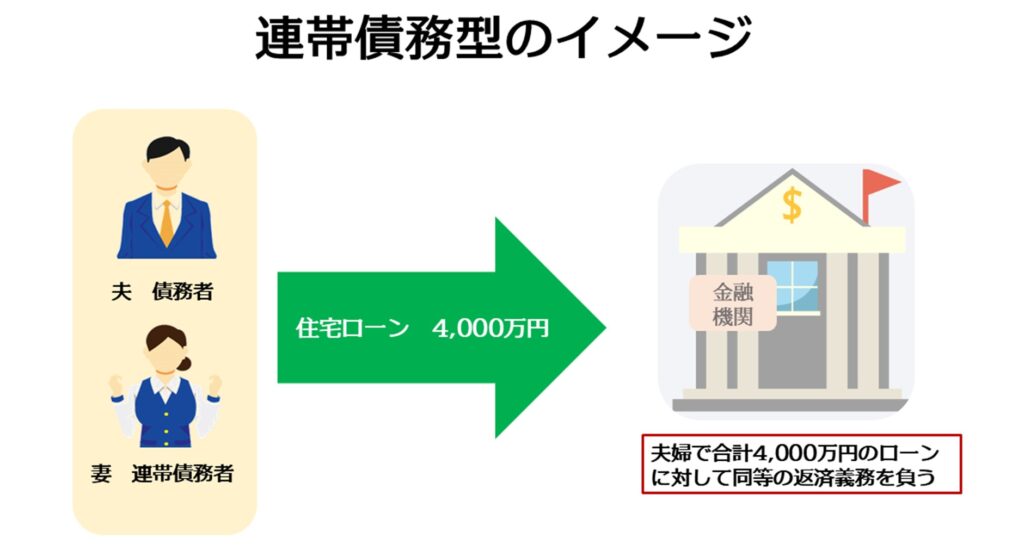

①連帯債務型

夫婦のうち1人が主契約者(債務者)となり、もう1人が連帯債務者となって主契約者と同等の返済義務を負うものです。ペアローンと異なり、通常主債務者しか団体信用生命保険に加入できないことがほとんどです。

注)一部、夫婦ともに団信に加入できる商品もあり

[図表3]連帯債務型のイメージ

出所:筆者作成

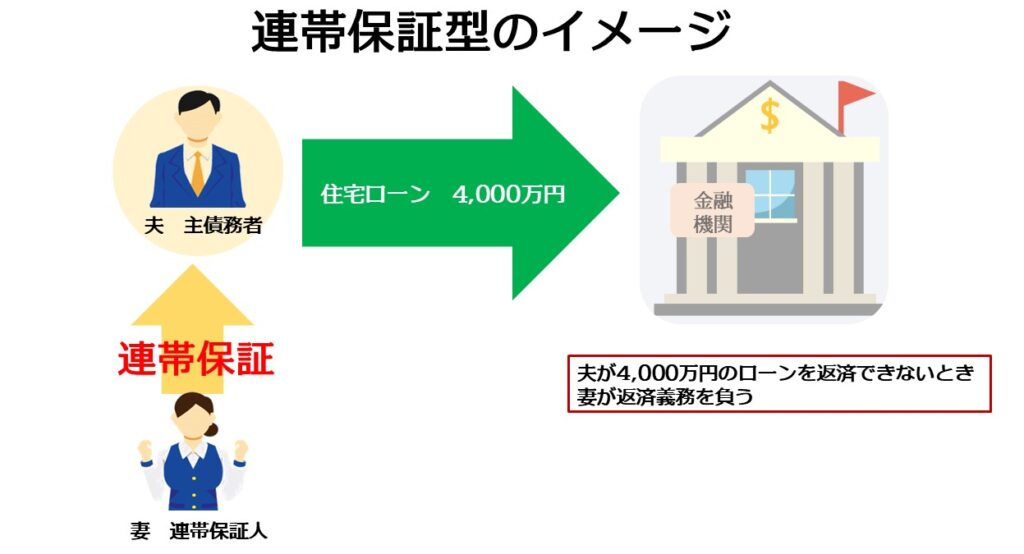

②連帯保証型

夫婦のうち1人が主契約者(債務者)となり、もう1人が連帯保証人となって、主契約者の返済が滞った・返済できなくなった場合に主契約者に代わって返済義務を負うものです。連帯保証型の場合、連帯保証人となった方は団信に加入することも住宅ローン控除を利用することもできません。

[図表4]連帯保証型のイメージ

出所:筆者作成

収入合算を利用した場合、仮に収入合算者となる加奈さんが先に亡くなるなどした場合、保険金はおりず、住宅ローンの残債も免除されません。したがって、のこされた翔平さんは収入が減ったまま1人で残りの返済を続けることとなります。

夫婦共働き世帯におすすめの「夫婦連生団信」

これらを踏まえ、近年注目が集まっているのが「夫婦連生団信」です。

夫婦のどちらか一方が死亡したり、所定の高度障害になったりした場合、通常の団信では、支払い対象となった人の住宅ローン残債のみが0円になります。ところが、夫婦連生団信は住宅の持分や返済額にかかわらず、残りの住宅ローンが0円になるのです。

夫婦連生団信の主なメリットは、下記の4つです。

2.夫婦ともに住宅ローン控除を利用できる

3.夫婦ともに団信に加入できる

4.夫婦のどちらかに万が一(死亡、高度障害)のことがあれば住宅ローンがなくなる

また、夫婦連生団信であれば、住宅ローン控除を夫婦それぞれが享受できます。

年収がそれほど高くない自分が遺された場合のローン返済に不安を感じていた加奈さんでしたが、仮に翔平さんが先に亡くなっても返済に困ることなく、マイホームに住み続けることができます。この安心感は、なにより心強いサポートといえるでしょう。

なお、住宅ローンに夫婦連生団信を付保する場合、「連帯債務型ローン」に限られることが一般的です。保障期間はローンの返済期間と連動しているため、完済した時点で終了します。

また、加入にあたって、保険会社による審査があります。そのため、すべての人が加入できるわけではありません。

所得税や住民税が高額になる可能性も…

夫婦連生団信には多くのメリットがある一方で、デメリットも存在します。それは、返済を免除された分が「一時所得」とみなされ、所得税や住民税が高額になる可能性がある点です。

住宅ローンが完済となることから、税金を払えない事態に陥るケースは少ないと思われますが、対応できるだけの現金を準備しておくと安心です。

また、夫婦連生団信を使うには、各金融機関によって異なりますが、通常の適用金利に年0.1%〜0.3%程度の金利を上乗せする必要があります。

ただ、団信は一般的な生命保険に比べて保障内容が簡潔な分、保険料が割安に設定されていることが多いです。そのため、金利上乗せがあるとしても夫婦連生団信を使うことで他の生命保険料が不要になり、結果的に節約となる可能性もあります。

夫婦連生団信を検討する際には、金利上乗せによる月々の増額分と、似たような保障を付ける場合の保険料を比較してみるとよいでしょう。

都内にマイホームを…新たな夢に向け、1歩を踏み出した夫婦

東京に念願のマイホームを持てる可能性があることがわかり、2人の表情はパッと明るくなりました。

「産休・育休を取る予定もないので、世帯年収を上げながら定年までしっかり働いて、夫婦で一緒にローンを返済していこうと思います」と、翔平さんはこれからの暮らしに前向きです。

とはいえ、夫婦で融資を受けることは、夫婦それぞれの安定した収入が前提です。そのため、さまざまな理由でどちらか片方の収入が減るようなことがあれば、返済が難しくなるでしょう。

今回見てきたように、借入時に金融機関が提示する借入可能額は実際の返済可能額と必ずしも一致しません。万が一の保障や税金面の違いなどについてもよく理解したうえで、物件選びと同じ熱量で後悔のない「住宅ローン選び」をしたいところです。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。