日々の生活を豊かにしながら資産形成を進める方法のひとつが「株主優待」です。これは、投資先の企業から年に1〜2回、自社製品や割引券などが贈られる日本独自の制度で、現金で受け取る配当金とは異なる魅力があります。

この記事では、株主優待の仕組みや楽しみ方から、注意すべきリスク、初心者向けの賢い選び方のポイントまでを解説します。

(本記事は2025年8月29日時点の情報です。投資にはリスクが伴いますので、最新情報や詳細な条件については各証券会社・企業のIR情報をご確認ください)

株主優待って何?どうして人気があるの?

株主優待とは、企業が自社の株式を一定数以上保有している株主に対し、年に1〜2回、自社の製品やサービスなどを贈る制度です。

優待の内容は企業によって実にさまざまで、自社製品であるお米や飲料、系列の飲食店で使える食事券、買い物に便利なクオカード、好きな商品を選べるギフトカタログ、自社施設やサービスの割引券など多岐にわたります。

株主優待を受け取るためには、「権利確定日」と呼ばれる日に、株主名簿に名前が記載されている必要があります。権利確定日の時点で株主であれば、保有期間の長さに関わらず優待の対象となります。

ただし、株主優待制度は企業の判断により内容の変更や廃止が行われる可能性があります。最新の条件については、各企業のIR情報で必ずご確認ください。

株主優待は、とくに個人投資家を中心に根強い人気があります。その理由の一つが、家計の節約につながる実用性です。加えて、比較的少額の投資でも大きなメリットを享受しやすい仕組みも魅力といえるでしょう。

株主への利益還元には「配当」もありますが、配当金は保有株数に比例して金額が決まるため、大量に株式を持つ機関投資家ほど受取配当額は大きくなります。

一方、株主優待は、売買の最小単位である100株を保有しているだけで、多くの株を持つ投資家と同じ内容の優待を受けられるケースが少なくありません。

配当金には税金がかかりますが、株主優待は原則として受領時に課税されることはありません。ただし、金券類を換金・譲渡した場合には雑所得等として課税される可能性がありますので、詳細は税務署や税理士にご相談ください。

優待品が金券や品物といった形で手元に届くのも、株主優待ならではの魅力です。家族や友人と一緒に食事を楽しんだり、受け取った品物をプレゼントしたりすることで、投資が日々の生活におけるコミュニケーションのきっかけにもなり得ます。

単なる資産形成の手段としてだけでなく、社会とのつながりや生活の彩りを与えてくれる点が、株主優待が長く愛される理由なのかもしれません。

どんな企業が優待を出している?人気の傾向は?

株主優待を実施している企業は、外食や小売など、身近な業種に多く見られます。企業にとっては、株主に自社の店舗やサービスを利用してもらうことで広告効果も期待できるというメリットがあります。

個人投資家に人気の優待には、いくつかの共通した傾向があります。まず、全国に店舗があり日常的に利用しやすい企業の割引券といった実用性の高いものが挙げられます。

具体的な事例を挙げると、すかいらーくホールディングスや日本マクドナルドホールディングスの食事券や、イオンの株主優待カード(キャッシュバック制度)などは、長年にわたり高い人気を維持しています。

※これらは参考事例であり、特定銘柄への投資を推奨するものではありません

優待品そのものの価値だけでなく、現金のように利用できるといった「使い勝手の良さ」も重要なポイントです。

優待の総額だけを見ると魅力的な自社サービスの割引券でも、サービス利用の都度自己負担が発生したり、利用機会が限られたりすれば、額面どおりの価値を享受するのは難しいといえるでしょう。

人気の優待銘柄を見分ける指標として「信用売り残高」があります。

これは、株価の変動リスクを抑えながら優待だけを手に入れる「優待クロス取引」という手法で空売りされた株式数も含むとみられるため、権利確定日前にこの数字が急増していると、その銘柄の優待が人気であることの一つの目安になります。

なお、優待クロス取引には売買手数料、貸株料、逆日歩等のコストが発生し、これらが優待価値を上回るリスクもあります。詳細な仕組みやコストについては、各証券会社にご確認ください。

優待で得する?損する?利回りとリスクの見方

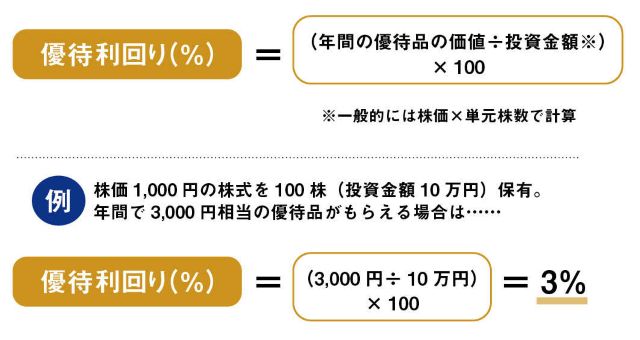

株主優待の価値を客観的に判断するための指標があります。それが「優待利回り」です。これは、投資した金額に対して、年間にどれくらいの価値の優待品を受け取れるかを示したもので、おトクさを測る目安となります。

優待利回りは、以下図解の計算式で算出できます。

ただし、この利回りは株価や優待条件の変動により常に変化するため、あくまで参考値として捉えることが大切です。

一般的に、優待利回りが3%を超えると「高利回り」といわれ、魅力的な水準と見なされます。企業によっては、優待だけでなく「配当金」も出しているところが多く、この二つを合計した「総合利回り」で判断する方も少なくありません。

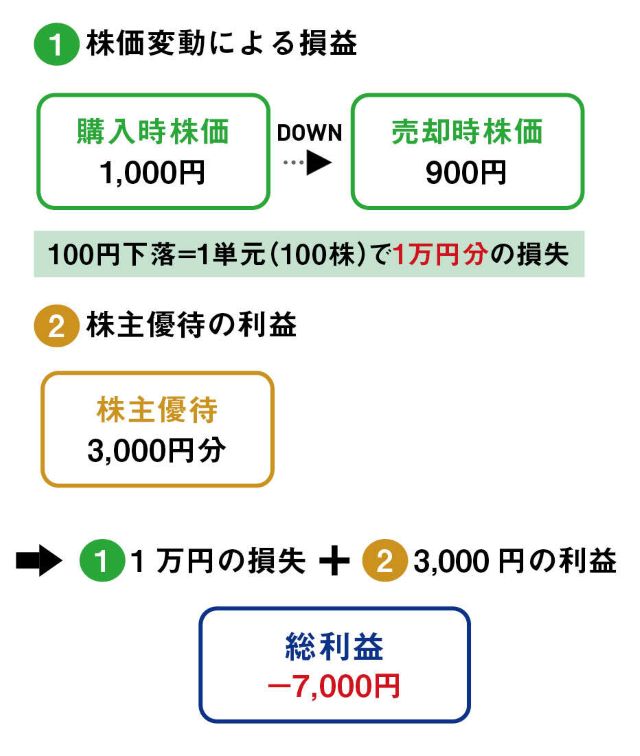

ただし、こうした優待制度にも注意すべき点があります。まず、利回りが非常に高い場合、それは優待品の価値が高いのではなく、株価が大きく下落していることが原因かもしれません。

さらに、株主優待制度そのものに潜むリスクも存在します。企業の業績不振や経営方針の変更によって、優待内容が変更される「改悪」や、制度自体がなくなる「廃止」が行われることがあります。

とくに優待制度が廃止されると、株価が大きく下落する傾向があります。そうなると、優待がもらえなくなるだけでなく、資産そのものが目減りしてしまうことにもなります。

そのため、利回りの高さや優待内容の魅力だけで投資先を決めるのではなく、その企業の業績が安定しているか、過去に優待制度を継続してきた実績があるかなども併せて確認することが大切です。

利回りは、極端に高いものや低いものを候補から外すための、ひとつのフィルターとして使うのが賢明です。例えば、クオカードのような金券タイプの優待は人気ですが、それでも優待利回りは高くても5%程度が一般的です。

それ以上の利回りが示されている場合は、何か不自然な点がないか一度立ち止まって考えるべきです。「投資にうま過ぎる話はない」ということは忘れずにいましょう。

また、保有期間に応じて優待内容をグレードアップする企業もあります。こうした制度は魅力的に映ると思いますが、長期保有優遇だけを目的に銘柄を選ぶのはおすすめしません。株価が3年後どうなるかは誰にもわからないからです。

「株主優待はあくまで企業からの感謝のしるし、おまけである」という心構えでいるのがいいでしょう。

優待株式、どう選ぶ?初心者が見るべきポイント

投資先を選ぶ際には大切な視点がいくつかあります。

まずはじめに確認したいのが自分にとって価値がある優待かどうかという点です。例えば近所で利用できる商品券や、日頃から愛用しているメーカーの製品であれば、満足感も高いものになるでしょう。せっかく受け取っても使わなければ、その価値を充分に活かすことはできません。

次に忘れてはならないのが、投資対象としての企業の価値を見極めることです。株式投資である以上、事業内容や業界内での優位性や将来性を確認することは不可欠です。

優待を受け取れたとしても、株価そのものが大きく下落してしまっては、損失となってしまいます。企業の成長が期待できるかどうかも大切な判断基準となります。

そして、これらを踏まえたうえで、投資額に見合った価値があるかを判断する目安の一つが、優待利回りですが、前述のとおり利回りは変動するため、利回りだけで価値は決められません。

あくまでも企業の安定性や成長性と併せて総合的に判断し、自分が納得できるかどうかを見極めることが大切です。最後に業績を確認して、銘柄を選びましょう。

企業の業績を確認する際、初心者の方でも理解しやすいのが「決算説明資料」です。これは株主や投資家向けに事業の状況を解説している資料で、企業のウェブサイトなどで公開されています。

資料では、まず企業の主力事業の売上を確認します。それに加え、コスト削減などの企業努力によって利益率が改善しているかといった点にも目を向けるといいでしょう。たとえ全体の伸び率が緩やかでも、会社が新たに力を入れている事業が力強く成長していれば、将来性に期待が持てます。

おわりに

株主優待は、資産形成を進めながら暮らしに楽しみをもたらしてくれる魅力的な制度です。

ただし、その恩恵を長く享受するには「おトクだから」という理由だけでなく、「安心して応援し続けられるか」という視点で選ぶことが、結果として安定した資産形成につながります。

株主優待制度は企業の判断により変更・廃止される可能性があることを理解し、無理のない範囲で生活のなかに投資を取り入れることで、資産づくりと日々の楽しみを両立させていくことができるでしょう。

【重要な注意事項】

- 本記事は情報提供を目的としており、特定の銘柄への投資を推奨するものではありません

- 投資にはリスクが伴い、元本保証はありません

- 株主優待制度の詳細や最新情報は、必ず各企業のIR情報でご確認ください

- 税務に関する詳細は税務署や税理士にご相談ください

- 優待クロス取引等の詳細は各証券会社にお問い合わせください

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。