現行NISA(少額投資非課税制度)が始まる直前の2023年、駆け込みで旧NISAを始めた人も多いのではないでしょうか。旧NISAは新NISAと違い、非課税期間に期限があるため、ほったらかしにしているといつのまにか課税の対象になっていた……ということもありえます。

駆け込みで始めた人も、もっと前からNISAを使っていた人も、あらためて旧NISAをどうするか考えてみては?

この記事では旧NISAのおさらいや現行NISAとの併用の仕方、取り崩し方や資産の移し方といったよくある質問について解説していきます。

(本記事は2025年8月29日時点の情報です。制度・税制は改正により数値や要件が変更される場合があります。最終的な判断については、公的資料や税務専門家にご確認ください)

旧NISAって今どうなっているの?

まずは旧NISAの制度内容についておさらいしておきましょう。

旧NISAは「一般NISA」、「ジュニアNISA」、「つみたてNISA」の3つに分かれています。一般NISAは現行NISAの成長投資枠に似た設計で、上場株式や投資信託、ETF(上場投資信託)やREIT(不動産投資信託)に投資できました。

投資した年から5年間、同年中に投資した資産については運用益が非課税となります。

ジュニアNISAは一般NISAと投資対象が同じですが、対象年齢が0〜19歳で、18歳まで払い出しできないという特徴がありました。ただし、現在はいつでも引き出せるようになっています。なお、最新の運用・手続きについては各金融機関にご確認ください。

最後のつみたてNISAは、現行NISAのつみたて投資枠のもとになっている制度で、投資した年から20年間、同年中に投資した資産が非課税で運用できます。

現行NISAがスタートする前年の2023年12月末をもって、旧NISAは新規投資の受付を終了しました。

「旧NISAといっしょに運用資産も消えたの……?」と思う人もいるかもしれませんが、安心してください。

旧NISAは新しく投資ができなくなっただけで、制度自体は残っています。そして、旧NISAで運用していた資産もなくなったわけではなく、引き続き旧NISA口座で運用されているのです。

現行NISAと旧NISAはそれぞれ独立した制度であり、制度同士が合体したり、旧NISAの資産がなくなったりはしていません。投資している商品の成長が見込めるなら慌てて引き出さず、運用を続けましょう。ただし、旧NISA特有の非課税期間には注意が必要です。

一般NISA・ジュニアNISAは非課税期間終了の可能性も!

現行NISAと旧NISAの一番の違いは、非課税期間に期限があるという点です。

現行NISAは制度が続く限り、ずっと投資の利益が非課税となります。一方、旧NISAの場合、一般NISAとジュニアNISAは投資してから5年間、つみたてNISAは20年間が非課税期間となっています。

例えば2022年に一般NISAで投資した分は2026年までは非課税で運用できますが、2027年以降は利益が課税対象になってしまうのです。

つみたてNISAは2018年から始まったため、非課税期間の終了は最短で2037年ですが、一般NISA、ジュニアNISAは投資開始時期によっては、すでに非課税期間の終了を迎えている可能性があります。

![[図表]一般NISA・ジュニアNISAの非課税期間](https://life.saisoncard.co.jp/wp-content/uploads/2025/11/902e6d7c060e5c43b28059e69acdcc11.jpg)

![[図表]つみたてNISAの非課税期間](https://life.saisoncard.co.jp/wp-content/uploads/2025/11/69c855fba27ab12b7df7fa75326c4903.jpg)

非課税期間が終わると、旧NISAで運用していた資産はどうなるのでしょうか。実は旧NISAが新規投資を受けつけていた2023年までと2024年以降で、取り扱いが異なります。

2023年までは非課税で運用を続ける「ロールオーバー」が選べた

2023年以前は非課税期間が終了すると、「売却」「課税口座に資産を移す」「翌年の非課税投資枠へ資産を移す(ロールオーバー)」の3つの方法を選べました。

課税口座はその名のとおり利益が課税対象となる口座で、NISA口座の開設と同時に作ることになっています。年間の損益や税額計算を金融機関が代行してくれる「特定口座」と、自分で行う「一般口座」がありますが、多くの人は前者を選んだのではないでしょうか。

さて、ロールオーバーは非課税のまま運用を続ける方法でした。例えば、2019年に投資した商品を2023年まで非課税で運用します。非課税期間終了とともに丸ごと2024年の非課税投資枠に資産を移すことで、再び2028年までの5年間、非課税で投資を続けることができたのです。

しかし、2024年以降は旧NISAでの新規投資ができなくなったため、現在はロールオーバーを選べなくなりました。

ロールオーバーを選べたのは2019年に一般NISAやジュニアNISAで投資した分まで。2020年以降に投資した分については、2025年から順次、売却するか課税口座に移さなくてはなりません。なお、つみたてNISAにはもともとロールオーバーはありませんでした。

※ロールオーバーの詳細な取扱いや経過措置については、金融機関の実務により手続きに差が生じる場合があります。具体的な手続きについては、各金融機関にご確認ください。

2024年以降は「売却」か「課税口座に移す」か

2024年以降に非課税期間が終了する分については、「売却」か「課税口座に移す」かのいずれかで対応することになります。

売却する場合、非課税期間内であれば当然利益に税金はかかりません。なお、売却せずに非課税期間が終了すると、自動的に課税口座へ資産が移動してしまいます。もし売却を検討しているのであれば、早めの行動が大切です。

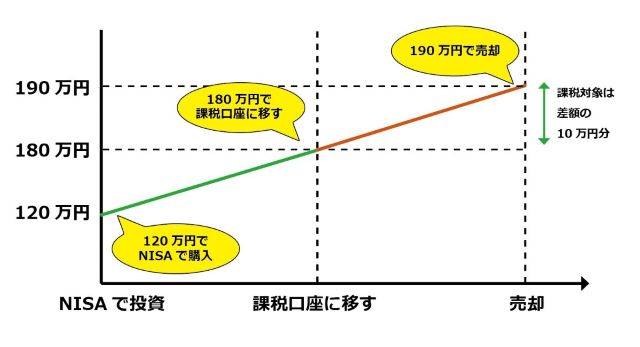

課税口座に資産が移ると、以降は投資の利益に税金がかかるようになります。このとき気をつけなければいけないのが、「そのあとの税金の計算は課税口座に資産が移ったタイミングの時価を基準にする」ということです。

例えば、2021年に120万円で購入した商品が値上がりし、課税口座に移る2026年1月1日に180万円になっていた場合、その商品は180万円で買ったものとして、課税口座に移されます。

さらにそのあと、190万円まで値上がりしてから売却したとすると、差額の10万円分が利益となり、約20%(復興特別所得税含む、実効税率20.315%)の税金がかかります。

もし、2020年に一般NISAで投資していた商品があった場合、2024年に課税口座へ移されているはずです。放置してしまっていた人はすぐに確認してみましょう。

なお、ジュニアNISAは新規投資こそできないものの、18歳までは非課税で運用を続けることもできます。基準となるのは1月1日の年齢です。

年の途中で18歳を迎えた場合、その年までは非課税で運用できますが、翌年は1月1日時点で18歳となっているので、自動的に課税口座へ資産が移されます。

旧NISAに関するよくある質問

ここからは旧NISAについてよくある質問を解説していきます。

Q1.旧NISAと現行NISA、取り崩すならどっちが先?

A.非課税期間に期限がある旧NISAから取り崩しましょう。とはいっても、非課税期間が終わるからといって無理に現金化する必要はありません。必要なときに必要な分だけ取り崩すのが大切。まだ値上がりが見込めるなら運用を続けるのも選択肢です。

Q2.旧NISAから現行NISAに資産は移せる?

A.できません。旧NISAから現行NISAへ資産を移し替える場合、旧NISAの資産を一度売却し、現金化してから、同じ商品を現行NISAで買い直すイメージとなります。

この際、重要な点として現行NISAの投資枠を消費してしまうことにご注意ください。

もし、現行NISAの1,800万円の投資枠を生涯にわたって使い切れなさそうなら、旧NISAからの買い直しもありですが、今後拠出できる資金で1,800万円を使いきる計画があるのならあえて買い直す必要はありません。

旧NISAで保有していた商品がこれからの値上がりに期待できる商品であれば、課税口座であっても保有し続けるほうがメリットが大きいと私は考えます。

Q3.旧NISAで運用している商品を変えたくなったら?

A.できません。NISAの場合、商品の入れ替えは新規投資として見なされます。旧NISAはすでに新規投資ができなくなっているため、別の商品を運用したくなったら売却し、課税口座か現行NISAで買い直すしかありません。

おわりに

現行NISAが始まって、非課税期間の終了を気にする必要はなくなりました。その分、旧NISAの非課税期間に限りがあることをうっかり忘れてしまうケースもあると思います。

すでに終了を迎えてしまった分については自動的に課税口座に移されていますが、これから迎える分は自分でどうするか、選ぶことができます。現行NISAで運用中の資産も考慮して、取り扱いを検討しましょう。

※本記事は公開時点の情報に基づき作成されています。制度・税制は法改正により数値や要件が変更される場合があります。最終的な判断については、最新の公的資料や税務専門家にご確認ください。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。