離婚する場合、財産分与をどのように進めるかが問題になります。夫婦の共有財産を分ける手続きのことですが、特に住宅ローンが残った状態の家がある場合は慎重に対処しなくてはいけません。金融機関との折衝も必要になるケースがあるためです。

そこで、このコラムでは住宅ローンが残った家がある状態での財産分与について、注意点を中心に詳しくご紹介します。どのように対応を進めればトラブルを回避できるかが理解できるでしょう。

- 財産分与とは、婚姻期間中(結婚していた期間中)に築いた財産を離婚するときに分け合うこと。

- 現金や預貯金、生命保険や不動産など経済的価値があるものは基本的に財産分与の対象。

- 家を財産分与する際には、名義や住宅ローンの契約内容・残額に注意しなくてはいけない。

離婚時の財産分与について

離婚時にはさまざまな手続きが必要ですが、その一環として行われるのが財産分与です。文字どおり財産を分けることですが、どのように分けるかによっても細かく分類できるので詳しく解説します。

そもそも財産分与とは

財産分与とは、夫婦が婚姻期間中(結婚していた期間中)に協力して築いた財産を離婚するときに分け合うことです。収入や離婚原因等にかかわらず認められています。例えば、どちらか一方のみに収入があり、財産のほとんどがその収入で築かれたものだったとしても、拒否はできません。

なお、財産分与は離婚が成立してから2年を経過すると請求できなくなります。相手が財産分与に難色を示している場合は、弁護士などの専門家に間に入ってもらい、上手に交渉を進めましょう。

財産分与の種類

一口に財産分与といっても、性質によってさらに細かく分けられます。ここでは、以下の3つの財産分与について詳しくご紹介しましょう。

- 清算的財産分与

- 扶養的財産分与

- 慰謝料的財産分与

清算的財産分与

清算的財産分与とは、夫婦の婚姻による共同生活中に形成された共有財産を清算する目的で行われる財産分与を指します。共有財産について、夫婦双方の財産形成に対する寄与度を考慮して、実質的に平等になるように分配するのが基本的な考え方です。特段の事情がない限り、実務上では夫婦双方の寄与を平等と推定し、清算割合を2分の1とする扱いが広く行われています。

扶養的財産分与

扶養的財産分与とは、離婚をした際に夫婦の片方が生活に困窮してしまうなどの事情がある場合に、その生計を補助するという扶養目的の財産分与です。

生活能力のない側が、離婚を経てある程度の収入を得られるようになるまで、収入を保障する目的で、定期的に支払うという内容で合意される場合が多くなっています。

どちらか一方が専業主婦・主夫だったり、病気やけがで働けなかったりする状態で離婚する場合に行われる財産分与です。

慰謝料的財産分与

慰謝料的財産分与とは、相手方の不貞行為(不倫)や家庭内暴力(DV)などにより離婚した場合、精神的苦痛に対する慰謝料としての性質を持つ財産分与を指します。簡単にいうと、慰謝料を金銭ではなく家など金銭以外の財産で受け取ると考えましょう。

なお、慰謝料的財産分与と本来の慰謝料の額に開きがある場合は、追加で慰謝料を支払うケースもあります。

財産分与の対象となるもの

大前提として、夫婦が結婚している間に築いた財産は、「共有財産」としてどちらの名義であっても全て分与の対象です。現金や預貯金に限らず、不動産や生命保険など経済的価値があるものは含まれると考えましょう。

名義がいずれか一方になっていたとしても、実際は夫婦が協力して形成したものであったなら、財産分与の対象に含まれます。家に関しても、夫婦の共有財産で購入したものは財産分与の対象です。一方、同じ家でもどちらか一方が親族からの相続によって取得したものや、独身時代の貯金で購入したものは対象になりません。

また、社会通念上、各自の専有物と見られる財産も財産分与の対象からは外れます。分かりやすい例だと「夫が妻に買ってあげたバッグやアクセサリー」です。これらは、本来は夫が婚姻中に得た収入から妻に買ってあげたものであるため、共有財産としての性質も有しています。しかし、一般的には「妻だけが使うもの」という意味で、妻独自の専有物とみなされるため、財産分与の対象には含まれません。

家を財産分与する際に確認しておきたいこと

家などの不動産も財産分与の対象になりますが、権利関係を無視して話を進めるとトラブルのもとになります。事前に、不動産の名義や住宅ローンの契約内容と残額など、具体的な権利関係の内容を調べておきましょう。

特に注意したいポイントと進めるべき対応について詳しくご紹介します。

不動産の名義

土地・建物などの不動産が誰の名義になっているのかを調べなくてはいけません。法務局で不動産の登記簿謄本を取得すると、名義だけでなく、不動産に設定されている担保権(抵当権など)の権利についても調べることができます。

また、早めに不動産会社に査定を依頼し、だいたいの価格を調べてもらいましょう。不動産を売却してそのお金を2人で均等に分けるか、売却せずにどちらか一方が住み続けるかを決めるうえで非常に重要な情報になるためです。

住宅ローンの契約内容と残額

住宅ローンの契約内容と残額も調べておく必要があります。

とくに、主債務者や連帯保証人の状況は、離婚後の支払いにも大きく関係する部分であるため、契約書を確認しておきましょう。

一般的には、以下の3パターンが考えられます。

| パターン① | 夫:主債務者 妻:連帯保証人 |

| パターン② | 夫:連帯債務者 妻:連帯債務者 |

| パターン③ | 夫:主債務者 妻:債務負担なし(保証協会等の利用) |

さらに、住宅ローンの残額についても調べましょう。不動産の査定価格が住宅ローンの残額より高ければ、不動産の売却により住宅ローンを完済できるだけでなく、利益を出すこともできます。

一方、不動産の査定価格よりも住宅ローンの残額が高ければ、不動産の売却により住宅ローンは完済できません。離婚後も住宅ローンの支払いを続けるか、預貯金を切り崩したりするなどして払う必要が出てきます。離婚後の不動産の扱いにも大きく影響するため、早めに正確な情報を把握しておきましょう。

家の住宅ローンが残っている場合に財産分与する方法

現在住んでいる家の住宅ローンが残っている状態で離婚する場合、不動産に関する財産分与は以下のいずれかの方法で進めることになります。

- 家を売却して現金化する

- ローンを支払いながら住み続ける

それぞれの方法について、詳しくご紹介しましょう。

家を売却して現金化する

家などの不動産を売却し、住宅ローンの残額や売買手数料などを差し引いた残りを2人で分割する方法です。

まず、住宅ローンの残債が不動産の売却価格より少ない場合(アンダーローン)は、売却により利益が生じるため、その利益を夫婦で分割します。例えば、家の売却価格が3,500万円で、住宅ローンの残額や売買手数料などの諸経費の合計が2,500万円だったとしましょう。

この場合、差額の1,000万円が利益となるため、ひとりあたり5,000,000円を手にすることになります。

一方、住宅ローンの残債が不動産の売却価格より大きい場合(オーバーローン)の場合は注意が必要です。どちらか一方が住みながら住宅ローンの返済を続けるか、売却してから住宅ローンを返済するかの対応を迫られます。どの方法で進めるのか、事前に確認しておきましょう。

ローンを支払いながら住み続ける

住宅ローンを支払いながら住み続けること自体は可能です。ただし、住宅ローンの債務者が住むのか、そうないのかによっても注意点が異なります。

住宅ローンの債務者が住み続ける場合

住宅ローンを組んで不動産を購入した場合、名義は債務者のものになっています。住宅ローンの債務者が住み続ける場合、そのまま住宅ローンの支払いも続けていくことになるでしょう。

このこと自体に何も問題はありませんが、不動産の価値が住宅ローンの残額より大きい場合(アンダーローン)、その差額が評価益として財産分与の対象になります。このような状態になっている場合は、不動産鑑定士に依頼して評価額を算定し、正確な評価益を算定しなくてはいけません。

例えば、家の評価額が3,500万円、住宅ローンの残債が2,500万円の場合、差額の1,000万円が財産分与の対象になります。

債務者でない方が住み続ける場合

子どもの親権者になる側が、養育費をもらう代わりにその家に住み続け、実際の住宅ローンの支払いは債務者(住まない側)が行うこともあるでしょう。このこと自体に問題はありませんが、住宅ローンの支払いを継続してくれる保証がない点に注意が必要です。

また、住宅ローンの債務者と居住者が異なる状態になるため、事前に金融機関からの承諾を得なくてはいけません。なお、住宅ローンの債務者は原則として変更不可です。

住宅ローンの契約にあたっては審査が行われますが、債務者が変わると「審査を受けていない人」に融資を行うことになるという理由から、名義変更はできないと考えましょう。実際は金融機関との協議次第になりますが、安定的な職業に就いているなど、相応の経済力がなければ債務者の変更が難しいのが実情です。

住宅ローンが残っている家の名義変更について

住宅ローンの残債がある家を売却しなかった場合、名義をそのままにしておくと名義人の財産として扱われる可能性が出てきます。トラブルを避けるためにも、必要な名義変更の手続きは忘れずに行いましょう。以下の3つのケースにわけて詳しくご紹介します。

家の所有名義人を変更するケース

元配偶者(例:夫)が購入した家にもう一方(例:妻)が住み続ける場合、必ず所有名義人の変更を済ませましょう。所有名義人が元配偶者のままになっていた場合、勝手に売却されて住む場所を失う危険性があるためです。

また、先々において家を売却したくなった場合でも、所有名義人の同意がないと手放せないため、トラブルの原因にもなります。

なお、所有名義人の変更の手続きの流れは以下のとおりです。

- 必要書類を法務局に提出して申請する

- 審査が行われる

- 審査に通過すれば名義変更が完了する

住宅ローンの名義人を変更するケース

住宅ローンが残っている状態の家にどちらか一方が住み続ける場合は、住宅ローンの名義人の変更もしなくてはいけません。

名義変更を済ませずに住んでいる場合、住宅ローンの名義人と実際の居住者が一致しないことから、契約違反を理由に一括返済を求められる可能性があるためです。住宅ローンの名義人だった側が支払いをしなかった結果、家が競売にかけられて退去せざるを得ない事態も考えられます。

実際のところ、住宅ローンの名義人を変更するのは非常に難しいです。金融機関の承諾がないと認められないため、実務上は住宅ローンの借り換えにより名義を変更する方法が用いられています。住宅ローンの借り換えとは、新たに住宅ローンを契約して、既存の住宅ローンの残債を完済し、以降は新たな住宅ローンの返済を続ける方法です。本来は、低い金利の住宅ローンに組みなおすことで金利の差額分や総返済額を減らすために行いますが、離婚に伴う名義変更目的でも利用できます。

ただし、この方法を使うためには、新たな契約者に充分な収入がなくてはいけません。専業主婦・主夫で離婚した場合や、パート・アルバイトなどで収入が多くなかった場合は収入面で難しい方法でしょう。

連帯債務者や連帯保証人の場合

住宅ローンを単独名義ではなく、連帯債務型や連帯保証型で契約していたり、ペアローンを使っていたりした場合は、注意が必要です。主債務者でなかった方が連帯債務者や連帯保証人となりますが、これらの地位は、離婚したからといって外れることはできません。

現実的には住宅ローンの借り換えなどで解決を図ることになりますが、金融機関との交渉が必要になります。

財産分与で家を売却するならリースバックも検討しよう

離婚に伴って財産分与をする場合、家を売却するだけではなく、リースバックも検討しましょう。リースバックの基本的な仕組みやメリットについてご紹介します。

リースバックとは

リースバックとは、家などの不動産を売却した後、購入者と賃貸借契約を結び、その不動産を利用し続ける契約です。

リースバックの一般的なメリットとして、以下の点が指摘できます。

- 家を売却した後も住み続けられる

- 将来、家を買い戻せるケースがある

- 引っ越しの手間がなくなる

- 現金化までの期間が早い

- 固定資産税を支払う必要がなくなる

財産分与するときにリースバックをするメリット

財産分与するときにリースバックをするメリットのひとつは、金銭的な問題が解決されることです。リースバックであれば家を売却しその費用で住宅ローンを返済し、元の家に住み続けることも可能です。

また、子どもに及ぼす影響も軽減できます。親の離婚というショッキングな出来事の後に、引っ越しにより住環境が変わるのは多大なストレスになるはずです。しかし、リースバックであれば、引っ越しをする必要がなく、元の家に住み続けられるので、基本的に転校する必要がありません。

リースバックはセゾンのリースバックがおすすめ

リースバックを手掛けている専門会社業者、不動産会社はたくさんありますが、選ぶ際には「サービスの充実度」もチェックしましょう。セゾンのリースバックでは、調査費用・事務手数料・礼金・家財保険費用・更新手数料は無料。そのうえ、ホームセキュリティやハウスクリーニングなどの特典のうちひとつを無料で利用できます。

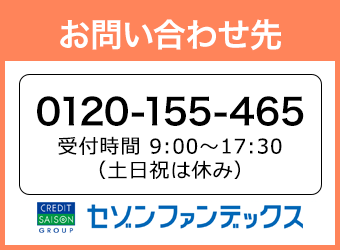

最短2週間でご契約が可能なので、お急ぎの際でもスピーディに進めることが可能です。興味がある方はぜひ一度お問い合わせください。お問い合わせはお電話もしくはオンラインにて承り中です。

おわりに

離婚に伴う財産分与は、お金が絡むだけでなく、お互いの今後の生活に大きな影響を及ぼすので、慎重に進めたいところです。

特に、住宅ローンが残っている状態の家がある場合は、売却して現金化するのか、どちらか一方が住み続けるのかによっても、取るべき対応は異なります。2人だけで話がまとまりそうにない場合は、弁護士などの専門家も交えて相談しましょう。

「できれば同じ場所に住み続けたいけど、住宅ローンの負担が心配」な場合は、リースバックも選択肢のひとつです。いずれにしても、お互いにとって次のステップに前向きに進めるかどうかを考えことをおすすめします。