離婚する際には、夫婦が協力して築いた財産を分ける「財産分与」が行われます。結婚後に家を購入していれば財産分与の対象になるため、どう分けるかを決めなければなりません。

このコラムでは、離婚に伴って家を財産分与する方法とその手続きの流れ、注意点を解説します。離婚時に家をどうすれば良いのか気になっている方は、ぜひ参考にしてください。

- 離婚に伴う家の財産分与では、家を売却して現金を分ける方法や、家に住み続ける側がもう一方へ現金やほかの財産を渡す方法が一般的

- 住宅ローンの名義変更や連帯保証契約の解消は難しく、借換が必要になるケースが多い

- 家を売却して財産分与を行う場合、リースバックを活用すれば賃貸としてそのまま家に住み続けられる

離婚時に家を財産分与する方法

結婚後に購入した家は夫婦の共有財産であり、離婚時の財産分与の対象になります。

家はそのままでは分割できないため、財産分与では、家を売却して現金を分ける方法や、一方が家を取得し、もう一方に現金やほかの財産を渡す方法が一般的です。

離婚後も家に住み続けたい希望があるのか、財産分与にどのくらいの費用がかかるのか、お互いの希望や負担を考慮しながらよく話し合い、双方が納得できる方法を選びましょう。

売却して現金を分ける

離婚後、どちらも家を必要としないなら、売却してその代金を分けるのが最もシンプルな方法です。現金であれば分割しやすく、どちらが家を取得するかでもめることもないでしょう。

ただし、すぐに買い手が見つかるとは限らず、希望する価格で売れる保証もありません。住宅ローンの残高が家の評価額を上回っている、いわゆるオーバーローンの状態では、売却に借入先金融機関の承諾が必要です。

家の売却を検討するのであれば、不動産会社に査定を依頼するなどして、まずはいくらで売れそうかを把握します。不動産会社によって査定額にはばらつきがあるため、できれば複数の会社に査定してもらった方が良いでしょう。

すぐに買い手が見つからないことも想定して、時間に余裕を持っておくことも大切です。

どちらかが住み続ける代わりに現金やほかの財産を渡す

離婚後もどちらか一方が家に住み続ける場合、あるいは家を売却できない事情がある場合には、家に住み続ける側がもう一方に現金やほかの財産を渡して調整するのが一般的な方法です。

この方法では、不動産の評価額が高いほど、相手へ渡さなければならない現金や財産が多くなり、家に住み続ける側の負担は大きくなります。

住宅ローンが残っている場合、家は評価額から住宅ローンの残額を差し引いた金額で計算します。例えば家の時価が3,000万円、住宅ローンの残高が2,000万円の場合、家は1,000万円の財産分与の対象となります。

家に住み続ける側がまとまった資金を用意できないケースでは、話し合いにより負担額を減らしてもらったり、分割支払いを認めてもらったりするケースもあるでしょう。

家を財産分与する場合の手続きの流れ

家を財産分与する一般的な手続きの流れは、次のとおりです。

- 家の名義が誰になっているかを確認する

- 住宅ローンの名義と残高を確認する(住宅ローンが残っている場合)

- 不動産の価値(時価)を査定する

- 特有財産が含まれていないかを確認する

- 財産分与の方法を話し合って決める

それぞれの手続き内容を確認していきましょう。

家の名義が誰になっているか確認する

まずは財産分与の対象になる家の名義が誰になっているかを確認しましょう。

共働き夫婦がペアローンや連帯債務で住宅ローンを組んでいるケースなど、最近は家が夫婦の共有名義となっているケースも増えています。親の土地に自宅を建てた場合など、敷地が夫婦の親族名義のケースも。

家の名義は、登記事項証明書(登記簿謄本)で確認できます。登記事項証明書の請求や内容の確認は、最寄りの法務局の窓口のほか、WEBサイトでも可能です。

住宅ローンの名義と残高を確認する

住宅ローンが残っている場合には、住宅ローンの名義(契約者)と残高を確認しましょう。住宅ローンの名義人と家に住み続ける方が同じかどうか、ローンがいくら残っているかで、財産分与の方法も変わってきます。

住宅ローンの名義人側(債務者)が家に住み続けるケース

住宅ローンの名義人(債務者)が、そのままローンを返済しながら家に住み続けるケースです。

家の時価がローンの残高を上回っている場合、一般的には上回っている部分が財産分与の対象になります。家の時価がローンの残高を下回っている場合には、家を取得しない側に財産分与請求権は生じません。

住宅ローンの名義人ではない側が家に住み続けるケース

住宅ローンの名義人(債務者)ではない側が家に住み続けることもできます。例えば、住宅ローンの名義人である夫が出ていき、妻と子どもが家に住み続けるケースです。

このケースも、財産分与の方法は基本的に同じです。家の時価がローンの残高を上回っている場合は、上回っている部分が財産分与の対象になります。家の時価がローンの残高を下回っている場合には、家を取得しない側に財産分与請求権は生じません。

妻が家に住み続ける場合、家の名義とともに住宅ローンの名義も妻に変更すべきです。しかし通常、金融機関は住宅ローンの名義変更を認めてくれません。

住宅ローンの名義を変更できないケースでは、妻を契約者(債務者)として住宅ローンを借り換える、夫がそのまま債務者として返済を続け、養育費もかねて夫が全て負担する、あるいは妻から家賃を受け取るなどの方法が考えられます。

しかし、住宅ローンはご自身が住む家を対象に融資されたものであり、その家に住まない夫が返済すると契約違反に当たるおそれがあります。一括返済を求められる可能性もあるため、必ず金融機関に相談して対応を確認しましょう。

夫が債務者の場合、夫の返済が滞ると家に住み続けられなくなるリスクがある点にも注意が必要です。

ペアローンや連帯債務で住宅ローンを組んでいるケース

ペアローンで住宅ローンを組んでいるケースでは、夫婦それぞれが住宅ローンの名義人になっています。この場合、家を取得する側の単独ローンに組み直すために借換が必要になります。

連帯債務で住宅ローンを組んでいるケースでは、主債務者でない夫婦の一方が連帯保証人になっています。この場合、主債務者が失業などで住宅ローンを支払えなくなると連帯保証人が返済しなければなりません。

主債務者が家に住み続ける場合に、もう一方が連帯保証人から外れるには、債権者である金融機関の承認が必要です。代わりの連帯保証人を立てたり、担保を提供したりすれば承認を得られる可能性もありますが、なかなか承認は得られません。承認が得られなければ、住宅ローンの借換が必要になります。

不動産の価値(時価)を査定する

財産分与を行うには、その基準となる不動産の時価を把握する必要があります。

不動産の時価を把握する時は、不動産鑑定士による不動産鑑定評価や、不動産会社に査定してもらいましょう。

不動産会社の査定はコストを抑えられますが、査定額は会社ごとにばらつきがあります。信頼できる複数の不動産会社に査定を依頼して比較した方が良いでしょう。

特有財産が含まれていないか確認する

結婚前から持っていた預貯金や親から援助を受けた資金で家を購入している場合は、その分を差し引いて財産分与の対象額を計算します。

特有財産とは、「結婚前から所有していた財産」や、相続した財産のような「夫婦の協力で築いていない財産」をいい、一方の固有の財産として財産分与の対象にはなりません。

財産分与の方法を話し合って決める

どちらが家に住み続けるのか、あるいは売却するのか、ほかの財産も含めて夫婦でどのように分けるのかを話し合って決めましょう。

住宅ローンが残っている場合は、オーバーローン(家の時価<ローン残高)かアンダーローン(家の時価>ローン残高)かで財産分与の方法が変わってきます。オーバーローンの状態では、売却代金で住宅ローンを完済できず、売却する場合には自己資金を使って完済しなければなりません。慎重な判断が求められます。

トラブル防止のため、話し合いで決まった内容は必ず離婚協議書を作成し、文書で残しておきましょう。公正証書にしておくとより確実です。

離婚において家を財産分与する場合の注意点

離婚に伴う家の財産分与では、次のような点に注意が必要です。

財産分与請求権は2年

離婚に伴う財産分与を求める権利は、離婚成立日から2年で消滅します。

離婚から2年を経過すると、相手が任意に応じてくれない限り財産分与を請求できなくなるため注意しましょう。

なお、離婚成立日から2年以内に財産分与請求調停の申立てを行い、財産分与を求める意思を明確に示していれば、調停(審理)中に2年を経過しても財産分与を受けられます。

財産分与は名義変更をもって成立する

離婚に伴う財産分与は、財産の名義変更をもって成立します。

もとの名義人ではない側に分与する場合は、不動産の所有権移転登記を忘れずに行いましょう。協議離婚の場合、財産分与による所有権移転登記には、財産分与の内容が記載された離婚協議書が必要です。

離婚しても連帯保証人の返済義務は残る

連帯保証で住宅ローンを組んでいるケースなど、夫婦の一方が連帯保証人となっている場合には、離婚後も連帯保証人に返済義務が残ります。

連帯保証人から外れるには金融機関の承認が必要ですが、基本的に離婚を理由に承認は得られません。承認が得られない場合、連帯保証人から外れるには住宅ローンの借換が必要になります。

住宅ローンの名義を変更するには借換が必要となることが多い

住宅ローンは、契約者(名義人)の返済能力などを審査して融資しているものであり、原則として名義変更は認められません。

そのため、離婚に伴う財産分与で住宅ローンの名義を変更するには、通常、借換が必要になります。しかし、借換も新規借入と同じように審査があり、必ずしも借り換えられるとは限りません。また、借換には保証料や事務手数料などコストもかかります。

家の財産分与にはリースバックという選択肢もある

リースバックとは、自宅を売却して現金化し、売却後も賃貸住宅としてそのまま住み続けられるサービスです。

リースバックでは、家を一旦売却するため、住宅ローンが残っているケースでも名義変更や借換の手間がかかりません。次の住まいが見つかるまで、あるいは子どもが大きくなるまで環境を変えず同じ家に住み続けたいなど、家を必要とする期間だけ住めるのもリースバックのメリットです。

ただし、売却代金で住宅ローンを完済できない時は、残債を自己資金などで一括返済しなければなりません。負担が大きくなる可能性もあり注意が必要です。

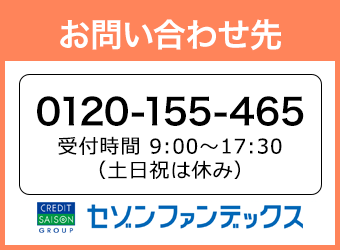

セゾンのリースバックは、不動産を査定する際の調査費用が無料となっているほか、売買契約および賃貸借契約における事務手数料もかかりません。売却や賃貸に関するさまざまな費用負担を抑えられるため、離婚で家の財産分与を考えているなら、セゾンのリースバックがおすすめです。

おわりに

離婚に伴う家の財産分与では、主に家を売却して現金を分ける方法と、家に住み続ける側がもう一方に現金やほかの財産を渡す方法があります。家を売却する場合にリースバックを利用すれば、そのまま家に住み続けることも可能です。

お互いの希望や負担を考慮しながらよく話し合い、双方が納得できる方法を選びましょう。