「自宅にはまだローンが残っているけれど、売却はできるの?」

「オーバーローンだと家を売却できないって聞いたけど本当なの?」

自宅を売却したいと思っても、ローンが残っていると売れないと思っている方も多いでしょう。

しかし、自宅にローンが残っていても売却する方法はいくつもあります。

このコラムでは、自宅にローンが残っているときの売却方法や、売却前に確認しておく方法、税制優遇制度についてご紹介しますので、ローンの残っている家を売却したい方はぜひ参考にしてください。

この記事を読んでわかること

- ローンの残債があっても家を売却することができる

- ローンの残債がある場合は残高の確認や売却額を調べてから売却すると良い

- オーバーローンのときに家を売却するには住み替えローンや任意売却を利用すると売却できる

- アンダーローンのときに家を売却するときには売り先行と買い先行という方法を利用する

ローン支払い中でも家を売却できる?

ローンを払い続けている最中でも、一定条件を満たしていれば家を売却できます。

ローン支払い中でも家を売却できる一定の条件とは、次の4つのケースです。

- 家の売却金額が住宅ローンの残高よりも多い場合

- 家の売却金額が住宅ローンの残高よりも少なくても差額を現金で補える場合

- 住み替えローンを利用して新居を購入する場合

- 家の売却金額が住宅ローンの残高より少なくても金融機関から売却の許可を取得できる場合

このように住宅ローンがほとんど残っていなくても、大きな金額が残っていても、家を売却することが可能です。

ただし、2.~4.に関しては条件が整っていなければ売却できません。

ケースによっては条件の把握が難しいものもあるため、家を売却できるかどうか不動産会社や金融機関などのローンの専門家に確認しましょう。

ローンの残っている持ち家を売却するならまずは現状把握!

ローンの残っている持ち家を売却するのであれば、まず住宅ローンの現状を把握することが大切です。また、住宅ローンの現状が把握できたら、持ち家の売却額がいくらになるのかを確認します。

ここからは、住宅ローンの残債や持ち家の売却額を調べる方法についてご紹介していきますので、売却を検討されている方は参考にしてください。

まずはローン残債を調べよう

ローンが残っているときに家を売る場合には、まずローンの残債額を調べます。ローンの残債を調べる方法は、次のとおりです。

- 借り入れしている金融機関のホームページで確認

- 金融機関から送られてくる残高証明書・返済予定表で確認

- 金融機関の窓口で確認

ローンの残債の確認方法はいくつかありますが、ホームページか窓口で確認するのがおすすめです。ホームページか窓口であれば、リアルタイムの残債がいくらか分かります。

残高証明書や返済予定表では、繰り上げ返済したときや滞納したときに金額が変わるため、正確な数字の把握が困難です。

持ち家の売却額はどのくらいになる?

ローンの残債を確認した後は、持ち家の売却額を調べます。持ち家の売却額を調べる方法は、次のとおりです。

- 不動産会社に査定を依頼する

- レインズマーケットインフォメーションや土地総合情報システムを利用する

- ポータルサイトを利用する

上記の中で最も正確な売却額がわかるのは、不動産会社に査定を依頼する方法です。

不動産会社の査定は持ち家の状態を直接、現地で確認するため、不動産の個別性をきちんと売却額に反映できます。

不動産会社の査定を受けるのがまだ早いと思う方は、レインズマーケットインフォメーションや土地総合情報システムを利用しましょう。

レインズマーケットインフォメーションや土地総合情報システムは、国土交通省や国土交通省の指定する機関が運営しており、過去の成約事例を調べることができます。

持ち家と似た成約事例の情報を集めると、おおよその売却額がわかるでしょう。レインズマーケットインフォメーションであれば、過去2年間の売却相場を簡単にグラフ化でき、価格推移も調査が可能です。

また、不動産ポータルサイトでもおおよその売却額が分かります。

持ち家と似た条件の売り出し価格を調べてみましょう。

売却額でローン残債を完済できる?できない?

売却額を調べたら、最後にローンの残債額と比較します。

ローンの残債が売却額より少ない場合は「アンダーローン」、ローンの残債が売却額より多い場合は「オーバーローン」です。

アンダーローンの場合

アンダーローンであれば、家の売却額でローンを一括返済できるため、問題なく持ち家の売却が可能です。

オーバーローンの場合

オーバーローンは、家の売却額よりもローンの残債のほうが多く、家を売っても一括返済できず、ローンが残ります。

一括返済ができなければ金融機関は売却を許可してくれないため、売るための対策が必要です。

オーバーローンの持ち家を売却する方法は?

オーバーローンのままでは家を売却できませんが、一定の条件を満たせば売却ができるようになります。

どのような条件を満たせばオーバーローンでも売却できるのかご紹介しますので、オーバーローンの家を売りたい方はぜひ参考にしてください。

手持ちの資金で補填して完済する

手持ちの資金がある方は、ローンと売却額の差額を現金で補填することで売却が可能です。金融機関は家の売却時にローンの残債を一括返済すれば、売却を認めてくれます。

売却額がローンを上回っていなければ売却を許可しないということではありません。足りない金額分を売却時に用意しておけば問題ないことが多いでしょう。

住み替えローンを使う

住み替えローンを利用すれば、ローンの残債と売却額の差額を埋めることができます。

住み替えローンは、新居の購入代金・購入費用だけでなく、ローンの残債と売却額の差額まで融資を受けられる金融商品です。

そのため、自宅を売却し新居を購入する住み替えであれば、ローンの残債よりも売却額が少なくても売却できます。ただし、住み替えローンを利用するときには、自宅に住みながら売却する「売り先行」をしなければいけません。

住み替えローンを利用するためには、新居の購入と自宅の売却を同時にしなければならず、先に新居を購入してから自宅を売るという「買い先行」を行えないためです。

任意売却する

手持ち資金がなく、住み替えローンも利用できない場合は、任意売却を検討しましょう。任意売却とは、ローンの残債が売却額より多い場合に借入先の金融機関から許可を取得し、家を売却する方法です。

任意売却するには金融機関や代位弁済した企業との打ち合わせが必要であり、不動産や金融の専門的な知識が必要になります。

一般の方では手続きが難しく、長期的な打ち合わせも必要になるため、任意売却を利用する時には不動産会社に相談しましょう。

アンダーローンの持ち家を売却する方法は?

アンダーローンの家を売却し住み替えする場合、「売り先行」でも「買い先行」でも進められます。ただし、どちらの方法にもメリット・デメリットがあるため、内容を理解して自分にあった方法で売却を進めましょう。

売却後に家を探す「売り先行」

売り先行とは、自宅に住みつつ売却し、売却後に一旦仮住まいをして新居を探す方法です。売り先行には、次のようなメリット・デメリットがあります。

【売り先行のメリット】

- 住み替えローンが利用できる

- 内覧時に直接買い手の顔を見られる

- 売却が済んでから購入するため資金計画が立てやすい

- 新居をじっくりと選ぶことができる

【売り先行のデメリット】

- 仮住まいの費用がかかる

- 内覧の対応をしなければいけない

- 買い手が見つかったら退去しなければいけない

売り先行は自宅を売却してから新居を購入するため、手順を一つひとつ分離して進められます。そのため、売却資金が手に入ってから新居を探すことができ、資金計画が立てやすい点がメリットです。

住み替えローンも利用できるため、やや資金に不安がある方におすすめの購入方法になります。

新居を決めてから売る「買い先行」

買い先行とは、新居を購入し、引っ越しを終えてから前に住んでいた家を売却する方法です。買い先行には、次のようなメリット・デメリットがあります。

【買い先行のメリット】

- 前の住まいが空き家になるため内覧の対応をしなくても良い

- 仮住まいしなくて良い

- 自分のタイミングで引っ越しができる

【買い先行のデメリット】

- 前の住まいと新居のローンが重なってしまう

- 資金計画が立てにくい

買い先行は自宅に住みながら新居を探し、購入を先にしてから前に住んでいた家を売却します。購入後に売却するため、いくらで売れるか分かりにくく、資金計画が立てにくい売却方法です。

アンダーローンならリースバックという方法もある

アンダーローンの場合はさまざまな方法で家を売ることが可能となり、リースバックの利用もできます。リースバックとは、自宅をリースバック会社に売却し、売却した自宅を借家として賃貸し住み続けられるサービスです。

通常の不動産売買では、売却後に自宅から退去しなければいけませんが、リースバックであれば引き続き自宅に住めます。

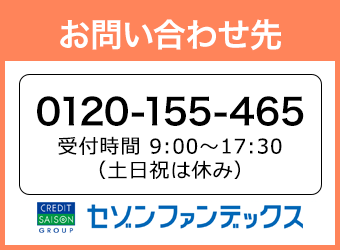

リースバックをご検討の方には「セゾンのリースバック」がおすすめです。

リースバックの多くは自宅を借家として借りられる期間は3年程度と設定していますが、セゾンのリースバックは、借主が更新を希望すれば住み続けられる普通借家契約を採用しています。

リースバックの利用後も自宅に住み続けたい方は、セゾンのリースバックの利用をぜひご検討ください。

持ち家の売却にかかる費用や税制優遇制度

持ち家を売却するときには、費用・税金がかかります。

ただし、税金については特例・控除の制度が設けられているため、家を売却する時には費用・税金や特例・控除の内容を理解し、手元にいくら残るのか把握しておきましょう。

持ち家を売却する際にかかる費用

持ち家を売却する時には、多くの費用・税金がかかります。どのような費用・税金がかかるのか理解しておかなければ、思っていたより手元にお金が残らないこともあるため注意しましょう。

持ち家を売却するときにかかる費用・税金は、次のとおりです。

- 仲介手数料

- 印紙税

- 登録免許税

- 司法書士への報酬

- 譲渡所得税

- 引っ越し費用

- 測量費用 など

家を売却するときには、上記のようにさまざまな費用・税金がかかります。 費用・税金は売却する不動産によって金額が異なるため、いくらかかるか不動産会社に確認しておきましょう。

ローンの残っている持ち家を売るときに使える税制優遇制度

ローンの残っている持ち家を売却する時に、一定の条件を満たすと税制優遇制度が利用できます。持ち家を売る時にどのような制度が利用できるのか確認し、節税をおこなっていきましょう。

3,000万円特別控除・軽減税率の特例

不動産を売却する時に課税される譲渡所得税には、居住用財産の3,000万円特別控除や10年超所有軽減税率の特例があります。

居住用財産の3,000万円特別控除とは、一定条件を満たした自宅を売却すると譲渡所得から3,000万円を控除でき、譲渡所得税を大きく減税させることが可能な制度です。

居住用財産の3,000万円特別控除の利用可能要件は、国税庁ホームページ「No.3302 マイホームを売ったときの特例」を参照ください。

また、10年超所有軽減税率の特例とは、一定条件を満たした所有期間10年超えの自宅を売却したときに適用される税率が下がり、譲渡所得税を抑えられる制度です。

10年超所有軽減税率の特例の利用可能要件は、国税庁ホームページ「No.3305 マイホームを売ったときの軽減税率の特例」を参照ください。

なお、居住用財産の3,000万円特別控除と、10年超所有軽減税率の特例は併用できます。

両方の制度の適用要件を満たしている場合は、2つとも確定申告で利用を申告しましょう。

損益通算・損益控除

持ち家を売却したときに一定の条件を満たしたうえで譲渡損失が発生すると、損益通算を行うことが可能です。不動産の売却で譲渡損失が出た場合、損失をほかの所得から差し引くことができます。

所得が減ると所得税も減るため、節税につながります。

しかも、不動産の譲渡損失は1年で差し引ききれなかった場合、3年に分けて所得から相殺することが可能です。不動産の譲渡損失の利用可能要件は、国税庁ホームページ「No.3203 不動産を譲渡して譲渡損失が生じた場合」を参照ください。

おわりに

持ち家を売却するときに、ローンが残っていても売却することは可能です。ローンの残債が売却金額を下回っていたとしても、上回っていたとしても売却できます。

ただし、ローンの残債の金額によって売却する方法が異なり、一定の条件を満たさなければ売却できないケースもあるため注意が必要です。アンダーローンの場合は売却方法の選択肢が多いですが、オーバーローンの場合は売却方法が限られます。

ローンの残債を確認し、どの方法で家を売却していくのか検討していきましょう。