十分老後資金を準備した状態で老後を迎えるのが理想ですが、そうはいかない場合もあります。このようなときに使える、不動産を使った資金調達法がリバースモーゲージです。これはシニア向けのローンの一種で、持ち家を担保に入れてお金を借り、死亡時に一括して返済します。

老後資金を調達する手段として広く使われていますが、マンションの場合使いづらいのも実情なので、詳しく解説します。

- リバースモーゲージとは、自宅を担保にしてお金が借りられる融資商品の一種

- 金融機関でマンションでのリバースモーゲージの利用を認めていない場合がある

- 利用が認められている場合でも、厳しい条件を満たさなくてはいけない

- リバースモーゲージの利用が難しいなら、リースバックなど他の手段も検討を

リバースモーゲージとは?

最初に、リバースモーゲージがそもそも何かについて、詳しく解説します。

リバースモーゲージの仕組み

リバースモーゲージとは、自宅を担保にしてお金が借りられる融資商品の一種です。契約者は借り入れたお金を老後資金に充当し、亡くなった際には担保にした自宅を処分して一括返済する仕組みになっています。主に、シニア(50代後半以上)を対象にしたローン商品です。

なお「リバース」は「逆の」、「モーゲージ」は「抵当権、担保」という名前からもわかるように、一般的な住宅ローンとは違い、一括で借入れた分の残高を最後にまとめて返済するという特徴があります。

リバースモーゲージはどこで扱っている?

リバースモーゲージには、民間金融機関が独自に実施するものと、公的機関が実施するものがあります。後者の中で特に有名なのが、住宅金融支援機構が運営する「リ・バース60」です。

これは、住宅金融支援機構とみずほ銀行、三井住友銀行、りそな銀行などの提携金融機関が共同で提供しています。担保評価額の50%または60%(ただし8,000万円以下の所要金額以内)で融資を受けることが可能です。

融資を受けた資金は住宅の建設・購入やリフォーム、住宅ローンの借り換えなどに利用できます。

マンションはリバースモーゲージの対象外?

リバースモーゲージの場合、マンションは対象物件から外れている場合があるので注意が必要です。なぜマンションが対象外になっているのか、詳しく解説します。

マンションがリバースモーゲージの対象外となる理由

前提として、リバースモーゲージでは土地の評価額を基準に担保評価額および融資可能額を決定します。土地は建物に比べ、築年数が経過しても価値は下がりにくいという特徴があるためです。

加えて、土地付き戸建てを担保にした場合、そのままで売却できなくても、家を取り壊して土地のみにして売却できます。

しかし、マンションの場合、建物と土地は区分所有であるため、土地自体の評価額はあまり高くありません。また、戸建てのように単独で取り壊せないので、金融機関にとっての自由度も低いことから対象外となるケースが過去少なくありませんでした。

ただ最近はそういったこともなくなってきているという潮流もありますので、詳細は各金融機関に個別でご確認ください。

リバースモーゲージの対象になりやすいマンションの条件

マンションであっても、資産価値が落ちにくい物件であれば、リバースモーゲージの対象になりやすいです。どのようなマンションが対象になるのか特徴を解説します。

立地条件が良い

首都圏、関西圏などの都市部にあり、立地条件の良いマンションであれば利用できる可能性があります。ただし、リ・バース60の場合は金融機関にもよりますが、対象が全国のマンションとなっていることもあるので事前に確認しましょう。

築年数が浅い

築年数は浅いに越したことはありません。民間の金融機関が独自に提供するリバースモーゲージの場合、15年~20年以内が目安になります。一方、住宅金融支援機構のリ・バース60の場合、新耐震基準を満たしているマンションであれば、築年数が古くても利用できるとしていることも多いです。

マンションの評価額が条件を上回っている

金融機関によっては、マンションの評価額に条件が設けられていることがあります。例えば、東京スター銀行の場合、マンションの評価額が2,000万円以上でないとリバースモーゲージは利用できません。具体的な数値は個々の金融機関によって異なるため、事前に確認しましょう。

リバースモーゲージを利用するメリット

リバースモーゲージにはさまざまなメリットがあります。

ここでは以下の3点について詳しく解説します。

- 住宅ローンが残っていても利用可能

- 高齢者が利用できる

- 支払いは利息のみ

住宅ローンが残っていても利用可能

マンションのリバースモーゲージでは、住宅ローンが残っていても利用できるものが多くなっています。リバースモーゲージを利用してまとまった金額を借り入れ、そのお金で以前の住宅ローンを完済することができるためです。

以前の住宅ローンを完済した後は、契約者が亡くなるまでリバースモーゲージの利息分の支払いを続けていくことになります。実質的には住宅ローンの借り換えに近いでしょう。

高齢者が利用できる

リバースモーゲージの場合、高齢であっても利用できることが多いです。

一般的な住宅ローンの場合、高齢になると利用が難しいのが実情です。例えば、住宅金融支援機構の「フラット35」の場合、利用できるのは完済時の年齢が80歳までのケースに限られます。35年ローンを組む場合、遅くても45歳までには契約していないと間に合わない計算です。

しかし、リバースモーゲージの場合、80代でも利用できることがあります。具体的な年齢に関する条件は個々の金融機関によっても異なるので事前に確認しましょう。

支払いは利息のみ

リバースモーゲージの場合、生前には利息のみを支払えば良い契約となっています。元本は契約者が亡くなった際に物件を売却して一括返済する仕組みのため、生前は支払う必要がありません。

リバースモーゲージのデメリット

前述したとおり、リバースモーゲージにはさまざまなメリットがありますが、デメリットもあります。

特に、以下の4点についてはリバースモーゲージならではの罠ともいえるので、しっかり理解しておきましょう。

- 団体信用生命保険が使えない

- 金利が上昇すれば返済額が増えてしまう

- 担保価値が下がると新規借り入れができない場合も

- 長生きすると利息の負担が重くなってしまう

団体信用生命保険が使えない

リバースモーゲージの場合、団体信用生命保険は利用できません。団体信用生命保険とは、生命保険の一種で、住宅ローンを契約した方(債務者)が亡くなったり、高度障害状態に陥ったりした場合、それ以降の住宅ローンの返済が免除される保険を指します。

リバースモーゲージの場合、契約した方(債務者)が亡くなった際に残債を一括返済する仕組みであるため、団体信用生命保険は利用できません。

金利が上昇すれば返済額が増えてしまう

リバースモーゲージでは、金利が上昇すれば返済額が増える点に注意が必要です。一般的な住宅ローンとは違い、固定金利型の商品ではないため、金利が急激に上昇すれば返済額にも影響が及びます。逆に、金利が低下すれば返済額は下がる仕組みです。

担保価値が下がると新規借り入れができない場合も

リバースモーゲージにおける融資限度額は、契約時の担保評価額に応じて決められます。ただし、担保評価額は一定期間ごとに見直されるため気を付けましょう。

さらに、災害などにより担保となる物件の価値が落ちた場合、債務者が亡くなった際に自宅を売却しても返済しきれないかもしれません。その時は、相続人が足りない分を返済する可能性もある点に注意しましょう。

長生きすると利息の負担が重くなってしまう

リバースモーゲージは、長生きすると利息の負担が重くなるという特徴があります。本来長生きは喜ばしいことですが、リバースモーゲージとの関連では、将来の累計返済額が増える可能性があるというデメリットにもなりえます。

リバースモーゲージの注意点

リバースモーゲージを利用する前には、注意したい点があります。

ここでは注意点として、以下の2点を解説します。

- 相続財産として持ち家を残せない

- 一括返済の契約期限がある場合がある

相続財産として持ち家を残せない

リバースモーゲージを利用した場合、相続財産として持ち家をお子さんに残すことはできません。亡くなった際に持ち家を売却し一括返済に充てる仕組みだからです。

お子さんを含め、相続人となるご家族にとっては相続財産が減る結果にもなるため、事前に相談し、同意を得ておきましょう。相談なしに進めるとトラブルの元になります。

なお、家を売却しても残債を返済しきれない場合、残った部分を相続人が支払うかどうかは、契約によっても異なります。負担の違いによってリコース型とノンリコース型に分類可能です。

相続人が不足分の返済をする必要があるのが「リコース型」で、不足分があっても返済不要なのが「ノンリコース型」です。

| リコース型 | ノンリコース型 | |

| メリット | ノンリコース型に比べて ・金利が低い ・審査が緩い | ・不動産の売却代金で返済しきれなくても、残りを返済しなくてもいい |

| デメリット | ・不動産の売却代金で返済しきれなかったとき、残りを相続人が返済する必要がある | リコース型に比べて ・金利が高い ・審査が厳しい |

一括返済の契約期限がある場合がある

リバースモーゲージは本来、死亡時に残債の一括返済を行う仕組みの契約です。しかし、一括返済の契約期限が設けられているケースも稀にあるようです。

契約期限より前に亡くなった場合、その時に一括返済を行うことには変わりありません。しかし、生存中に契約期間を迎えた場合、元金と利息を一括で返済しなければならない可能性もあります。このような事態を避けるには、契約終了日を「契約者が死亡した日」として扱う商品を選びましょう。

リバースモーゲージ以外の家を活用した資金調達の方法はある!

リバースモーゲージは便利な方法ですが、持ち家がマンションだった場合使えない可能性もあります。ここでは、リバースモーゲージ以外に利用できる持ち家を活用した資金調達方法について解説します。

売却する

持ち家を売却すれば、まとまった資金を得られます。不動産会社を通じて買い手を探す(仲介)か、不動産会社に買い取ってもらう(買取)のいずれかで進める形になるでしょう。買取と仲介のメリット・デメリットをまとめました。

| 買取 | 仲介 | |

| メリット | ・金銭面で折り合えばすぐに売却できるため、現金化がはやい ・仲介手数料がかからない ・近所に知られずに売却できる | ・買取よりも高額で売却できる |

| デメリット | ・仲介よりも売却額が安い | ・売却までに時間がかかることがある ・仲介手数料がかかる |

賃貸に出す

持ち家を賃貸に出し、ご自身やご家族は別のところで暮らすのも方法として考えられます。賃借人がつきさえすれば、毎月賃料が得られるため副収入として重宝するでしょう。将来的にご家族が住む予定がありそうなら、まずは定期借家契約で賃貸に出すことを検討しましょう。

不動産担保ローン

不動産担保ローンは、自宅、別荘、賃貸用不動産、事業用不動産などを担保にしてお金を借りるローンを指します。一般的なカードローンや住宅ローンとは違い、契約者の支払能力だけでなく、不動産の担保価値も考慮して融資額が決定される仕組みです。

立地が良い、築年数が浅いなど条件が良ければ融資額が大きくなる半面、逆のことも起こりうる点に注意しましょう。

リースバック

リースバックとは、持ち家などの不動産をリースバック会社に買い取ってもらい、改めて賃貸借契約を締結して使い続ける契約を指します。住み慣れた家から引っ越す必要がないうえにまとまったお金も確保できる便利な手段ですが、トラブルの事例も多いので注意が必要です。

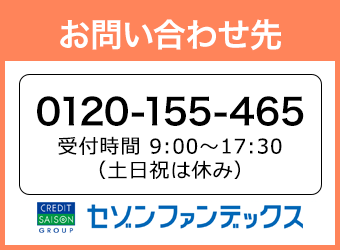

トラブルを避けるためには、信頼できる会社に依頼しましょう。「セゾンのリースバック」は原則として普通賃貸借契約を締結するため、ずっと住み続けられます。将来的に再度購入することも可能なので、ご家族が住む場合にも安心です。お見積もりは無料で行っておりますので、まずはご連絡ください。

おわりに

マンションでも利用できるリバースモーゲージを扱っている銀行は限られています。また、首都圏・関東圏以外のマンションの場合、利用を断られることもあるため、万能の手段とはいえないのが実情です。

ただし、リバースモーゲージが使えない場合でも利用できる持ち家を使った資金調達手段はあります。ご自身の場合、どの方法を使うのが適しているかを踏まえ、ご家族にも相談をしながら適した形で進めていきましょう。持ち家に住み続けたいとお思いなら、リースバックを検討するのもひとつの手段です。