住み替えをしたいと思っても「そもそも家を先に買うのか引っ越しを先にすべきか」「仮住まいは見つかるのか」「どれだけ資金を用意すべきか」など悩みは尽きないでしょう。悩みを解決するひとつの選択肢として検討していただきたいのがリースバックを利用することです。

今回の記事では、住み替えを検討している方のために、リースバックを活用した住み替えの方法を詳しく解説します。

- 住み替えをする場合、買い先行・売り先行・同時決済の3つのパターンが考えられるが、どのパターンも一長一短

- リースバックを活用すれば、今の家に住み続けながら住み替えが可能

- リースバックには住宅ローンを完済できるなどのメリットがあるが、売却価格が安くなるなどのデメリットもある

- 複雑な取引であるため、信頼のおける不動産会社やリースバック専門会社を選ぶのが重要

通常の住み替えパターンやタイミングを知っておこう

まず、前提となる知識として、通常の住み替えパターンやタイミングについて詳しく解説します。

どんなパターンで住み替えを検討する人が多い?

住み替えを検討する理由として比較的多く挙げられるものは以下のとおりです。

- 通勤・通学に便利な場所に引っ越したい

- より広い(狭い)家に住みたい

- 出産・独立などで家族構成が変化した

- 高齢になったのでバリアフリーに対応した場所で暮らしたい

また、住み替えパターンとして、以下の方法が考えられます。

- 今住んでいる家を売却して住宅を新しく購入する

- 今住んでいる家を売却して賃貸物件に住む

住み替えするタイミングは3パターン

住み替えをする際に問題になるのが「新居を買うのが先か、今の家を手放すのが先か」ということです。ここでは考えられるパターンとして、以下の3つを解説します。

買い先行

新居を買ってから今の家を売るパターンを指します。先に新居を買うため仮住まいを探す必要はありません。ただし、今の家が売れるまで時間がかかる可能性があるので、ある程度の資金を準備して臨みましょう。

売り先行

今の家を売ってから新居を買うパターンを指します。住宅ローンが残っていても売却代金で返済できるうえに、余った資金は新居を買う際の資金に充てられます。ただし、新居に移るまでの仮住まいを見つけなくてはいけないうえに、長い間今の家が売れない場合、計画自体を見直さないといけません。

同時決済

今の家を売ることと、新居を購入することを同時進行することを指します。仮住まいを探す必要がないうえに、資金計画も立てやすいというメリットがあります。

ただし、実際は「買い手が見つかったものの、住宅ローンの審査で否決されキャンセルになった」など、計画通りに進まないこともあるため注意しましょう。

リースバックを住み替えに利用する方法

リースバックを住み替えに利用することもできるので、具体的な方法について詳しく解説します。

リースバックとは

リースバックとは、持ち家などの不動産を売却すると同時に賃貸借契約を締結することで、その不動産を使い続ける方法を指します。不動産の売却方法のひとつで、先に触れた「売り先行」の一種と考えましょう。

リースバックを利用する基本的な流れは、以下のとおりです。

- リースバックを行っている不動産会社やリースバック専門会社に査定してもらう

- 自宅を不動産会社やリースバック専門会社に売却し、同時に賃貸借契約を結ぶ

なお、希望する場合は将来的に家を買い戻すことも可能です。

住み替えにリースバックを利用する場合の流れ

リースバックを住み替えに利用する場合、まず今住んでいる家を売ることになります。これを踏まえて、具体的な流れについて詳しく解説します。

リースバックで今住んでいる家を売る

まず、リースバックを行っている不動産会社やリースバック専門会社に問い合わせをし、査定を受けます。条件に納得がいったら、自宅を業者に売却する売買契約を締結します。

売買契約が締結されると、自宅の所有権はリースバック会社に移りますが、リースバック会社と賃貸借契約を結ぶことで、そのまま住み続けられるようになります。

そのまま住み続けながら新居を探す

気に入った新居が見つかるまで、売却した住宅にそのまま住み続けられます。

この時に注意したいのが賃貸借契約の種類です。賃貸借契約には普通借家契約と定期借家契約の2つがあります。いつでも借り手から解約できるという意味では普通借家契約のほうが使い勝手が良いでしょう。

理想の新居が見つかったら引っ越す

理想の新居が見つかったら引っ越しましょう。当初の契約に定められた通知期限までに引っ越しをしたい旨を伝えます。一般的には退去日(引っ越す日)の1ヵ月前とされていますが、2~3ヵ月前となっているケースもあるため、都度確認しましょう。

リースバックを住み替えに利用する前に考慮すべき2つのポイント

リースバックを住み替えに利用する際には、以下の2点について考慮しなくてはいけません。

- 住宅ローンの残高

- 新居にかかる費用

それぞれについて、解説します。

住宅ローンの残高

リースバックを利用する前に、現時点での住宅ローンの残高を確認しておきましょう。リースバックは不動産の売却価格で住宅ローンの残高を完済できることが利用上の条件となります。

住宅ローンを組む際には対象となる不動産に抵当権が付されますが、これは住宅ローンを完済しないと外せません。

抵当権が付された状態のままでは売却もできません。つまり「物件の売却価格>住宅ローンの残高」であることが条件となります。この条件をクリアできるかを確認し、問題なさそうならリースバックの利用を検討しましょう。

新居にかかる費用

新居の頭金や諸費用、引っ越し費用を、リースバックで得られた売却資金でカバーできるかどうか検討しておくことも重要です。

難しい場合、手元資金を切り崩すことになります。数百万円単位でお金が必要になるため、その点も踏まえて資金計画を立てましょう。

リースバックを住み替えに利用するメリット

リースバックを住み替えに利用する具体的なメリットについて、詳しく解説します。

現在の住宅ローンを完済できる

前述したように、リースバックを利用すれば、現在の住宅ローンを完済することが可能です。また、今住んでいる家のローンが残っている場合、2つのローンを契約する形になります。これをダブルローンといいますが、高い返済能力が必要となるため、審査にとおりにくいのも実情です。

この点、リースバックを使えば住宅ローンを完済でき、ダブルローンにはなりません。

さらに、今の家を売ることで、ある程度まとまった資金を得られるようになります。新居の頭金や諸費用、引っ越し費用を賄うには数百万単位でお金を用意しなくてはいけません。頭金の目安は物件価格の10%程度と言われています。仮に4,000万円の物件を買う場合は、400万円の頭金が必要です。

リースバックで住宅ローンを完済し、余った資金を充当すれば、その分手元資金をキープできます。

仮住まいにかかる費用や引っ越しの手間を省ける

リースバックを利用することで、仮住まいにかかる費用や引っ越しの手間も省けます。先に自宅を売却し、その後新居を買うという流れにした場合、新居への入居までの仮住まいを探さなくてはいけません。そのため、今の自宅から仮住まい、仮住まいから自宅へと2回引っ越しをする必要があります。

仮住まいを探す手間と引っ越しの手間がかかるため、スケジュールがタイトになりがちです。

仮住まいもご家族の通学・通勤の利便性も考慮しなくてはいけないため、どこでも良いというわけではありません。条件に合う仮住まいが見つからないことも考えられます。さらに、仮住まいだったとしても引っ越し費用や敷金・礼金や仲介手数料も必要になるため、多額の資金がかかる点に注意しなくてはいけません。

しかし、リースバックを使えば、自宅を売却した後もそのまま住み続けられます。新居を探したり、建築したりしている間の仮住まいを探す手間が省け、引っ越しも1回で済むので、スケジュールもタイトではなくなります。

仮住まいにかかる頭金などの費用も減らせるので、経済的なメリットも享受できます。

リースバックのデメリット

リースバックは便利ですが、一定のデメリットもあります。

以下では、どのようなデメリットがあるのかについて解説します。

持ち家の売却価格が市場価格より低くなりやすい

リースバックで持ち家を売却する場合、売却価格は市場価格より低くなりやすいことに注意が必要です。具体的な金額は個々の事例により異なりますが、一般的な不動産価格の70~90%程度になるでしょう。

家賃滞納した場合は退去となる

リースバックを選択したものの、家賃を支払い続けられない場合は、退去しなくてはいけません。契約を結ぶ際は、家賃が支払い続けられる金額に収まっているかどうかも検討する必要がありそうです。

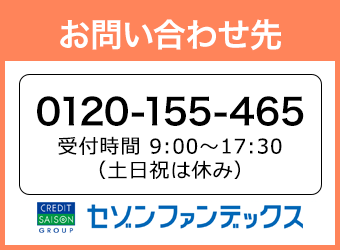

住み替えにリースバックを考えるのであれば「セゾンのリースバック」にご相談を

リースバックには前述したメリット・デメリット以外にも注意すべき点があります。それは「信頼できるところに頼むべき」という点です。残念なことに、リースバックをめぐっては、担当者と利用する方のコミュニケーションミスや、担当者の説明不足を原因とするトラブルも生じています。

また、資金面で不安がある小規模な不動産会社やリースバック専門会社に依頼すると、倒産した際に別の持ち主に家が渡り、住み続けられなくなる可能性も出てきます。

このようなトラブルを避けるためには、リースバックによる住み替えを理解していて、経営が安定した倒産リスクのない会社を選ぶのが重要です。そうなると、ある程度大手の不動産会社・リースバック専門会社を選ぶほうが無難でしょう。

セゾンのリースバックは、東証プライム上場企業のクレディセゾングループに属するセゾンファンデックスが運営するサービスです。売買代金は一括してお支払いするため、住宅ローンの完済はもちろん、引っ越し費用としてもご利用いただけます。また、事務手数料や調査費用、礼金、賃貸借契約の更新手数料は住み続ける場合でもかかりません。

さらに、普通賃貸借契約を締結するため、お気に入りの新居が見つかれば、スムーズに引っ越していただくことも可能です。

ご契約頂いたお客さまは、ハウスクリーニングなどからお好きなサービスをひとつ、無料でご利用いただけます。ホテル・飲食店など全国の提携施設での優待が受けられる「セゾンのリースバックClubOff」や家のトラブルを解決してくれる「セゾンの駆けつけサービス」も利用可能です。

「今はまだ何も具体的に考えていないけど興味はある」という場合でも、ご相談を承りますので、まずはお気軽にお問い合わせください。

おわりに

一般的な方法による住み替えは、仮住まいを用意する必要があったり、一気にまとまったお金が出ていったりなど注意すべき点がたくさんあります。しかし、リースバックを使えば、仮住まいの用意は不要で、新居への引っ越しはスムーズにできます。また、家を売却することでまとまったお金が得られるため、資金面での不安も解消されます。

「そろそろ住み替えしたいけど、できるだけ手間がかからない方法で進めたい」という方にも、リースバックは十分おすすめできる方法です。