不動産投資にはさまざまな手法がありますが、利回りの高さ、投資効果のコントロールのしやすさから評価されているのがアパート一棟買いです。つまり、アパートを一棟を買い、それを希望者に貸して収益を得ます。ただし、投資である以上判断を間違うと多額の損失を出す可能性はあるので要注意です。今回の記事では、利回りとは何かを踏まえたうえで、アパート一棟買い投資のメリットと注意点について解説します。

(本記事は2024年9月6日時点の情報です)

- 利回りには表面利回り、実質利回り、想定利回り、現行利回りの4つがあるが、投資判断においては特に実質利回りが重要である

- 一棟アパートの場合、理想的な実質利回りは4~7%、最低ラインは3%が目安であるが、物件の地域・築年数にも左右される

- アパート一棟買いは他の物件より利回りが高いうえに、投資効果のコントロールや節税効果が見込める

- 失敗のリスクを低減するためにはリスクを見据えたうえで綿密な調査が必要

【アパート一棟買い】経営の利回りを理解しよう

アパート一棟買いを含めた不動産投資において重要な指標となるのが利回りです。ただし、一口に利回りといってもさらに細かく分類できるので、それぞれの指標の違いをしっかりと理解しましょう。

ここでは利回りに関する基礎知識を解説します。

利回りの基礎知識

利回りとは、投下した資金に対する利益やリターンの割合を示す数値です。例えば、6,000万円のアパートを一棟購入し、家賃収入が年間480万円得られた場合、利回りは8%(=480万円÷6,000万円)となります。

利回りの種類

不動産投資において重要な4種類の利回りを、以下の表で比較します。

| 利回りの種類 | 計算式 | 特徴 | 活用ポイント |

|---|---|---|---|

| 表面利回り | (年間家賃収入 ÷ 物件価格) × 100% | • 最も一般的 • 経費を考慮していない | • 物件の簡易比較に使用 • 高すぎる場合は要注意 |

| 実質利回り | [(年間家賃収入 – 年間経費) ÷ (物件価格 + 諸経費)] × 100% | • 経費を考慮 • 実態に即している | • 投資判断の主要指標 • 3%以上が目安 |

| 想定利回り | (満室時の年間家賃収入 ÷ 物件価格) × 100% | • 理想的な状況を想定 • 空室リスクを考慮していない | • 物件の潜在力評価 • 実際はより低くなる可能性 |

| 現行利回り | (実際の年間家賃収入 ÷ 物件価格) × 100% | • 現状の空室を反映 • 経費は考慮していない | • 現在の収益状況把握 • 改善の余地を検討 |

【各利回りの具体例】

- 表面利回り:

- 物件価格:4,000万円

- 年間家賃収入:400万円

- 表面利回り:10%(400万円 ÷ 4,000万円 × 100%)

- 実質利回り:

- 物件価格+諸経費:4,000万円

- 年間家賃収入:400万円

- 年間経費:120万円

- 実質利回り:7%((400万円 – 120万円) ÷ 4,000万円 × 100%)

- 想定利回り:

- 物件価格:5,000万円

- 満室時の年間家賃収入:420万円

- 想定利回り:8.4%(420万円 ÷ 5,000万円 × 100%)

- 現行利回り:

- 物件価格:5,000万円

- 実際の年間家賃収入(1室空室):350万円

- 現行利回り:7%(350万円 ÷ 5,000万円 × 100%)

投資判断のポイント:

- 表面利回りだけでなく、実質利回りを重視する

- 想定利回りと現行利回りの差から改善の余地を検討する

- 地域や物件タイプごとの平均利回りと比較する

- 利回りが高すぎる場合は、物件に問題がないか精査する

知っておきたい利回りのデータ

利回りの基本について理解したところで、不動産投資をするにあたって知っておきたい、実情に即したデータをチェックしておきましょう。

不動産投資の利回りの実情

不動産投資に限らず、事業を営む際はある程度の収益性が見込めるかどうかが問題になります。物件を購入する際も、利回りが一定以上の水準にあるかをひとつの基準にして選びましょう。

ここでは健美家株式会社「収益物件 市場動向 四半期レポート」の2024年4月~6月期のデータを元に、理想利回り、平均利回り、最低ライン(いずれも表面利回り)を紹介します。

| 種類 | 理想利回り(%) | 平均利回り(%) | 最低ライン(%) |

|---|---|---|---|

| 一棟アパート | 8.2~8.7 | 8.15 | 5 |

| 一棟マンション | 7.7~8.2 | 7.68 | 3 |

| 区分マンション | 6.9~7.4 | 6.86 | 3 |

また、一棟アパートの場合、理想的な実質利回りは4~7%、最低ラインは3%が目安となっています。ただし、実際の数値は物件のある地域や築年数にも左右されるので、参考程度に考えてください。

データ引用:不動産投資と収益物件の情報サイト 健美家 ( けんびや )

【築年数別】アパート経営の平均利回り

築年数によっても、平均利回りや最低ラインとなる利回りは異なります。そこで、健美家株式会社「収益物件 市場動向 四半期レポート」の2024年4月~6月期のデータを元に、築年数別の平均利回りおよび最低ラインとなる利回りを紹介しましょう。

| 築年数 | 平均利回り(%) | 最低ライン(%) |

|---|---|---|

| ~10年 | 6.34 | 7 |

| 10~20年 | 7.46 | 7~8 |

| 20年~ | 9.51 | 10 |

データ引用:不動産投資と収益物件の情報サイト 健美家 ( けんびや )

他の条件に差がなければ、築年数が浅いほど物件価格は高くなります。分母が増えるため、表面利回りも低くなりがちな点に注意が必要です。

【地域別】アパート経営の平均利回り

物件のある場所によっても、アパート経営の平均利回りは異なります。ここでも健美家株式会社「収益物件 市場動向 四半期レポート」の2024年4月~6月期のデータを元に、地域別のアパート経営の平均利回りを紹介します。

| エリア | 平均利回り(%) |

|---|---|

| 北海道 | 11.54 |

| 東北 | 11.18 |

| 首都圏 | 7.58 |

| 信州・北陸 | 13.76 |

| 東海 | 9.04 |

| 関西 | 8.79 |

| 中国・四国 | 11.79 |

| 九州・沖縄 | 9.89 |

データ引用:不動産投資と収益物件の情報サイト 健美家 ( けんびや )

首都圏に比べ、地方は物件の取得価格が安く抑えられるため、利回りも高くなる傾向にあります。ただし、物件の立地や築年数によっても実際の利回りは異なるので、あくまで参考程度に考えましょう。

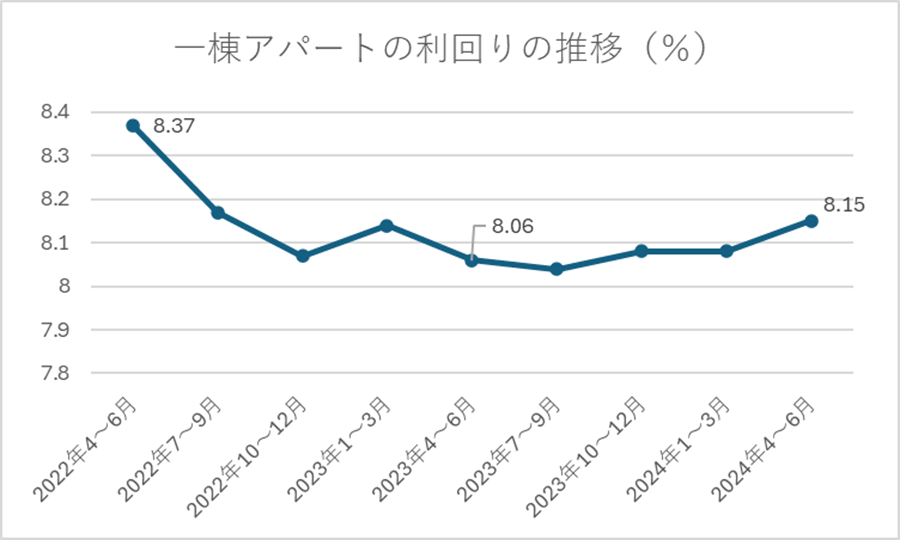

一棟アパートの利回りの推移

実際のところ、一棟アパート投資の利回りは下落傾向にあります。健美家株式会社の「収益物件 市場動向 四半期レポート」を参考に、2022年4~6月期から2024年4~6月期までの平均利回りの推移をグラフにしてみました。

アパート一棟買いのメリット3つ

不動産投資において、アパートを一棟買いすることにはさまざまなメリットがあります。具体的なメリットとして以下の3点について解説します。

- 他の物件より利回りが高い傾向にある

- 投資効果をコントロールしやすい

- 節税効果が見込める

他の物件より利回りが高い傾向にある

一棟アパートは、一棟マンション・区分マンションより利回りが高い傾向にあります。区分マンションに比べまとまった賃料収入が期待できるうえに、取得費用は一棟マンションよりも高いからです。ただし、実際の利回りは個々の物件の条件によって異なるため、あくまで一般的な傾向として考えてください。

投資効果をコントロールしやすい

一棟アパートは、区分マンションなど一室だけを買う区分投資に比べ、投資効果をコントロールしやすいという長所があります。例えば、建物の外壁が経年劣化で汚れてきたとしましょう。「外壁を塗りなおせば見た目がきれいになって誰かが入居してくれるかもしれない」と思っても、区分投資だと実際に外壁を塗りなおせるとは限りません。他の所有者の意思も確認しなくてはいけないためです。

一方、一棟アパートであれば建物の所有権はすべて自分にあるため、基本的に自分の裁量で進めて構いません。つまり、自分の考え方、やり方次第でより高い収益を目指しやすいのは一棟アパートであるといえます。

節税効果が見込める

木造・鉄骨造の一棟アパートであれば、鉄筋コンクリート造のマンションより高い節税効果が見込めます。前提として、不動産投資をする場合、減価償却と言って建物の購入金額は法定耐用年数に応じて経費化しなくてはいけません。なお、法定耐用年数は建物の構造により、以下のように決まります。

| 木造 | 22年 |

| 軽量鉄骨造 | 27年 |

| 重量鉄骨造 | 34年 |

| 鉄筋コンクリート造 | 47年 |

アパートで用いられる構造は木造・軽量鉄骨造、マンションで用いられる構造は重量鉄骨造・鉄筋コンクリート造です。そのため、購入金額が同じだった場合、マンションよりアパートのほうが1年に計上できる減価償却費が高くなります。そして、減価償却費として差し引ける額が大きければ大きいほど、利益(所得)が減り、結果として節税につながる仕組みです。

アパート一棟買いの不動産投資で失敗しないためのポイント

不動産投資も投資の一種である以上、アパート一棟買いをする場合も、物件の選び方に注意しないと失敗する可能性は往々にしてあり得ます。ここでは、失敗しないために注意すべきポイントとして、以下の3つを解説します。

- 表面利回りが高い物件は理由を調査しておく

- 他の利回りも確認しておく

- 将来のリスクを見据えておく

表面利回りが高い物件は理由を調査しておく

1つ目のポイントは「表面利回りが高い物件は理由を調査しておく」ことです。表面利回りが高いのは「投資額に対して得られる利益が大きい」だけで、必ず儲かるとは限りません。得られる利益は大きくないものの、投資額も低ければ表面利回りが高く出ることはあり得ます。

そこで問題になるのが「表面利回りが高くなる理由」です。以下のように物件自体に難点がある可能性もあり、結果として投資額が少なくて済むものの、得られる利益も少ないという事態も考えられます。

- 建物や設備の状態が悪い

- 空室率が高い

- 売却が難しい

このあたりの事情を理解せずに、利回りの高さだけで選んでしまうと、「アパートのニーズが低い場所に買ってしまい、家賃収入が思うように得られない」といったトラブルにつながるので注意してください。

他の利回りも確認しておく

2つ目のポイントは「他の利回りも確認しておく」ことです。例え表面利回りが高かったとしても、実質利回りや想定利回りも高いとは限りません。特に、実質利回りは経営において経費がかかればその分低くなり、毎月のローン返済にも支障が出てくる可能性があるので注意してください。

なお、新築物件より中古物件のほうが実質利回りは想定しやすくなっています。過去にかかった経費のデータがある以上、より実態に即した形で計算できるためです。

将来のリスクを見据えておく

3つ目のポイントは「将来のリスクを見据えておく」ことです。不動産投資も投資である以上、いつもうまくいくとは限りません。空室・金利変動・家賃下落などのアクシデントが起きれば、家賃収入が減ったり、途絶えたりすることはあり得ます。

過去の入居率や将来的な人口の推移なども見込んだうえで物件を選びましょう。できれば「好調」「通常」「不調」など数パターンのシミュレーションを行い、問題がないかを確認するのをおすすめいたします。

以下に主なリスクとその対策を解説します。

空室リスク:入居者が見つからず、家賃収入が得られない期間が発生する。

対策:

- 立地条件の良い物件を選ぶ(駅近、利便施設充実など)

- 適切な家賃設定と定期的な市場調査

- 物件の魅力向上(リノベーション、設備更新など)

- 複数の不動産仲介業者と提携し、入居者募集ルートを増やす

金利上昇リスク:変動金利ローンの場合、金利上昇により返済額が増加する。

対策:

- 固定金利ローンの選択

- 余裕を持った返済計画の立案

- 繰り上げ返済を活用し、借入残高を減らす

家賃下落リスク:市場環境の変化により家賃相場が下落し、収益が減少する。

対策:

- 将来性のある地域への投資

- 差別化戦略(独自のサービス提供、デザイン性の高い物件など)

- 長期契約の締結による安定収入の確保

建物老朽化リスク:建物の経年劣化により修繕費用が増加し、物件の魅力が低下する。

対策:

- 計画的な修繕積立金の確保

- 定期的な建物診断と予防保全

- 長期修繕計画の策定と実行

災害リスク:地震や水害などの自然災害により物件が損傷し、大規模修繕や建て替えが必要になる。

対策:

- 耐震性能の高い物件の選択

- 適切な保険(地震保険含む)への加入

- ハザードマップを確認し、リスクの低い地域への投資

これらのリスクを想定し、対策を講じることで、投資の安定性と収益性を高めることができます。また、複数の物件に分散投資することで、リスクの分散も図れます。

投資判断の際は、楽観的なシナリオだけでなく、最悪のケースも想定したシミュレーションを行い、どのような状況でも対応できる余裕を持った計画を立てることが重要です。専門家のアドバイスを受けながら、慎重に投資戦略を練ることをおすすめします。

アパート一棟買いにはセゾンファンデックスの「不動産投資ローン」を

投資目的でアパート一棟買いをする場合、大半の方がローンを組むことになるでしょう。しかし、ローンを利用するためには審査に通らなくてはいけません。自営業など収入が不安定と判断されがちな職業に就いていたり、購入したい物件の築年数が古かったりした場合、審査に通過できないことは十分に考えられます。

そのような「銀行での対応が難しい」場合にぜひご検討いただきたいのが、セゾンファンデックスの「不動産投資ローン」です。自営業の方でもお申し込みいただけるうえに、物件の築年数が古い場合でも収益性を勘案したうえで融資の可否を判断いたします。

また、仮審査結果は最短即日にてご回答しておりますので、お急ぎの場合にも無理なくご利用いただくことが可能です。お問い合わせは電話もしくはWebで受け付けておりますので、ささいなことでもまずは一度ご相談ください。

おわりに

不動産投資において、アパート一棟買いは一棟マンション、区分マンションよりも高い収益が見込める手法です。自分の裁量で進められるので投資効果がコントロールしやすく、節税効果もあるというメリットがあります。ただし、近年は利回りが下がっている傾向にあるうえに、投資である以上一定のリスクはあるので注意が必要です。表面利回りが高い物件はその理由を調べる、複数の利回りを総合的に確認する、将来のリスクを見据えるなどの注意は払いましょう。