リースバックは自宅などの不動産を売却したうえで賃貸借契約を結び、住み続ける手法を指します。老後資金が足りない場合の対策として長年用いられてきた方法ですが、実は富裕層にとっても老後・相続対策として活用できる手段です。そこで今回の記事では、リースバックがなぜ富裕層にもおすすめできるのかに触れたうえで、契約の流れや会社選びのポイントについて詳しく解説します。

- リースバックとは、持ち家などの不動産を一度売却したうえで賃貸借契約を結んで住み続ける不動産売却の一手法

- リースバックは手元の余剰資金を増やせる、相続トラブルを避ける、納税資金を確保できるという意味で富裕層にも適している

- リースバックを利用する際は、信頼がおけるリースバック会社を選ぶことが非常に重要

- リースバック会社は信頼度や担当者の人柄などさまざまな要素を勘案して選ぶべき

リースバックとは

リースバックとは、持ち家などの不動産を一度売却したうえで賃貸借契約を結んで住み続ける不動産売却の一手法のことです。正式名称を「セールス・アンド・リースバック」と言いますが、略称の「リースバック」が広く使われています。

【リースバックの主な利用目的】

- 老後資金を確保する

- 今すぐまとまった資金が欲しい

- 住宅ローンの支払いを済ませたい

- 今の家から引っ越したくない

- 固定資産税など家の維持費を抑えたい

持ち家は自分や家族が気に入ったところに住み続けられ、しかも資産価値があることがメリットです。一方で、住宅ローンや維持費の支払いは避けられないため、老後資金の確保が難しくなったり、収入が激減したなどの理由があったりすれば手放すことも視野に入れないといけません。

しかし、引っ越しにもお金がかかるうえに、自分や家族の都合でこのまま住み続けたいことも考えられます。リースバックはそのような「今の家に住み続けたいけど、持ち家として住み続けるのは難しい」場合にも適した方法です。

リースバックの仕組み

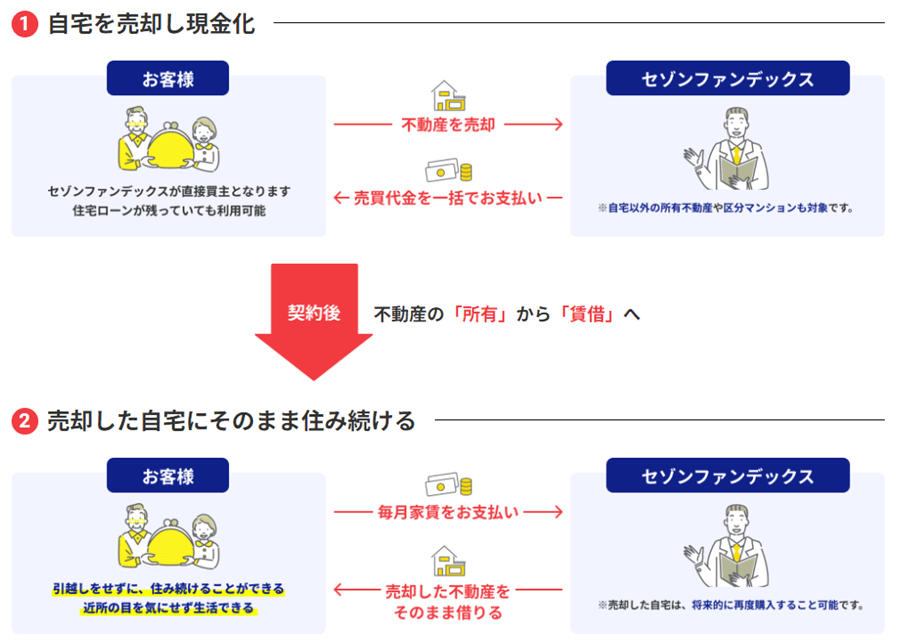

リースバックの仕組みですが、細かい部分は個々のリースバック会社によって異なるため、その都度確認していただくことをおすすめします。ここでは「セゾンのリースバック」を利用する場合の流れを解説するので、参考にしてください。

- 自宅を売却し現金化する

- 売却した自宅にそのまま住み続ける

以下の2つのポイントも併せてご確認いただくと、より理解しやすくなります。

- 家の持ち主はお客さまからセゾンファンデックスに変わる

- お客さまはセゾンファンデックスへ毎月家賃をお支払いいただき住み続ける

リースバックのメリット・デメリット

一般的なリースバックのメリット・デメリットとして、以下のことが挙げられます。

| メリット | デメリット |

|---|---|

| ・売却後もそのまま住み続けられる ・毎月の住宅ローンや固定資産税などの経費負担が少なくなる ・すぐに現金化できる ・将来買い戻せるケースもある | ・家賃が発生する ・ずっと住み続けられるわけではない ※ご契約時に確認が必要です ・自宅が資産ではなくなる ・売却価格が相場よりも低くなる |

リースバックを行うことで、自宅の所有者は自分ではなくなるため、固定資産税などの経費が大幅に削減できます。また、仲介として自宅を売る場合に比べ、短期間で売却が成立することがほとんどであるため、すぐに現金化が可能です。さらに、売却後もそのまま住み続けられるうえに、将来買い戻せるケースもあります。

一方で、自分の家ではなくなる以上、住み続けるためには家賃を払わないといけません。また、結んだ契約が「定期賃貸借契約」の場合、契約期間終了後は引っ越す必要がでてきます。更新を認めてくれれば住み続けられますが、リースバック会社が認めてくれないこともあるためご契約時に確認が必要です。

リースバックは富裕層の方におすすめ

リースバックは老後資金の対策として広く知られていますが、子どもが大学進学を控えているなど、これからお金がかかる時期に差し掛かる場合は、手元に余剰資金を多く持てるに越したことはありません。

また、相続対策としてもリースバックは優れています。相続が発生した場合、自宅をはじめとした不動産をどのように相続人で分配するかをめぐってトラブルが起きがちです。リースバックにより自宅を手放し、現金化しておけば相続人での分配がしやすくなるため、トラブルも軽減できます。

さらに、富裕層ならではの悩みとして挙げられる「納税資金の確保」についても、リースバックは有効な対策です。富裕層の場合、相続財産の総額が大きくなることで、相続税の納税は高額になるのも珍しくありません。相続税は現金で一括納付が基本であるため、納税資金を確保する必要が出てきます。

納税資金を確保するために自宅を売却する場合でも、リースバックであれば家賃を払って住み続けられるので、引っ越しをする必要がなくとても便利です。

富裕層の方のリースバック活用事例

リースバックの基本的な部分について理解していただいたところで、富裕層の方のリースバック活用事例を紹介します。

ケース➀老後に不安があるが高級マンションに住み続けたい

1つ目の活用事例として、都内にお住まいの会社役員・Aさまの事例をご紹介します。Aさまの基本情報は以下のとおりです。

- 属性:62歳、男性、東京都(23区)在住、会社役員(コンサルタント業)

- 年収:2,000万円

- 住居:持ち家(マンション)、住宅ローン残債あり

- 世帯:妻・子ども1人の3人家族

- リースバックの利用目的:仕事柄、転職が多く、老後に不安があるため老後資金を確保したい

Aさまは大学卒業後、銀行や事業会社での勤務を経て、現在はコンサルティング会社の役員をなさっています。「ありがたいことに、これまで良い縁に巡り合い、順調にステップアップできた。ただ、役員として転職したのは最近なので、退職金は決して多くない。将来は中小企業診断士の資格を活かして起業するか、別の会社に転職するつもりだけど、正直どうなるかはわからない。子どもがまだ高校生でお金もかかるから今の住まいを売ろうか迷っているが、妻も子どもも気に入っているので気が引けている」とご相談にいらっしゃいました。

今のご自宅に住みながら老後資金を確保できる方法としてリースバックを検討なさっているとのことだったので、シミュレーションを行っています。その結果、お子さまが社会人になった後、買戻し・転居のいずれかを選ぶか決める予定、という形で話がまとまりました。手元に残った資金は、老後資金として確保したいとのことです。

ケース➁今の自宅に住み続けたいがキャッシュフローを改善したい

2つ目の活用事例として、神奈川県にお住まいの会社役員・Bさまの事例をご紹介します。Bさまの基本情報は以下のとおりです。

- 属性:50歳、男性、神奈川県在住、代表取締役(IT関連)

- 年収:1,200万円

- 住居:持ち家(一軒家)、住宅ローン残債あり

- 世帯:妻と子ども2人と犬(2匹)の4人家族

- リースバックの利用目的:キャッシュフローの改善や住宅ローン・不動産担保ローンの完済を図りたい

Bさまは大学卒業後、IT企業での勤務を経て、現在は独立起業されていらっしゃいます。ご夫妻のふるさとである横浜市内に念願の一戸建てを構えたものの、新型コロナウイルス感染症の余波で一時的に事業資金がショートしかけたことから、その家を担保に事業資金の借入を行ったとのことでした。現在は住宅ローンと不動産担保ローンの返済を行っていますが、毎月の支払いがかなりの高額になるという悩みをお持ちです。

当初はご自宅の売却を検討したものの、お子さまの転校はできれば避けたい、犬を2匹飼っているなどの事情があるため、賃貸物件への引っ越しが現実的ではありません。代わりの方法としてリースバックの存在を知り、ご相談にいらっしゃいました。

さらに詳しいお話を伺ったうえでシミュレーションしたところ、リースバックの賃料を支払っても、毎月10万円程度のキャッシュフローの改善が見込める結果が得られました。結果をBさまにお伝えしたところ「自身の会社の成長も見込んでおり、10年以内の買い戻しを予定する前提でリースバックを前向きに検討したい」という回答をいただいております。

ケース③一戸建てに住み続けながら相続対策がしたい

3つ目の活用事例として、埼玉県にお住まいの会社員・Cさまの事例を紹介します。Cさまの基本情報は以下のとおりです。

- 属性:48歳、男性、埼玉県在住、会社員(食品メーカー管理職)

- 年収:1,100万円

- 住居:持ち家(一軒家)、住宅ローン残債なし

- 世帯:実母と2人暮らし(離婚した前妻との間に娘1人)

- リースバックの利用目的:一戸建てに住み続けながら相続対策がしたい

Cさまは大学卒業後、新卒で入社した東証プライム上場企業である食品メーカーに勤め続けている会社員です。高校時代にお父さまを亡くしてからは、お母さまと2人暮らしを続けてきました。その間、一度結婚したのちに離婚し、現在はお子さまとは別居しています。

1年前にCさまの叔父さまが亡くなり、いとこをはじめとしたご親族が持ち家をどうするかでもめているのを見て「自分も相続対策をしなくては」と危機感を覚えたとのことです。Cさまにリースバックを検討した経緯を伺うと、「うちの母親が亡くなったら自分が住み続ければ良いけど、自分に何かあっても娘が住んでくれる気はしないので家を売ろうと思いました。ただ、この家は父親が残してくれたものをリノベーションしており、できれば住み続けたいです」というご意向を話してくださいました。

Cさまがお話してくださったように、リースバックを利用すれば、住み慣れた家から引っ越すことなく、住み続けることができます。Cさまのように、相続の心配があるものの、思い入れの強い家があるという方にもリースバックは検討の余地がある方法です。

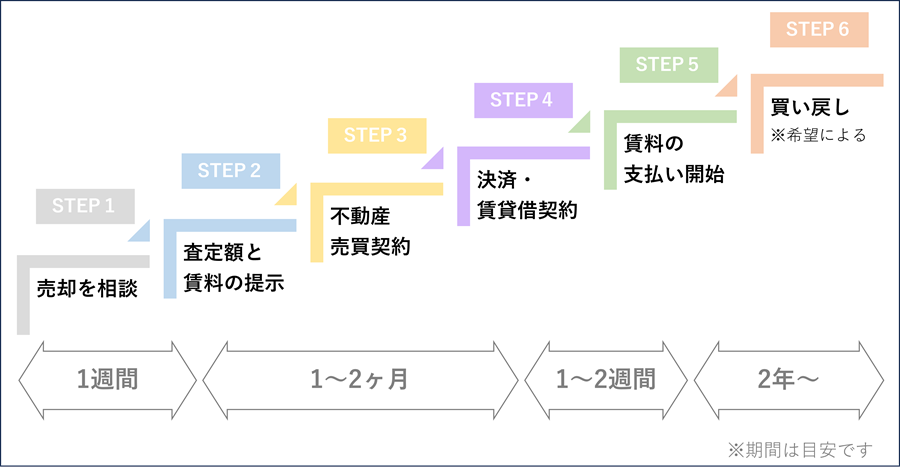

リースバックの契約の流れ

リースバックの一般的な契約の流れは以下のとおりです。ただし、前述したように個々のリースバック会社によって細かい部分が異なる可能性があるため、都度確認していただくのをおすすめいたします。

- リースバック会社への相談

- 簡易査定

- 現地調査

- 契約条件の決定

- 売買代金の受け取り

- 賃貸開始

一連の流れで、不動産売買契約と不動産賃貸借契約という2つの契約を結ぶのが大きな特徴です。なお、不動産賃貸借契約を結ぶ際は、その契約が普通賃貸借契約(一般借家契約)か定期賃貸借契約かを必ず確認しましょう。

| 普通賃貸借契約 | 借主・貸主ともに解約意思がない場合は、同じ条件で更新が続く |

| 定期賃貸借契約 | 契約時に定めた賃貸借期間が終了すると、契約も終了する。 継続して賃貸借する場合は、両者同意の上再契約が必要 |

できるだけ長く住み続けたい場合、普通賃貸借契約を結ぶ前提で話を進めることが重要です。

リースバックは信頼できる会社選びが重要

リースバックは大切な自宅を手放す行為でもある以上、信頼できる会社を選び慎重に進めていくことが重要です。信頼できる会社選びの基準を紹介するので、ぜひ参考にしてください。

- 買取価格、賃料、付帯条件、契約期間、買い戻しに関する条件が良い

- 利用者の希望を尊重した提案をしてくれる

- 親身に質問に答えてくれるなど担当者の人柄が良い

- 知名度、過去の実績から見て信頼に足る

- 強引な勧誘を行わない

「セゾンのリースバック」は、最短2週間で契約が可能。抵当権がついている、所有者が複数人いるなど、リースバック会社によっては断られることがある案件でも多数の実績がございます。まずは詳しいお話を伺い、そのうえで最適なご提案をさせていただきます。なお、ご相談・お問い合わせは無料で対応しております。

人生を豊かにする体験を|SAISON Luxury Lounge

クレディセゾンでは「SAISON Luxury Lounge」にて、人生をさらに豊かにするためのコンテンツを提供しております。旅行、ワイン・日本酒、インテリア、ショッピング、教育、ゴルフなど多様なジャンルの体験・サービスを記事形式でご紹介。今後はメンバー様向けのイベントも積極的に行っていく予定です。ぜひ、無料のメンバー登録をいただいたうえで、あなたにぴったりの体験を興味が赴くままに見つけてください。

おわりに

リースバックは老後資金が足りないなど、お金の悩みをお持ちの方に幅広く使われてきた解決手段の一種です。しかし、富裕層の方にとっても相続対策や手元の余剰資金の確保など、リースバックがお役に立てるシーンが多数ございます。特に、相続が発生した場合、不動産を相続人でトラブルなく分割するにはリースバックは有効な手段になるでしょう。

せっかく手に入れた想い入れのあるご自宅から離れずに住み続けられる選択として、リースバックがあることをぜひ知っていただければ幸いです。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。