自宅の修繕やリフォームのために住宅ローンを組みたいと考えても、年齢が問題で借り入れできないケースがあります。そのような方におすすめしたいのが、住宅金融支援機構が設置し、提携民間金融機関が提供しているリ・バース60です。

今回は、リ・バース60の仕組みやメリット・デメリット、活用事例や申込方法を解説します。高齢になったからといって住宅ローンをあきらめる必要がなくなるかもしれません。

リ・バース60とは

リ・バース60とは、住宅金融支援機構と提携した金融機関が提供している60歳以上の方を対象とした住宅ローンです。ご自宅を担保にして住宅購入や建て替え資金を借りられます。元金と利息の支払いがある一般的な住宅ローンとは異なり、利息分のみを毎月支払うのが特徴です。

元金は契約者の死後担保に入れている不動産を売却する、あるいは相続人の一括返済により残債を完済します。また、リ・バース60で借り入れた資金の用途は以下の5つに限定されているのでご注意ください。

- 契約者の居住住宅の建設または購入資金

- 子世帯などの居住住宅の取得資金

- 住宅のリフォーム資金

- サービス付き高齢者向け住宅への入居一時金

- 住宅ローンの借り換え資金

参考:住宅金融支援機構「60歳からの住宅ローン【リ・バース60】」

なお、よく似た制度に「リバースモーゲージ型住宅ローン」があります。こちらは、民間金融機関が提供している商品です。利用可能年齢や融資限度額が金融機関によって異なる他、資金の用途も幅広い商品が多いため、住宅費以外の用途で融資を受けたい方は、各金融機関にお問い合わせください。

リ・バース60の仕組み

リ・バース60はどのような金融商品なのでしょうか。インターネット上では「リ・バース60 怖い」「リ・バース60 評判」といった検索結果も出てきます。しかし、仕組みを理解すれば、問題のない金融商品であることがわかります。

- 仕組み

- 利用条件

- 審査内容と審査期間

本項を一読すれば、リ・バース60がどのような金融商品かを理解できます。

仕組み

リ・バース60は、ご自宅や土地などの不動産を担保に資金を借り入れる仕組みです。先述のとおり、元金の返済は契約者の生存中は発生せず、利息分のみを支払います。そのため、収入が少なくなりがちなシニア層でも、月々の返済額を気にせず借り入れが可能です。

担保に入れられた不動産には、抵当権が設定されます。ただし、契約者が亡くなった後、相続人が一括返済を行えば抵当権を外すことが可能です。一括返済ができない場合、ノンリコース型であれば抵当権が設定された不動産を売却することで返済が完了します。

なお、担保物件の売却代金が返済額に満たなかった場合「リコース型」は相続人が残債を返済しなければいけません。一方で「ノンリコース型」を選べば、相続人に返済義務は残りません。住宅金融支援機構によると、99%の利用者がノンリコース型を選択しています。

利用条件

リ・バース60は、基本的に借入申込日時点で満60歳以上の方を対象にした金融商品です。夫婦で利用する場合は双方が満60歳以上であることが求められます。なお、満50歳以上満60歳未満の方も利用できますが、融資額の限度60歳以上であれば何歳でも利用できるため、必要なタイミングで申し込むこともできます。つまり、高齢になり、収入が年金だけになっても利用可能な珍しい住宅ローンです。

ただし、金融機関によっては申込年齢の上限を設けている場合もあるので、必ず確認しましょう。例えば、イオン銀行のリ・バース60は、申込時の年齢が満60歳以上満80歳未満の方を対象としています。

審査内容と審査期間

他の住宅ローン同様、リ・バース60に関しても審査内容は明らかにされていません。しかし、次の条件がリ・バース60を申し込む際に重要な項目とされています。

- 物件に不動産的価値があるか

- 年金などの継続収入があるか

- 相続人の同意はなされているか

- 健康状態が良好か

- 滞納や延滞などを起こしていないか

特に相続人の同意を得ることは、契約者の死後、トラブルに発展するリスクを回避するために重要です。相続人に無断で契約をすると、売却時の不動産評価額によっては借入金を完済できず、負債として相続人間での押し付け合いに発展してしまうおそれがあります。

相続時のトラブルを防ぐために、審査の段階で相続人の同意を得ておくことが重要です。

しかし相続人の同意を得られるか不安な方もいるでしょう。同意を得るためには、以下の2点に絞って説明し、相続人の不安を軽減させることが重要です。

- リ・バース60の仕組み

- 「ノンリコース型」を選択する

上記の2つを説明すれば、相続人に負担を生じることがほとんどないので、同意を得やすくなります。

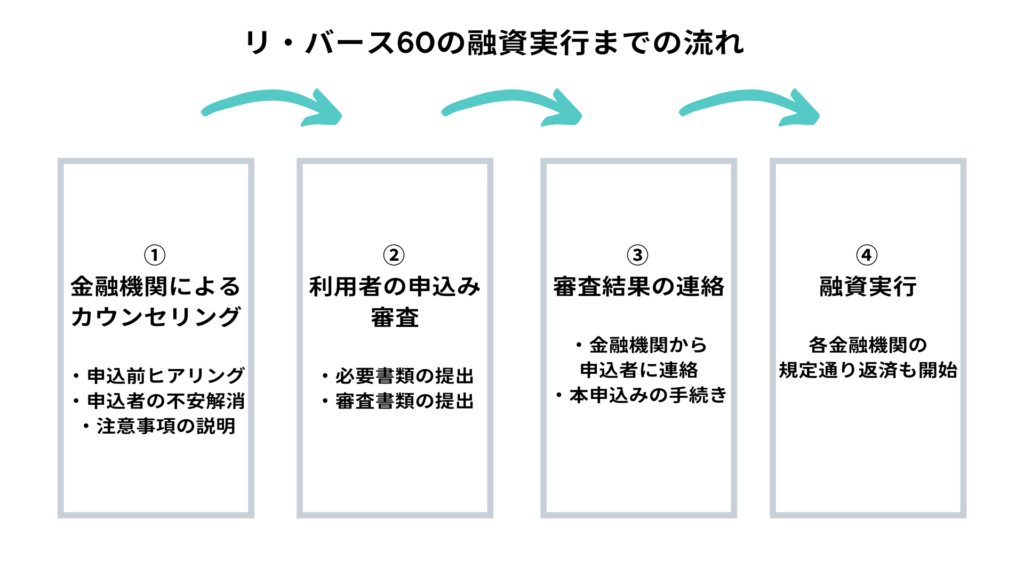

審査期間はおおむね2週間程度です。審査が完了すれば申し込みした金融機関で契約書の署名・押印などを行います。これらの手順を踏んで初めて融資が実行されます。リ・バース60は利用条件や返済方法を理解した上で活用すれば、老後の住居費用を賄うための有効な手段になります。

リ・バース60のメリット

リ・バース60には、次のようなメリットがあります。

- 年齢の上限がない

- 毎月の支払いは利息分のみ

- 元金返済方法が選べる

- 不動産の評価額が下落しても追加の負担を求められない

年齢の上限がない

リ・バース60には借入時の年齢の上限がなく、満60歳以上であれば申込可能です。夫婦で申し込む場合は両方が60歳を過ぎている必要があります。

ただし先述したように金融機関によっては、申込年齢の上限を設定しているケースもあるため、必ず確認しましょう。

厚生労働省の「令和5年 簡易生命表の概況」によると、2023年の男性の平均寿命は81.09歳、女性は87.14歳です。定年を迎えても20年〜25年以上の時間が残されています。

定年後または子どもが独立した後は、家族の人数や暮らし方も変わり、住みにくいと感じるケースは珍しくありません。

しかし建て替えや購入、リフォームには多額のお金がかかるため、今の住まいに不便を感じながら住み続けなければならないと諦めている方もいるでしょう。

リ・バース60は、今の住まいに不満を感じてたときに利用できる金融商品です。リ・バース60を活用すれば、60歳以上の方でも住宅の購入やリフォーム費用を準備できるため、将来の住まいに関する不安を軽減できます。

毎月の支払いは利息分のみ

リ・バース60の最大の強みは月々の支払額の低さです。通常の住宅ローンであれば「元金+利息」を返済します。しかし、年金収入だけでは返済が厳しいと考える方も少なくありません。

リ・バース60の場合、月々の支払いは利息分のみです。借入額にもよりますが、一般の住宅ローンの1/3以下の負担で済む場合もあります。また、配偶者を連帯保証人に設定している場合、主債務者(契約者)が亡くなっても引き続きリ・バース60を利用できます。

相続人の負担が少ないノンリコース型を選べる

契約者が亡くなった場合は、元金は以下のいずれかの方法で返済しなければいけません。

- 相続人による一括返済

- 抵当権が設定された不動産を売却して返済

このうち、不動産売却による返済となった場合、売却価格によっては返済額に届かない可能性もあります。

足りなかった返済額の扱いは契約時に選択した「リコース型」と「ノンリコース型」によって変わります。

リコース型は、相続人が債務を返済しなければいけません。一方で、ノンリコース型は相続人に返済の義務はありません。

住宅金融支援機構によると、2022年度申込者の99%がノンリコース型を選択しています。残された遺族への負担を軽くできるノンリコース型が選ばれています。ただし、ノンリコース型の方が、若干金利が高くなる点に注意が必要です。

なお、契約者の死後に不動産を売却し、債務は返済し終えて残ったお金は相続人に相続されます。この点はリコース型もノンリコース型も同様です。

不動産の評価額が下落しても追加の負担を求められない

リ・バース60の「ノンリコース型」では、担保となる不動産の評価額が下落しても、追加の返済を求められる可能性はありません。

リバースモーゲージの融資限度額は、不動産の評価額をもとに決定します。不動産の売却は数十年後になる場合もあるため、一般的なリバースモーゲージでは不動産の評価額の50%〜70%と低めに設定されることが多いです。例えば不動産の評価額が1,000万円であれば、融資限度額は500〜700万円に設定されます。

また一般的なリバースモーゲージは、定期的に不動産の評価額を見直し、価格が下落した場合には融資限度額が下がり、追加の返済を求められることがあります。

例えば、借入後に不動産の評価額が1000万から500万円に下落した場合、融資限度額も同様に下がるため、当初借りた金額との差額を返済することになります。

またリバースモーゲージは契約者が亡くなった後、担保不動産を売却して借入金を返済します。この時、売却額よりも借入金の方が多い場合は、相続人が差額を負担する必要があります。

一方、リ・バース60は申込時の一回のみ不動産評価を行います。そのため、返済期間中に不動産の評価額が下落しても、追加の負担を求められることはありません。

ただし「リコース型」の場合、債務者が亡くなった後に担保不動産を売却し、借入金よりも売却額の方が少なければ、相続人が差額を負担する必要があります。

不動産の評価額が下落したときの追加負担の有無を、下記の表にまとめたので参考にしてください。

| 契約者 | 相続人 | |

| リバースモーゲージ | 負担を求められる | 負担を求められる |

| リ・バース60(リコース型) | 負担は求められない | 負担を求められる |

| リ・バース60(ノンリコース型) | 負担は求められない | 負担は求められない |

リ・バース60のデメリット

非常に魅力的なリ・バース60ですが、一方で知っておきたいデメリットも存在します。

- 借入限度額は不動産担保評価額の50%〜60%と低め

- 金利上昇のリスクがある

- 元金が減らないため返済が終わらない

- 住宅関係費以外には利用できない

- リコース型では相続人が元金の残債を返済しなければならない

- 事務手数料が発生する

メリットだけではなくデメリットにも目を向けて、実際に利用するかどうか判断してください。

借入限度額は不動産担保評価額の50%〜60%と低め

リ・バース60の借入限度額は、通常は不動産担保評価額の50%~60%と、一般的なリバースモーゲージの50%~70%よりもさらに低く設定されます。

借入金を使って住宅購入や建築を行う場合、この限度額内に収めるか、不足分を別で用意しなければなりません。また、住宅ローンの借り換えを行う場合、住宅ローンの残債が担保評価額の50%前後あった場合、リ・バース60による融資を受けられない可能性もあります。借入限度額が低いため、必要に応じて別途予算を設けたほうが良いでしょう。

金利上昇のリスクがある

リ・バース60は、契約者の生存中は元金の返済がなく、利息分のみ返済します。2024年11月時点では、多くの金融機関で変動金利しか選べません。そのため、将来的に金利が上昇するリスクがある点に注意が必要です。

リ・バース60の金利はおおむね2.5%~4.5%に設定されており、一般的な住宅ローンよりも高めです。加えて毎月変動するため、月によっては家計を圧迫する可能性もあります。日銀は2024年3月にマイナス金利を解除し、利上げを行いました。また2024年7月31日に追加利上げを決定しました。

今後もインフレが進行するようであれば、さらに金利が上昇する可能性があります。

金利が上昇しても問題ないよう、余裕を持った返済計画と生活資金を確保しておくことが大切です。なお住宅金融支援機構は令和7年より、リ・バース60の固定金利型の導入を発表しました。利上げの影響を少なくしたい、毎月の支払額を一定にしたい方は、固定金利型が提供されるのを待ちましょう。

参考:住宅金融支援機構|【リ・バース60】 全期間固定金利タイプ新登場(令和7年1月) また、みずほ銀行は変動金利に加え、固定10年と20年も提供しています。

元金が減らないため返済が終わらない

リ・バース60は、毎月の支払い金額に元金が含まれないため、一般的な住宅ローンより月々の負担が少ないのが特徴です。言い換えると、長期間返済しても一切元金は減っていません。そして元金が減れば、利息の負担も減らすことができます。

住宅関係費以外には利用できない

リ・バース60の借入金の用途は、住まいに関する支出に限定されています。冒頭でも触れましたが、リ・バース60の借入資金の使用範囲は、基本的に次のとおりです。

- 本人の居住住宅の建設または購入資金

- 子世帯などの居住住宅の取得資金

- 住宅のリフォーム資金

- サービス付き高齢者向け住宅への入居一時金

- 住宅ローンの借り換え資金

ただし、販売する金融機関によって多少内容が変わるので、申し込み前に確認をしっかり行いましょう。

リコース型では相続人が残債を返済しなければならない

契約者の死後の元金返済方法として「リコース型」を選択すると、相続人に負担が残る場合があります。不動産売却による一括返済を行うケースでは、もし抵当権を設定されていた不動産の売却価格が元金を下回る場合、不足分を相続人が支払わなければいけません。

そのためリ・バース60の契約者は、不動産売却後の残債負担がない「ノンリコース型」を選択する方が多いようです。一方で、元金以上の価格で売却できるケースもあります。元金よりも売却額の方が多く、売却益が出た場合は、相続人の手元に残ります。

事務手数料が発生する

リ・バース60は、事務手数料が発生します。金額や事務手数料が発生するタイミングは金融機関によって異なるため、事前確認が必要です。

参考までにさがみ信用金庫の事務手数料を記載します。

| 融資新規実行手数料 | 1,100円 |

| 不動産担保評価手数料 | 33,000円 |

| 事務取扱手数料 | 110,000円 |

| 繰り上げ返済一回につき | 5,500円 |

| 契約内容の変更 | 5,500円 |

※金額はすべて消費税込み

参照:さがみ信用金庫「リバースモーゲージ型住宅ローン「さがみ リ・バース60」」

リ・バース60の利用を検討する際は、少しでも出費を抑えるために、各金融機関の事務手数料を公式サイトで確認しましょう。

リ・バース60の活用事例

ここからは、リ・バース60の活用事例をいくつかご紹介します。制度としてわかっていても、実例がないとピンとこない方も少なくありません。以下の事例を参考に、利用するか否かを決めても良いでしょう。

- 子どもが独立した後の転居

子どもが独立したことや住宅の管理が負担になった夫婦が、現在よりも小さな家へ転居するための費用として利用。月々の負担も少ないため、年金収入だけで生活している高齢夫婦でも利用しやすい。

- リフォーム工事

長年住んでいて老朽化が目立ってきたので、バリアフリー工事も兼ねてリフォームの費用として利用するケース。老後資金には大きく手をつける必要がない他、今の家に住み続けられるメリットがある。

- シニア向け分譲マンションへの住み替え

ひとり暮らしに不安を覚え、サービス付き高齢者向け分譲マンションを購入する目的での利用。介護士などが常駐するマンションへの住み替え費用としても使える。

- 住宅ローンの借り換え

定年を迎えたことで収入が減ってしまい、今ある住宅ローンの支払いに不安を感じての借り換え。リ・バース60に借り換えを行うことで、毎月の支払額を軽くできる。

リ・バース60の申込方法

ここからはリ・バース60の申込方法を説明します。なお、手続きの詳細は金融機関によって異なります。各金融機関に問い合わせてから判断しましょう。

債務者が亡くなった後の配偶者の対応

債務者が亡くなった後、配偶者はどのように対応すればいいのか気になる方もいるでしょう。本項では、以下2つのケースにわけて解説します。

- 連帯債務のケース

- 債務者の単独借入のケース

順番に確認していきましょう。

連帯債務のケース

主債務者(契約者)が亡くなっても、配偶者が連帯債務者としてリ・バース60の契約を継続できます。元金の返済は、連帯債務者である配偶者が亡くなってから行われます。つまり配偶者はご自身が亡くなるまで、利息を支払い続けるだけで、現在のご自宅に住み続けることが可能です。

ただし連帯債務者となるためには、主債務者と同居していることや60歳以上であることなど条件が設定されているため、金融機関の公式情報を確認しましょう。

債務者の単独借入のケース

債務者が単独で借り入れをしていた場合、連帯債務者でない配偶者が引き続き現在のご自宅に住み続けることを希望する場合は、契約者が亡くなってから3年間は、担保物件の売却を保留してくれます。

ただし3年間の間に一括返済できないと、退去を求められ、担保物件の売却手続きが行われます。なお相続人をはじめとした親族が、ご自宅を買い取ってくれれば、引き続き住み続けることが可能です。

借入金の一括返済ができない、親族も買い取ってくれない方は、専門家への相談も検討しましょう。オススメの相談先は、クレディセゾングループが提携するiYellグループの「住宅ローンの相談窓口」です。

こちらのサービスでは、保有している不動産を活用した必要資金の借り入れについても相談できるため、借入金の返済に悩んでいる方は、一度相談してみるのをおすすめします。

おわりに

リ・バース60は、満60歳以上の方を対象に、住宅を担保として資金を借り入れられるローンです。

通常のローンと異なり、毎月の支払いが利息分のみであるため、年金生活の方にも利用できる魅力的な商品です。老後の住まいに不安がある方や、リフォームや住み替えを考える方には適した金融商品といえるでしょう。

ただし、元金の返済は契約者の死亡後に行われるため、相続人が返済義務を負うおそれがあります。そのため、相続人の同意を得てから申し込むことが重要です。

リバース60利用を考えている方は、条件や注意点を良く理解したうえで申し込みしましょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。