つなぎ融資は、住宅購入時、ローンを借りる前に発生する支出を賄う借り入れです。つなぎ融資があることで、新築住宅の取引がスムーズに進みます。このコラムでは、つなぎ融資の仕組みやメリット・デメリットをわかりやすく解説します。金利や手数料、上限額や期間といった注意点も詳しく説明しますので、注文住宅の購入や住み替えを検討している方はぜひ参考にしてください。

- つなぎ融資は、注文住宅や住み替えのための住宅購入をスムーズにする資金調達の手段

- 自己資金が少なくても住宅を購入しやすくなる一方、金利が高めな点がデメリット

- 住み替えでつなぎ融資を使いたい場合は、不動産売却つなぎローンを活用することで、タイミングを逃さず買い替えができる

つなぎ融資とは

まず、つなぎ融資の基本的な内容を解説します。つなぎ融資がなぜ必要なのかというと、住宅ローンを利用する際、融資が実行されるより前に支払いを求められるケースがあるからです。ここでは、つなぎ融資の仕組み、利用するケース、返済方法について詳しく解説します。

つなぎ融資の仕組み

つなぎ融資は、手元に購入資金が用意できる前に、家の購入代金の一部を支払うタイミングが訪れるのに備えて資金を確保しておくための融資です。通常、住宅ローンが実行されるのは、家の引き渡し後です。その前に発生する一部の代金を支払ったり、家を買い替える際、売却より先に新居を購入したりするために、一時的に利用する融資になります。

家の引き渡しを受け、住宅ローンが実行されると、つなぎ融資は住宅ローンを原資にして一括返済されるのが一般的です。このつなぎ融資の仕組みにより、スムーズな住宅取得が可能になります。

つなぎ融資を利用するケース

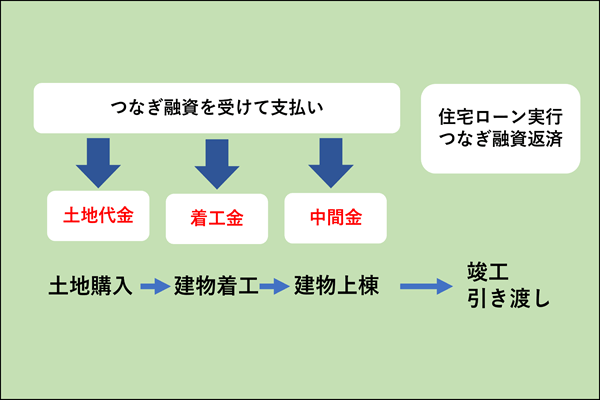

つなぎ融資を利用する具体的なケースを確認しましょう。注文住宅を建てる際は通常、土地の購入代金、建物の着工金、中間金(上棟金)を支払い、残金は引き渡し時に清算されます。

残金は住宅ローンの融資後なので問題ありませんが、それまでに支払う高額な資金を自己資金だけで賄い切れない場合に活用するのがつなぎ融資です。

例えば、5,000万円の注文住宅をフルローンで新築する場合で、土地代金2,000万円、着工金900万円、中間金900万円の合計3,800万円を求められたとします。自己資金があれば問題ありません。しかし、不足する場合はつなぎ融資を申し込み、引き渡し後に5,000万円の住宅ローンの融資を受けた際、つなぎ融資の返済と残金の清算を行います。

建売住宅や分譲マンションの場合にも、売買契約締結時に手付金を求められますが、通常は代金の5~10%程度のため、自己資金で賄うのが一般的です。

また、住宅の買い替え時、買い替え前の住居を売却する前に新居を購入したいケースで、つなぎ融資が活用されます。通常は手放す住宅の売却代金で新居を購入することになりますので、売却完了までは購入資金を用意できません。この時間差を埋めるため、つなぎ資金が有効となります。

つなぎ融資の返済

つなぎ融資の元金は一般的に、住宅ローンが実行される時に一括で返済されます。住宅ローンは、住宅完成後、引き渡しを受けた後に実行されます。

一方、つなぎ融資の利息の支払い方はいくつかの方法があります。建物が引き渡されて住宅ローンが実行されるまでの間に毎月支払う方法や、住宅ローン実行時に元金と一緒に利息を支払う方法などです。つなぎ融資を借り入れた時点で利息を全額前払いする方法もあります。金融機関によって扱いが異なるため、事前に確認することをおすすめします。

つなぎ融資のメリット・デメリット

つなぎ融資は住宅購入時の資金調達において重要な役割を果たしますが、その利用にはメリットとデメリットの両面があります。ここでは、つなぎ融資を活用することで得られるメリットに加え、注意すべきデメリットを説明します。

つなぎ融資のメリット

つなぎ融資の最大のメリットは、自己資金が限られている場合、あるいは自己資金をなるべく使わずに新居を取得できる点にあります。

特に新築住宅を購入する際は、土地の購入費用や建築途中の支払いなど、初期段階で多額の資金が必要になります。こうした支出は合計数千万円に及ぶのが一般的ですので、用意するのが難しいことも多いでしょう。

必要な資金が貯まるまで待っていると、時間がかかり、気になっている土地が他人に買われたり、買い時を逸したりするかもしれません。ここでつなぎ融資が有効となります。住宅ローンの融資前に資金提供を受けることで、住宅の建築や購入プロセスを滞りなく進めることができます。

つなぎ融資のデメリット

つなぎ融資を利用する際のデメリットを理解しておくことも重要です。最も大きなデメリットは、通常の住宅ローンに比べて高めの金利で融資を受けなければならないことでしょう。

つなぎ融資は無担保かつ短期間での利用を前提としており、こうした背景が高い金利をもたらす要因となります。借り入れた金額に対して支払う利息の総額が増し、返済負担が大きくなるのがデメリットです。住宅ローンは1%を切る商品も目立ちますが、一般的なつなぎ融資の金利は、1.5~4%程度といわれています。

また、住宅ローンとは別の融資に関する契約を結ぶため、費用もかかります。金銭消費貸借契約書に貼付する印紙代は、融資額が500万円超1千万円以下なら1万円、1千万円超5千万円以下で2万円です。このほか、金融機関が定める融資事務手数料も必要になります。

さらに、利用できる金融機関が限られている点も注意が必要です。すべての銀行や金融機関がつなぎ融資を提供しているわけではないため、利用者は使える金融機関を探すのに時間と労力を要するでしょう。

つなぎ融資の借り入れから返済までの流れ

つなぎ融資を受ける流れを理解するのは、スムーズな資金計画に不可欠です。つなぎ融資は以下の流れで進みます。

- 資金計画を立てる

- 融資の審査を受ける

- 審査通過後に融資実行

- 土地購入代金などを支払う

- 住宅ローンでつなぎ融資を返済

例えば、注文住宅の建設を計画する際は、まず資金計画を考えることから始めます。住宅を建ててもらう建設会社やハウスメーカーに完成までの流れを確認しながら、土地の購入や着工金の支払い時期などについて、計画的なプランを作ることが大切です。

資金計画が固まったら、つなぎ融資の事前審査を受けます。つなぎ融資は住宅ローンで清算するのが一般的ですから、つなぎ融資を検討する場合は、住宅ローンを借りる金融機関にもつなぎ融資を利用することを相談しましょう。

つなぎ融資の事前審査通過後、本審査も通れば融資実行となります。資金は、土地購入代金や住宅の着工金に充当されます。工事が進むと中間金(上棟金)の支払いも行われます。

建物が完成し、住宅ローンが実行された時点でつなぎ融資の元金を一括返済します。このあとは住宅ローンの返済に移行します。

つなぎ融資利用時の注意点

つなぎ融資は住宅購入を円滑にする一方、いくつかの注意点があります。ここでは、金利面の問題や限度額などの制限について解説します。

金利

つなぎ融資を利用する際に注意すべき点のひとつが金利です。通常、つなぎ融資の金利は住宅ローン金利よりも高めに設定されています。これは住宅ローンが購入する土地と建物を担保に入れるのに対し、つなぎ融資は担保がなく、金融機関が住宅ローンよりも高いリスクを負うことになるためです。

金利が高ければ、借り入れた資金に対する返済の支払い総額は膨らみます。借入れを検討する際は、金融機関ごとに異なる金利条件を比較し、ご自身の返済計画に適した選択をすることが重要です。

限度額・期間・回数制限

つなぎ融資を利用する際は、融資の限度額、期間、そして利用可能な回数があることにも注意してください。利用を考えている金融機関に事前にこれらの条件を確認することが重要です。希望するタイミングや必要な額で融資を得られるかどうかを検討しましょう。

つなぎ融資の限度額は金融機関によって異なりますが、土地の購入費用に対しては最大全額が一般的です。建物の建設費に関しては、着工金は建築請負代金の30%程度、上棟時に支払う中間金も30%程度とされており、融資も同程度が上限となるでしょう。

融資期間に関しては、初回の利用から1年以内という制約が多いです。融資回数は通常、土地の取得時と、建物の着工時、上棟時の3回までとなっています。

つなぎ融資でよくある質問

つなぎ融資に関してよくある質問を紹介します。年齢制限、諸費用の種類、利用可能な物件といった疑問に答えます。

つなぎ融資に年齢制限はある?

つなぎ融資は住宅ローンを借りられることが前提となっているため、住宅ローンの年齢制限が重要です。一般的に、住宅ローンの年齢制限は、申し込み時が70歳前後、完済時は80歳前後が多いです。年齢制限は金融機関によって異なるため、具体的な条件は事前に確認することをおすすめします。

つなぎ融資の諸費用にはどんなものがある?

つなぎ融資を利用する際、住宅ローンと同様に諸費用が発生します。これには、金銭消費貸借契約書に必要な印紙代、事務手数料、ローン保証料などが含まれます。住宅ローンにも同様のコストがかかりますので、これらの費用が二重に発生することに注意が必要です。

つなぎ融資はどの物件でも使える?

つなぎ融資は、建設前や建設中の戸建ての購入、あるいは買い替えをする際の戸建てやマンションの購入に利用できます。融資の対象となる物件の種類や条件は金融機関ごとに異なるため、具体的な対象物件については、各金融機関に確認することをおすすめします。

つなぎ融資以外の資金調達方法

ここまでつなぎ融資の概要やメリット・デメリットなどを説明してきましたが、つなぎ融資以外の資金調達方法も紹介します。ここでは、住宅ローンの分割融資、親族からの贈与、不動産売却つなぎローンについて解説します。資金調達の選択肢を広げる参考にしてください。

住宅ローンの分割融資

つなぎ融資を使わない資金調達方法としては、住宅ローンの分割融資が選択肢のひとつとなります。分割融資は、住宅ローンの融資を一度に受け取るのではなく、必要に応じて複数回に分けて借りる方法です。具体的には、土地の購入、建物の着工、上棟時など、完成までの各段階に応じて必要な資金を借り入れます。

分割融資を受けられる場合は、つなぎ融資が不要となって融資にかかる諸費用を抑えられるほか、住宅建設の進捗に合わせて実行されるため、資金計画を立てやすいのがメリットです。

親族からの贈与

親や祖父母といった親族から贈与を受けることも、つなぎ融資を使わない方法として考えられます。

贈与を受けると贈与税がかかりますが、贈与税には、年間110万円までの非課税枠があります。つまり、年間に受け取る贈与金額が110万円を超えなければ贈与税はかかりません。

贈与額が110万円を超える場合でも、住宅取得等資金にかかる贈与税の特例や、相続時精算課税制度を利用して贈与税を抑える方法もあります。

住宅取得等資金にかかる贈与税の特例は、父母や祖父母などからの贈与で住宅資金を取得した場合に、最大1,000万円まで贈与が非課税になる制度です。

また、相続時精算課税制度を活用すると、贈与を受けた方が2,500万円までは贈与税を納めずに済みます。税の計算は、贈与者が亡くなった時にその贈与財産の贈与時の価額と相続財産の合計額を計算し、相続税として納税する仕組みです。

これらの特例を活用することで、住宅購入に必要な資金を税負担なく親族から受け取れます。ただし、制度を適切に利用するためには、税法上の要件をしっかり理解し、必要な手続きを行うことが重要です。専門家のアドバイスを求めることも検討してください。

参照元:国税庁|No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税、国税庁|No.4103 相続時精算課税の選択

不動産売却つなぎローン

つなぎ融資以外の資金調達としては、不動産売却つなぎローンを利用する方法もあります。不動産売却つなぎローンは、住宅を買い替える場合に活用できるローンで、売却予定の不動産を担保にして、新しい住宅の購入に必要な資金を借り入れるものです。売却が完了する前に資金を借りられるのが最大のメリットです。

不動産売却つなぎローンを活用すると、売却物件が市場に出ている間も資金を確保できるため、売り急ぐ必要がなく、適切な価格で売却を目指すことができます。新しい住宅の購入と現在の住居売却のタイミングが合いそうにない場合に、有効な資金調達手段となるでしょう。

不動産売却つなぎローンなら、セゾンファンデックスの「不動産売却前提ローン」がおすすめです。短期の借り入れなど銀行では融資が難しい場合でも対応できる上、最短3営業日の審査が可能です。買いたい物件が出てきた時にもスピーディな対応が期待できます。自己資金を極力使わずに住宅を買い替えたい場合、セゾンファンデックスの「不動産売却前提ローン」の活用を検討されてはいかがでしょうか。

おわりに

ここまで、つなぎ融資の基本的な内容の解説から、そのメリット・デメリット、返済の流れ、代替的な資金調達方法まで説明してきました。人生の大きな決断となる住宅購入は、適切な資金計画が成功の鍵を握ります。つなぎ融資は、注文住宅の購入や住み替え時の計画をサポートする有効なサービスです。本コラムを参考に、柔軟な住宅購入を実現してください。