この記事では「資産整理」について取り上げています。例えば、自宅を住宅ローンを組んで購入している場合には、借入金利から生じる利息といったコストが発生します。

コストを見直すには、住宅ローンの借り換えや不動産の売却などの、資産整理が有効でしょう。それらの目的別のメリットやデメリットを詳しく解説しています。

借り換えとは

借り換えとは、新たな金融機関から融資を受けることで、これまで融資を受けていた金融機関からの借入金を返済することです。

個人の借り換えの例としてよく知られているものに、住宅ローンの借り換えがあります。他にも消費者金融での借入金の借り換えや事業者向け融資における借り換えなどもあります。

借り換えは、一般的に返済負担を減らす目的で行われます。

住宅金融支援機構が2022年10月に公表した「2021年度住宅ローン借り換えの実態調査結果」によれば、その借り換えの理由としては「金利が低くなるから」、「返済額が少なくなるから」、「今後の金利上昇や毎月の返済額増加が不安になったから」が上位となっています。

いずれも、返済負担(もしくは将来の返済負担増加の不安)を減らす目的につながる理由といえるでしょう。

借り換えとおまとめローン(一本化)との違い

借り換えと似たような言葉に「おまとめローン(一本化)」があります。新たな金融機関で融資を受けることで既存の借入金を返済するという点では同じですが、その仕組みには少し違いがあります。

一般的に借り換えは、金融機関1社からの融資を別の新たな金融機関1社からの融資に借り換えることを指します。これに対しておまとめローン(一本化)は、複数の金融機関からの融資を別の新たな金融機関1社の融資に借り換える(まとめる)といった仕組みになります。

しかし、必ずしも複数の金融機関からの融資をまとめて新たな金融機関に借り換えることだけが「一本化」ではなく、例えば、事業用融資などにおいて、金融機関1社から複数の融資を受けている場合に、まとめて一本化することも借り換えといわれます。

「おまとめローン」といった言葉は主に個人ローン(消費者金融)の分野で商品名として使われることが少なくないようです。

借り換えで得られるメリット

借り換えで得られるメリットの主なものは返済負担を減らせる可能性があることですが、住宅ローンの借り換えについては借入金利(金利プラン)をより良い条件に見直しできるといったメリットだけでなく、より良い商品性のものを選択できるメリットもあります。

借入金利(金利プラン)を見直せる

銀行で住宅ローンを借りる際には以下の3つの金利タイプのいずれかを選択します。

| 変動金利型 | 定期的に金利の見直しが行われる |

| 固定金利期間選択型 | 一定期間金利が固定され、その後は変動か固定を再度選択する |

| 全期間固定金利型 | 借り入れの全期間にわたって金利が変わらない |

一般的に各金利タイプの金利の高低については次のような関係になります。

変動金利型 < 固定金利期間選択型 < 全期間固定金利型

そのため、固定金利の住宅ローンを組んでいる方が変動金利の住宅ローンに借り換えることで借入金利が下がることが期待できます。

なお、固定金利から変動金利への借り換えは、将来の金利上昇のリスクが生じることに注意が必要です。

また、金利が低下傾向にある場合は、変動金利であれば定期的に行われる金利の見直しにより住宅ローン金利も下がっていき返済負担も軽減されていくことが考えられますが、固定金利であれば金利は変わらないため、金利が高い時に借り入れた住宅ローンの返済負担は変わらず続くことになります。

より低い金利の固定金利を提供している金融機関へ借り換えることにより、同じ固定金利タイプの住宅ローンでも返済負担を軽減できることが期待できます。

さらに、変動金利から固定金利への借り換えという選択もあります。これは、将来の金利上昇による返済負担増加への不安をなくすために有効な選択です。ただし、一般的に固定金利のほうが変動金利より金利が高い傾向にあるため、借り換え時点の返済負担は高くなる可能性があります。

より良い商品性のものを選択できる

一般的に住宅ローンは物件を担保に融資を行うことから、金融機関にとっては、無担保のローンに比べ債権回収ができなくなるといったリスクが低いとされています。そのため、住宅ローンを注力商品として位置付けている金融機関も多く、商品性での差別化を図り顧客の獲得を目指しています。

団体信用生命保険の見直し

住宅ローンの団体信用生命保険(団信)は、債務者に万が一のことがあった場合に、住宅ローンの残債に保険金が充当されます。民間の銀行での住宅ローンは基本的に団信がセットになっています。

以前の団信では「死亡」や「高度障害」がその保障内容であることが一般的でした。現在では、その保障範囲を広げることでより付加価値を高めた団体信用生命保険も出てきています。

例えば、死亡や高度障害だけでなく、がんと診断された場合にも保障される「がん団信特約」や、ガンだけでなく急性心筋梗塞・脳卒中といった疾病やケガなどにより就業不能状態になった場合も保障される団信特約もあります。

長期の返済をしていく住宅ローンでは、その間の保障を手厚くしたいために、新たな住宅ローンへの借り換えを検討する方もいます。

より繰り上げ返済しやすい住宅ローンへの見直し

住宅ローンの繰り上げ返済は、返済期間を短くしたり、総返済額や毎月の返済額を減らしたりする目的で行われます。繰り上げ返済を検討する方のなかには、積極的に返済負担を抑えていくために定期的に繰り上げ返済を行うことを計画する方もいます。

しかし、金融機関によっては繰り上げ返済の際に数千円から数万円といった手数料の負担が必要だったり、繰り上げ返済の手続きをするために銀行の窓口に出向く必要がある場合があります。繰り上げ返済の頻度が多ければそれらの負担も大きくなる可能性があります。

繰り上げ返済手数料が無料であったり、WEBサイトで手続きが完結できる金融機関への借り換えは、積極的に繰り上げ返済をすることを検討している方にとっては借り換え先の金融機関を選択する際のポイントとなります。

借り換えで被るデメリットとは

住宅ローンの借り換えにはメリットがある一方で、次のようなデメリットが生じる可能性もあるので注意が必要です。

借り換えのための費用が必要となる

借り換えには新たな企業での事務取扱手数料や保証料、抵当権再設定のための登記費用・司法書士報酬費用、完済のための繰り上げ返済手数料といった借り換え費用が必要となることが考えられます。

総返済額を抑えるために借り換えを行う場合でも、これら借り換え費用も含めて借り換えを行うメリットがあるかしっかり検討することが大切です。

金利タイプの変更により総返済額が増えてしまうことも

今後の金利が低下することを見越して固定金利タイプから変動金利タイプの住宅ローンに借り換えても、見込みが外れて逆に金利が上昇した場合に総返済額が増えてしまう可能性があります。

また、今後の金利が上昇することで総返済額が増えてしまう不安をなくすために、変動金利タイプから固定金利タイプへの借り換えを行う場合があるかもしれません。

しかし、見込みが外れて金利が上昇しなかった場合は、変動金利タイプより一般的に金利の高い固定金利タイプへの借り換えにより、返済負担が増えてしまうだけの結果になるかもしれません。

「固定金利から固定金利」もしくは「変動金利から変動金利」といったように、同じ金利タイプへの住宅ローンの借り換えであれば、上記のようなことは起きにくくなります。

住宅ローン控除の対象外となる場合がある

住宅ローンには税金面で優遇される住宅ローン控除の制度があります。この控除を受けることができるための適用条件として「当初借り入れから完済までの期間が10年以上」というものがあります。

借り換えの際に、借り換え先での新たな住宅ローンの当初借り入れから完済までの期間が短くなってしまうと、住宅ローン控除の適用を受けられなくなる可能性があるので注意が必要です。

借り換えができない場合とは

住宅ローンの借り換えをしようとしても必ずしもできるとは限りません。以下のような場合は借り換えができない可能性があります。

- 転職して日が浅い、収入が不安定

- 健康状態により団信に加入できない

- ローン返済に延滞などの履歴がある

完済したいのであればリースバックを検討する

住宅ローンの借り換えが難しい場合でも、返済負担を減らす方法としてリースバックがあります。リースバックにより現在の住宅ローンを完済することが可能となります。

リースバックは自宅を売却してまとまった資金を得ながら、同時に賃貸借契約を結ぶことで、売却後も住み慣れた自宅に住み続けることができる仕組みです。

リースバックには次のようなメリットがあります。

- 住み慣れた自宅に住み続けられる

- 現金が一括して手に入る

- 得た資金の資金使途には制限がない

- 引っ越しをする必要がない(引っ越しのための手間や時間、費用などが不要)

- 固定資産税がかからなくなる

- 将来的には買い戻すことも可能

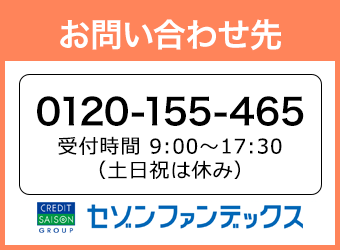

例えばセゾンファンデックスが提供するリースバックを利用することで、以下の事例のように住宅ローンの完済と月々の支払いも軽減することができます。

一方で、住宅ローンの返済状況がオーバーローン(売却価格が残債を下回る状態)だとリースバックを利用できない場合があるので注意が必要です。

住み慣れた自宅に住み続けながら住宅ローンも完済したいような場合は、リースバックは有効な手段の1つになるでしょう。