住宅ローン以外にも何らかのローンを利用している場合、予想外の支出や収入減などでローンの返済が難しくなる可能性があります。そのような状況に陥った際、住宅ローンの担保となっている自宅が競売にかけられることを防ぐ目的で、個人再生を検討するケースがあります。

個人再生の1つである住宅ローン特則は、借金の返済を少なくし、さらに担保となっている自宅を残せる手段ですが、誰でも利用できるわけではありません。

今回は「住宅ローン特則」について取り上げます。住宅ローン特則は、自宅を失うことなく借金を減額できる便利な制度ですが、利用にあたって満たすべき要件があるため、個人再生の概要と合わせて解説します。

個人再生の住宅ローン特則(住宅資金特別条項)とは

住宅ローン特則とは正式名称を「住宅資金特別条項」といい、住宅ローンの返済がありながら借金の返済が難しい状況になった方に対して、住宅ローンの担保となっている自宅を失わずに債務整理ができる制度です。

通常、住宅ローンを利用する際には、購入する自宅を担保に融資を受けます。そして返済不能の状態に陥った場合、一般的には保証会社が担保となっている自宅を競売にかけ、現金化して融資額の回収に充てます。

しかし自宅は生活するうえでの基盤であり、ほかの財産とは重要度が異なります。そのため自宅を残したうえで、個人再生によって更正する目的で住宅ローン特則の制度が設けられています。

そもそも個人再生とは

個人再生とは債務整理のひとつの手法で、裁判所から再生計画の認可を受けて、現在ある借金をおよそ5分の1程度まで減額できる手続きです。減額された借金は、原則として3年(最長5年)以内に返済しなければなりません。

また個人再生の手続きには、「小規模個人再生手続」と「給与所得者等再生手続」の2種類があります。

・個人再生が認められる要件

裁判所に個人再生を認めてもらうためには、次の4つの要件を満たす必要があります。

(1)今後継続もしくは反復した収入があり、再生計画に沿った返済ができる

(2)利息制限法の引き直し計算後の借金の総額が、住宅ローンを除き5,000万円以下である

(3)小規模個人再生手続の場合、2分の1以上の債権者から反対がないこと

(4)過去7年以内に自己破産や個人再生を行っていないこと

・個人再生と自己破産の違い

自己破産の場合、借金の返済が免除になるという特徴がありますが、個人再生の場合、借金総額は減額されるものの返済が免除になるわけではありません。3年間にわたって減額された借金総額を返済しなければなりません。

また自己破産の場合は、生活に必要な財産以外は取り上げられてしまいますが、個人再生の場合は財産を取り上げられることはありません。

住宅ローン特則の利用が認められる要件

個人再生の1つである住宅ローン特則の利用を認めてもらうためには、通常の個人再生の利用条件に加えて以下の要件を満たす必要があります。

- 個人再生の要件を充たしていること

- 住宅資金貸付債権(住宅ローンの借り入れ)であること

- 住宅ローン以外の抵当権がついていないこと

- 本人名義の居宅であること

- 自宅兼事務所の場合、床面積の2分の1以上が住居用であること

- 保証会社の代位弁済から6ヵ月以内に再生手続開始の申し立てをしていること

- 債権者一覧表に、住宅ローン特則を利用することを記載すること

個人再生の要件を充たしていることは当然ですが、住宅ローンを利用しており抵当権が付いていることも要件です。さらに住宅ローン以外の抵当権が付いている場合は、利用できない点に注意が必要です。住宅に関しても要件がありますので、要件についてはきちんと確認しておきましょう。

住宅ローン特則を利用できないケース

ただし上記の要件を充たした場合であっても、住宅ローン特則を利用できないケースもあります。

- 税金を滞納している

- 住宅の資産価値が住宅ローン残債より大幅に上回っている

- 二重で住宅ローンを組んでいる(ダブルローン)

- 住宅ローンで購入したマンションの管理費に滞納がある

- 借り換えをし、その際に住宅ローンの支払い以外に資金使途が変更されている

税金を滞納していると住宅ローン特則を利用できない理由は、強制執行が行われ住宅が差し押さえられる可能性があるからです。また二重で住宅ローンを組んでいる場合や、マンションの管理費に滞納がある場合も利用できません。

夫婦でペアローンを組んでいる場合は、夫婦がともに個人再生を申し立てる必要があります。

住宅ローン返済中の方が住宅ローン特則を活用するメリット

住宅ローン特則を利用するメリットは以下のとおりです。

- 滞納から一括請求をされていても分割払いにできる

- 住宅の競売手続を中止できる

- 返済期間の延長と、個人再生期間中の返済を猶予してもらえる

住宅ローンの滞納が長期にわたる場合、住宅ローン残債の一括返済を求められるケースがありますが、住宅ローン特則を利用することにより、その後も分割での返済が可能になります。

さらに返済期間を延長してもらえる点や、個人再生期間中は返済を猶予してもらえる点もメリットといえるでしょう。また住宅ローン特則を利用して個人再生を行うことで、仮に競売手続きが開始されていたとしても、それを中止できます。

個人再生後に住宅ローンを再び組むことはできる?

では、個人再生を行った後に再び住宅ローンを利用することはできるのでしょうか。

基本的に個人再生後5年〜10年は難しいと言われています。また個人再生を行ったという情報は、金融機関の社内データに登録されるため、審査の際に判明し審査に通らない可能性もあります。

確実に住宅ローンを利用したかったら、まず信用情報機関に対して開示の請求を行い、ご自身の信用情報を確認してからにしましょう。そして個人再生を行った金融機関以外で住宅ローンを申し込むことも大切なポイントです。その他、頭金を多く支払うことも考えましょう。

おわりに

個人再生は借金総額が減額でき、さらに分割で3年に渡って返済できる債務整理の方法です。また、住宅ローン特則は、自宅を手放すことなく借金を減らしたい方には、有効な手段だといえるでしょう。また債務整理を利用しなくても、多くの借金を抱え自宅を失いそうになった場合には、リースバックを検討する方法があります。

リースバックとは、自宅をリースバック会社に売却してまとまったお金を得て、その後は賃料を支払いながら自宅に住み続けられる仕組みです。

売却して得たお金で現在の借金を返済できるほか、賃料の支払いという負担があるものの、自宅に住み続けられる点がメリットです。また自宅を売却するため、その後の固定資産税などの負担から解放されます。自宅に住み続けられるため、引っ越しの費用もかかりません。

不動産を活用する資金調達方法には、ほかにも「不動産担保ローン」の利用や「任意売却」という方法もあります。

リースバックは自宅に住み続けながら借金の返済の目的で利用するには有効な手段です。差し迫った状態で個人再生になる前の段階である方が利用しやすいため、早めに検討するようにしましょう。

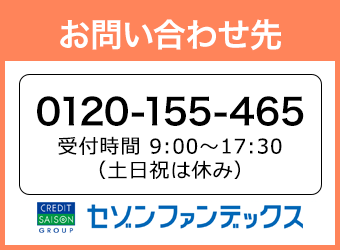

借金の返済が目的で、リースバックの利用に興味を持たれた方は、ぜひセゾンファンデックスにご相談ください。