家を購入する際、配偶者と共有名義で住宅を取得することがあります。夫婦生活が上手くいっている間は良いのですが、離婚時に共有名義のままにしておくとトラブルに発展するリスクもあります。トラブル防止には住宅ローンや家の名義変更が有効ですが、その際の注意点などを把握しておきましょう。

離婚時に名義変更する必要性

家を取得する際、その不動産の持ち主や抵当権などの権利関係を明らかにするため、不動産登記を行います。不動産登記には公示力があるため、第三者に対して所有権を主張することができます。

不動産登記を怠ってしまうと二重売買などで別の方が不動産登記を行ってしまった場合、家を取られてしまうかもしれません。

こうしたトラブルを避けるため、不動産会社を通じて家を購入した際に不動産登記も併せて行われますが、夫婦共同で購入した場合は夫婦二人の名義で登記されることがあります。

離婚時の財産分与では共有名義の家も対象となります。不動産は分割しにくい資産のため、離婚後も夫婦どちらか一方が引き続き居住を続ける場合は実際に住んでいる方と不動産の名義人に相違が生じてしまいます。

住宅ローンを利用している場合、抵当権を設定している金融機関等の承諾が必要となるため、面倒だからと名義変更を行わないままにしてしまうと、その後、住宅ローンの支払いが滞った場合に家を競売にかけられてしまう可能性があります。

離婚後の生活にリスクを持ち越さないためにも、家に住み続ける方と住宅ローンの名義人、および不動産登記における所有名義人を一致させておくことをおすすめします。

離婚時に住宅ローンが残っていない場合の名義変更

離婚時に住宅ローンを完済しているのであれば、家をどうするのか協議し、どちらか一方が住み続けるのであれば、離婚後に居住を続ける方の単独名義に変更することをおすすめします。

不動産の売買などは所有者が行う必要があるため、離婚後に元配偶者と連絡がつかなくなったり、相続などにより所有者が変わった場合、時間経過とともにさまざまなトラブルが生じる可能性が高まるためです。

家の登記情報の変更は、単独名義であれば「所有権移転登記」を、夫婦共同で所有していた場合は「持分移転登記」を行います。移転登記は必要書類を備えて法務局に申請することで行います。

必要書類は登記申請書や登記原因証明情報、固定資産税評価証明書、登記権利者の住民票など多くのものが必要となります。必要書類の種類や書式、記入方法などは法務局が公開しています。

ご自身での手続きが難しいようであれば、費用はかかりますが司法書士に依頼することも可能です。

離婚時に住宅ローンが残っている場合の名義変更

住宅ローンは、万が一返済が滞った場合、金融機関が家を売却し融資した資金が回収できるよう抵当権が設定されています。

しかし、一般に住宅ローン利用時の名義変更は、金融機関にとってデメリットがあるため名義変更を認めてくれないことが多いです。

住宅ローンの融資は居住者と収入状況などを加味して行われているため、金融機関の承諾なしに名義変更はできません。

住宅ローン利用時の名義変更は、新たな名義人となる方が住宅ローンの借り換えを行うことになりますが、単独名義では資力が足りない場合もあります。

離婚後、家に住み続ける場合におすすめの対応方法とは

離婚後も安心して家に居住を続けるには居住者と名義人を同一としておくことがポイントとなります。住宅ローンを利用している場合の名義変更は金融機関の承諾を得たり住宅ローンの借り換えなどが必要になります。

いずれの対策も難しい場合は、家を売却し売却代金を分与したり、住宅ローンの返済に充てることになります。しかしこの場合は住み慣れた家からの転居が必要となるといったデメリットがあります。

こうした場合でも単純に売却するのではなく、「リースバック」を利用することで転居することなく、売却代金を得つつ権利関係も明確にすることが可能となります。

リースバックの特徴とメリット

リースバックはリースバック事業者に家を売却し、以後は賃貸物件として居住を継続する仕組みとなります。使途自由の売却代金も得られるため財産分与や住宅ローンの完済などにも対応することができます。

また、所有権はリースバック事業者に移るため、固定資産税や住宅設備の維持費・修繕費などの負担がかからなくなるといったメリットもあります。

持ち家の場合、家賃がかからず金銭的負担が小さいように思えますが、水回りや屋根・外壁などの修繕が必要となり、修繕費用が生じることもあります。

一方で、リースバックを行い賃貸物件とすることで修繕による急な出費を抑えられるのは大きな魅力といえるでしょう。

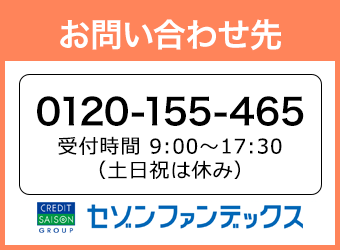

リースバックならセゾンのリースバックがおすすめ

賃貸物件として居住を継続する場合、修繕費や固定資産税のようになくなる費用もあれば、礼金や賃料、更新手数料のように新たに発生するコストもあります。

セゾンのリースバックでは、こうした賃貸借契約に関わる費用の一部がかからないうえ火災保険も無料で付帯しています。

このほか、ハウスクリーニングやホームセキュリティ・見守りサポートなどのサービスのなかから1つを無料で利用することができます。財産分与の際にリースバックを選択する場合、契約先としておすすめです。

おわりに

家の売却やリフォームなどを行う場合、所有者の同意が必要となります。離婚を機に家の居住者と所有者が異なる状態となると、この合意形成が上手くいかず、

必要なリフォームが行えなくなってしまったり、所有者が家を売却したり、相続によって所有者が変わってしまうと、家を明け渡すよう求められる可能性があるなど

後々のトラブルの種となってしまいます。離婚後にどちらか一方が居住を継続する場合は、家の名義を居住者と一致させておくことが理想です。

住宅ローンが残っていると金融機関の許可が取れないなどで住宅ローンの名義変更ができないこともありますが、名義の不一致状態をそのままにしてしまうことは、生活を送るうえでの大きなリスクとなってしまいます。

リスクを避けるためには家を売却し、売却代金を財産分与したり、住宅ローンの返済に充てることも有効ではありますが、転居が必要となるデメリットもあります。

リースバックを利用することで権利関係や財産分与を明確にし、居住も継続することができますので、離婚時の選択肢の1つとして検討してみてはいかがでしょう。