確定申告の際にはさまざまな書類が必要です。会社員と個人事業主のいずれにも共通して必要な書類、所得申告に必要な書類、控除適用のための書類の3つに分けて解説します。期限内に確定申告を終えるためにも、ぜひ参考にして早めに書類を集めて準備をしておきましょう。

1.【会社員・個人事業主共通】確定申告時の必要書類

会社員・個人事業主にかかわらず、確定申告をするときに必要な書類について解説していきます。

1-1.e-Taxを利用する際の必要書類

確定申告は、オンラインでも実施できます。インターネットで国税の申告や納税、届出などの手続きを行うシステムをe-Taxと呼び、紙の確定申告書を使わずに確定申告が可能です。また、e-Taxを利用すると、所得税などの還付が早いというメリットもあります。

ここでは、国税庁ホームページの確定申告書作成コーナーで利用できる「マイナンバーカード方式」「ID・パスワード方式」と、「e-Taxソフト」で申告する方法について解説します。いずれも、オンラインで確定申告が可能です。

「確定申告書等作成コーナー」で申告する場合

◆マイナンバーカード方式

- マイナンバーカード

- マイナンバーカードの読み取りができるスマートフォン、あるいはICカードリーダライタ

◆ID・パスワード方式

- ID(利用者識別番号)、パスワード

※税務署で発行された「ID・パスワード方式の届出完了通知」が必要です。

◆e-Taxソフトで申告する場合

- 利用者識別番号、暗証番号が記載された通知書

- 電子証明書

※電子証明書がICカードに組み込まれている場合は、ICカードリーダライタが必要です。ただし、所得税徴収高計算書、納付情報登録依頼及び納税証明書の交付請求(署名省略分)のみの利用の際は電子証明書は不要となります。

いずれの方式を利用する場合も、国税庁の確定申告コーナーで推奨されている環境を満たすパソコンやスマートフォン、インターネットに接続できる環境で作業を行う必要があります。

参照元:よくある質問(Q&A) | 【e-Tax】国税電子申告・納税システム(イータックス)

1-2.e-Taxで申告しない場合の必要書類

e-TaxのID・パスワード方式を利用して確定申告を行う場合は本人確認書類は不要ですが、マイナンバーカード方式を利用する場合とe-Taxの登録をしていない場合は本人確認書類が必要になります。

利用できる本人確認書類は、マイナンバーカードです。マイナンバーカードがない場合は、マイナンバーがわかる書類(通知カードなど)と運転免許証などの本人確認書類の2点が必要となります。

参照元:国税庁「e-Tax利用の簡便化についてよくある質問」

1-3.還付を受けるときの必要書類

還付を受けるときは、口座情報がわかる書類が必要です。金融機関名や支店名、口座番号がわかる書類を準備しておきましょう。また、e-Taxを利用して納税する場合は、振替口座がわかる書類も必要です。

参照元:国税庁「[手続名]国税の納付手続(納期限・振替日・納付方法)」

2.【所得申告】確定申告時の必要書類

確定申告では、所得の申告と、所得控除をはじめとした控除適用を行います。個人事業主や副業収入、雑所得がある会社員などは、所得申告のために確定申告することが必要です。所得申告をする場合に必要な書類について見ていきましょう。

2-1.源泉徴収票などの所得を証明する書類

所得申告には、所得を証明する書類が必要です。次のような書類を準備しておきましょう。

- 源泉徴収票

- 収支内訳書

- 青色申告決算書

個人事業主は青色申告を選択すると、最大65万円の所得控除を受けることができます。事前に税務署に「所得税の青色申告承認申請書」を提出し、青色申告できるようにしておきましょう。

また、家族を従業員(青色事業専従者)にすることで、家族への給与を経費計上できる場合もありますが「青色事業専従者給与に関する届出書」を事前に税務署に提出しておく必要があります。

青色申告をしない場合は白色申告となりますが、青色申告決算書の代わりに収支内訳書の提出が必要です。確定申告までに準備しておきましょう。

2-2.退職所得を証明する書類

退職金をもらって「退職所得の受給に関する申告書」を提出していない方や退職した年内に再就職しない方は、確定申告すると税金が戻ってくることがあります。忘れずに退職所得を証明する書類を提出しましょう。

個人事業主の方におすすめのクレジットカード

個人事業主向けのクレジットカードとしておすすめなのが「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」です。

プライベート用と仕事用でクレジットカードを分けることで経費管理が楽になります。

毎月利用明細で利用状況を確認できるため、都度現金の収支を出納帳などに記録する手間も省けるだけでなく、インターネット通販での注文が簡単になる点もメリットでしょう。

SAISON MILE CLUBを同時にご登録いただくと、JALのマイル還元率最大1.125%!

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

3.【控除適用】確定申告時の必要書類

控除適用により税金の還付を受ける場合も、確定申告が必要です。個人事業主や副業収入がある方、2ヵ所以上から所得を得ている方で控除制度を適用する場合、あるいは会社員などで年末調整では申告できなかった種類の控除制度を利用する場合には、忘れずに確定申告をしましょう。

なお、控除には「所得控除」と「税額控除」の2つの種類がある点に注意が必要です。所得税額は、所得から所得控除を差し引いて課税所得額を求め、課税所得額に所得税率をかけて算出します。求めた所得税額から税額控除を差し引くと、実際に納税する所得税額になります。

つまり、所得控除は「課税所得額」を減らすための控除、税額控除は「所得税額」そのものを減らす控除です。所得控除には次の種類があります。

- 雑損控除

- 医療費控除

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 小規模企業共済等掛金控除

- 寄付金控除

一方、税額控除には次の種類があります。

- 住宅借入金等特別控除(住宅ローン控除)

- 配当控除

控除の手続きは年末調整で実施できるものもありますが、中には確定申告でのみ手続きができるものがあります。確定申告が必要な控除のうち、医療費控除と住宅ローン控除、ふるさと納税の書類について見ていきましょう。

3-1.医療費控除に必要な書類

医療費の自己負担分が10万円(所得が200万円未満の方は所得の5%)を超えるときは医療費控除を申請できます。医療費控除は年末調整では手続きができないため、前年1年分の医療費明細書を元に、医療費控除の明細書を忘れずに提出しましょう。

10万円(所得が200万円未満の方は所得の5%)を超えた分は所得控除となり、課税所得額を減らせます。ただし、保険金で補てんされた金額については医療費控除に含めることができません。

3-2.住宅ローン控除に必要な書類

住宅ローン控除を利用する場合は、住宅ローンの返済が始まった年の翌年に確定申告が必要です。以下の書類を準備しておきましょう。

- (特定増改築等)住宅借入金等特別控除額の計算明細書 ※確定申告書類

- 住宅ローンの年末残高証明書

- 住民票の写し

- 建物と土地の登記事項証明書

- 建物と土地の不動産売買契約書の写し

勤務先で年末調整を実施している場合は、住宅ローン控除制度適用の2年目以降は年末調整で手続きができますが、年末調整がない場合は2年目以降も確定申告しましょう。2年目以降は以下の書類が必要です。

年末調整で手続きをする場合

- (特定増改築等)住宅借入金等特別控除申告書

- 住宅ローンの年末残高証明書

確定申告で手続きをする場合

- (特定増改築等)住宅借入金等特別控除申告書

- (特定増改築等)住宅借入金等特別控除額の計算明細書 ※確定申告書類

- 住宅ローンの年末残高証明書

年末残高証明書は、住宅ローンを借りている金融機関で発行されます。(特定増改築等)住宅借入金等特別控除申告書は、税務署から送付されます。

3-3.ふるさと納税の控除に必要な書類

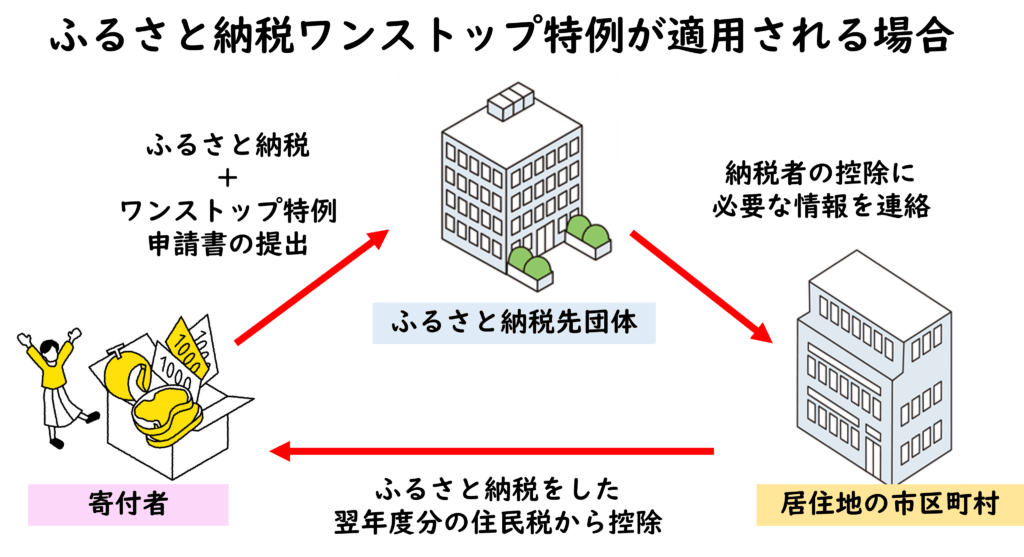

ふるさと納税でワンストップ特例を利用している場合は確定申告は不要です。

しかし、ワンストップ特例を利用していない場合や6以上の自治体にふるさと納税した場合、他にも確定申告をする要件があるときは、以下の書類を用いて確定申告しましょう。

- 寄附金受領証明書

寄附金受領証明書はふるさと納税をした自治体から送付されます。確定申告の時期まで保管しておきましょう。また、ふるさと納税をする際に利用した特定事業者が発行する「寄附金控除に関する証明書」でも、確定申告の手続きは可能です。

「寄付金控除に関する証明書」を使えば自治体ごとの寄附金受領証明書を用いる必要がなく、複数の自治体に寄付をしたときも手続きが簡便化できます。セゾンのふるさと納税も「寄付金控除に関する証明書」を発行できる特定事業者で大変便利です、ぜひご利用ください。

4.正しい書類を早めに準備しておこう

確定申告の期間は約1ヵ月です。スムーズに申告を終えるためにも、正しい書類を早めに準備しておきましょう。書類に不備があると、再提出などが求められることがあります。郵送や窓口で申請する場合も、一度で手続きが終わるように書類を確認してから提出しましょう。