家をリフォームする際にリフォームローンを利用すると、所得税や固定資産税、贈与税の一部が控除される場合があります。しかし、対象となる工事が限られていたり、複数の税控除を併用できないケースがあったりと、制度が少し複雑です。申請には条件もあるため、リフォームローンでどの控除が受けられるのか、あまり理解されていない方もいらっしゃるのではないでしょうか。

この記事では、リフォームローンを活用した控除の概要や対象となるリフォーム、控除を受ける方法を紹介します。リフォームローンを活用して最大限の控除を受けたい方は、ぜひ参考にしてください。

リフォームローンで控除される税金の種類

リフォームローンを利用したリフォームでは、一定の要件を満たしていれば、所得税や固定資産税、贈与税が減額されます。ここからは、各税金がどれだけ減税されるのか見ていきましょう。

所得税

リフォームローンを活用したリフォームでは、所得税の一部が控除されます。利用できる減税制度は次の2種類です。

- 住宅ローン減税(住宅借入金等特別控除)

- リフォーム促進税制

住宅ローン減税の正式名称は「住宅借入金等特別控除」で、住宅ローンを使用した一定のリフォームが対象となります。一方、リフォーム促進税制は、リフォームを行ったときに利用できる控除で、ローンの利用の有無は問いません。

住宅ローン控除とリフォーム促進税制で控除を受けるには、以下の要件を満たす必要があります。

| 制度名 | 要件 | 最大控除額 |

|---|---|---|

| 住宅ローン減税 | 10年以上のローン | 140万円 |

| リフォーム促進税制 | ローンの有無を問わない | 105万円 |

参照元:国税庁「No.1211-4 増改築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」住宅リフォーム推進協議会「リフォームの減税制度」

詳細は、「リフォームローンで控除を受けられる2つの減税制度」の項目で詳しく解説します。

固定資産税

次のリフォームを行った場合、固定資産税の一部が控除可能です。

- 耐震

- バリアフリー

- 省エネ

- 長期優良住宅化

控除されるのは、リフォームした翌年の1年分です。いずれも2026(令和8)年3月31日までに工事を完了させ、工事が完了した後3ヵ月以内に、居住する市区町村へ申告する必要があります。

| 工事名 | 減税額 |

|---|---|

| 耐震 | 2分の1 |

| バリアフリー | 3分の1 |

| 省エネ | 3分の1 |

| 長期優良住宅化※ | 3分の2 |

※一定基準に合う耐震・省エネリフォームを行い、「長期優良住宅」の認定を受けた場合のみが対象

参照元:国土交通省「住宅のリフォームに係る税の特例措置(所得税・固定資産税)」

固定資産税の減額対象となる家屋面積は、1戸あたり120㎡相当です。ただし、バリアフリーリフォームだけは100㎡相当と決められています。

所得税と固定資産税は併用できるケースがある

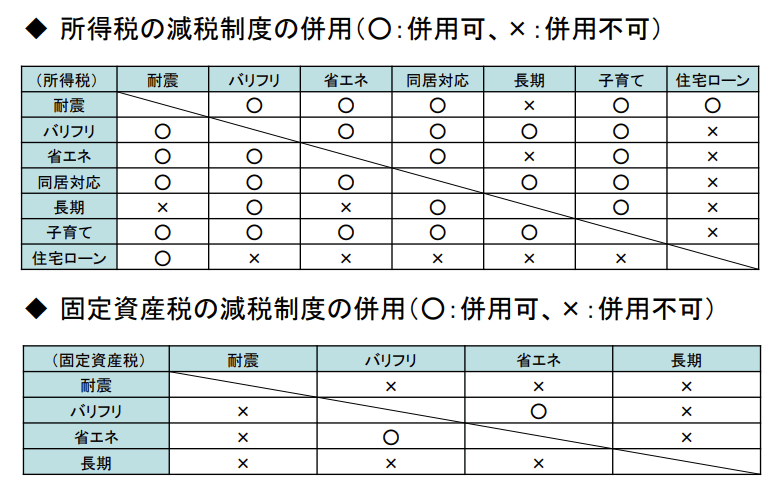

所得税と固定資産税の減税は、一部で併用可能です。そのため、複数の減税が適用されるリフォームを行ったときは、節税効果がより高まります。

リフォーム促進税制(表の「住宅ローン減税」以外が該当)を使った場合、ほぼ併用可能です。ただし、長期優良住宅化リフォームは、バリアフリーリフォームと同居対応リフォームしか併用できません。住宅ローン減税とリフォーム促進税制は、耐震リフォームのみ併用できます。

所得税と固定資産税の組み合わせは、すべて併用可能です。固定資産税同士の場合は、バリアフリーリフォームと省エネリフォームだけが併用できます。詳細は国土交通省が公開している表をご参照ください。

贈与税

親や祖父母などから資金の援助を受けてリフォームをした場合、贈与税が非課税となります。

まず、110万円までの贈与は、無条件で非課税です。さらに、親や祖父母などの直系尊属から資金援助を受けた場合は、最大1,000万円まで非課税となります。1,000万円まで非課税となるのは、省エネ等住宅のリフォームのみです。それ以外は、最大500万円までとなります。

贈与税の控除を受けるには、贈与を受けた翌年の2月1日から3月15日の間に、税務署に申告する必要があります。対象は、次の条件すべてを満たした贈与です。

- 直系尊属(父母や祖父母、高祖父母など)から贈与を受けた

- 贈与を受けた年の1月1日において18歳以上

- 贈与を受けた年の合計所得金額が2,000万円以下(家屋の床面積が40平方メートル以上50平方メートル未満の場合は、1,000万円以下)

- 2009(平成21)年分から2023(令和5)年分までの贈与税の申告で「住宅取得等資金の贈与を受けた場合の非課税」の適用を受けたことがない

- 自己の配偶者、親族など、一定の特別の関係がある方から住宅用の家屋を取得したものではない

- 上記の特別の関係がある方との請負契約等により新築もしくは増改築等をしたものではない

- 贈与を受けた年の翌年3月15日までに、住宅取得等資金の全額を充ててリフォームを行う

- 贈与を受けた時に、日本国内に住所を有し、かつ、日本国籍を有している

- 贈与を受けた年の翌年3月15日まで家に住む、もしくは確実に住むことが見込まれている

参照元:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」

なお、直系尊属ではない次の親族から贈与を受けた場合は、控除の対象外となります。

- 叔父・叔母(伯父・伯母)

- 配偶者の両親、祖父母

セゾンのリフォームローンへご相談ください!

おすすめのポイントは3つ

- ・WEBで24時間365日申し込み可能

- ・最短1日で結果回答

- ・投資用物件にも利用可能

\セゾンのリフォームローン/

控除対象となるリフォーム

リフォームローンで控除が受けられるのは、以下6種類のリフォームです。

- 耐震リフォーム

- バリアフリーリフォーム

- 省エネリフォーム

- 同居対応リフォーム

- 長期優良住宅化リフォーム

- 子育て対応リフォーム

工事ごとに控除内容や要件が異なり、複数の減税も併用できます。

ただし、リフォームローンの控除を受けるには、各工事の要件を満たさなければなりません。以下は、全工事に共通する要件です。

- 減税申請者が所有し、かつ住んでいる家であること

- 合計所得金額が2,000万円以下であること

では、要件や控除内容をひとつずつ見ていきましょう。

耐震リフォーム

耐震リフォームは、旧耐震基準を用いて1981(昭和56)年5月31日以前に建築された家を、現在の耐震基準に適合させる工事です。控除対象は、所得税と固定資産税になります。長期優良住宅化リフォーム以外であれば、他のリフォームと併用しての減税も可能です。

耐震リフォームでの所得税控除額は、以下の式で求められます。

- 耐震改修に係る標準的な工事費用相当額(上限250万円)の10%

- 1を超えた額+1以外の一定の増改築費用を加えた額の5%

控除が適用される要件は、以下のとおりです。

- 改修前の家が現行の耐震基準に適合していないこと

- 現行の耐震基準に適合させる改修工事であること

- 1981(昭和56)年5月31日以前に建築された家であること

- 2025(令和7)年12月31日までに改修工事を行っていること

固定資産税は、家屋面積が120㎡相当分まで、税額の2分の1が減額されます。ただし、耐震リフォームで固定資産税の控除を受ける場合、他のリフォームを使った固定資産税の控除はできません。

バリアフリーリフォーム

バリアフリーのリフォームでも控除が受けられます。該当するのは、手すりの取り付けや段差の解消など、高齢者や障がい者をはじめ家族全員が安全に暮らしていくためのリフォームです。バリアフリーリフォームでは、所得税と固定資産税が控除されます。他の所得税控除との併用も可能ですが、住宅ローン減税とは併用できません。固定資産税は、省エネリフォームのみ併用が可能です。

所得税から控除される額は、次のとおりです。

- 改修に係る標準的な工事費用相当額(上限200万円)の10%

- 1を超えた額+1以外の一定の増改築費用を加えた額の5%

以下の要件を満たした場合、所得税控除の対象となります。

- 減税申請者が、次のいずれかに該当すること

a. 50歳以上

b. 要介護または要支援認定を受けている

c. 障がいを持っている

d. 上記b、cまたは65歳以上のいずれかに該当する親族と同居している - 標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 店舗等併用家屋の場合は、工事費用のうち2分の1以上が自分で居住する部分に使用されていること

- 床面積が登記簿(登記事項証明書)の表示上で50㎡を超えていること

- 店舗等併用家屋の場合は、床面積の2分の1以上が居住用であること

- 家屋の引渡し又は工事完了から6ヵ月以内に住んでいること

- 改修工事を行い、2025(令和7)年12月31日までに住んでいること

参照元:国土交通省「バリアフリー改修に係る所得税額の特別控除」

固定資産税の控除は、税額の3分の1です。床面積の上限が280㎡、申請者本人が65歳以上など、いくつか条件があります。

省エネリフォーム

省エネができるリフォームをした場合も、控除対象です。所得税と固定資産税が減税されますが、長期優良住宅化リフォームとは併用できません。固定資産税の減税は、バリアフリーリフォームのみ併用できます。

省エネリフォームでは、窓の断熱改修が必須です。窓のほか、床や壁、屋根の断熱改修工事も控除対象となります。

所得税から控除される額は、以下のとおりです。

- 省エネ改修に係る標準的な工事費用相当額(上限250万円)の10%

- 1を超えた額+1以外の一定の増改築費用を加えた額の5%

以下の要件を満たした場合に、所得税が控除されます。

- 改修後の断熱部位が、いずれも平成28年基準を新たに満たしていること

- 改修工事に要した費用から補助金等を差し引いた額が、50万円(税込)を超

- えていること

- 店舗等併用家屋の場合は、工事費用のうち2分の1以上が自分で居住する部分に使用されていること

- 床面積が登記簿(登記事項証明書)の表示上で50㎡を超えていること

- 店舗等併用家屋の場合は、床面積の2分の1以上が居住用であること

- 家屋の引渡し又は工事完了から6ヵ月以内に住むこと

- 2025(令和7)年3月31日までに改修工事を行っていること

固定資産税は、税額の3分の1が減額されます。

同居対応リフォーム

同居対応リフォームとは、親・子・孫の三世代が同居するための工事です。「同居対応」と名前がついていますが、実際に三世代が同居しなくても構いません。控除されるのは所得税のみで、住宅ローン減税との併用は不可です。

同居対応リフォームは、キッチンや浴室などの増設工事などが対象となります。リフォームを行う際は、キッチン・浴室・玄関・トイレが2種類以上、かつ複数個の設置が必要です。

同居対応リフォームにより、所得税から以下の額が控除されます。

- 同居対応改修に係る標準的な工事費用相当額(上限250万円)の10%

- 1を超えた額+1以外の一定の増改築費用を加えた額の5%

控除の要件は、以下のとおりです。

- 標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 店舗等併用家屋の場合は、工事費用のうち2分の1以上自分で居住する部分に使用されていること

- 床面積が登記簿(登記事項証明書)の表示上で50㎡を超えていること

- 店舗等併用家屋の場合は、床面積の2分の1以上が居住用であること

- 家屋の引渡しまたは工事完了から6ヵ月以内に住んでいること

- 改修工事を行い、令2025(令和7)年12月31日までに住んでいること

長期優良住宅化リフォーム

耐震改修リフォームと省エネ改修リフォームと同時に長期優良住宅化リフォームを行った場合も、所得税が控除されます。同時に行うリフォームは、どちらか片方だけでも構いません。長期優良住宅とは、長期にわたり良好な状態を保てる措置が講じられ、自治体の長(所管行政庁)から認定を受けた住宅です。

長期優良住宅化リフォームでは、以下の額が所得税より控除されます。

- 一定の改修(耐震、省エネ、耐久性向上改修)に係る標準的な工事費用相当額(上限500万円)の10%

※耐震リフォームと省エネリフォームのどちらかのみを行った場合、上限は250万円 - 1を超えた額+1以外の一定の増改築費用を加えた額の5%

控除される要件は、以下のとおりです。

- 増改築による長期優良住宅の認定を受けていること

- 標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 上記と併せて行う一定の耐震改修または省エネ改修も、それぞれの標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 店舗等併用家屋の場合は、工事費用のうちそれぞれ2分の1以上が自分で居住する部分に使用されていること

- 床面積が登記簿(登記事項証明書)の表示上で50㎡を超えていること

- 店舗等併用家屋の場合は、床面積の2分の1以上が居住用であること

- 住宅の引渡し又は工事完了から6ヵ月以内に住んでいること

- 改修工事を行い、2025(令和7)年12月31日までに住んでいること

参照元:国土交通省「長期優良住宅化改修に係る所得税額の特別控除」

長期優良住宅化リフォームでは、所得税と固定資産税が控除されます。固定資産税の控除額は、税額の3分の2です。所得税の控除を受ける際、バリアフリーリフォームと同居対応リフォームは併用できますが、住宅ローン減税とは併用できません。固定資産税は、どの種類も併用不可となります。

子育て対応リフォーム

子どもの事故を防止する、防犯性を高めるといった子育てに対応したリフォームも、所得税控除の対象です。以下の額が所得税から控除されます。

- 一定の子育て改修に係る標準的な工事費用相当額(上限250万円)の10%

- 1を超えた額+1以外の一定の増改築費用を加えた額の5%

申請者は、以下の条件すべてに該当していなければなりません。

- 19歳未満の扶養親族を有している、もしくは、申請者またはその配偶者が40歳未満である

- 子育て対応改修工事の標準的な工事費用相当額から補助金等を差し引いた額が、50万円を超えていること

- 店舗等併用家屋の場合は、工事費用のうち2分の1以上が自分で居住する部分に使用されていること

- 床面積が登記簿表示上で50㎡を超えていること

- 住宅の引渡し又は工事完了から6ヵ月以内に居住の用に供すること

- 改修工事を行い、2024(令和6)年12月31日までに居住の用に供していること

- 店舗等併用家屋の場合は、床面積の2分の1以上が居住用であること

参照元:国土交通省「子育て対応改修に係る所得税額の特別控除」

子育て対応リフォームは所得税だけが控除され、固定資産税の控除はありません。また、リフォーム促進税制はすべて併用可能ですが、住宅ローン減税との併用は不可となっています。

リフォームローンで控除を受けられる2つの制度

リフォームローンを利用した場合、住宅ローン減税とリフォーム促進税制を活用できます。それぞれの違いは、下表のとおりです。

| 制度名 | 住宅ローン減税 | リフォーム促進税制 |

|---|---|---|

| ローンの要件 | 10年以上 | 使用有無は問わない |

| 控除期間 | 改修後に居住を開始した年から10年 | 改修工事を完了した日が属する1年 |

| 控除額 | 最大140万円(1年あたり14万円) | 最大105万円 |

| 控除対象税 | 所得税(住民税) | 所得税、固定資産税 |

| 対象リフォーム工事 | ・比較的規模の大きい増改築 ・居室、台所、浴室、便所、洗面所、納戸、玄関、廊下のいずれかの床または壁全部に行う修繕や模様替え ・高齢者等が自立した日常生活を営むのに必要な構造および設備基準に適合させるためのバリアフリー工事 ・エネルギー使用の合理化に著しく役立つ省エネリフォーム | 以下4種類が対象(それぞれ条件あり) ・耐震 ・バリアフリー ・省エネ ・長期優良住宅化 |

参照元:一般社団法人 住宅リフォーム推進協議会「住宅リフォームガイドブック P.35~51」

では、住宅ローン減税とリフォーム促進税制について、それぞれの内容を見ていきましょう。

住宅ローン減税

住宅ローン減税とは、リフォームのために10年以上のローンを組み、さらに一定要件に当てはまる場合に住宅ローン控除の対象となる仕組みです。

住宅ローン減税により、所得税が最大10年間控除されます。所得税で控除し切れない場合は、住民税も控除されます。控除額は年末時点でのローン残高の0.7%で、上限は140万円です。1年あたりの最大控除額は、14万円となります。

住宅ローン減税は、以下の要件に該当すると控除対象です。

- リフォームのために、償還期間が10年以上の住宅ローンを借り入れていること

- リフォーム実施者が所有し、かつ主に住んでいる家のリフォームであること

- 工事費用額から補助金等を差し引いた額が、100万円(税込)を超えていること

- 店舗等併用住宅の場合は、標準的な工事費用相当額のうち2分の1以上が住んでいる部分に使われていること

- 床面積が登記簿(登記事項証明書)の表示上で50㎡を超えていること

- 店舗等併用住宅の場合は、床面積の2分の1以上が居住用であること

- 住宅の引渡しまたは工事完了から6ヵ月以内に住み始め、適用を受ける各年の12月31日まで継続して住んでいること

- 合計所得金額が2,000万円以下であること

- 2025(令和7)年12月31日までに改修工事を行い、居住していること

控除対象となる工事は第1号から第6号とナンバリングされ、以下のように定められています。

| 工事種別 | 工事内容 |

|---|---|

| 第1号工事 | 増築、改築、建築基準法に規定する大規模の修繕・模様替え |

| 第2号工事 | マンション等の区分所有する部分で行う、以下のいずれかに該当する修繕・模様替え ・床・階段等の半分以上 ・間仕切壁や壁が室内に面する部分の半分以上 ※間仕切壁と壁に関しては、適用の条件あり |

| 第3号工事 | 家屋のうち、以下いずれかの床または壁の全部に行う修繕・模様替え ・居室 ・台所 ・浴室 ・便所 ・洗面所 ・納戸 ・玄関 ・廊下 |

| 第4号工事 | 新耐震基準に適合させるための修繕・模様替え |

| 第5号工事 | 一定のバリアフリー改修工事に該当する工事 |

| 第6号工事 | ・居室の窓すべてを対象とする断熱改修工事 ・上記と併せて行う床、壁、天井の断熱改修工事 |

リフォーム促進税制

リフォーム促進税制は、各種リフォームにより税金の控除を受けられる制度です。ローンの利用有無に関わらず、条件を満たしたリフォームに適用されます。

リフォーム促進税制による控除期間は1年で、控除の上限額は105万円です。控除額は、実際に支払った工事費用ではなく、国土交通省が告示する標準的な工事費用相当額を基準に計算されます。対象工事の種類や限度額、控除上限額は下表のとおりです。

| 対象工事 | 対象工事の限度額 | 控除上限額 |

|---|---|---|

| 耐震リフォーム | 250万円 | 25万円 |

| バリアフリーリフォーム | 200万円 | 20万円 |

| 省エネリフォーム | 250万円(350万円)※1 | 25万円(35万円)※1 |

| 同居対応リフォーム | 250万円 | 25万円 |

| 長期優良住宅化リフォーム | 500万円(600万円)※2 | 50万円(60万円)※2 |

| 子育て対応リフォーム | 250万円 | 25万円 |

※1:太陽光発電設備を設置する場合は、カッコ内の金額

※2:耐震工事と省エネ工事を両方実施した場合。片方の場合は250万円(350万円)。カッコ内は太陽光発電設備を設置する場合の価格

参照元:国土交通省「住宅をリフォームした場合に使える減税制度について」

住宅ローン減税とリフォーム促進税制の併用は原則不可

住宅ローン減税とリフォーム促進税制の併用は、耐震リフォームを除き、原則として認められません。2つの税制について、どちらの制度を使うとより高い減税効果が見込めるか、事前にシミュレーションしておきましょう。

下表は、500万円のバリアフリーリフォームを行った際の減税額をシミュレーションした例です。ここでは、以下の条件でリフォーム用にローンを借りることとしました。

- 500万円のローンを10年間借り入れる

- 年50万円ずつ返済する

- リフォーム促進税制の併用は行わない

リフォーム促進税制は、申請した年度のみの控除です。一方、住宅ローン減税は最大10年間、年末時点でのローン残高の0.7%分が控除されます。それぞれの控除額は、下表のとおりです。

| リフォーム促進税制 | 住宅ローン減税 | 年末時点でのローン残高 | |

|---|---|---|---|

| 1年目 | 350,000円 | 31,500円 | 450万円 |

| 2年目 | なし | 28,000円 | 400万円 |

| 3年目 | なし | 24,500円 | 350万円 |

| 4年目 | なし | 21,000円 | 300万円 |

| 5年目 | なし | 17,500円 | 250万円 |

| 6年目 | なし | 14,000円 | 200万円 |

| 7年目 | なし | 10,500円 | 150万円 |

| 8年目 | なし | 7,000円 | 100万円 |

| 9年目 | なし | 3,500円 | 50万円 |

| 控除額合計 | 350,000円 | 157,500円 | - |

住宅ローン減税は長期にわたり控除がありますが、累計額はリフォーム促進税制より少なくなっていることがわかります。なお、上記シミュレーションでは、ローンの利息や諸経費は考慮しておりません。利息や諸経費を含めた実際の支払額は、シミュレーションツールを使って計算することをおすすめします。

リフォームローン控除には確定申告が必須

リフォームローンの控除を受けるには確定申告が必要です。確定申告は、リフォームをした翌年の2月16日から3月15日までに行います。

確定申告に必要な書類は、利用する制度ごとに異なります。書類によっては発行までに時間がかかる場合もあるため、確定申告の時期になって慌てないよう、早めに手続きを済ませておきましょう。ここからは、確定申告で必要な書類や手続きについて解説します。

申告期限

確定申告は、リフォーム工事の金額が確定した翌年の申告期間内に行います。申告期間は、毎年2月16日から3月15日までです。工事期間が年をまたぐ場合は、工事完了日や工事契約書の日付を基準に判断します。例えば、2024年12月31日に契約した場合は、2025年2月16日から3月15日に実施される確定申告の対象です。日付の判断に不安があるときは、管轄の税務署に相談しましょう。

必要書類

確定申告に必要な書類は、以下のとおりです。

| 書類名 | 入手先 | 用途 |

|---|---|---|

| 確定申告書 | ・税務署 ・国税庁ホームページ ・確定申告会場 | 確定申告の内容を記載して提出する |

| 住宅借入金等特別控除額の計算明細書 | ・税務署 ・国税庁ホームページ | 控除の内容を記載して提出する |

| 借入金の年末残高等証明書 | ローンを組んだ金融機関(住宅ローン減税の場合のみ) | 住宅ローンの年末残高を証明する |

| 登記事項証明書(登記簿) | 法務局 | 建物の面積や増改築の内容を証明する |

| 増改築等工事証明書 | リフォーム会社内の建築士など | 工事金額や内容を証明する |

| 源泉徴収票 | 勤務先(給与所得者の場合) | 所得を証明する |

| マイナンバーカード・マイナンバー通知カードもしくは住民票の写し、身分証明書(運転免許証、パスポートなど) | 各自(住民票の写しは市区町村役場) | 本人確認のため |

確定申告書は税務署や確定申告コーナーで入手できるほか、国税庁のWEBサイトにある「確定申告書等作成コーナー」から印刷して提出することもできます。

【確定申告書作成の手順】

- 「住宅借入金等特別控除額の計算明細書」を作成します。

用意した「借入金の年末残高等証明書」「登記事項証明書」「増改築等工事証明書」を参考にしましょう。 - 計算明細書で算出した控除額などを確定申告書に記入します。

- 必要書類を添付し、期限内に管轄の税務署へ提出する。

確定申告の詳しいやり方は、以下の記事で解説していますので、あわせてご覧ください。

関連記事:【確定申告シリーズ】個人事業主もサラリーマンも…確定申告「必ずすべき人」「したほうがお得な人」一覧と、手続きの流れ【税理士が解説】

給与所得者であれば2年目以降は年末調整で控除可能

住宅ローン減税は、最大10年間所得税の控除を受けられます。本来であれば、控除を受けている10年間は確定申告が必要です。ただし、会社員などの給与所得者は、2年目以降、勤務先での年末調整で控除を受けられます。つまり、最初の年だけは確定申告が必要ですが、2年目以降は不要です。

年末調整とは、源泉徴収された税額の年間合計と、本来納めるべき所得税額を調整する手続きです。源泉徴収は毎月の給料から所得税を徴収する仕組みですが、実際の所得税額とは異なることがあります。年末調整では、年間の正確な所得税額を計算し、過不足を精算します。

住宅ローンによるリフォーム控除も所得税が控除される制度です。従って、年末調整の時期に必要書類を会社に提出すると、年末調整と同時にリフォーム控除の手続きも行われ、所得税の計算にリフォームの控除が反映されます。

2年目以降に年末調整で控除を受けるには、「住宅借入金等特別控除額の計算明細書」の「控除証明書の要否」欄にチェックを入れます。翌年以降は毎年自宅に控除証明書が送付されます。年末調整の時期が来たら、送付された控除証明書を会社へ提出しましょう。

親名義の家は控除の対象外

子どもが親名義の家に資金を出してリフォームした場合、控除の対象にはなりません。控除対象となるのは、自分が所有し、かつ自分が住んでいる住宅に限られるからです。

さらに、リフォームや増改築部分の所有権は家の所有者である親に帰属するため、子どもから親への贈与とみなされる可能性があります。親から見た子どもは「直系卑属」に当たりますが、この場合、「直系尊属からの住宅取得等資金の贈与の非課税制度」の適用も受けられません。万が一、子どもが親の家にお金を出したリフォームが贈与とみなされた場合は、贈与税を支払わなければなりません。

控除を受けたい場合は名義変更が必要

リフォームローンを利用して控除の恩恵を受けたい場合、家の名義を親から子どもに変更する方法が考えられます。名義変更は売買と贈与の2種類があり、どちらも課税対象です。

まず、家を子どもに売却した場合を考えてみましょう。この場合、親に譲渡所得税が発生します。譲渡所得額は「譲渡価額 -(取得費+譲渡費用)- 特別控除額」で計算され、特別控除は最高3,000万円まで適用されます。所有期間が5年以上の家であれば税率が下がるため、税額を抑えられる可能性が高まります。

一方、贈与による名義変更は贈与税の対象です。贈与税の計算方法には「暦年課税」と「相続時精算課税」があります。暦年課税は、毎年1月1日から12月31日までの1年間に受け取った贈与財産の合計額に対して課税される方法です。

建物の評価額に応じて税額が異なります。相続時精算課税は、贈与財産から各種控除を行った額に対して、20%の税率をかけて贈与税を算出します。どちらにしても、減税制度を利用した場合との比較検討が必要です。

また、家の名義変更をする際は、不動産取得税や登録免許税、各種書類の発行費用が必要です。リフォームの控除を受けるためであっても、名義変更には費用がかかる点を把握しておきましょう。

リフォームローンを使ったときは各種控除を活用して賢く節税しよう

リフォームローンを組んで行うリフォームは、一定要件を満たせば所得税や固定資産税、贈与税の控除を受けられます。控除を受けられる制度は2種類あり、それぞれ要件が異なります。また、控除を受けるには確定申告も必須です。

これからローンを利用したリフォームを検討している方は、予定している工事がどの減税制度に該当するのか確認しておきましょう。この記事を参考に、どの制度を利用すると一番お得に控除を受けられるのか検討することをおすすめします。

リフォームローン選びで迷っている際は「セゾンのリフォームローン」をご検討ください。セゾンのリフォームローンは、水回りや内装、外装、外構工事など幅広いリフォームに利用できます。最長25年まで、最高500万円までの融資が受けられることに加えて、来店不要で申し込みが完結する点も魅力です。この機会に、セゾンのリフォームローンを使って、控除を受けながら賢くリフォームを進めましょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。