年末調整が面倒だと感じている方は多いのではないでしょうか。その原因は、どんな書類が必要で、どこに何を記入すればいいのかよくわからないまま、毎回なんとなく手続きを済ましているからかもしれません。

この記事では、年末調整の目的から、手続きに必要な申告書の書き方まで、詳細にわかりやすく解説します。年末調整の理解と手続きにお役立てください。

この記事を読んでわかること

- 年末調整は、給与や賞与から源泉徴収(天引き)されている所得税の過不足を調整するための手続き

- 原則として会社に雇用されて働く給与所得者で、「給与所得者の扶養控除等(異動)申告書」を提出している方が対象

- 手続きに必要な申告書は、通常10月下旬から11月頃に配布され、12月上旬頃までに提出する

- 適用を受ける控除に応じて該当箇所のみ記入すればいい

年末調整とは

年末調整とは、何のために行う手続きで、誰が対象になるのか。確定申告との違いとあわせて確認しておきましょう。

年末調整の目的

年末調整は、給与や賞与から源泉徴収(天引き)されている所得税の過不足を調整するための手続きです。

給与を支払う会社は、従業員に給与を支払う際に、源泉徴収税額表をもとに所得税を源泉徴収することになっています。しかし、源泉徴収される税額はあくまで概算で、給与の変動や、控除対象になる扶養親族数の変化は正確に反映されません。概算では、生命保険料控除などは、そもそも考慮されていません。

そのため、1年間の給与総額が確定する年末にその年に納めるべき税額を正確に計算し、概算で源泉徴収した税額との差額を徴収または還付して調整するのです。

年末調整と確定申告の違い

確定申告とは、1月1️日から12月31日までの1年間に生じた所得と、それに対してかかる所得税額を「自分」で計算し、その結果をまとめた「確定申告書」を作成して税務署に提出、納税する手続きのことです。

これに対し、年末調整は「会社」が所得や税額を計算し、源泉徴収した所得税額との過不足を調整したうえで納税まで行う手続きです。

ほとんどの給与所得者(従業員)は年末調整で税金に関する手続きが終了するため、原則として確定申告を行う必要がありません。

ただし、給与所得者でも年収が2,000万円を超えているなど、年末調整の対象にならない方、給与所得と退職所得以外に20万円を超える所得がある方などは確定申告をしなければなりません。また、医療費控除など、年末調整で適用を受けられない控除を受けるにも確定申告が必要です。

年末調整の対象者

年末調整の対象になるのは、原則として会社に雇用されて働く給与所得者で、会社(給与の支払者)に「給与所得者の扶養控除等(異動)申告書」を提出している方です。

この条件に該当しても年末調整の対象にならない例外もあります。年末調整の対象となる方、ならない方は、それぞれ次の表のとおりです。

| 年末調整の対象となる方 | 年末調整の対象とならない方 |

| 次のいずれかに該当する方 ・1年を通じて勤務している方 ・年の途中で就職して、年末まで勤務している方 ・年の途中で退職して、次のいずれかに該当する方(A) (1)死亡により退職した方 (2)著しい心身の障害による退職で、本年中に再就職できないと見込まれる方 (3)12月分の給与支払いを受けて退職した方 (4)パート勤務で本年中に支払いを受ける給与総額が103万円以下の方(その年に他の勤務先から給与の支払いを受ける見込みがある場合を除く) ・年の途中で海外支店へ転勤したなどの理由で非居住者(※1)となった方 | 次のいずれかに該当する方 ・左欄のうち、本年の主たる給与収入金額が2,000万円を超える方 ・左欄のうち、災害により被害を受け、「災害被害者に対する租税の減免、徴収猶予等に関する法律」の規定により、本年分の給与に対する源泉所得税・復興特別所得税の徴収猶予または還付を受けた方 ・2ヵ所以上から給与の支払いを受けている方で、他の給与支払者に扶養控除等(異動)申告書を提出している方、または年末調整までに扶養控除等(異動)申告書を提出していない方 ・年の途中で退職した方で、左欄(A)に該当しない方非居住者(※1) ・継続して同一の雇用主に雇用されない、日雇労働者など |

※1:国内に住所も1年以上の居所もない方

会社勤めの方でも、給与収入が2,000万円を超える方など、上記の年末調整の対象にならない方、医療費控除など年末調整の対象とならない控除を受ける方は、自分で確定申告が必要です。

参照元:国税庁|令和5年分 年末調整のしかた|Ⅱ 年末調整とは/2 年末調整の対象となる人

パート勤務の場合も年末調整が必要?

パートやアルバイトでも、「給与所得者の扶養控除等(異動)申告書」を提出していれば、原則として年末調整が必要です。年収がいくらか、扶養の範囲内で働いているかどうかは基本的に関係ありません。

年末調整の時期と流れ

年末調整を受けるには、まず「給与所得者の扶養控除等(異動)申告書」の提出が必要です。

申告書は、毎年その年の最初の給与の支払いを受けるまでに忘れずに提出しましょう。年の途中で次のいずれかに該当したときは、その都度「異動申告」(異動申告書の提出)が必要です。

【異動申告が必要な場合】

- 控除対象扶養親族(※扶養親族のうち16歳以上の方)の数に増減があった場合

- 本人が障害者、寡婦、ひとり親、または勤労学生に該当することになった場合

- 同一生計配偶者や扶養親族が障害者に該当することになった場合

年末調整の手続きは、その年の最後の給与支払時にあわせて、通常は12月に行われます。

10月下旬から11月頃にかけて年末調整に必要な申告書が配布されるので、必要事項を記入し、申告内容に応じて必要になる証明書を添付して会社に提出します(必要な申告書については後述)。

会社は、源泉徴収票などの法定書類を翌年1月31日までに税務署に提出する必要があり、これが年末調整の最終期限です。ただし、従業員の書類提出期限は、通常12月上旬など早めに設定されています。期限に間に合わない可能性があれば、会社の担当者などに早めに相談して判断を仰ぎましょう。年末調整が間に合わなかった場合は、従業員自身で確定申告が必要になることがあります。

提出した書類に不備がなければ、会社が所得控除なども含めて正確な税額を計算し、源泉徴収している税額との差額が徴収または還付されます。この調整は、12月分または1月分の給与で行われるのが一般的です。

年の途中で退職した方は退職したとき、海外転勤などで非居住者となった方は非居住者となったときに年末調整を行います。

年末調整で受けられる控除

年末調整では、次の12種類の控除が受けられます。

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除/配偶者特別控除

- 扶養控除

- 基礎控除

- 住宅借入金等特別控除(2年目以降)

控除は税額の計算に個人的な事情を加味するために設けられている制度で、控除の対象になれば税負担が軽減されます。

所得控除のうち、医療費控除、寄付金控除、雑損控除は年末調整では適用を受けられません。これらの控除を受けるには、自分で確定申告が必要です。

住宅借入金等特別控除(住宅ローン控除)は、1年目は確定申告が必要ですが、2年目からは年末調整で控除を受けられます。

年末調整に必要な申告書

年末調整に必要な申告書は、次の6種類です。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書

- 給与所得者の配偶者控除等申告書

- 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の住宅借入金等特別控除申告書(※年末調整で住宅ローン控除を受ける場合)

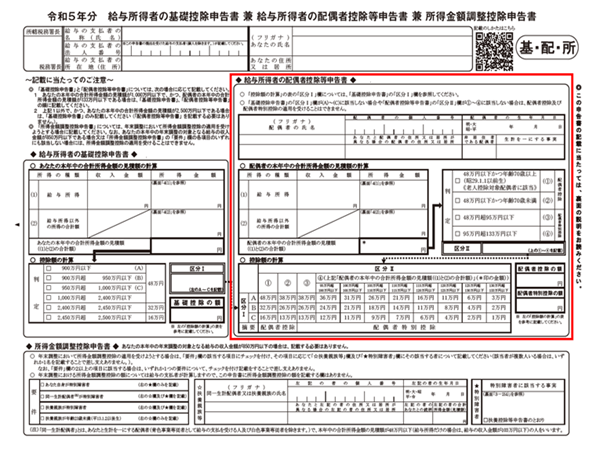

紙の申告書では、基礎控除申告書、配偶者控除等申告書、所得金額調整控除申告書の3種類が1枚にまとまっています。

申告書のほか、生命保険料控除など各種控除証明書など、申告する内容によって記載した金額などを証明する書類の添付が必要になる場合があります。

年末調整に必要な申告書の書き方

年末調整では、申告書に自分で必要事項を記入して提出しなければなりません。いざというときに困らないように、どこに何を記入すればいいのか、申告書の書き方を確認しておきましょう。

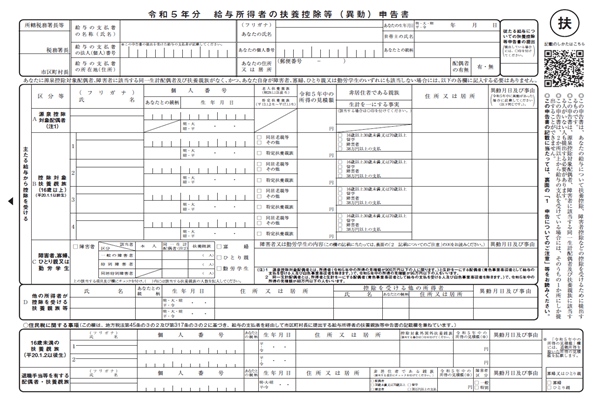

給与所得者の扶養控除等(異動)申告書の書き方

「給与所得者の扶養控除等(異動)申告書」は、扶養親族や源泉控除対象配偶者などの有無にかかわらず、原則すべての方が提出しなければならない書類です。

年末調整では、この申告書の情報から以下の控除額を確認します。

- 扶養控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

扶養控除等(異動)申告書を記入する際のポイントは、以下のとおりです。

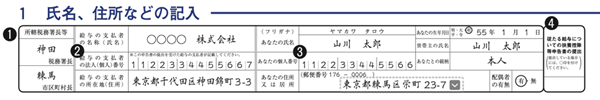

氏名・住所など基本情報

氏名や住所など基本情報の欄は、すべての方が記入します。

| ❶所轄税務署長等 | 給与支払者(勤務先)の所在地等を所轄する税務署長と、あなた(申告者)の住所地等の市区町村長を記入します。 |

| ❷給与支払者の法人(個人)番号 | 【記入不要】 提出後に給与支払者が記入します。 |

| ❸あなたの個人番号 | あなたの個人番号を記入します。 ※記入不要の場合もあります。勤務先の指示に従ってください(※1)。 |

| ❹従たる給与についての扶養控除等申告書の提出 | 2ヵ所以上から給与の支払いを受けている方で、他の給与支払者に「従たる給与についての扶養控除等申告書」を提出している場合は○を付けます。 |

※1:個人番号の記入が不要なのは、「給与支払者(勤務先)が従業員等の個人番号等を記載した一定の帳簿を備えている場合」です。

上記のほか、給与支払者の名称(氏名)・所在地、あなたの氏名・生年月日・住所、世帯主、世帯主との続柄(自分なら「本人」)、配偶者の有無を記入します。

配偶者や扶養親族がおらず、障害者・寡婦・ひとり親・勤労学生のいずれにも該当しない方の記入はここまでです。

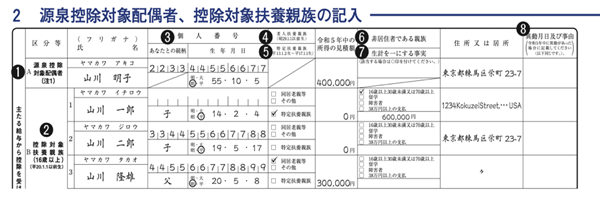

源泉徴収対象配偶者・控除対象扶養親族

源泉徴収対象配偶者または扶養対象親族がいる方が記入する欄です。

| ❶源泉控除対象配偶者 | あなたの本年中の合計所得金額の見積額が900万円以下かつ、あなたと生計を一にする配偶者(※1)で、本年中の合計所得の見積額が95万円以下の方がいれば、源泉控除対象配偶者として記入します。 |

| ❷控除対象扶養親族 | 居住者のうち16際以上の方、非居住者のうち一定の条件(※2)を満たす方がいれば記入します |

| ❸個人番号 | 源泉控除対象配偶者、控除対象扶養親族の個人番号を記入します。 ※記入不要の場合もあります。勤務先の指示に従ってください。 |

| ❹老人扶養親族 | 控除対象扶養親族が70歳以上の場合は、いずれかにチェックを付けます。 【同居老親等】 あなたかあなたの配偶者の直系尊属で、あなたかあなたの配偶者と同居している場合 【その他】 それ以外の方 |

| ❺特定扶養親族 | 控除対象扶養親族が19歳以上23歳未満の場合はチェックを付けます。 |

| ❻非居住者である親族 | 非居住者に該当する場合、源泉控除対象配偶者は○を付け、控除対象扶養親族は該当するボックスにチェックを付けます。(※3) |

| ❼生計を一にする事実 | 非居住者である親族に記載がある場合、年末調整時に送金額等を記載した扶養控除等申告書を再作成して提出するか、提出済の申告書を返してもらい、送金額等を追記して再提出します。(※4) |

| ❽異動月日及び事由 | 本年中に記載事項の異動があった場合は、その月日と事由を記入します。(結婚など) |

※1:青色事業専従者として給与の支払いを受ける方、白色事業専従者を除く

※2:16歳以上30歳未満の方、70歳以上の方、30歳以上70歳未満の方で「留学により国内に住所を有しなくなった方」「障害者」「あなたから本年中に生活費または教育費として38万円以上の支払いを受ける方」のいずれか

※3:親族関係書類の添付が必要です(「留学」の場合、留学ビザ等も別途必要)

※4:送金関係書類(38万円以上の支払にチェックしている場合は「38万円送金書類」)の添付が必要です

扶養親族とは、あなたと生計を一にする親族で、本年中の合計所得金額の見積額が48万円以下の方をいいます。配偶者や青色事業専従者として給与の支払いを受ける方、白色事業専従者は含まれません。

所得の見積額には、その年の収入の見込額から、必要経費や給与所得控除額、公的年金等控除額などを差し引いた金額を記入します。扶養の範囲内で働いている方の場合、そのほかに収入がなければ、通勤手当を除く1年間の給与の見込額(課税支給額)から、給与所得控除額55万円を差し引いた金額です。

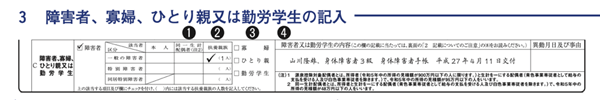

障害者・寡婦・ひとり親・勤労学生

本人(あなた)、同一生計配偶者、扶養親族が障害者に該当する場合、本人(あなた)が寡婦、ひとり親、勤労学生に該当する場合に、チェックや記入が必要な欄です。

| ❶同一生計配偶者 | あなたと生計を一にする配偶者(※1)で、本年中の合計所得金額の見積額が48万円以下の方が、一般の障害者・特別障害者・同居特別障害者に該当する場合、該当する欄にチェックを付けます。 |

| ❷扶養親族 | 扶養親族が、一般の障害者、特別障害者、同居特別障害者に該当する場合、該当する欄にチェックを付けます。 |

| ❸寡婦 など | あなたが寡婦、ひとり親、勤労学生に該当する場合にチェックを付けます。 |

| ❹障害者又は勤労学生の内容 | 障害者または勤労学生に該当する方がいる場合、該当する方の氏名やその内容を記入します(障害者の場合、障害の状態や交付されている手帳の種類・交付年月日・障害の程度・等級など) |

※1:青色事業専従者として給与の支払いを受ける方、白色事業専従者を除く

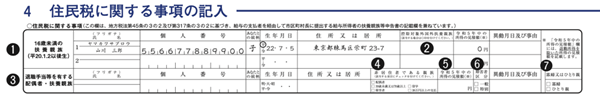

住民税に関する事項

16歳未満の扶養親族がいる方や本年中に退職金などを受け取っている配偶者・扶養親族がいる場合に記入が必要な欄です。

| ❶16歳未満の扶養親族 | 16歳未満の扶養親族がいれば、記載します。 |

| ❷控除対象外国外扶養親族 | 16歳未満の扶養親族で、国内に住所がない場合はチェックを付けます。 |

| ❸退職手当等を有する配偶者・扶養親族 | 本年中に源泉徴収の対象になる退職手当などの支払いを受けた、あなたと同一生計の配偶者(※1)、または扶養親族がいる場合、その方の氏名・個人番号・あなたとの続柄・生年月日・住所を記入します。 |

| ❹非居住者である親族 | 退職手当等の支払いを受ける配偶者・扶養親族が非居住者の場合、該当するボックスにチェックを付けます。 |

| ❺所得の見積額(退職所得を除く) | 本年中の退職所得の金額を除いた合計所得金額の見積額を記入します。 |

| ❻障害者区分 | 退職手当等の支払いを受ける配偶者(※2)・扶養親族が障害者の場合「一般」、特別障害者(※3)の場合は「特別」にチェックを付けます。 |

| ❼寡婦又はひとり親 | 退職所得を除くと本年中の合計所得金額が48万円以下となる扶養親族を有することになり、あなたが寡婦またはひとり親に該当する場合はチェックを付けます。 |

※1:本年中の退職所得を除いた合計所得金額の見積額が133万円以下の場合のみ該当

※2:退職所得を除いた合計所得金額が48万円以下の場合のみ該当

※3:身体障害者手帳の一級または二級など、精神または身体に重度の障害がある場合

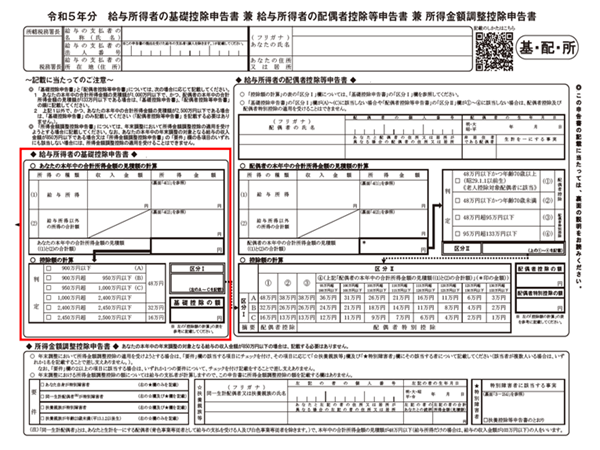

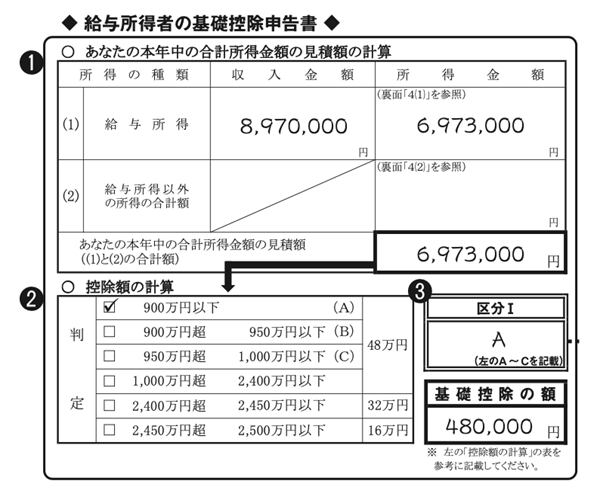

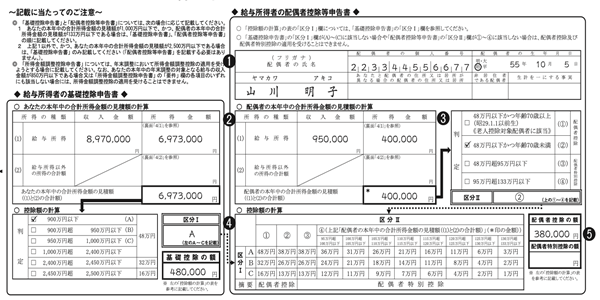

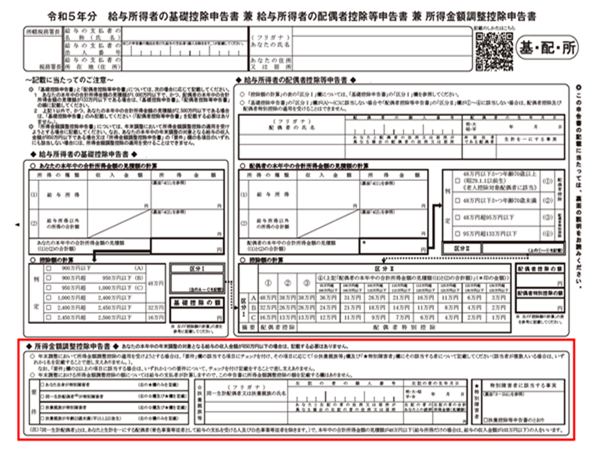

給与所得者の基礎控除申告書

「給与所得者の基礎控除申告書」は、基礎控除の適用を受けるために提出(記入)が必要な書類です。

基礎控除とは、合計所得金額が2,500万円以下の方が対象の所得控除で、合計所得金額に応じて最高48万円が控除されます。令和2年分から所得制限が設けられた関係で、年末調整で基礎控除の適用を受けるには、基礎控除申告書の提出が必須になっています。

基礎控除申告書を記入する際のポイントは以下のとおりです。

| ❶あなたの本年中の合計所得金額の見積額の計算 | 直近の源泉徴収票などをもとに見積もった給与収入金額をもとに給与所得の金額を計算して記入します。給与所得以外に所得(※1)があれば、あわせて記入が必要です。 |

| ❷控除額の計算 | ❶で計算した合計額をもとに、「判定」欄にチェックを付け、その控除額を「基礎控除の額」欄に記入します。 |

| ❸区分Ⅰ | 配偶者控除または配偶者特別控除の適用を受ける方は、❷の「判定」欄の記号(A〜C)を記入します。 |

※1:源泉分離課税により源泉徴収だけで納税が完結するもの(預貯金の利子、特定口座の配当金・株式譲渡益など)、確定申告をしないことを選択した一定の所得を除く

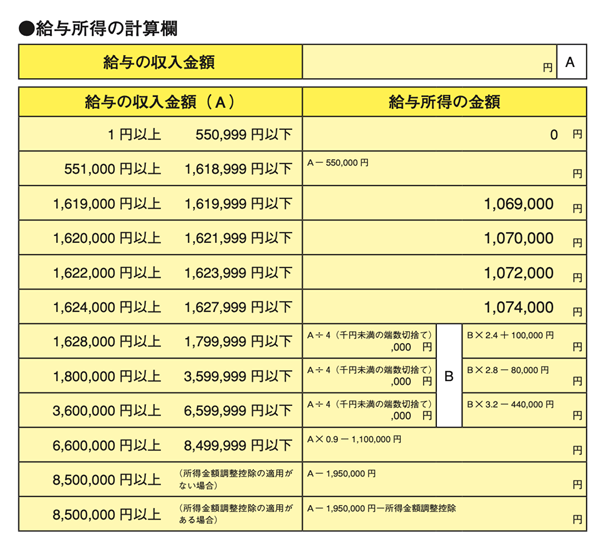

給与所得の金額は、以下の表を使って計算します。

給与収入金額が850万円を超え、一定の条件を満たす方は、所得金額調整控除(後述)の対象になります。控除が適用される場合は、控除額を差し引いて給与所得の金額を計算します。

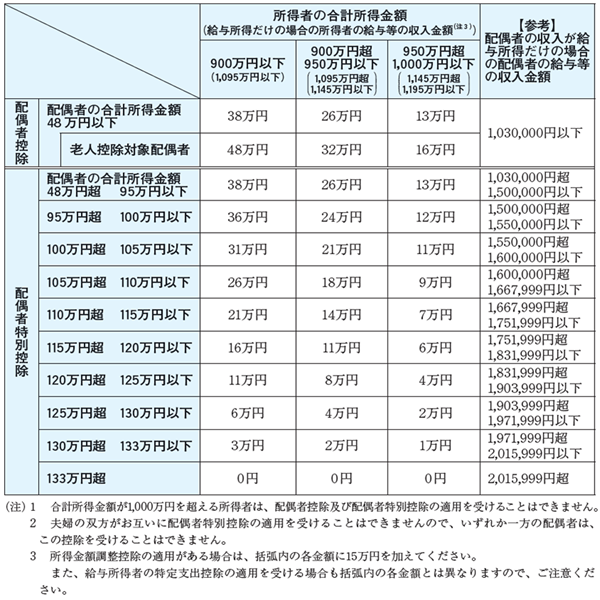

給与所得者の配偶者控除等申告書

「給与所得者の配偶者控除等申告書」は、配偶者控除または配偶者特別控除の適用を受けるために提出(記入)が必要な書類です。

配偶者控除は、本人(申告者)の合計所得金額が1,000万円以下かつ、生計を一にする配偶者の合計所得金額が48万円以下の場合に受けられる所得控除です。

配偶者の合計所得金額が48万円を超えると配偶者控除の対象からは外れますが、133万円までは「配偶者特別控除」の対象になり、本人と配偶者の所得に応じて控除を受けられます。

配偶者控除額および配偶者特別控除額の一覧表

配偶者控除等申告書を記入する際のポイントは以下のとおりです。

| ❶配偶者の氏名、個人番号など | 配偶者の氏名、個人番号(※1)、生年月日を記入します。あなた(申告者)と住所が異なるときは、配偶者の住所の記入が必要です。 配偶者が非居住者に該当する場合は、「非居住者である配偶者」欄に○を付け、「生計を一にする事実」欄に送金額等を記入します(※2)。 |

| ❷配偶者の本年中の合計所得金額の見積額の計算 | 基礎控除申告書の合計所得額の計算方法を参考に、配偶者の本年中の合計所得金額の見積額を計算して記入します。 |

| ❸判定及び区分Ⅱ | ❷で計算した合計所得金額と配偶者の生年月日をもとに、「判定」欄にチェックを付け、判定結果(①〜④)を「区分Ⅱ」欄に記入します。 |

| ❹控除額の計算 | 控除額計算表で、基礎控除申告書「区分Ⅰ」の判定結果(A〜C)と「区分Ⅱ」の判定結果(①〜④)がクロスする部分が控除額です。 |

| ❺配偶者控除の額又は配偶者特別控除の額 | 区分Ⅱが①または②の場合は、「配偶者控除の額」欄に、③または④の場合は「配偶者特別控除の額」欄に❹の控除額を記入します。 |

※1:記入不要の場合もあります。勤務先の指示に従ってください

※2:親族関係書類、送金関係書類の添付が必要(扶養控除等(異動)申告書に添付していれば不要)

配偶者控除(配偶者特別控除)の適用を受けられるのは、夫婦の一方のみです。夫婦ともに適用条件を満たしていても、互いに適用を受けることはできないので注意しましょう。

また、親など他の所得者の扶養親族になっている方や青色事業専従者として給与の支払いを受ける方、白色事業専従者は、配偶者であっても控除の対象になりません。

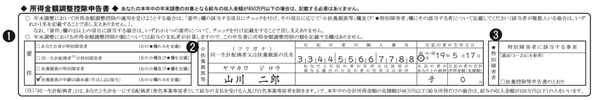

所得金額調整控除申告書の書き方

「所得金額調整控除申告書」は、年末調整の対象になる給与収入が850万円を超え、一定の要件に該当する方が、所得金額焼成控除の適用を受けるために提出(記入)が必要な書類です。

所得金額調整控除の適用を受けられるのは、年末調整の対象の給与収入が850万円を超え、次のいずれかの要件を満たす方です。

- 23歳未満の扶養親族がいる場合

- 本人が特別障害者である場合

- 扶養親族や同一生計配偶者が特別障害者である場合

控除額は給与支払者(勤務先)が以下の計算式で計算し、給与所得の金額から控除します。

所得金額調整控除額=(給与等の収入金額※−850万円)×10%(最高15万円)

※収入金額が1,000万円を超える場合は、1,000万円で計算

所得金額調整控除申告書を記入する際のポイントは以下のとおりです。

| ❶要件 | 該当する要件にチェックを付けます。 ※2つ以上に該当する場合でも、チェックするのはいずれか1つのみです。控除額に影響はないため、どの要件を選んでも構いません。 |

| ❷扶養親族等 | 「要件」欄で「同一生計配偶者が特別障害者」、「扶養親族が特別障害者」、 「扶養親族が年齢23歳未満」のいずれかにチェックした場合は、その配偶者・扶養親族の氏名・個人番号・生年月日を記入します。 ※該当者が2人以上いる場合は、いずれか1人を記入してください。 |

| ❸特別障害者 | 障害の状態や交付を受けている手帳の種類・交付年月日、障害の程度(等級)など、特別障害者に該当する事実を記入します。 扶養控除等申告書に記載している特別障害者と同じであれば、「扶養控除等申告書のとおり」にチェックを付ければ、詳細の記入は不要です。 |

同一世帯の夫婦で、ともに給与収入が850万円を超え、要件も満たしていれば、2人とも所得金額調整控除の適用を受けられます。

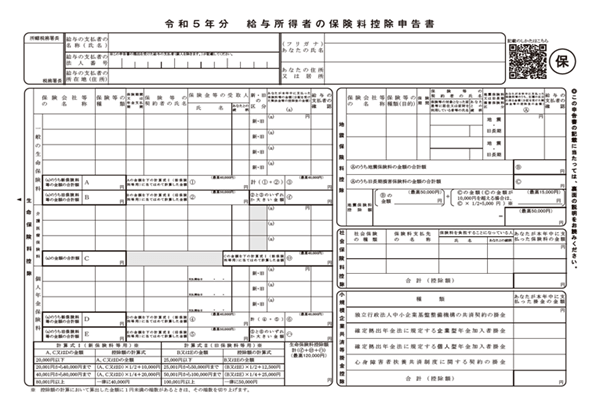

給与所得者の保険料控除申告書の書き方

「給与所得者の保険料控除申告書」は、次の4つの控除を受けるために提出が必要な書類です。

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除

- 小規模企業共済等掛金控除

それぞれ控除ごとに記入のポイントを確認しておきましょう。

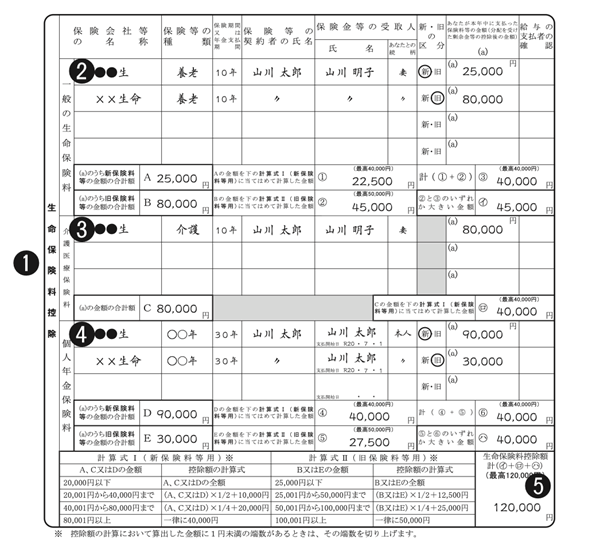

生命保険料控除

生命保険に加入して保険料を支払った場合は、そのうち一定額を「生命保険料控除」として所得から控除できます。

生命保険料控除の区分

| 契約日2011年12月31日以前 | 契約日2012年1月1日以降 |

| 一般生命保険料控除(旧契約) | 一般生命保険料(新契約) |

| − | 介護医療保険料控除 |

| 個人年金保険料控除(旧契約) | 個人年金保険料控除(新契約) |

生命保険料控除は、保険の種類によって3つに区分されており、控除額は区分ごとに計算します。

また、一般生命保険料控除と個人年金保険料控除は、契約日によってさらに「新契約」と「旧契約」に分かれています。その両方に加入している場合は、旧契約の支払保険料の金額で控除額の計算方法が変わるので注意しましょう。

- 旧契約の支払保険料が6万円超の場合:旧契約の支払保険料のみで計算した控除額(最高5万円)

- 旧契約の支払保険料が6万円以下の場合:新契約と旧契約の両方で計算した控除額(最高4万円)

旧契約の生命保険料控除額

| 年間支払保険料 | 控除額 |

| 25,000円以下 | 支払保険料の全額 |

| 25,000円〜50,000円 | 支払保険料×1/2+12,500円 |

| 50,000円〜100,000円 | 支払保険料×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新契約の生命保険料控除額

| 年間支払保険料 | 控除額 |

| 20,000円以下 | 支払保険料の全額 |

| 20,000円〜40,000円 | 支払保険料×1/2+10,000円 |

| 40,000円〜80,000円 | 支払保険料×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

| ❶生命保険料控除 | 契約ごとに生命保険料控除証明書で控除の区分を確認して、区分ごとに記入します。 |

| ❷一般の生命保険料 | 生命保険料控除証明書をもとに、保険会社名・保険種類・保険期間・契約者名・受取人名・続柄・新・旧契約の区分、本年に支払った保険料額を記入します。 |

| ❸介護医療保険料 | 生命保険料控除証明書をもとに、保険会社名・保険種類・保険期間・契約者名・受取人名・続柄、本年に支払った保険料額を記入します。 |

| ❹個人年金保険料 | 生命保険料控除証明書をもとに、保険会社名・保険種類・保険期間・契約者名・受取人名・続柄・新・旧契約の区分、本年に支払った保険料額を記入します。 |

| ❺生命保険料控除額 | 表の計算式をもとに控除額を計算し、その結果を記入します。3つの区分の控除額の合計が12万円を超える場合は、12万円が上限です。 |

生命保険料控除証明書には、証明書発行時点までに払い込まれた金額である「証明額」と、その年の1月から12月末までに払い込まれる見込み額である「申告額」が記載されています。本年に支払った保険料額としては、「申告額」として記載されている金額を記入してください。

生命保険料控除証明書は、生命保険料控除の申告する際に添付が必要です(旧契約の一般生命保険料で、1契約の年間保険料が9,000円以下のものを除く)。

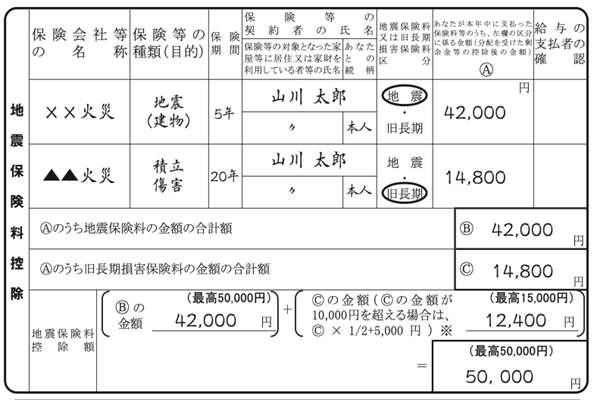

地震保険料控除

地震保険に加入して保険料を支払った場合は、「地震保険料控除」として5万円を上限に所得から控除できます。

地震保険料控除額

| 年間支払保険料 | 控除額 |

| 50,000円以下 | 支払金額の全額 |

| 50,000円超 | 一律50,000円 |

「地震保険料控除」欄には、地震保険料控除証明書をもとに、保険会社名、保険種類、保険期間、契約者名、地震保険料・旧長期損害保険料区分、支払保険料の金額(控除対象保険料)とその合計額、控除額を記入します。

5年契約など長期の契約で保険料を一括で支払っている場合は、1年あたりの保険料を支払保険料の金額として申告します(例:5年契約で一括保険料が5️万円の場合、申告する保険料の金額は5万円÷5(年)=1万円)。一括払いの場合も控除証明書は毎年届き、そこにも1年あたりの保険料(控除対象保険料)が記載されています。

旧長期損害保険料とは、以下の条件を満たす損害保険契約をいい、その保険料は「長期損害保険料控除」として15,000円を上限に控除できます。

【長期損害保険料控除の対象となる損害保険契約の要件】

- 保険開始日が2006年12月31日以前の契約

- 保険期間満了後に満期返戻金(年金給付金を含む)のある契約

- 保険期間が10年以上

- 2007年1月1日以降に保険料の変更を伴う契約変更をしていない

旧長期損害保険料控除額

| 年間支払保険料 | 控除額 |

| 10,000円以下 | 支払金額の全額 |

| 10,000円〜20,000円 | 支払金額×1/2+5,000円 |

| 20,000円超 | 15,000円 |

地震保険料控除と長期損害保険料控除の合計額が5万円を超えても、控除額は5万円が上限です。

申告書を提出する際は、地震保険料控除証明書(・長期損害保険料控除証明書)の添付が必要です。

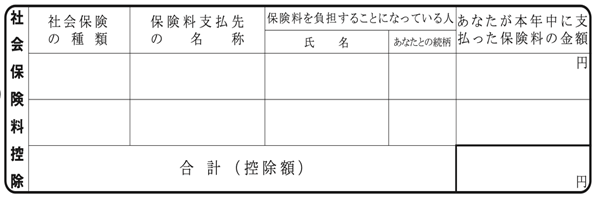

社会保険料控除

就職前に加入していた国民年金保険料など、あなたが直接支払った社会保険料があれば、その全額を「社会保険料控除」として所得から控除できます。

「社会保険料控除」欄には、社会保険の種類、保険料支払先の名称、保険料を負担することになっている人・あなたの続柄、本年中に支払った保険料の金額を記入します。給与から天引きされている社会保険料(厚生年金保険料、健康保険料など)はここには記入しません。

なお、申告書を提出する際は、支払った社会保険料の金額を証明する「社会保険料控除証明書」の添付が必要です。

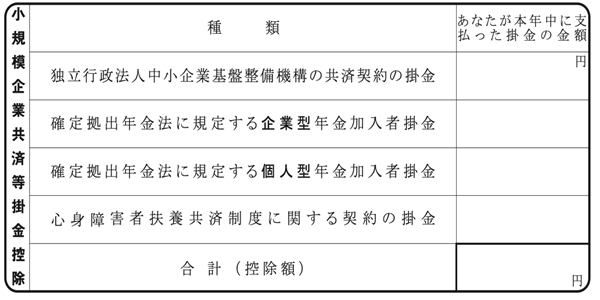

小規模企業共済等掛金控除

iDeCo(個人型確定拠出年金)の掛金など、あなたが直接支払った小規模企業共済等の掛金があれば、その全額を「小規模企業共済等掛金控除」として所得から控除できます。

掛金は4つに区分されており、区分ごとの合計額とすべての区分の合計額を記入します。

申告書を提出する際は、支払った掛金の額を証明する「小規模企業共済等掛金払込証明書」の添付が必要です。

年末調整しないとどうなる?

給与の支払者(会社)には年末調整をする義務があります。会社都合で年末調整をしなかったり、正しい税額を徴収・納税しなかったりすれば、罰則が科されるおそれがあります。

従業員も年末調整をしないと税金の手続きが終わりません。給与所得者の場合、年収が103万円を超えると所得税がかかり、年末調整をしない場合は、自分で確定申告が必要です。納税期限(原則翌年3月15日)までに確定申告を行わないと、無申告加算税や延滞税が課されるおそれがあります。

年末調整は、税金の手続きを会社に任せられる会社勤めの人の特権です。慣れていないと面倒に感じるかもしれませんが、なるべく早めに準備して、確実に年末調整を受けられるようにしましょう。

生命保険にまつわる相談は「セゾンのマネナビ」で!

生命保険に加入している方は、年末調整で生命保険料控除の申告を忘れずに行いましょう。

年末調整をきっかけに加入している生命保険について気になった方は、オンラインFPショップ「セゾンのマネナビ」への相談がおすすめです。

セゾンのマネナビなら、必要な保障が過不足なく準備できているか、より自分にあった商品がないかなど、生命保険に関するさまざまな相談に、経験豊富なファイナンシャルプランナーが応じてくれます。都合のいい日程を指定してオンラインで相談でき、相談料も無料です。

おわりに

年末調整は、年1回とはいえ毎年行う手続きです。どの書類に何を記入して提出すればいいのか、内容までしっかり理解しておけば、今後の手続きもスムーズになります。

わからないことがあれば会社の担当者などに確認して、手続きに不備のないようにしましょう。