勤務先で収入を得ながら投資もしている、こんな方が最近増えてきていますが、気になるのは「確定申告」ではないでしょうか。収入を得る以上、国民の義務として納税しなければなりませんが、NISAの場合は非課税として扱われるため、確定申告は原則不要です。

このコラムでは、NISAと確定申告の概要をおさらいしつつ、確定申告不要の非課税所得について解説します。NISAを利用しているのに課税対象になってしまうケースもお伝えしますので、ぜひチェックしてみてください。

※本記事は、2023年以前のNISA制度について記載しています。新NISA制度については以下の記事をご確認ください。

NISAの基礎をおさらい

始めに、「NISA(ニーサ)」の基礎をおさらいしておきましょう。将来に向けた資産形成のツールとして、ひときわ注目されているNISA。興味はあるけれどいまいち仕組みが分からない、という方も少なくないでしょう。ここからはNISAの概要を分かりやすくご紹介します。

NISAとは

そもそも投資とは、企業などの利益を見込んでお金を出し、株式を保有して見守ることです。そのうえで、配当金が受け取れたり、売却して値上がり分を利益獲得したりして、資産を増やしていくことができます。寝かせておくだけの預金に比べて効率的に資産を増やせ、今では投資の時代ともいわれているのです。

では、投資を行ううえでNISAを利用するメリットは具体的にどのようなことなのでしょうか。

NISAとは、株式や投資信託を運用する際に利用できる「少額投資非課税制度」のことをいいます。一人につき1口座持つことができ、日本在住および20歳以上の方が開設を行える、個人投資家向けに作られた税制優遇制度です。

本来ならば、投資で得た収益には約20%の税金が課せられます。しかし、NISAを利用することで税金がかからず全額受け取れる(非課税になる)ので、投資家にとって利用しない手はないうれしい制度なのです。

NISAの特徴の一つとして、「少額投資非課税制度」というネーミングからも読み取れるように、非課税となる投資金額には上限が設けられています。また、非課税対象となる期間も限定されているので、利用するならば注意しておかなければなりません。

それではNISAについて、もう少し深堀りしてみましょう。

NISAの種類

上記でご紹介したNISAには、三つの種類があります。それぞれ非課税投資額の上限が異なり、期間も設定されているので、要点をまとめた以下を見ていきましょう。

| 一般NISA | つみたてNISA | ジュニアNISA | |

|---|---|---|---|

| 年間の非課税投資枠 | 120万円 | 40万円 | 80万円 |

| 非課税期間 | 最長5年間 | 最長20年間 | 最長5年間 |

| 対象年齢 | 20歳以上 | 20歳以上 | 0~19歳 |

| 運用口座の管理 | 本人 | 本人 | 親権者等が代理 |

一般NISA

NISAの基本となる「一般NISA」。毎年120万円を上限に非課税枠が設定されています。三つのNISAのうち最も投資できる限度額が高く、個別銘柄や投資信託など選べる金融商品が豊富です。

非課税期間は最長5年なので、最大600万円分の投資額が非課税に。期間を過ぎても、ロールオーバーなどの手続きをすれば再度非課税枠に移すことも可能です。

つみたてNISA

長期・積立・分散投資に特化された「つみたてNISA」。毎年40万円まで非課税枠として投資でき、20年間の非課税期間が設定されているため、最大800万円分の投資金額が非課税となります。つみたてNISAは、コツコツ長期にわたってお金を増やしていくことを目的とした制度なので、購入できる金融商品は金融庁が選定した投資信託のみです。

一般NISAと違うのは、個別銘柄を選べないこと。そして毎年の非課税額が一般NISAに比べて少ないという点です。その代わりにつみたてNISAは非課税期間が長いため、長期でお金を貯めたい方やリスク分散を望む方に向いており、投資初心者が扱いやすいともいわれています。

また、つみたてNISAはロールオーバーできないという特徴も。非課税期間が終了すると、特定口座へ移管されるか、売却して一般口座に払い出されるかのどちらかになるため、仕組みもシンプルで分かりやすいといえるでしょう。

ジュニアNISA

未成年者を対象とした「ジュニアNISA」。仕組みとしては一般NISAと大体同じですが、現時点では2023年末で終了することが決まっているため、2024年以降は購入できなくなります。

年間80万円までの非課税枠が設定されており、非課税期間は最長で5年です。子どもの学資運用が主な目的とされており、未成年者が対象なことから親や祖父母などが代理で運用することができます。

以上のように、NISAには三つの種類がありますが、2024年以降には一般NISAの内容が見直された「新しいNISA」が登場します。また、NISAとつみたてNISAは併用できないという点も覚えておきましょう。

確定申告をおさらい

次に、確定申告の概要について見ていきましょう。そもそも確定申告とはどのような目的で必要とされているのでしょうか。

確定申告とは

確定申告とは、簡単に説明すると1年間の収益を申告し、払うべき税額を確定して国に納めることです。1月1日〜12月31日までの所得を、翌年2月16日〜3月15日の期間に申告して税金を納めるという手続きが、確定申告の一連の流れになります。

ただし、すべての方が確定申告を行わなければならない、ということではありません。例えば会社員は勤務先が申告や納税を代行してくれるため、原則ご自身で確定申告を行う必要はありません。給与所得者は、毎月の給与から所得税が源泉徴収されていますし、勤務先で年末調整を行うことで、所得税を納める手続きが完了しているからです。ただし、会社員でも副業などによって一定の収入を超える場合は、自身で確定申告を行う必要があります。

また、一般的には所得税の確定申告を指すことが多いですが、この所得にはさまざまな種類があり、必要に応じた税金を納めなければなりません。しかし、課税対象から除かれる「非課税所得」という枠もあります。NISAによって生まれた所得も非課税所得として分類され、基本的には確定申告が不要です。

申告する所得の種類

所得税とは、1年間で得た所得に対してかかる税金のことをいいます。所得といっても種類はさまざまあり、全部で10種類に分けられています。

- 給与所得

- 事業所得

- 配当所得

- 不動産所得

- 利子所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

以上のすべてが確定申告において所得として扱われ、税金が課せられます。

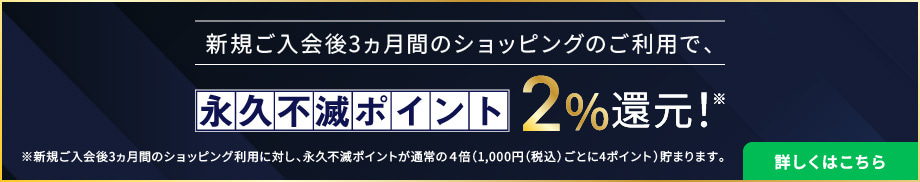

個人事業主の方は、確定申告の際に、所得を計算するにあたって経費の支払いを確認する書類が必要です。セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードで経費精算をしておくと、クレジットカードの利用明細が経費の支払いを確認する書類として利用でき便利なので、利用してみてはいかがでしょうか。

NISAは原則確定申告不要

一般的に課税対象の口座を用いて投資をしている場合、1年間で得た収益を申告して必要な額を納税しなければなりません。しかし、例外として証券会社が運用するNISA口座の枠内であれば、原則確定申告が不要となります。その内訳について見ていきましょう。

NISAの譲渡所得・配当所得は非課税

通常、株式や投資信託で得た収益は「譲渡所得」として分類され、課税対象になります。また、配当金も同様に、本来ならば「配当所得」として課税対象です。

しかし、NISAなら年間120万円、つみたてNISAなら年間40万円、ジュニアNISAなら年間80万円という枠内であれば、すべてが非課税対象となります。つまり、このうちの譲渡所得と配当所得は確定申告が不要なのです。

利益が出ていても扶養控除の所得対象にならない

気になるのは、扶養範囲内で働く家族がNISAで利益を得た場合です。例えば夫の扶養として生活している専業主婦がNISA口座内で大きく利益を出した場合、夫の扶養から外れなければならないのでしょうか。答えは「NO」です。扶養の範囲を超える利益があったとしても、配偶者控除は受けられ、夫の扶養から外れる必要はありません。

このように、NISA口座内にある利益は所得控除の対象から除かれるため、扶養控除や配偶者控除といった制度にも影響しません。本来ならば扶養されている家族は年間合計所得が一定以下である必要がありますが、NISAによる収入は非課税なので、それに含まれないという大きなメリットがあるのです。

NISAで確定申告が必要なケースとは?

前項ではNISAは確定申告が不要と解説しましたが、例外として確定申告が必要になるケースがあります。以下の点に注意しておきましょう。

分配金や配当金の受け取り方法が「株式数比例配分方式」以外のとき

NISAで購入した株式や投資信託の配当金などを受け取る場合、非課税にするには証券会社の取引口座「株式数比例配分方式(配当金を証券会社経由で受け取る方式)」を指定しなければなりません。せっかくNISAを利用していても、銀行口座で受け取るよう指定した場合は税金が課せられるため注意しましょう。

NISA口座以外に株式などを保有している場合、確定申告が必要となることもあります

すでにNISA口座ではない証券会社の課税口座に預けている商品がある場合、そこで生まれた収益や配当金などは非課税となりません。その他にも、例えばNISAの枠内に収まらず一般口座や特定口座を使用して株式などを運用した場合も当然課税対象となります。

また、NISAは「売却した分の再利用はできない」ということも覚えておく必要があります。例えば、一般NISAで120万円(非課税となる満額)購入して翌月にすべて売却した場合、120万円分の非課税枠が戻ってくるわけではありません。翌年まで待たなくては非課税での投資ができないのです。

このように、非課税投資枠が再利用できるものと認識したまま売り買いを続けていると、気づかぬうちにNISAの限度額を超えて課税対象となる利益が出てしまう可能性があるので注意しましょう。

NISAで押さえておきたいポイント

確定申告で損益通算ができない

NISA以外の課税口座では、投資によって損失が出た場合に他の利益と相殺して節税することができます。これを「損益通算」といいますが、NISAの場合は非課税なので、大きな損失が出たとしても他の所得と相殺することはできません。

一方で、課税口座での損失は確定申告を行うことを条件に、最長3年間は繰り越して翌年以降の利益から控除することができます。これを「繰越控除」といい、損益通算を行ってもなお損失となってしまった場合に有効な制度です。しかし、この繰越控除もNISAにはありません。

投資で大きく利益を出して、その他の所得と通算したいという考え方であれば、NISAは向かないかもしれません。

2024年からNISAの仕組みが変更となる

ジュニアNISAとともに一般NISAも2023年で終了し、2024年以降、新しいNISA制度が始まり、仕組みが大幅に変更されます。

新しいNISAでは、さらに多くの方が長期・積立・分散投資に触れられるよう、非課税投資期間の期間制限がなくなり、恒久制度となります。

また新しいNISAでは「成長投資枠」と「つみたて投資枠」というものができ、年間投資上限360万円まででき、非課税での投資利用範囲が広がるなどの変更がされます。

現行NISAの非課税枠は、2024年から始まる新しいNISAと別枠なので、新しいNISAのスタートを待たずに、早めに現行NISAを始める方がメリットは大きいでしょう。

資金運用している方はNISA利用者が多い

マネーリテラシーの向上が求められる昨今、株式会社クレディセゾンでは投資の疑似体験ができるポイント運用サービス利用者を対象に、つみたてNISAの利用率を調査しました。

そこで分かったのは、若年層のうち2.5人に1人がつみたてNISAを利用しているということ。なんと40代の利用率を超えて20〜30代の若年層は42%という結果でした。資産運用をしている方は、つみたてNISAおよびNISAユーザーが多そうです。

また、スマホアプリを利用して家計管理や支出管理を行っているのも、若年層は75%という高ポイントで、まさにお金に対する堅実さがうかがえる結果に。

参照元:若年層の半数以上がスマホで支出管理・資産運用を実施!ポイント運用ユーザーのお金・資産形成に関する調査

おわりに

NISAは、多くの投資家にとって魅力的な非課税制度です。その最大のメリットは、非課税枠内での投資収益に対して確定申告が不要な点にあります。これにより、投資初心者から経験者まで、幅広い層が税制優遇を受けながら資産形成に取り組めるようになりました。

しかし、NISAにも特徴があることを忘れてはいけません。損益通算や繰越控除ができないなど、一般的な投資口座とは異なる点があります。そのため、自身の投資スタイルや目標に合わせて、NISAを適切に活用することが重要です。

2024年からは新NISA制度が始まり、さらに利用しやすくなります。この機会に、長期的な視点で資産形成について考え、NISAの特徴を理解したうえで、賢明な投資戦略を立てていきましょう。

資産形成は人生設計の重要な一部です。NISAというツールを上手に活用し、自分らしい豊かな未来を築いていけることを願っています。

※本ページは2023年2月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。最新情報については、随時金融庁「新しいNISA」を確認するようにしてください。